미디어가 인도의 VC 산업에 대해 말하지 않는 것

게시 됨: 2017-11-23기업가로서 알아야 할 사항

투자자와 스타트업의 관계는 까다롭습니다. 한 수준에서 둘 다 비즈니스 성장에 충분한 인센티브를 제공합니다. 그 중 하나는 실행에 의한 미시적 수준의 보기이고 다른 하나는 노출에 의한 거시적 수준의 보기입니다.

다음은 1억 달러에 투자 운용사로 일하는 가까운 지인입니다. 펀드는 나에게 이렇게 말했다.

매일 일어나면 포트폴리오 회사에 가치를 더할 수 있는 방법만 생각합니다. 그들이 성공한다면 나는 그렇다.

그러나 상황이 항상 늠름한 것은 아닙니다. 열린 대화를 유지하기 위해 노력하는 개인과 팀의 몇 가지 예를 제외하고는 여전히 설립자들이 경계하는 분위기가 있습니다.

'그들은 인도의 요구를 반영하지 않는 모방 모델에 자금을 지원합니다.'

'그들은 시즌의 현재 풍미인 사업에 자금을 지원합니다.'

'단순히 VC와의 만남이 아니다'

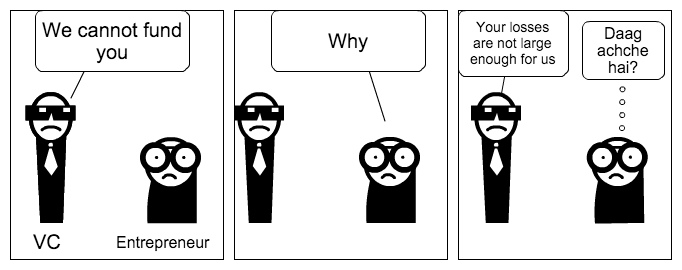

VC에 맞서 기업가가 키우는 그라우스는 이와 같은 재미있는 만화로 이어졌습니다.

(그런데 VC의 작동 방식에 대한 만화/풍자에 관심 이 있다면 입가에 미소가 지어질 것입니다!)

내가 깨달은 것 중 하나는 이것이 대부분의 기업가들이 일반적으로 VC 사업을 운영하는 데 수반되는 것이 무엇인지 그리고 인도와 같은 나라에서 VC 사업을 하는 것이 더 어려운 이유를 알지 못한다는 사실에서 부분적으로 비롯되었을 수 있다는 것입니다.

서로에 대한 공평한 이해는 스타트업 시나리오를 키우는 데 큰 도움이 될 것입니다. 특히 이제 막 그 자체로 자리를 잡고 있는 생태계에서 더욱 그렇습니다.

저는 초기 단계의 엔젤 투자 네트워크에서 스타트업 투자와 포트폴리오 관리를 관리하므로 다음 경험에서 주로 가정합니다.

- 우리 회사는 현재 마이크로 VC 펀드/엔젤 펀드(<$2천만 코퍼스)를 조성하는 옵션을 모색하고 있습니다. 나는 시장을 이해하기 위해 여러 투자자, 감사 회사 및 업계 컨설턴트를 만났습니다.

- 다음 기금 모금을 위해 현재 스타트업 포트폴리오의 포지셔닝과 관련된 오랜 논의 끝에 인도 전역의 펀드의 교장/관리자와 일반적인 대화.

- 투자자 서클에서 끊임없이 들리는 수다와 업계에 있기 때문에 노출되는 정보의 흐름

전체 면책 조항 : 초기 단계의 엔젤 네트워크는 선별된 투자 기회를 제공하고 개별 엔젤 투자자로부터 투자된 자금을 인출합니다. 우리는 서비스에 대해 부과하는 연간 회비로 운영됩니다. 우수한 스타트업에 투자하고 나중에 포트폴리오를 관리하는 것이 네트워크 비즈니스를 주도하고 신뢰를 구축하는 데 핵심이 됩니다.

벤처 캐피탈 사업은 100% 이상치 게임입니다. 극단적인 예외입니다.

– 마크 안드레센

한 달 동안 기금 마련 과정에서 도움이 될 기사와 리소스를 살펴보고 여러 사람을 만난 후, 저에게 눈에 띄는 추론이 하나 있다면 다음과 같습니다.

VC 사업에 뛰어들려면 절대적으로 자신감이 있거나 미쳤어야 합니다.

위험 보상 조치 측면에서 이렇게 편향된 비즈니스는 없습니다.

시작하기 전에 다음은 전 세계 VC 회사의 비즈니스 모델에 대한 간단한 입문서입니다.

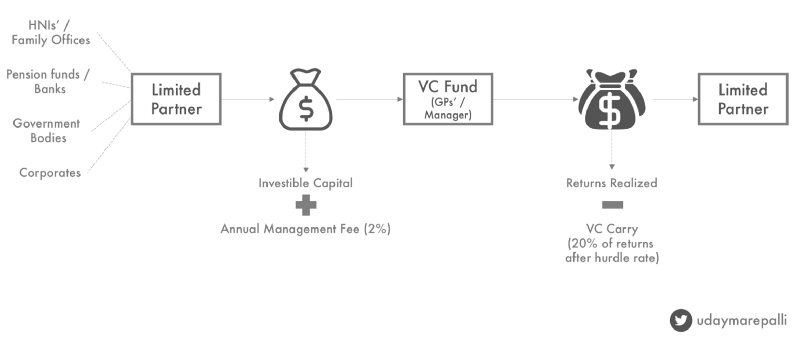

유한 파트너 (LP): 벤처 캐피탈 펀드에 투자합니다. 개인/기관 가능(연금/은행/HNI 패밀리 오피스)

일반적으로 VC가 생각하는 우선 순위는 다음과 같습니다.

외국 기관 > 인도 기관(SIDBI 등) > 외국인 개인 > 인도 개인

( 당신의 투자자 목록은 당신이 다음 인상을 위해 갈 때 당신의 혈통을 결정합니다 / 기관 투자자는 여러 펀드의 일부에 관심이 있습니다 )

2%(펀드 코퍼스의) 연간 관리 수수료는 VC 펀드 매니저의 팀/운영 비용을 충당하기 위한 것입니다.

Hurdle Rate : VC 펀드 매니저가 창출된 이익의 일부를 찾기 위해 유한 파트너 직책에 대한 최소 보장 연간 수익률입니다. 8%는 업계 표준이어야 하지만 처음 VC는 일반적으로 펀드를 더 매력적으로 만들기 위해 더 높게 유지합니다.

캐리: VC 매니저가 받을 수 있는 미래 이익의 몫. 일반적으로 허들 레이트를 초과하는 수익을 창출한 후 금액의 20%입니다. 첫 번째 타이머는 최대 15%까지 갈 수 있습니다.

보유 기간 : 수익을 창출하는 펀드의 운용 수명.

IRR : 펀드가 수명 주기 동안 계획하는 평균 연간 수익률

VC 펀드 매니저의 역할은 세 가지로 요약됩니다.

- 귀하의 가계(투자/운영)와 약속된 수익을 기반으로 유한 파트너로부터 돈을 모으십시오.

- LP'를 만족시킬 만큼 충분한 수익을 창출할 수 있는 스타트업을 찾고, 투자하고, 관리합니다.

- 이러한 이익을 실현하고 LP로 현금을 다시 송금하기 위해 모든 것을 하십시오.

( 참고로 LP는 3점 모두 나옵니다! )

그렇다면 실패의 대가는 무엇인가?

- VC-LP 관계는 기업가-VC 관계와 다소 유사합니다(8-10년 기간 동안 더 많은 여유가 있음은 인정합니다). LP에 실패하면 다음 펀드의 일부가 되는 그에게 작별 인사를 할 수 있습니다.

- 대부분의 펀드는 3~4년 이내에 다음 펀드를 조성하기 위한 준비를 시작합니다. 첫 번째 펀드의 자본 배치는 다음 LP 세트를 유치하기 위한 몇 가지 결과를 보여주기 시작해야 합니다.

- 인도의 VC 산업은 10년도 채 되지 않았습니다. 하지만 제 생각에는 펀드매니저에게 양도할 수 있는 역할은 없습니다. 그것은 1마일 너비 - 1인치 깊이의 역할이며 많은 집중과 일반 기술 세트가 필요합니다.

4번째 펀드를 유치하지 못한 Helion Venture Partners가 관리 팀과 포트폴리오 간의 차이로 인해 자신감을 얻지 못한 경우가 그 예입니다. 직접적인 정보가 부족하여 어떠한 언급도 삼가고 싶지만 이 기사는 무엇이 잘못되었는지 잘 분석하고 있습니다.

개인적으로 사물을 보는 정량적 접근이 도움이 된다고 생각합니다. 이 섹션에는 투자 및 수익 일정과 가장 중요한 구성 요소인 IRR을 이해하기 위한 스프레드시트도 포함됩니다.

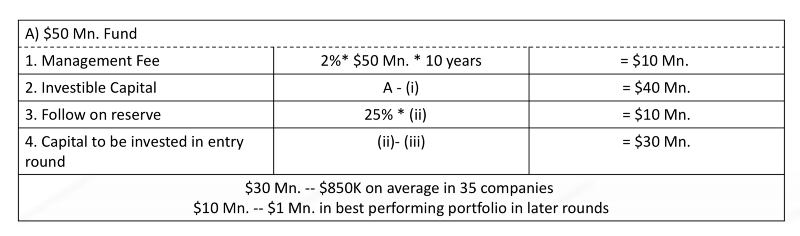

계속 진행하기 전에 5천만 달러를 가져오겠습니다. VC 회사(Imagine Ventures)를 예로 들 수 있습니다. 보유기간은 10년입니다. 펀드가 초기 단계에서 작동하고 750,000 USD 이상의 수표를 삭감한다고 가정해 봅시다. 일반적인 자금 지출 구조는 다음과 같습니다.

이제 VC 수익은 최고의 회사가 전체 펀드를 생성할 가능성이 있는 거듭제곱 법칙을 따른다고 말하는 특정 학파가 있습니다.

차순위 회사는 그 뒤를 잇는 모든 회사의 수익 합계와 동일한 수익을 생성합니다. 이는 성숙한 생태계(미국/이스라엘)에서 주로 볼 수 있는 추세입니다.

인도와 같은 생태계에서는 패턴을 식별할 수 있는 예가 더 적습니다. 기껏해야 약 2-3개의 펀드(SAIF Partners, Saama Capital, Accel India)가 약속한 수익을 성공적으로 달성했습니다.

그러나 우리가 볼 수 있는 것은 배수입니다.

모든 야심 찬 펀드 매니저는 투자 가능한 자본의 최소 4배, 대략적인 추정을 통해 자신의 펀드 코퍼스에서 3배(관리 수수료 비용을 뺀 후)를 생성하기를 원할 것입니다.

10년의 기간과 자본 수익 일정에 대한 특정 가정을 가정하면 이는 25% IRR로 변환되어야 합니다.

(IRR 수치는 18-20%가 허용되어야 한다고 말하는 사람들과 항상 논쟁의 여지가 있습니다. 그러나 일부 뮤추얼 펀드는 더 짧은 기간에 20% 이상의 수익률을 제공합니다. 금 및 주식 시장은 약 15%를 제공하고 있습니다. 내가 LP라면, 전략적 이유는 제쳐두고, 나는 유동성 손실에 대한 프리미엄을 찾을 것입니다)

여기에 숫자와 가정을 추가했습니다. IRR이 어떻게 발생하는지 이해하기 위해 수치를 가지고 놀 수 있습니다.

우리 Imagine Ventures는 약 1억 6천만 달러를 벌어야 합니다.

펀드의 지분이 7-10%라고 가정하면 결합된 포트폴리오의 가치는 $16억에서 22억 사이여야 합니다. USD.

통계적으로 말하자면, 약 50%의 회사가 실패하고 다음 30%는 평균(~2배)의 수익을 내고 상위 20%는 불균형한 회사를 제공합니다.

두 가지 경우를 살펴보자.

첫 번째는 포트폴리오에 한 두 명의 큰 승자가 있을 확률입니다(이 이론은 거듭제곱 법칙으로 이어집니다).

이것을 문맥에 넣어보자. 인도에는 10억 달러 이상의 가치를 지닌 기업이 10개 있습니다. 불화. 나는 정보에 입각한 추측을 하고 $500 Mn 이상의 가치로 10-15개를 더 넣을 것입니다.

기껏해야 2007년부터 자금을 지원받은 4000개의 홀수 회사 중 약 30개 회사가 이러한 수익을 제공할 수 있는 능력이 있을 수 있으며 우리 펀드(다른 50-80개의 홀수 VC 펀드 중에서)가 다음 중 1 또는 2에 대한 지분을 보유하는 것이 중요합니다. 확실한 수익 제공 방법을 원합니다.

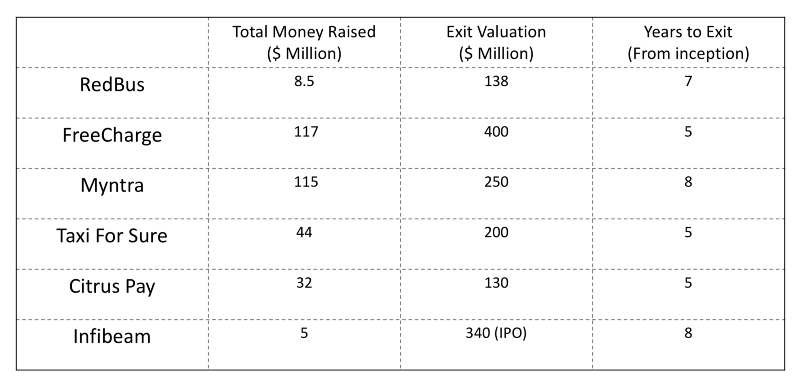

다른 방법은 몇 가지 작은 성공 사례를 나열하는 것입니다. 이것들을 함께 조약돌로 만들고, 스테이크를 보호하고, 출구를 실현하기 위해 조심스럽게 물을 탐색하십시오. 포트폴리오의 약 20%(Imagine Ventures의 경우 ~7개 회사)가 약 2억~2억 5천만 달러에 도달하도록 합니다. 1억 5천만 달러에 도달합니다. 수치.

(여기에 Blume Ventures 에 대한 모자 팁 이 있습니다. 이것이 출구 초점이며 Blue Swans와 같은 회사를 호출합니다)

참고로 이러한 성공 사례는 여러 펀드에 분산되어 있습니다. 각각의 모든 VC 펀드가 이 범위에서 유사한 수익을 창출하는 것은 그 자체로 어려운 일이며(특히 우수한 회사가 제한적일 때) 이것이 시장 상황이 작용하는 곳입니다.

당신이 여전히 나와 함께한다면, 우리는 5천만 달러에 대해 이야기하고 있습니다. 축적. AUM이 1억 달러를 초과하는 펀드가 있습니다. 그리고 스테이크는 달성하기가 점점 더 어려워집니다.

이러한 맥락에서 펀드가 해결해야 할 몇 가지 다른 문제에 대해 이야기해 보겠습니다.

타이밍이 전부다

2006년이었습니다. 미국에서 막 돌아온 두 명의 설립자가 레스토랑 추천 플랫폼이나 인도의 Yelp에 상응하는 플랫폼을 구축하기를 원했습니다. 작은 시드 라운드 후에 2백만 달러를 모금했습니다. 네트워크 18의 시리즈 A.

경쟁은 판매에서 더 공격적인 Zomato의 형태로 어렴풋이 나타났습니다. Zomato가 돈을 모았을 때 Burrp는 우위를 유지하기 위해 무엇인가 해야 한다는 것을 깨달았습니다. 2009년 Network 18에 425만 달러에 매각되었습니다.

2017년으로 단축되고 여러 차례의 경영난, 방향성 부족, 경쟁사에 맞서지 못하는 무능력으로 Burrp는 어떤 기준에서도 큰 폭으로 떨어지는 하찮은 6.7L에 팔렸습니다.

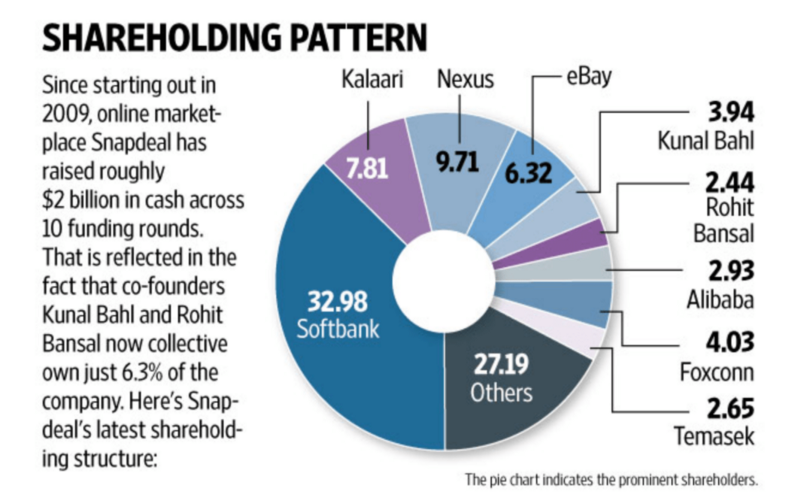

또는 Snapdeal이 이전 가치의 1/6에 매각되고 이전 투자자들이 자신의 이익을 보호하기 위해 치열하게 싸우고 있다는 소식입니다.

(당신의 10% 지분은 65억 달러입니다. 회사 가치는 6억 5000만 달러입니다. 당신이 2억 달러 펀드라면 펀드 코퍼스의 3-4배를 단독으로 제공합니다. 9000만 달러로 침식되면 싸움)

또는 Freecharge가 6천만 달러에 판매되었습니다. 400만원에 구입후..

또는 TutorVista는 Pearson이 인수하기 위해 지불한 가치의 5% 미만으로 Byju에 인수되었습니다.

당신을 위해 추천 된:

언급한 바와 같이, 이러한 거래의 대부분에는 상당한 주식 구성 요소가 포함되었을 것입니다. 그러나 가치가 얼마나 빨리 변하는지 보십시오.

인도의 소비자 시장은 동질적인 시장이 아닙니다. Haresh Chawla의 이 훌륭한 작품은 인터넷 신생 기업이 무엇에 반대하는지에 대한 인도를 제공합니다. 기업 신생 기업은 인도 기업보다 선진국 시장에 훨씬 더 잘 팔릴 것입니다. 또한 인재의 관점에서 직업과 고용에 대한 우리의 마음가짐은 고용을 다소 어렵게 만듭니다.

기본적으로 가치는 생성되는 즉시 침식될 수 있습니다.

그리고 이것이 VC가 자신의 타이밍에 의존해야 하는 부분입니다.

포트폴리오에 최선을 다하려면 지속적인 모니터링이 필요합니다.

ICU에 있는 사람들에게는 더 많은 것이 필요합니다.

당신은 나중에 당신의 가치를 현금화할 여유가 없습니다.

그리고 본질적으로 이러한 사고 방식이 시작되면 위험을 감수하는 것을 자랑스럽게 여기는 게임에서 뒷걸음질로 플레이하게 됩니다.

재미있는 사실: 초기 단계의 펀드는 Snapdeal 에 대한 투자 로 약 48배를 벌었습니다. 총 펀드 크기의 ~5배를 반환하기에 충분합니다.

전체의 소유권 %

어떤 레이스에서든 승자를 선택하는 것은 투기꾼에게 횡재수를 줍니다.

하지만 VC 레이스에서는 승자를 뽑는 것뿐만 아니라 계속해서 자신의 선택에 따라 더블다운/트리플다운을 해야 합니다.

투자자로서 후속 라운드가 발생하면 회사 주식 보유 비율이 희석될 수 있습니다. 일반적으로 5년에 걸쳐 최소 2~3회의 자금 조달이 예상됩니다.

그리고 매 라운드마다 소유권의 일부를 희석합니다.

당신은 Catch 22 상황에 있습니다. 귀하의 자산 가치는 증가하고 있지만 소유 비율은 감소하고 있습니다.

이상적으로는 문제가 되지 않았을 것입니다. 그러나 출구가 발생하면 일반적으로 자금 조달의 마지막 평가 또는 헤어컷에서 발생합니다. 나중에 단계 투자자의 청산 선호도를 추가하면 수익이 더욱 급락합니다.

밸류에이션 상승은 기업의 초기 단계에서 더 빠릅니다. 더 높은 라운드로 갈 때 후기 단계의 투자자들은 성장 잠재력의 가치를 평가하지 않고 전통적인 배수에 기대게 됩니다.

그리고 승자에게 작은 지분을 보유한다는 것은 확신에 관계없이 로프의 짧은 끝을 얻고 있음을 의미합니다.

$2억에 끝나는 사업의 2%를 소유하고 싶지는 않습니다. 처음 지원했을 때는 아닙니다.

그리고 인수 회사의 주식을 보유하는 것도 이상적인 선택이 아닙니다. 수익이 어떻게 될지 결코 알 수 없습니다. 다시 말하지만, Snapdeal로 포트폴리오를 이탈한 소액 투자자와 펀드(다른 섹션에 숨겨져 있음)의 고통은 이에 대한 증거입니다.

이는 인도와 같이 성숙한 생태계에서 출구(적절한 것)가 매우 적다는 사실로 인해 더욱 복잡해집니다. 그리고 이러한 일이 발생하더라도 현금 지불은 최소화됩니다(출구 가치의 20~30%).

이러한 이유로 VC는 스타 포트폴리오 회사의 후속 라운드에 참여하기 위해 펀드의 일부(~25%)를 할당합니다. 그리고 이것은 펀드 사이클의 2-3년을 마치면서 새로운 것에 투자할 건조 분말을 줄입니다.

사명은 분명합니다. 모든 기업은 승리한 기업에 대해 두 자릿수 지분을 갖고 싶어합니다. 이보다 적은 것은 허용되지 않습니다.

참가권, 하방 보호, 미달 목표에 대한 페널티 및 기타 조항은 주로 이러한 목적을 충족하기 위한 것입니다.

교차 구조

소유권 구조를 유지하고 초기 단계부터 포트폴리오와 연결해야 하는 필요성으로 인해 VC는 일반적으로 투자하는 것보다 더 이른 단계에 진입하게 됩니다.

Sequoia(코퍼스 > 9억 달러)와 같은 펀드는 2천만 달러 상당의 수표를 삭감합니다. 그리고 위. 그들은 돈뿐만 아니라 시간과 노력을 투자하는 것을 정당화하기 위해 규모에 맞는 수익이 필요합니다.

동시에 백만 달러 범위의 수표를 자르는 것을 볼 수 있습니다. 이것이 손실되면 바늘이 움직이지 않기 때문에 이것은 대체로 '시험해 봅시다' 자본입니다.

그러나 이것은 또한 훌륭한 수익을 제공하는 것으로 판명될 수 있습니다. Sequoia는 200만 달러를 벌었습니다. Citrus Pay에서 라운드. 1000만 달러(약 1000억 원)로 마무리했다. $2,500만 달러의 시리즈 C 라운드를 확인하십시오. 숫자를 보면 $1억 3천만일 때 캡 테이블의 최소 ~35%를 소유했을 것이 분명합니다. PayU와의 인수가 이루어졌고 약 4배의 수익을 올렸습니다.

그러나 긍정적인 측면에서 이것은 더 작은 수표를 삭감하는 펀드 매니저에게는 거래의 손실입니다.

유사하게, $3–5백만까지 갈 수 있는 펀드도 있습니다. 단일 거래에서 시드/프리 시리즈 A 레벨을 수용하는 전문 프로그램을 시작합니다. 어떤 경우에는 초기 단계에서만 투자할 부분을 할당하고 있습니다. 대체로 대부분의 플레이어는 회사의 초기 투자자를 위해 경쟁하고 있습니다.

좋은 거래가 거의 없고 그 몇 안 되는 거래를 쫓는 엄청난 돈이 있는 경우 틈새 시장을 개척하기 위해 경쟁이 치열해야 합니다.

당신이 수행하거나 당신의 분야에서 최고의 선수로 인정되지 않는 한, 양질의 거래 흐름을 수집하는 것이 골칫거리가 됩니다. 이러한 종류의 우선 순위 대상 상태를 구축하는 데는 시간이 걸립니다.

소수의 좋은 거래의 경우 약 50개 이상의 벤처 펀드가 문을 열고 있어 좋은 거래 흐름을 잡기가 매우 어렵습니다. Matrix가 델리로 확장하거나 Lightspeed가 방갈로르에 사무실을 열 때 눈과 귀를 열고 우수한 기업가들과 더 가까워지기 위한 노력입니다.

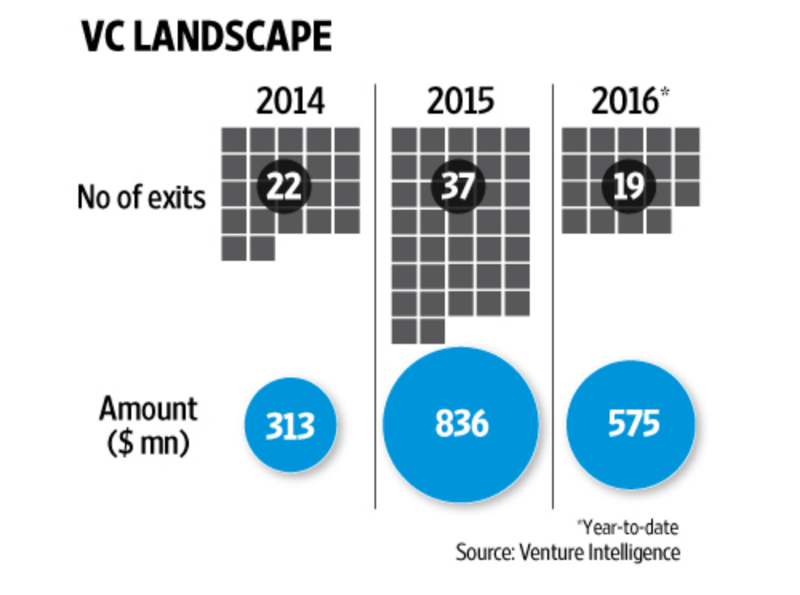

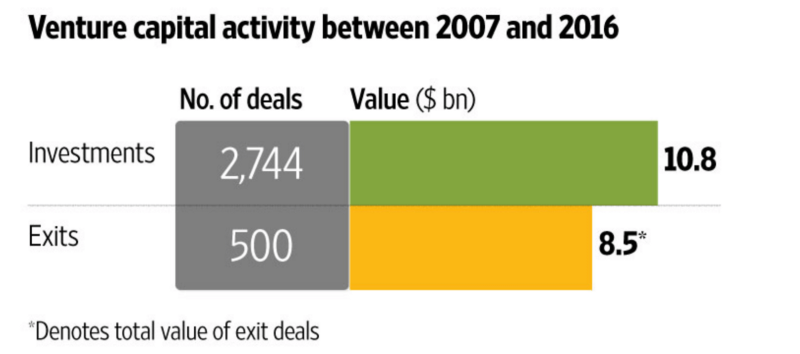

출구는 어디에 있습니까?

전 세계적으로 출구는 성숙한 생태계의 신호로 간주됩니다. A Crunchbase 보고서에 따르면 인도는 2016년 상반기에 세 번째로 많은 출구를 보였습니다.

하지만 뉴스에서 그들에 대해 듣지 않거나 목록에서 볼 수 없는 이유는 무엇입니까?

그들 중 상당수가 벤처 지원 기업이 아니기 때문입니다. 그리고 대부분의 벤처 지원 기업은 부실한 인수를 했습니다.

기업가들이 사업을 독립된 단위로 운영하는 것이 어렵다는 것을 깨닫는 종류.

VC'가 암울한 시장으로 인해 사업 자금을 조달하기 위해 나서지 않거나 'VCeable' 투자가 되지 않는 종류.

인수자가 성장 수치에 도달하기 위해 투자자 현금을 지출하여 수행하는 종류.

펀드에서 4배의 배수를 생성하는 것을 잊어버리면 업계의 투자 자본 수익률은 0.8배입니다.

10년이라는 기간도 낙관적일 수 있습니다. 투자자의 대다수는 온라인 거래에 대한 인도의 잠재력을 과대평가했습니다. 단순히 탐색하는 것이 아니라 구매하십시오. 이것이 Sequoia 및 Nexus와 같은 더 큰 펀드가 미국/싱가포르 시장에 자본을 배치하려는 이유 중 하나입니다. 또한 2006-07년에 시작된 벤처 펀드는 LP에서 연장을 모색하고 있습니다.

Seedfund의 포트폴리오 를 살펴보십시오 . 그들은 여전히 2006-08 기간에 투자한 많은 회사를 보유하고 있으며 아직 수익을 내지 못하고 있습니다.

먹이를 주는 깔때기입니다

이상적으로는 포트폴리오 회사가 기관 자본을 조달하기를 바랍니다. 약 $500K라고 합니다.

$500K 가이(이를 프리시리즈 A 가이라고 부르자)는 시리즈 A 라운드가 일어나기를 원할 것입니다.

Series A 사람은 회사가 Series B/C를 올리기를 원할 것입니다.

B/C에서 일하는 사람은 벤처 라운드/PE 사람이 지휘봉을 차지하기를 원할 것입니다.

PE 사람은 이상적으로는 신생 기업이 IPO되기를 원하지만 그의 가정이 실패하면 어떻게 될까요?

그는 Softbank가 그림에 등장하기를 원할 것입니다!

여기서 요점은 비즈니스를 운영하기 위해 현금이 필요하기 때문에 모두가 더 높은 유입경로에 들어가고 싶어한다는 것입니다. (테이블 전반에 걸쳐 수익성을 확보하는 것은 선택 사항이지만 다시 말하지만 승리하기 위해 지출해야 하는 시장/사업 영역이 있습니다. B2C 플레이어라면 더욱 그렇습니다. 다시 Flipkart가 Jabong 및 Myntra를 인수한 것을 기억하십니까?)

IPO'는 현재 시장이 어떻게 형성되고 있는지 알면 아직 멀었습니다.

따라서 모든 투자 전에 이 가치 사슬의 모든 참여자는 회사가 그로부터 얼마나 많은 자본을 필요로 하는지, 얼마 동안, 얼마나/얼마나 빨리 회사가 성장해야 하는지, 회사가 매력적인 회사를 만들 수 있는지 파악해야 합니다. 다음 사람이 올 때까지 베팅하십시오.

또한 후기 단계의 투자자는 다음과 같이 항상 더 선택적입니다.

2016년 회사의 단계에 따른 자금 조달. 출처: 유어스토리 리서치

때때로 기업가는 매달 성장하는 훌륭한 사업을 할 수 있지만 이 프레임워크에 맞지 않으면 상속될 것입니다.

상위 무거운 구조물

성공은 투자가 아니라 전체 사이클을 실행하고 출구를 실현하는 데 있습니다(및 제한된 파트너에게 다시 돈을 돌려주는 것).

회사는 일반적으로 경험과 연결을 활용하여 회사의 성장에 시간을 할애하기 위해 일반/벤처 파트너에 의존합니다. 펀드 규모 전반에 걸쳐 수익을 창출해야 하는 불가피한 상황은 최상위 구조로 이어집니다.

관리 파트너는 거래를 검토하지만 또한 Limited Partners와 의사 소통하며 다음 펀드를 위한 새로운 파트너를 끊임없이 정찰합니다.

AUM이 2천만 달러 미만인 펀드. 20-4000만 달러 사이의 자금으로 한 명의 하급 직원이 지원하는 2~3명의 파트너만 있을 것입니다. 두 명의 분석가/동료가 그들을 돕고 5천만 달러 이상의 자금을 조달할 것입니다. 포트폴리오에 대한 간섭을 실행하고 거래를 평가하기 위해 직원을 계속 추가할 것입니다.

벤처 캐피탈은 확장 불가능합니다. 생산은 각 파트너가 가진 시간과 같습니다.

– 빌 걸리

내가 투자팀의 일원으로 하는 활동을 보자.

주어진 주에 저는 우리에게 지원한/우리에게 추천된 신생 기업과 이야기하고, 투자 파이프라인에 있는 기업과 협상을 조정하고, 우리 포트폴리오 회사가 운영되는 공간과 진행 상황을 모니터링하거나, 형성되고 있는 장래적인 경향에 대한 내 자신의 연구를 하고 있습니다. 여기에 회사를 계속 움직이는 데 필수적인 몇 가지 관리/운영 관련 작업이 추가되었습니다.

이제 이것을 지분과 양질의 거래 흐름에 대한 필요성이 더 높은 펀드로 변환하십시오.

2명의 애널리스트가 있고 각자가 한 달에 약 4건의 거래에 대한 철저한 검토를 수행할 수 있다고 가정하면(이 4건은 유입경로를 좁힌 후입니다), 그들은 약 8-10개의 그러한 회사를 처리할 수 있습니다.

매달 약 30개의 데크/피치를 받습니다. 제 생각에는 펀드가 더 높은 숫자를 받습니다.

그것은 그들이 문을 닫기 시작하고 웹 사이트 링크 / 링크 된 연결과 같은 일반적인 적용 방법이 중요하지 않을 때입니다. 최고의 거래는 기존 포트폴리오 설립자의 추천, 긴밀한 개인 연락처 및 기타 독점 액세스를 통해 이루어집니다.

그리고 돌이켜 보면 이것은 소음을 줄이는 훌륭한 방법이기도 합니다.

마지막으로 한 가지 생각으로 이 글을 끝내고 싶습니다.

투자는 어디까지나 주관적이다

부분적으로는 시장 상황과 그들이 직면한 확률 때문에 비판적인 시각에 따라 VC는 회사가 실패하는 이유를 살펴볼 것입니다. 이에 대한 완곡한 표현은 '나는 당신이 확장할 수 없다고 생각합니다'일 것입니다.

투자에 대한 엄격하고 빠른 규칙은 없습니다.

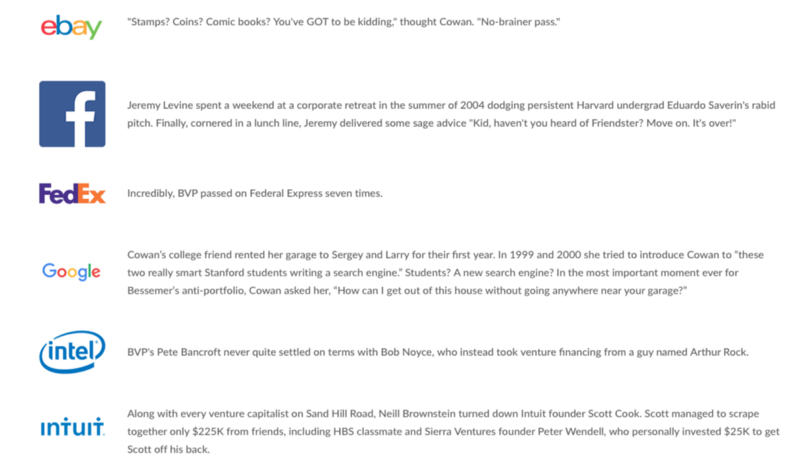

글로벌 관점에서 Chris Sacca는 Dropbox, Pinterest 및 Snapchat을 이어갔습니다.

Google, PayPal 및 Reddit에 투자한 실리콘 밸리의 슈퍼 엔젤 Ron Conway는 Salesforce가 3천만 달러라고 생각했기 때문에 Salesforce를 양도했습니다. 평가가 너무 높았다. Salesforce의 가치는 700억 달러입니다. 지금.

사실, Bessemer는 반 포트폴리오(또는 포트폴리오의 일부일 수 있었던 것)의 전체 목록을 게시함으로써 이를 한 단계 끌어 올렸습니다. 오랜 역사 동안 이 회사는 Apple, Facebook eBay, Google, Intuit 및 기타 수많은 기술 회사에 투자 기회를 넘겨왔습니다.

가까운 집인 RedBus, GoIbibo가 인수한 버스 발권 서비스는 두 명의 VC에 의해 전달되었습니다. 아직 미스에 대해 공개하지 않았기 때문에 목록에 있는 다른 사람들을 파악하는 데 시간이 걸릴 것입니다(새로운 VC twitter 챌린지?)

그러나 이것은 VC의 의사 결정에 대해 무엇을 알려줍니까?

그러한 기회는 같은 방식으로 볼 수 없습니다.

제한된 정보로 내기를 하는 사업입니다.

초기 단계의 투자자들에게는 더 혼란스러워집니다. 기업은 현장에서 들은 내용을 기반으로 제품 시장 적합성 또는 비즈니스 모델 적합성을 찾기 위해 신속하게 선회하려고 합니다.

우리 포트폴리오 회사 중 하나는 투자 당시 가상 헤드셋에 있었습니다. 약 12개월 후, 그들은 BFSI 회사에 지능형 솔루션을 제공하는 실험을 하고 있었습니다. 시리즈 A 투자자의 바늘을 움직인 것은 그들이 작업하고 있던 지능형 게임 개발 프로그램이었습니다.

다른 회사는 예상 사업 계획과 시장 가정을 기반으로 일정 금액의 자금을 조달했습니다. 시장은 프로모터가 기꺼이 자신의 현금을 쏟아 붓는 3-4명의 플레이어가 등장하면서 빠르게 움직였습니다.

말할 필요도 없이, 투입된 노력과 상관없이 폐쇄되어야 했습니다.

일반적인 실행 위험 외에도 규제 문제, 고용 문제, 창립 팀 분할 및 하루 종일 물릴 수있는 나쁜 언론이 있습니다. 벤처 세계에서 일어나는 모든 일에 대한 전체 수다와 증폭이 여기에 추가됩니다. 이러한 요소의 다양한 조합은 회사가 어디로 향하고 있는지에 대한 올바른 의견이 없음을 보장합니다.

이것이 이 부분의 포장입니다. 다음에 VC를 만나면 그들도 기업가이며 많은 어려움을 겪고 있음을 이해하십시오.

그리고 이 만화가 최선의 접근 방식을 나타내지 않을 수도 있다는 사실을-

[Uday Marepalli의 이 게시물은 미디엄에 처음 게재되었으며 허가를 받아 복제되었습니다.]