Cykle niepewności: czy Indie przestaną kupować złoto?

Opublikowany: 2020-09-06Ultraniskie stawki i łatwa płynność stały się teraz normą, a każda próba podniesienia lub zaostrzenia stóp wywołała własny kryzys

Indianie, najwięksi nabywcy złota na świecie, wcale nie kupują

Globalnie zakupy fizycznego złota spadły o dwie trzecie

Wydaje się, że XXI wiek wystawił nas wszystkich na długi okres niepewności. Zaczynając od ataku z 11 września, po którym nastąpiła seria ataków na ludność cywilną na całym świecie – w Londynie, Iraku, Bombaju, za które nadal ponosimy konsekwencje w postaci wzmożonych kontroli bezpieczeństwa na całym świecie. Wydaje się, że od tamtej pory jesteśmy uwikłani w jeden cykl niepewności za drugim.

Konsekwencją dla ogromnej większości ludzkości jest to, że wydarzenia te skierowały nas na ścieżki niepewności ekonomicznej o większej skali i trwającej dłużej, niż mogliśmy sobie wyobrazić. I nadal mamy do czynienia z efektami domina. Ultraniskie stopy procentowe mają swoje źródło w działaniach prezesa Rezerwy Federalnej Alana Greenspana po atakach z 11 września na Stany Zjednoczone.

Ultraniskie stopy procentowe i łatwa płynność stały się teraz normą, a każda próba podniesienia lub zaostrzenia stóp wywołała własny kryzys: destrukcyjny kryzys finansowy z 2008 roku i napady złości w 2013 roku. Obecnie jest to wirus medyczny, który ma spłaszczyło krzywą dochodowości na całym świecie w dającej się przewidzieć przyszłości.

Ultraniskie stopy procentowe zrodziły własną niepewność: jak właściwie oceniamy ryzyko i jak patrzymy na rosnącą górę zadłużenia, którą narasta świat? We wcześniejszym artykule rozważaliśmy wzrost globalnego zadłużenia i było to przed ogromnymi pakietami stymulacyjnymi, które praktycznie każdy rząd ogłosił później.

Ponadto w kwartale kwiecień-czerwiec w porównaniu z latami wcześniejszymi nastąpił wzrost emisji długu korporacyjnego. Czy świat jest podatny na szok zadłużeniowy, jeśli stopy zaczną rosnąć? W czasie, gdy globalne zapasy długu o ujemnej rentowności wynoszą ponad 17 ton USD, jest wielu wrażliwych inwestorów. Można argumentować, że banki centralne robią to teraz celowo, aby skłonić inwestorów do niższych ratingów zadłużenia i bardziej ryzykownego świata akcji.

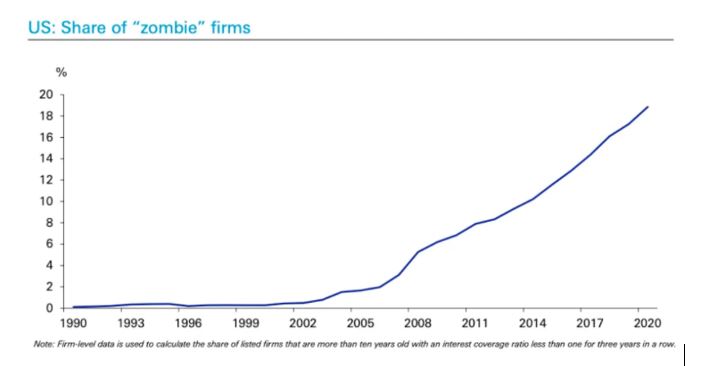

Ta polityka łatwego pieniądza na globalnym rynku jest darem niebios dla zadłużenia przedsiębiorstw, ponieważ inwestorzy są wysyłani w desperackim polowaniu na zyski. Jednocześnie tłumione są współczynniki niewypłacalności i rośnie liczba firm w Stanach Zjednoczonych i Europie, których koszty obsługi zadłużenia przekraczają ich zyski netto. Jest to jednak długotrwały trend wynikający z przedłużającego się okresu niskich stóp i łatwej płynności. Wykres 1 ilustruje to dla Stanów Zjednoczonych, gdzie termin „firma zombie” jest używany do podkreślenia tego zjawiska.

Istotą tego jest niepewność tworzona dla inwestorów w zakresie właściwej oceny ryzyka. Pogoń za najwyższą wydajnością to jedna sprawa; wybór odpowiedniego instrumentu to kolejna rzecz.

Polecany dla Ciebie:

Poza poziomami rosnącymi zadłużeniem, nawet nauka oceny, czy ma to znaczenie, stoi w obliczu niepewności: rozwój Nowoczesnej Teorii Monetarnej (MMT) sugeruje, że – w świecie walut fiducjarnych, przynajmniej dług publiczny nie ma znaczenia, ponieważ ty możesz wydrukować tyle, ile potrzebujesz. Przeciwstawiając się temu przekonaniu są ekonomiści, którzy nazywają to teorią Magicznego Drzewa Pieniędzy. Inwestorzy w złoto w dzisiejszych czasach zdecydowanie należą do tej drugiej kategorii.

W tym worku niepewności dla inwestorów znajduje się obecnie największa: niepewność trajektorii pandemii koronawirusa. Już teraz skuteczność ciągłych blokad daje mieszane wyniki i istnieje możliwość wystąpienia drugiej fali podczas zimy na półkuli północnej. Czy złamie kręgosłup wielu gospodarkom? Czy po dekadach świeckich zdobyczy odwróci marsz z biedy?

Jeśli połączymy te dwa problemy, dostrzeżemy nawet problemy wynikające z samego kryzysu kapitalizmu. Rosnące zadłużenie i niższy wzrost grożą wykolejeniem finansów wielu gospodarek wschodzących, co może wpędzić je w pułapki długoterminowego zadłużenia. Na poziomie mikro wzrasta również indywidualne zadłużenie, podczas gdy jednocześnie rośnie liczba miliarderów i multimiliarderów.

Nie ma magicznego drzewa pieniędzy dla osoby, która wpadła w spiralę zadłużenia, zaczynając od kredytów studenckich, kredytów hipotecznych, zadłużenia na kartach kredytowych i nie jest w stanie zrobić postępu w systemie, który został pozbawiony ochrony pracy i pełen kontraktów na zero godzin. ekonomia koncertów i prawie płynna zdolność do globalnego transferu kapitału, produkcji i miejsc pracy.

Przyjrzeliśmy się rosnącej niepewności wywołanej ostatnio przez nowo agresywne Chiny i to nadal dodaje oliwy do ognia. Wydaje się, że nie ma też perspektyw na odpuszczenie w najbliższej przyszłości. A politycznie listopadowe wybory w USA mogą wywołać największą niepewność z nich wszystkich – możliwość niechlujnego przekazania władzy przez administrację Trumpa, która jest coraz bardziej bezprawna i autorytarna w swoich działaniach. Biorąc pod uwagę doraźny charakter obecnej administracji, nawet utrzymanie prezydentury przez Trumpa wydaje się powodować duże trudności na arenie światowej.

Na to wszystko nie ma gotowych odpowiedzi. Efekty możemy obserwować tylko na razie: jak wzrost cen złota. Wynikało to prawie w całości z awersji do ryzyka, a nie z czystej spekulacji, czyli z rosnącej niepewności. Przedłużony przejazd w blokadach dał temu rajdowi dodatkowe etapy, których nie miałby, gdyby pandemia przebiegła zgodnie ze swoim przebiegiem lub była lepiej zarządzana.

Dopiero ten długi okres zakłóceń daje koło ratunkowe przy kupowaniu złota. Znany inwestor Mark Mobius jest teraz na pokładzie, aby kupić, ponieważ ujemna rentowność obligacji oferuje zerowy koszt alternatywny dla metalu szlachetnego, który sam w sobie nie przynosi żadnych zwrotów. Bank of America jest niewiarygodnie uparty z tego samego powodu: rentowność obligacji znajduje się w stanie „wiecznej represji” i sugeruje cenę docelową w wysokości 3000 USD w ciągu 18 miesięcy.

Czy spekulanci podświadomie patrzą na złoto jako de facto wsparcie wartości, biorąc pod uwagę, że dodruk dolara jest teraz na sterydach, a reszta świata pośrednio powiązała swoje wartości z amerykańską walutą, aby oszacować wartość godziwą? Z pewnością nie jest to kupowanie detaliczne, ponieważ anegdotyczne dowody sugerują, że Hindusi, najwięksi nabywcy złota na świecie, wcale nie kupują.

Globalnie zakup fizycznego złota spadł o dwie trzecie. Problem z tym złotym rajdem tak naprawdę tkwi w szybkości, z jaką wypuszczana jest łatwo dostępna, sprawdzona szczepionka. Ceny złota prawdopodobnie będą rosły i spadały od tego czasu, gdy programy stymulacyjne będą odwoływane.

Duża część obecnej niepewności ma długoterminowe korzenie. Jesteśmy tylko zmuszeni stawić im czoła jednocześnie. Jak powiedział Warren Buffett: dopiero po odpływie można zobaczyć, kto pływa nago. Pandemia koronawirusa była tym odpływem.