Wyłącznie: Emergent Ventures wspiera marzenia Kulizy o pożyczaniu dzięki finansowaniu w wysokości 3 mln USD

Opublikowany: 2019-04-08Nowe fundusze umożliwią badania i rozwój flagowego produktu Kulizy Lend.in

Do klientów Kulizy należą Capital First itp.

Firma chce rozwijać się na całym świecie dzięki finansowaniu

Kuliza, dostawca narzędzi do tworzenia oprogramowania z siedzibą w Bengaluru, pozyskał 3 miliony dolarów nowego finansowania od Emergent Ventures, powiedział Inc42 Kaushal Sarda, dyrektor generalny Kuliza.

Sarda powiedział, że firma wykorzysta nowe fundusze na napędzanie badań i rozwoju swojego flagowego produktu — Lend.in oraz lepszą pomoc swoim klientom i partnerom.

Założona w 2006 roku przez Aparna Sharma i Anand firma Kuliza Technologies umożliwia za pomocą swojego oprogramowania operacje backendowe instytucjom pożyczkowym, ubezpieczycielom oraz firmom bankowym. Koncentrując się na transformacji cyfrowej i analizie operacyjnej przedsiębiorstw finansowych, Kuliza zrealizowała ponad 120 projektów transformacji cyfrowej dla globalnych startupów i wiodących globalnych przedsiębiorstw.

Kuliza: wzrost o 60% r/r dzięki przejściu z usług na produkt

To, co zaczęło się od skupienia się na dostarczaniu rozwiązań dla mobilnej i społecznościowej przestrzeni commerce, teraz przekształciło się w pełnowymiarowe narzędzie do tworzenia oprogramowania dla firm finansowych.

Głównym wyzwaniem firmy było rozwijanie wiedzy specjalistycznej w dziedzinie usług finansowych, a także przejście z organizacji opartej na usługach do firmy opartej na produktach.

Sarda, która dołączyła do Kulizy jako główny ewangelista w 2010 roku i awansowała na stanowisko dyrektora generalnego w 2013 roku, kieruje strategią rozwoju organizacji.

„Krótszy czas wypłaty, łatwiejszy proces zatwierdzania i bardziej spersonalizowane produkty utrudniają bankom i NBFC konkurowanie z fintechami nowej ery. Zamierzamy pomóc globalnym przedsiębiorstwom finansowym dzięki Lend.In i umożliwić cyfrowe i oparte na algorytmach pożyczki w zmieniającym się krajobrazie i przygotować je na przyszłość” – wyjaśnił Sarda.

Firma po raz ostatni pozyskała nieujawnioną kwotę finansowania zalążkowego od Blume Ventures w sierpniu 2013 r. Od tego czasu wzrosła o ponad 60% r/r bez żadnych wymogów kapitałowych i będąc rentowna.

Inny pakiet rozwiązań transformacyjnych firmy Kuliza pomaga również przedsiębiorstwom finansowym w projektowaniu i budowaniu kompleksowych platform obrotu funduszami powierniczymi oraz platform obrotu ubezpieczeniami.

Umożliwienie pożyczania poprzez Lend.In

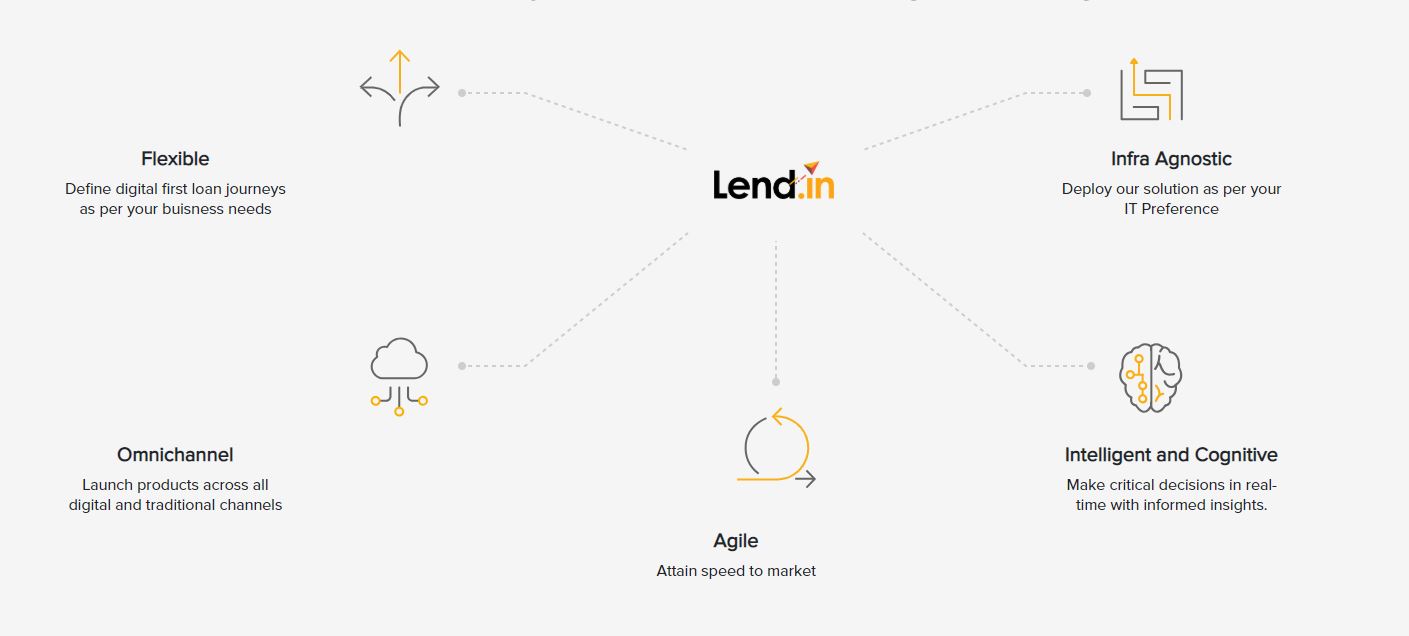

Wprowadzony w 2017 r. Lend.in jest kompleksowym, solidnym rozwiązaniem pożyczkowym, które umożliwia bankom i firmom pożyczkowym udzielanie pożyczek w trybie cyfrowym i wielokanałowym, które jest „bezpośrednio do klienta”.

Dzięki Lend.in firma chce zwiększyć ogólną wydajność przy jednoczesnym zmniejszeniu kosztów i czasu wejścia na rynek dla klientów. Niektórzy z klientów Lend.in to IntelleCap itp. Firma twierdzi, że przetworzyła pożyczki o wartości ponad miliarda dolarów za pośrednictwem wiodących przedsiębiorstw finansowych, korzystając z flagowego produktu Kulizy, Lend.In.

Polecany dla Ciebie:

Aparna Sharma, dyrektor ds. operacyjnych w Kuliza, powiedziała: „Dodanie kilku nowych logo globalnych przedsiębiorstw finansowych jest świadectwem naszego flagowego produktu Lend.In. Nasz zespół ds. produktów również powiększył się o ponad 150%, aby służyć naszej rosnącej bazie klientów”.

Lend.in pomogło różnym klientom na różne sposoby. Na przykład, podczas gdy Kuliza pomogła Aditya Birla Finance Ltd w ich kompleksowym procesie kredytowym, pomogła również Capital First w zbudowaniu aplikacji mobilnej, która przekształciła proces odkrywania produktów.

Sarda podkreśliła, że kluczowe różnice między systemami wspieranymi przez Lend.in a innymi graczami zajmującymi się systemami pożyczkowymi obejmują płynne uruchamianie ukierunkowanych i spersonalizowanych podróży cyfrowych, solidną architekturę gotową do skalowania, elastyczność i potrzebę zapewnienia większej kontroli zespołom biznesowym i systemom gotowym do zapewnienia zgodności.

Jednocześnie Lend.in oddziela się od innych tradycyjnych graczy BPM solidną warstwą pożyczkową Symantec, pożyczkową warstwą inteligencji biznesowej, w pełni konfigurowalnym zautomatyzowanym silnikiem kredytowym i regułami, a także menedżerem cyfrowych doświadczeń.

Plany na przyszłość z finansowaniem w wysokości 3 mln USD

Sarda powiedział Inc42 : „Obecnie nasza obecność rozciąga się na Indie, Singapur i Malezję i planujemy rozszerzyć naszą globalną obecność na rynkach wschodzących w nadchodzących kilku kwartałach”.

Wyjaśniając dalej, Gaurav Jain, dyrektor ds. technologii w Kuliza Technologies, powiedział, że ustalili zestaw kamieni milowych, które chcą osiągnąć w ciągu najbliższych kilku miesięcy.

„Jeśli chodzi o innowacje produktowe, przyglądamy się rozwojowi platformy No-Code dla przedsiębiorstw finansowych. Skoncentrujemy się również na budowaniu systemu pożyczek zorientowanego na użytkowników biznesowych z inteligencją jednostek” – powiedział.

Uznając potencjał wzrostu firmy, Ankur Jain, założyciel i partner, Emergent Ventures powiedział, że widzi ogromny potencjał w Kulizie, który stworzył mocne podstawy szybkiego i zrównoważonego rozwoju.

„Ich produkty generują znaczną wartość dla swoich klientów, a Kuliza przejmuje udział w rynku od operatorów zasiedziałych. Ich kultura, innowacyjność i doświadczenie dają nam ogromne zaufanie do organizacji” – powiedział.

Cyfrowa rewolucja pożyczkowa i fintech w Indiach

Pożyczki cyfrowe to ogromna szansa w Indiach. Ponieważ nadal jest to gospodarka oparta na gotówce, istnieje ogromny zakres wzrostu płatności cyfrowych, które według Orbis Research do 2022 r. mają sięgnąć 700 mld USD pod względem wartości transakcji.

Jednak ostatnie badanie wykazało, że ponad połowa sklepów w indyjskich miastach chce trzymać się z dala od płatności cyfrowych. Tym, co jeszcze bardziej dotknęło firmy zajmujące się pożyczkami cyfrowymi, był zgłoszony kryzys płynności, który dotknął indyjskie sektory bankowe i powiązane sektory, który miał ograniczony dostęp do kredytu, co było szczególnie spowodowane kryzysem w Infrastrukturze Leasingu i Usług Finansowych (IL&FS).

Sarda wyjaśnił Inc42 : „Digital Lending to szansa rynkowa o wartości bilionów dolarów, a inicjatywy takie jak Aadhaar, BBPS, India Stack, GSTN i architektura zgody działają jako katalizator gospodarki cyfrowej. Szacuje się, że w ciągu najbliższych kilku dekad do klasy średniej dołączy ponad 3,5 miliarda ludzi. Spowoduje to wzrost popytu 1000 razy większy niż w erze przemysłowej, a my będziemy ewoluować z transakcji o wysokiej wartości i niskim wolumenie”.

Wierzy, że istnieje wrodzona i ogromna szansa na edukację, wpływanie na sektor finansowy, aby dostosować się do ciągłych zmian na rynkach wschodzących i przyjąć nowoczesną technologię.

Boston Consulting Group szacuje, że z powodu tych zmian, indyjski rynek pożyczek cyfrowych może w ciągu najbliższych pięciu lat wynieść 1 bln USD (około 68 bln INR).

Według Inc42 DataLabs Indian Tech Startup Funding Report 2018, startupy fintech pozyskały w zeszłym roku 1,4 miliarda dolarów finansowania, co czyni je jednym z najlepiej finansowanych sektorów w 2018 roku. człon.

Zamów raport już teraz!