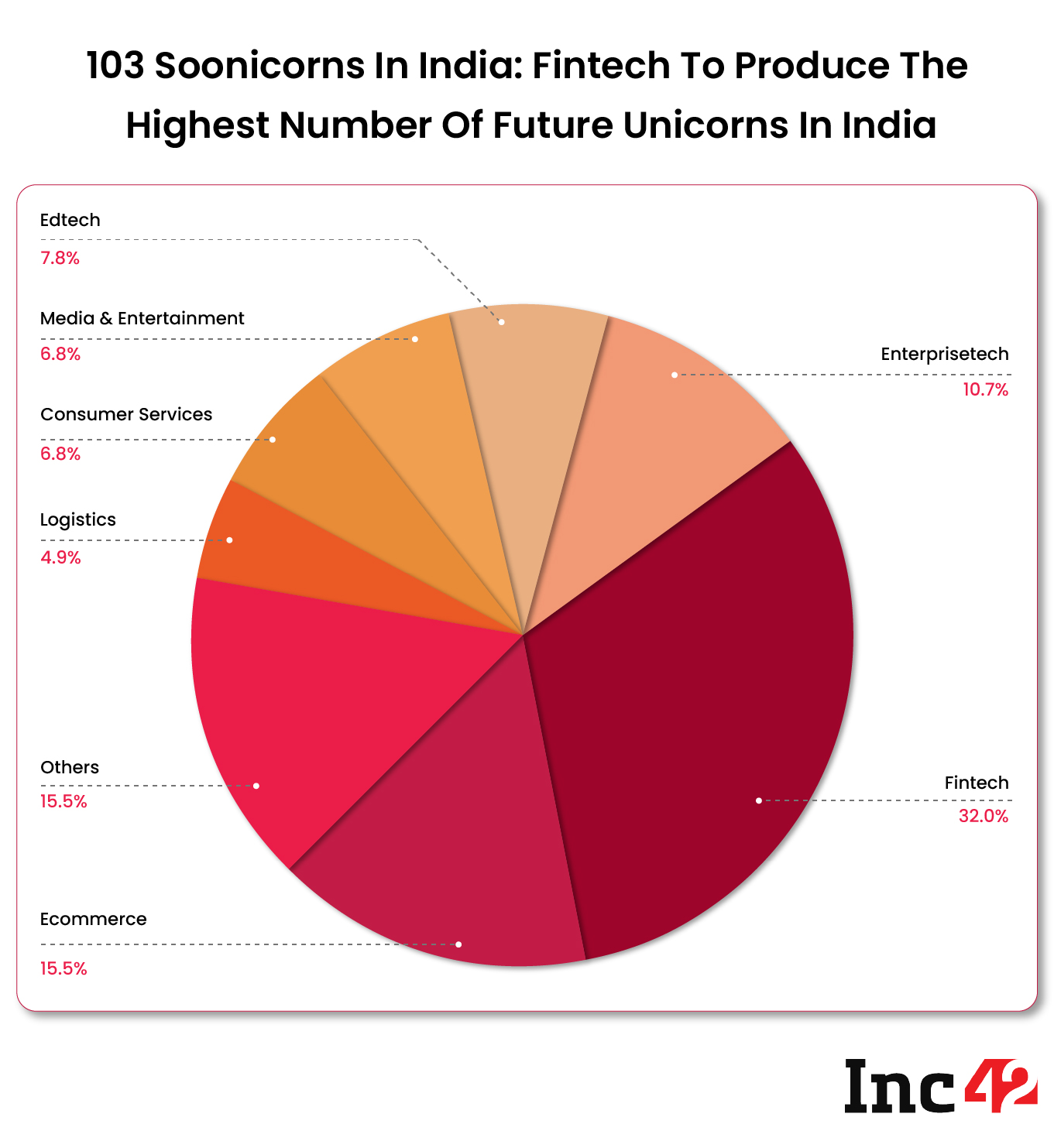

Fintech wyprodukował największą liczbę jednorożców w Indiach

Opublikowany: 2022-08-15Z 33 shortami w segmencie, fintech jest gotowy wybić najwięcej jednorożców w ciągu najbliższych kilku lat

Fintechowe startupy zebrały 24 miliardy dolarów w okresie od 2014 do pierwszego kwartału 2022 roku, ustępując tylko e-commerce

Lendingtech przedstawia największą szansę rynkową do 2025 r. (614 mld USD), a następnie insurtech (339 mld USD) i płatności (208 mld USD) w ramach fintech

Fintech to jeden z największych sektorów w indyjskim ekosystemie startupowym pod względem liczby wyprodukowanych jednorożców. Z 22 ze 105 jednorożców w Indiach działających w branży fintech , sektor ten ustępuje tylko e-commerce pod względem produkowanych jednorożców.

Zgodnie z raportem Inc42, „ The State of Indian Startup Ecosystem Report, 2022 ”, z 33 nowicjuszami, sektor fintech jest gotowy do wybicia większości przyszłych jednorożców w Indiach w ciągu najbliższych kilku lat.

Indyjski ekosystem startupowy jest domem dla ponad 4,2 tys. startupów fintech, z czego 647 to startupy finansowane. Te startupy zebrały blisko 24 miliardy dolarów finansowania między 2014 a pierwszą połową 2022 roku. Również tutaj fintech jest drugim po e-commerce pod względem pozyskanych środków.

Paytm był pierwszym jednorożcem fintech w Indiach, który w 2015 r. osiągnął wycenę 1 miliarda dolarów. Od tego czasu ekosystem fintech dodał jeszcze 21 jednorożców, z czego 11 dodano w 2021 r. Jak dotąd w tym roku pojawiły się cztery jednorożce fintech, z najnowszym dodatkiem będąca uruchomieniem kart kredytowych OneCard w lipcu 2022 roku .

Wyczyn staje się jeszcze bardziej imponujący, gdy zdamy sobie sprawę, że w 2021 r. Indie wyprodukowały łącznie 44 jednorożce . Oznacza to, że co czwarty jednorożec wyprodukowany w 2021 roku był jednorożcem fintechowym.

Jeśli trendy w indyjskim ekosystemie startupów fintech są czymś do przejścia, to sektor jest gotowy prześcignąć wszystkie inne pod względem liczby wyprodukowanych jednorożców.

Pobierz raport

Szanse dla przyszłych jednorożców Fintech

Ogólnie rzecz biorąc, fintech przedstawia szansę rynkową na poziomie 1,3 biliona dolarów do 2025 r., zgodnie z raportem Inc42 .

Spośród wielu podsektorów fintechu, lendingtech stanowi największą szansę rynkową do 2025 roku (614 mld USD), a następnie insurtech (339 mld USD) i płatności (208 mld USD). Szansa rynkowa tych trzech sektorów jest bezpośrednio związana z luką popytowo-podażową.

Przemawiając na konferencji Inc42 Fintech Summit 2022 , Nithin Kamath, założyciel i dyrektor generalny jednorożca technologii inwestycyjnej Zerodha, powiedział, że pożyczki są jedną z największych możliwości w fintech. „To wielka szansa; większość ludzi w kraju nie ma wystarczającej ilości pieniędzy. To, w jaki sposób ktoś ubezpieczy to ryzyko, jest kwestią drugorzędną, ale to jest duży TAM – powiedział dyrektor generalny Zerodha.

Jego punkt widzenia jest poparty faktem, że penetracja kart kredytowych w Indiach wynosi około 5,55% , według danych RBI. To jest powód, dla którego lendingtech jako sektor ma wzrosnąć w tempie 32% CAGR w latach 2021-2025. Dla takich firm jak Fi, Uni, Lendingkart, Axio, Fino i inne szybko rozwijające się technologie pożyczkowe może to być muzyka dla uszu.

Dzięki lendingtech insurtech jest również sektorem, w którym penetracja w Indiach jest niska, a zatem jest najszybciej rozwijającym się segmentem fintech w kraju.

Polecany dla Ciebie:

Według danych IRDAI penetracja ubezpieczeń w Indiach wyniosła 4,2% w roku finansowym 21. Po pandemii COVID-19 wydatki na ubezpieczenia wzrosły wśród ludzi w Indiach, a składki ubezpieczeniowe w kategorii ubezpieczeń na życie mają sięgnąć 24 Lakh Cr (317,98 mld USD) do 31 roku budżetowego .

Rynek płatności odnotował gwałtowny wzrost od czasu wprowadzenia UPI w 2016 r. Według najnowszych danych z NPCI, transakcje UPI przekroczyły granicę 6 mld w lipcu 2022 r . Wraz z nadchodzącym ruchem łączącym karty kredytowe z UPI , oczekuje się, że zarówno startupy lendingtech, jak i płatności będą świadkami drugiego wiatru wzrostu.

Wyzwania, przed którymi stoją przyszłe jednorożce Fintech

Ostatnio RBI aktywnie ogranicza ryzyko dla konsumentów i ogranicza start-upy dzięki nowym zasadom dotyczącym kart kredytowych i pożyczek cyfrowych, co zmusi ekosystem fintech do zmiany modeli biznesowych we wszystkich obszarach.

20 czerwca RBI poinformowało, że niebankowych przedpłaconych instrumentów płatniczych (PPI) nie można obciążać liniami kredytowymi , co skutecznie przerywa korzystanie z kart kredytowych od kogokolwiek poza bankami.

Firmy takie jak slice musiały zmienić cały swój model biznesowy , przechodząc od ładowania linii kredytowych do przyjęcia systemu podobnego do kupowania graczy teraz, zapłać później (BNPL). Fintechowe szybkorożce, takie jak Jupiter, również musiały zamknąć swój biznes kart przedpłaconych .

Kryptowaluty to podsektor fintech, który od kilku lat znajduje się w regulacyjnej szarej strefie. Nie powstrzymało to jednak rządu przed wdrożeniem ścisłego reżimu podatkowego, z 30% podatkiem od wszystkich zysków osiągniętych na kryptowalutach i 1% TDS, a rozmowy o 28% GST wciąż trwają.

Jednak najnowsze normy dotyczące pożyczek cyfrowych mają na celu ochronę klientów przed oszustwami kredytowymi, wymuszeniem odzyskiwania środków, wysokimi kosztami kredytu i wysokimi stopami procentowymi. Normy zabraniają również firmom pożyczkowym automatycznego zwiększania limitów kredytowych bez wyraźnej zgody pożyczkobiorcy.

Rząd chce stworzyć środowisko fintech z myślą o ochronie klienta. Najwyższy czas, by fintechy przemyśleły swoje strategie biznesowe, aby mieć na uwadze dobro klientów.

Jednak w badaniu, które stanowi część raportu The State Of Indian Startup Ecosystem Report 2022 firmy Inc42, 40% założycieli było pesymistycznych co do skuteczności polityki rządu promującej startupy i przedsiębiorczość. Co więcej, 51% założycieli stwierdziło, że nagłe zmiany w polityce szkodzą ekosystemowi startupów.

Pobierz raport

Co przyniesie przyszłość dla Fintech

Jednak pod względem rentowności startupy fintech pozostają w tyle. Niektóre z największych nazwisk w przestrzeni fintech pozostają na czerwono, a tylko około jedna trzecia jednorożców fintech w Indiach jest na czarno.

Zerodha jest jednym z dochodowych jednorożców fintech w Indiach, który odnotował zysk w wysokości 1122,30 INR w roku finansowym 21. Jedynymi innymi dochodowymi jednorożcami są Billdesk, MobiKwik, Oxyzo, Chargebee, Razorpay i grow.

Wiele fintechowych startupów przewiduje, że w ciągu najbliższych kilku kwartałów wyjdzie na zero. Paytm, na przykład, wyznaczył termin na wrzesień 2023 r., aby wyjść na zero. Jeśli jednak rentowność nie ulegnie poprawie w ciągu najbliższych kilku kwartałów, konsolidacja w fintechu będzie rosła w obliczu trwającego spowolnienia finansowania.

Technologie, takie jak analiza danych, big data, sztuczna inteligencja i uczenie maszynowe, mają napędzać innowacje, a personalizacja pozostanie kluczowym elementem dla wielu startupów z branży fintech.

Fintech to jeden z najważniejszych segmentów indyjskiego ekosystemu startupowego, napędzający innowacje w obszarach, które ugrzęzły w przestarzałych technologiach i utrudnione przez niechęć ludzi do przyjmowania nowych technologii.

Obszary takie jak bankowość, ubezpieczenia i inwestycje były niegdyś bastionami przedsiębiorstw sektora publicznego (PSU) i dużych indyjskich korporacji, ale indyjskie startupy fintech szybko zmieniają status quo, dając klientom więcej opcji do wyboru.

Pobierz raport