Trendy w Fintech 2018 i perspektywy na rok 2019

Opublikowany: 2019-04-02Adopcja użytkowników była wyzwaniem, które zazwyczaj spowalniało innowacyjność

Indie oferują największą populację nieubankowioną lub niedofinansowaną

70% ekosystemu fintech jest zdominowane przez firmy udzielające pożyczek finansowych

Epoka po demonetyzacji w końcu przyniosła rozwój indyjskiego sektora usług finansowych, z połączeniem różnych sektorów w jeden – fintech.

Dzisiaj fintech rozszerzył się o wszelkie innowacje technologiczne i automatyzację w sektorze finansowym. Obejmuje to postępy w zakresie znajomości finansów, doradztwa i edukacji, a także usprawnienie zarządzania majątkiem, udzielanie pożyczek, bankowość detaliczną, pozyskiwanie funduszy, przelewy/płatności, zarządzanie inwestycjami i wiele innych.

Rozwój fintechów – co torowało drogę?

Fintech, zasadniczo, to połączenie i zastosowanie technologii w branży usług finansowych. W ostatnich latach Indie doświadczyły dramatycznego wzrostu rozwoju technologicznego i jego przyjęcia.

Tradycyjna branża usług finansowych jest z natury niedostępna, czasochłonna, ręczna, niedostępna i kosztowna. Wynika to przede wszystkim z zależności od kapitału ludzkiego dla każdego procesu w lejku. Jednak integracja technologii na każdym etapie procesu spowodowała przejście od ręcznego do maszynowego podejmowania decyzji.

Głównymi motorami wzrostu dla Fintech są:

Technologia obniżyła koszty operacyjne: Tanie środki w dostarczaniu usług finansowych masom wynikają przede wszystkim z boomu na cyfrową adopcję i technologię. Świadczy o tym światowej klasy inicjatywa płatnicza UPI, z której usług skorzystały również firmy skierowane na rynek masowy, takie jak między innymi WhatsApp, Google, Flipkart i Amazon. Przejście z procesów papierowych na niepapierowe skróciło czas realizacji, nakład pracy i, co najważniejsze, koszty dla instytucji finansowych. Z drugiej strony zwiększyła również dostępność usług dla konsumentów nawet na odległych obszarach, eliminując potrzebę posiadania fizycznego zakładu.

Regulacje stały się przyjazne dla biznesu: Innowacje w przestrzeni fintech, tradycyjnie, były powstrzymywane przez niepewność regulacyjną i konserwatywne podejście ze strony rządu w tych kwestiach. Z tego powodu instytucje finansowe również wykazywały preferencję dla powolnych i stałych ulepszeń w przeciwieństwie do przełomowych innowacji w przeszłości. Jednak w ciągu ostatnich kilku lat obserwujemy zmianę paradygmatu w tych perspektywach. Wraz z dalszym rozwojem technologii umożliwiają one istnienie znacznie większej przejrzystości w systemach finansowych, a organy regulacyjne mogą odnosić duże korzyści z takich zmian.

Tradycyjne firmy połączyły ręce z firmami New Age: zarówno tradycyjne instytucje finansowe, jak i firmy fintechowe nowej ery zmagały się z efektywną współpracą i skutecznym skalowaniem innowacji w tym samym ekosystemie. SBI, HDFC, YES Bank to kilka wiodących przykładów.

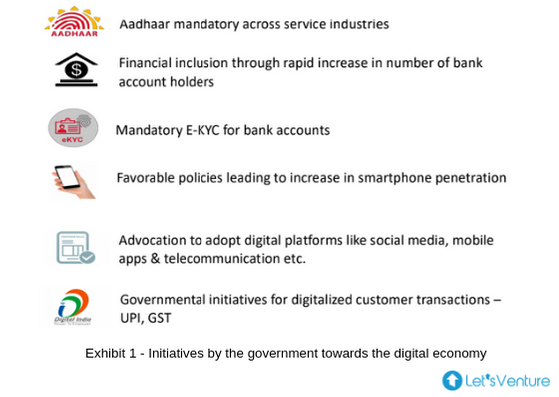

Silny rządowy nacisk na cyfrową zmianę

Przeanalizowano, że adopcja użytkowników była wyzwaniem, które zazwyczaj spowalniało innowacje. Wysiłki rządowe na rzecz promowania cyfryzacji systemów finansowych i ograniczenia transakcji gotówkowych w gospodarce okazały się dość skuteczne w przenoszeniu uwagi konsumentów na cyfrowe alternatywy dla transakcji i usług finansowych.

Indie oferują największą populację nieposiadającą lub niedofinansowaną, wraz z silnym ekosystemem technologicznym i przedsiębiorczości. Rysunek 1 podkreśla silne, proaktywne wsparcie na poziomie polityki ze strony rządu w celu zwiększenia włączenia usług finansowych nawet do konsumentów na odległych obszarach.

Inicjatywy takie jak Jan Dhan Yojana umożliwiające wszystkim mieszkańcom obszarów wiejskich dostęp do rachunków bankowych zapewnią im dostęp do usług finansowych, które wcześniej były niedostępne. Aadhaar i pojawienie się UPI stanowi dobrą podstawę dla firm fintech do przenikania punktów styku „ostatniej mili” i zwiększania integracji finansowej w całym kraju.

Skala ma znaczenie tylko wtedy, gdy jest obsługiwana z odpowiednią infrastrukturą. Rosnący poziom penetracji Internetu powiększa adresowalny rynek technologii finansowych. Postępowe tło regulacyjne, uzupełnione inicjatywami rządowymi, takimi jak India Stack, Startup India Program i National Payments Council of India (NPCI) zachęca do innowacji. A ze względu na swój rozmiar oczekuje się, że Indie ujrzą ogromną pulę zainteresowania przedsiębiorców w kierunku fintech.

Jednak takie wysiłki muszą być prowadzone we właściwym duchu i odpowiednio uregulowanym środowisku, aby zapewnić trwałą stabilność finansową i bezpieczeństwo w gospodarce.

Polecany dla Ciebie:

Przegląd firm fintechowych New Age

Przewagi konkurencyjne:

- Zwinność startu i obrotu

- laserowa koncentracja na doświadczeniu klienta

- uwolnienie od ciężaru starszych systemów

Wyzwania w skalowaniu biznesu:

- Brak zaufania

- Brak znanej marki

- Brak zbudowanej infrastruktury dystrybucyjnej

- Brak kapitału i

- Brak specjalistycznej wiedzy na temat zgodności z przepisami

Relacje między firmami fintech nowej ery a tradycyjnymi instytucjami finansowymi przekształciły się obecnie z konkurencji we współpracę. Zaobserwowano, że symbioza między obiema kategoriami graczy ma na celu stworzenie jednolitego krajobrazu, w którym każdy gracz korzysta z mocnych stron drugiego, a korzyści z tego są ostatecznie przekazywane konsumentowi.

Co więcej, daje to operatorom zasiedziałym szansę na stworzenie silniejszych, bardziej dochodowych propozycji dla klientów i ma pozytywny wpływ na ich wzrost przychodów i zysków.

Różne kategorie firm fintech

Firmy fintech w Indiach można ogólnie podzielić na następujące segmenty:

- Pożyczki finansowe - pożyczki P2P, rynek pożyczek, pożyczkodawcy własni księgi

- Platformy inwestycyjne – platformy handlowe i funduszy inwestycyjnych, crowdfunding, platformy zarządzania majątkiem i aktywami, doradcy finansowi online

- Płatności – portfele mobilne, płatności handlowców, usługi PoS i bramki płatnicze

- Oprogramowanie dla przedsiębiorstw — ocena zdolności kredytowej i ocena ryzyka kredytowego, zarządzanie wydatkami, planowanie finansowe, generowanie potencjalnych klientów i wdrażanie klientów, automatyzacja procesów

- Alternatywna waluta/Blockchain – handel kryptowalutami, usługi oparte na Blockchain

- Pożyczki finansowe, zwłaszcza w przestrzeni konsumenckiej, również mają wiele możliwości i potencjału do innowacji.

Główną atrakcją jest to, że wszystkie te kategorie firm wkraczają na większy rynek i odpowiadają na potrzeby rynku, które wcześniej nie były obsługiwane przez tradycyjne instytucje finansowe. Są w stanie sprostać temu wyzwaniu, wprowadzając innowacje w ofercie produktów i usług na różnych poziomach dochodów i dostosowując je nawet na dużą skalę.

Analiza finansowania firm z branży fintech: 10-letnia migawka

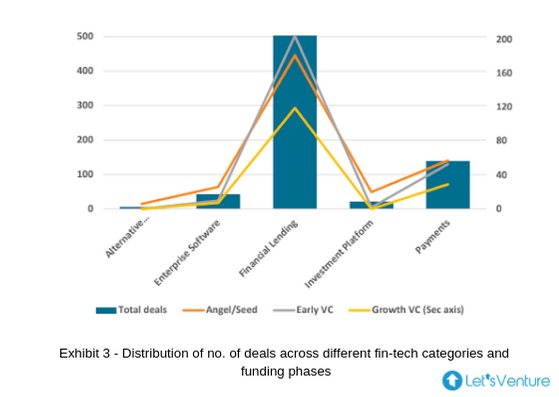

Różne kategorie firm Fintech a liczba transakcji w różnych fazach finansowania

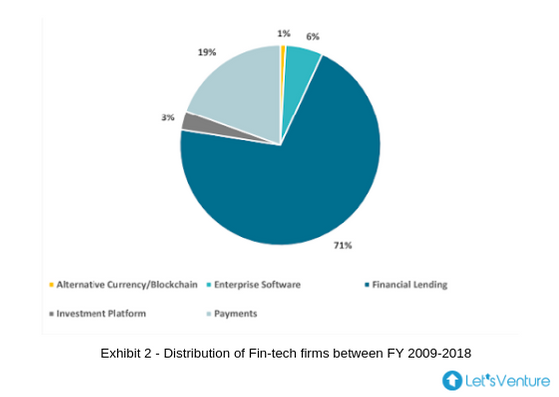

- Dowód 2 pokazuje, że 70% ekosystemu fintech jest zdominowane przez firmy udzielające pożyczek finansowych i można wywnioskować z rysunku 3, że inwestorzy na wszystkich etapach również byli przyciągani do tej kategorii.

- Wczesne inwestycje VC i Angel/Seed dzielą maksymalny odsetek transakcji we wszystkich kategoriach. W latach 2015, 2016 i 2017 odnotowano maksymalną liczbę transakcji w zakresie pożyczek finansowych w ciągu ostatniej dekady.

- W 2018 r. nastąpiło zakłócenie głównego nurtu ideologii uczestnictwa w inwestycjach, ponieważ wszystkie trzy kategorie inwestorów, takie jak anioł, wczesny VC i wzrost, zbiegły się w tej samej liczbie inwestycji w pożyczki finansowe.

- Wynika to przede wszystkim ze spadku liczby. transakcji na etapie Angel/Seed i zwiększonych inwestycji Growth VC, sygnalizując dojrzałym firmom pozyskiwanie kolejnych rund finansowania

- Co zaskakujące, platformy inwestycyjne nie odnotowały żadnych inwestycji ze strony Growth VC do końca 2018 roku.

- Mogą być dwa wnioski, jeden, że większość kontynuujących działalność startupów stała się samowystarczalna pod względem dodatnich przepływów pieniężnych i nie jest zależna od kapitału zewnętrznego (np. Zerodha), a drugi, że fundusze fazy wzrostu mogą znaleźć wystarczająco dużo możliwości, które spełniły swoje kryteria oczekiwanych zwrotów.

- W ciągu ostatnich kilku lat oferta B2B rośnie we wszystkich kategoriach.

- Kategoria Alternative Currency/Blockchain otrzymała do tej pory tylko inwestycje Angel/Seed.

Łączna kwota pozyskanego finansowania a liczba transakcji w różnych fazach finansowania:

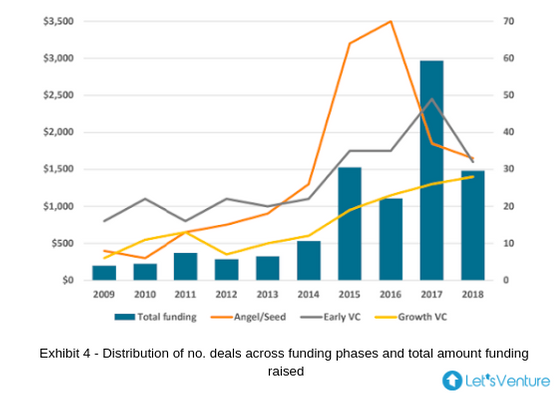

- Rysunek 4 pokazuje korelację między różnymi kategoriami inwestorów i całkowitą kwotą finansowania w ciągu ostatniej dekady, z 2014 r. będącym punktem przegięcia.

- Liczba inwestycji inwestycyjnych VC Wzrostu w Płatności potroiła się w 2015 r. i pozostała na stałym poziomie przez kolejne trzy lata.

- Rok 2016 odnotował najwyższą do tej pory liczbę inwestycji, a liczba inwestycji Angel/Seed była 2,2 i 3,2 razy większa niż odpowiednio Early VC i Growth VC.

- Spadek transakcji w kolejnych latach, co zostało odzwierciedlone powyżej, oznacza wyższą wartość wzrostu inwestycji VC w miarę dojrzewania spółek.

- Płatności były najbardziej finansowanym segmentem indyjskiego krajobrazu fintech, napędzanym falą demonetyzacji.

- Wzrost w 2017 r. jest spowodowany głównie finansowaniem 1,4 mld USD przez SoftBank Group w Paytm, co jest zdecydowanie najwyższą kwotą finansowania otrzymaną przez jakąkolwiek firmę fintech w Indiach. Firma podobno pozyskała dodatkowe 300 milionów dolarów od firmy Warrena Buffeta Berkshire Hathaway; następnie zaszczepienie wiary w rozwój branży fintech w Indiach.

„62% firm Fintech, które pozyskały finansowanie Angel/Seed, było w stanie pozyskać finansowanie od Early VC, a 30% tych firm pozyskało finansowanie z Growth VC w późniejszych rundach”

- Kwota inwestycji Growth VC w pożyczki finansowe w ciągu ostatniej dekady jest prawie 4,5 i 25 razy większa od kwoty odpowiednio inwestycji Angel/Seed i Early VC, a całkowite finansowanie w pożyczkach finansowych odnotowało 36% CAGR w ciągu ostatnich pięciu lat.

„60% inwestorów Angel/Seed z powodzeniem wycofało się, częściowo lub całkowicie, z firm, które były w stanie pozyskać fundusze z Early VCs lub Growth VCs w późniejszych rundach”

- Liczba firm pozyskujących kolejne rundy finansowania pozostała wysoka w branży fintech.

- Jest to bardzo pozytywny znak dla inwestorów Angel/Seed, że mają większe prawdopodobieństwo maksymalizacji zwrotu czy to poprzez wyższą wycenę spółek, czy też uzyskanie wysokiej puli płynności poprzez wyjścia w kolejnych rundach.

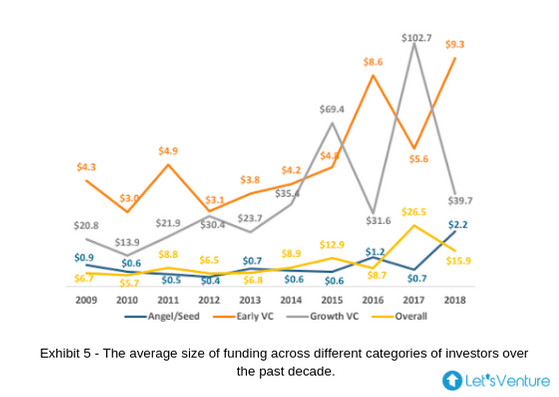

Średnia wielkość finansowania w różnych fazach finansowania:

- Średnia wielkość biletów w inwestycjach Angel/Seed osiągnęła najwyższy poziom w 2018 r. To samo odnotowało spadek w 2017 r., który był świadkiem rekordowej wielkości transakcji we wczesnych i rozwijających się inwestycjach VC.

- Oznacza to etap dojrzewania wielu firm fintech w 2017 roku, które otrzymały uwagę i finansowanie w rundach wzrostu.

- Rok 2016 był rokiem, w którym odnotowano najmniejszą liczbę zgłoszeń we wczesnych inwestycjach VC w ciągu ostatnich 7 lat.

- Odchylenie średniej wielkości transakcji wskazuje na wysoką podaż firm fintech pozyskujących fundusze, która jest mieszanką rund akcji i zadłużenia.

- Wzrost średniej wielkości transakcji w inwestycjach Angel/Seed potwierdza zwiększony udział VC mikro i na wczesnym etapie w inwestycjach rundy seed.

- Podczas gdy wielkość czeku indywidualnych aniołów biznesu może pozostać taka sama lub nieznacznie wzrosnąć, inwestycje VC w fazie zalążkowej wyjaśniają przekrzywienie.

- Jest to bardzo pozytywny znak dla startupów na wczesnym etapie, które mogą teraz mieć wsparcie firmy VC, a także mieć na pokładzie różnych inwestorów indywidualnych i strategicznych, nawet we wczesnych rundach pozyskiwania funduszy.

Jakie modele biznesowe fintech mają ewoluować w następnym okresie?

Rise of New Age Tech: sztuczna inteligencja, ML, Blockchain, AR i IoT służyły znaczącym przypadkom użycia dla globalnego wzrostu fintech . Rozwiązania bankowe oparte na Blockchain odnoszą sukcesy w Stanach Zjednoczonych, Wielkiej Brytanii, Singapurze i mogą zobaczyć penetrację w Indiach. Można się spodziewać płatności opartych na danych biometrycznych z powodu India Stack. Oparte na sztucznej inteligencji i ML punkty danych służące do generowania profilu kredytowego i ryzyka klientów również mają ogromny potencjał wzrostu.

Ekspansja Fintechu do różnych sfer: Oczekuje się, że rozwiązania służące maksymalizacji bogactwa i zarządzaniu będą rosły w różnych sferach. Ilość bogactwa w Indiach składa się na 12-14%, co stwarza większą potrzebę, by ludzie nim zarządzali. Obecna penetracja podmiotów instytucjonalnych zarządzających majątkiem jest bardzo niska i wynosi mniej niż 25%. Pojawią się narzędzia do maksymalizacji bogactwa i zarządzania oparte na chatbocie AI. Tradycyjne techniki zarządzania majątkiem mogą zostać zmodernizowane, oferując klientom spersonalizowane rozwiązania.

Robo-Advisors są w drodze: Oparte na sztucznej inteligencji doradcy Robo w usługach finansowych pojawiają się na całym świecie w obszarze inwestycji detalicznych . Wiele globalnych platform internetowych zasilanych przez głębokie algorytmy, a mianowicie. Doradcy Robo oferują doradztwo finansowe i inwestycyjne w zakresie przekazywania danych dotyczących finansów osobistych. W miarę, jak Indie osiągną parytet z gospodarkami rozwiniętymi, pojawi się większa liczba startupów korzystających z tych technologii.

Nowe rozwiązania w zakresie ubezpieczeń wiekowych w obronie: Nowe rozwiązania w zakresie ubezpieczeń wiekowych zapewnią bezpieczeństwo w różnych punktach styku. Globalne firmy ubezpieczeniowe oferują niestandardowe rozwiązania, wykorzystując dane, takie jak skrojone na miarę polisy zdrowotne w oparciu o orientację klienta na zachowanie dobrej kondycji. Niewiele startupów bada również integrację AR, aby wygładzić wrażenia konsumentów w związku z roszczeniami samochodowymi. Niewiele firm działa również w oparciu o zróżnicowane modele biznesowe, w których łączna kwota polisy jest gromadzona centralnie i wykorzystywana do spłaty roszczeń, a pozostałe saldo określa następną kwotę składki dla wszystkich ubezpieczających.

Pożegnalna myśl

Łącząc to wszystko razem, rewolucja fintech powoli łączy wszystkie istniejące technologie w jednym złożonym środowisku. Cyfryzacja jest początkiem rewolucji, ale prowadzi milenialsów do przyszłości, obejmującej inteligentne domy, inteligentne miasta, inteligentne kontrakty, otwartą bankowość i wiele innych. Przyjęcie blockchainu i kryptowaluty doda tylko ostatni szlif, łącząc w ten sposób start-upy fintech, banki, instytucje finansowe i konsumentów w jedną pętlę. Zdecydowanie warto wyczekiwać przyszłości z fintechem!