Alternatywne dane dla funduszy hedgingowych: przewaga konkurencyjna w inwestowaniu

Opublikowany: 2021-09-30W ciągu ostatnich pięciu lat nastąpiła ogromna zmiana paradygmatu w sposobie, w jaki fundusze hedgingowe pozyskują i wdrażają dane w swojej metodologii inwestycyjnej. Wraz z rosnącą konkurencją mającą na celu pokonanie indeksu rynkowego i pozyskanie nowych aktywów, fundusze hedgingowe zyskują przewagę konkurencyjną dzięki alternatywnym danym.

Jak fundusze hedgingowe pokonują rynek dzięki alternatywnym danym

Fundusze hedgingowe wymieniają tradycyjne dane na alternatywną przewagę w swoim procesie inwestycyjnym. Alternatywne zestawy danych dostarczają kluczowych informacji na temat cen akcji i zrozumienia w czasie zbliżonym do rzeczywistego cyfrowego sukcesu firmy, które zwykle nie są objęte tradycyjnymi danymi. Zarządzający funduszami inwestują prawie 3 miliardy dolarów rocznie w alternatywne zbiory danych, a roczne wydatki rosną o 20-30%. Z mniej niż 500 milionów dolarów w 2018 roku rynek danych alternatywnych osiągnie 100 miliardów dolarów do 2030 roku.

Jednym z głównych powodów, dla których fundusze hedgingowe skłaniają się ku alt data, jest to, że wypełniają one lukę informacyjną między rozmowami o zarobkach.

Fundusze hedgingowe również korzystają z nietradycyjnych dostawców danych, aby potwierdzić swoją tezę inwestycyjną. Kiedy zarządzający funduszem wysuwa hipotezę, że określone akcje będą lepsze od swoich konkurentów, potwierdzające dane powinny poprzeć tę tezę. Jak? Pokazując na przykład wzrost liczby wyszukiwań w witrynie internetowej firmy.

Ponadto nowe dane mogą wskazywać na wyraźną poprawę skuteczności firmy w przekształcaniu unikalnych użytkowników witryny w płacących klientów. Ale co, jeśli zauważy gwałtowny spadek zainteresowania konsumentów firmy w porównaniu z jej konkurentami? W takim przypadku zarządzający funduszem może potrzebować zwrócić uwagę na utratę zysków.

Alternatywne dane z serwisu podobneweb mogą mierzyć ogólne zainteresowanie rynku akcjami. Zainteresowanie to może odzwierciedlać popularność firmy zarówno w wyszukiwaniu, jak i zakupach online. Z perspektywy odgórnej zainteresowanie konsumentów można mierzyć za pomocą agregacji ogólnych czynników makroekonomicznych. Wykorzystanie migawek gospodarki i zachowań konsumentów to obszary, w których fundusze hedgingowe polegają na alternatywnych danych.

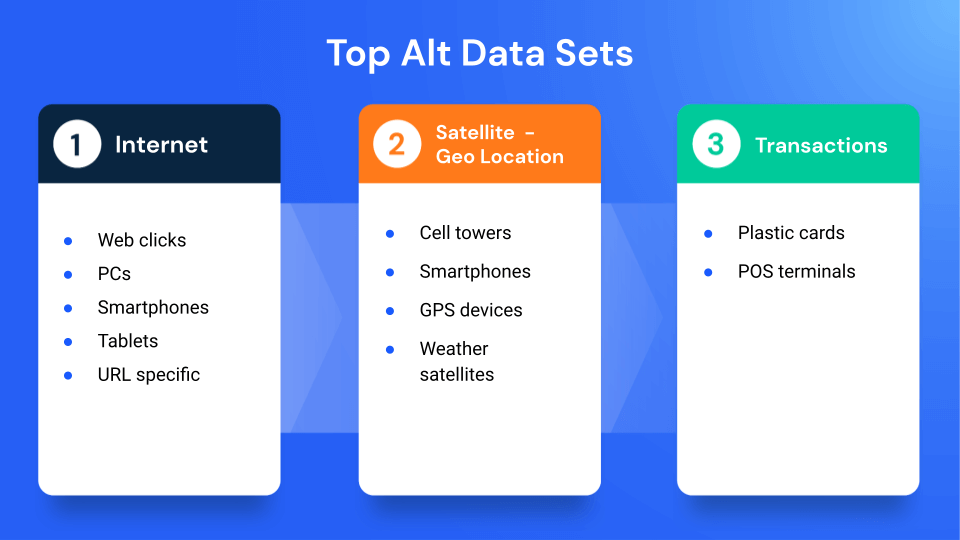

Najlepsze alternatywne zestawy danych wykorzystywane przez fundusze hedgingowe

1. Dane internetowe

Każdego dnia coraz więcej globalnej gospodarki przenosi się do internetu, co odzwierciedla zwyczaje konsumentów i przedsiębiorstw w zakresie wydatków. Sposób, w jaki użytkownicy wchodzą w interakcję z firmą online w porównaniu z konkurencją, zapewnia wgląd w to, czy firmy wygrywają, czy przegrywają w danym sektorze.

Na przykład współczynnik konwersji jest istotną metryką danych transakcyjnych . Całkowicie nieobecna w zgłoszeniach SEC, konwersja bierze cały ruch od unikalnych użytkowników do strony internetowej i oblicza, jaki procent tych odwiedzających dokonuje zakupu. Firmy odnoszące największe sukcesy w sieci, takie jak Amazon i Walmart , zazwyczaj generują dwucyfrowe współczynniki konwersji.

2. Dane ankietowe

Podczas gdy tradycyjne dane pochodzą z firmy, dane ankietowe pozyskują informacje z rynku zewnętrznego — klientów, dostawców lub konkurentów. Dane uzyskane w drodze ankietowania osób spoza firmy są odrębne i prawdopodobnie niezależne od sprawozdań finansowych dostarczanych przez firmę.

W oparciu o ankiety powszechnie obserwowane badanie zaufania konsumentów Confidence Board odzwierciedla czynniki nastrojów konsumentów, w tym klimat korporacyjny, optymizm co do zmienności i potencjalnego przyszłego rozwoju, nastawienie konsumentów, intencje zakupowe, oczekiwania inflacyjne, ceny akcji i stopy procentowe. Fundusze hedgingowe wykorzystują tego typu dane alternatywne do monitorowania bieżących pozycji, identyfikowania możliwości lub oceny problemów związanych z zarządzaniem ryzykiem.

3. Dane pogodowe

W minionych dziesięcioleciach tylko rząd federalny kontrolował dane pogodowe – niezbędne do prognozowania cen produktów rolnych. Dziś fundusze hedgingowe specjalizujące się w towarach rutynowo kupują prywatne, niezależne dane pogodowe.

Na przykład zdjęcia satelitarne są wykorzystywane w procesie podejmowania decyzji inwestycyjnych, aby pomóc w prognozowaniu całkowitych opadów deszczu, wpływających na ceny produktów rolnych. Fundusze hedgingowe mogą wykorzystywać zdjęcia satelitarne i surowe dane dotyczące wzorców pogodowych, aby podejmować szereg decyzji związanych z cenami produktów rolnych, a także podróżami, turystyką i wydatkami konsumpcyjnymi.

Jak najlepsze fundusze hedgingowe wykorzystują dane alternatywne

Spójrzmy na Ubera. Według każdego tradycyjnego wskaźnika Uber powinien mieć bardzo słabą cenę akcji. Akcje Ubera nie wypłacają żadnych dywidend, a biorąc pod uwagę ujemne przepływy pieniężne z działalności operacyjnej – zasadniczo spalenie gotówki – jest mało prawdopodobne, że firma wypłaci jakąkolwiek dywidendę w dającej się przewidzieć przyszłości.

Rzeczywiście, Uber stracił pieniądze w 11 z poprzednich 12 kwartałów. Kiedy po raz pierwszy zadeklarowała dodatnie wyniki za 2Q21, cena akcji faktycznie spadła.

Niemniej jednak, pod względem kapitalizacji rynkowej, Uber jest wart ponad 75 miliardów dolarów. To jest cena gotówkowa. Ponieważ Uber ma zerowe zarobki, brak dywidendy i ujemne przepływy pieniężne, modele akademickie wykorzystujące tradycyjne źródła danych prawdopodobnie oszacowałyby wartość akcji Ubera na poziomie bliskim zeru. To jest wartość teoretyczna.

Gotówką możesz płacić rachunki – ale nie możesz kupić niczego za teoretyczną wartość.

W prawdziwym świecie króluje gotówka. Wszystko inne jest kwestią opinii.

Dane alternatywne: co to znaczy?

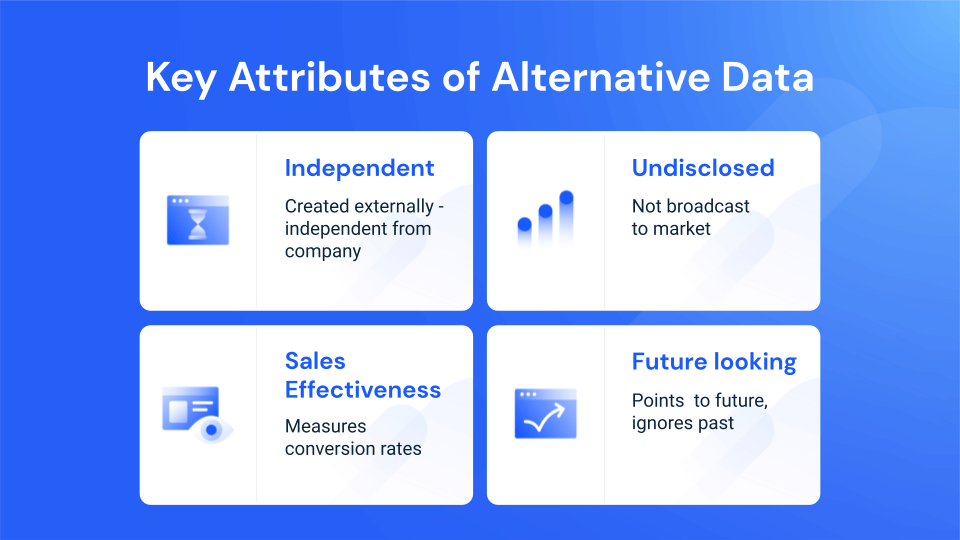

Pojęcie alternatywnych danych krążyło od lat. Kilka istotnych atrybutów odróżnia alternatywne dane od tradycyjnych danych.

- Wgląd w konwersję, czyli najważniejszą zdolność do generowania przychodów, jest niezbędny do oszacowania przyszłego potencjału wzrostu. Na przykład możliwości platformy technologicznej firmy w zakresie przekształcania początkowego zainteresowania klientów w rzeczywistą sprzedaż znajdują odzwierciedlenie w analityce internetowej, takiej jak unikalni użytkownicy i współczynniki konwersji.

- Rodzaje danych oferowane przez alternatywnych dostawców danych, takie jak analityka witryn internetowych, są na ogół bardziej przyszłościowe niż historyczne.

- Alternatywni dostawcy danych, którzy koncentrują się na ruchu w witrynie, mogą wskazywać na siłę marki. Ponadto ilość ruchu odsyłającego może być wykorzystana do pomiaru strategii afiliacyjnej firmy lub stopnia zainteresowania mediów.

- Gromadzenie alternatywnych zestawów danych jest znacznie bardziej kosztowne dla inwestorów instytucjonalnych i funduszy hedgingowych.

- Dane alternatywne są wykorzystywane tylko przez fundusze hedgingowe i garstkę zaawansowanych inwestorów w sektorze usług finansowych, takich jak fundusze private equity i fundusze venture capital.

- Alternatywne źródła danych są bardzo trudne do pozyskania, większość z nich pochodzi spoza firmy i poza tradycyjnymi rynkami finansowymi.

Fundusze hedgingowe wykorzystują alternatywne dane do wyceny przyszłych oczekiwań

Fundusze hedgingowe i inne firmy inwestycyjne wykorzystują dane alternatywne zamiast tradycyjnych danych do wyceny firm takich jak Uber ze względu na bardzo bycze oczekiwania rynku akcji co do przyszłego wzrostu.

W przypadku Ubera gigant technologiczny zdominował dostawy do domu w restauracjach w USA i teraz przejmuje logistykę transportu towarowego. Ruch internetowy Ubera, wynoszący około 80 milionów wizyt miesięcznie, dominuje w całym sektorze transportu naziemnego. W związku z tym rynki koncentrują się na wysokich oczekiwaniach dotyczących przyszłego wzrostu Ubera i są stosunkowo obojętne na jego historię.

Jeśli chodzi o ocenę nastrojów rynkowych dotyczących potencjału wzrostu akcji, królują dane alternatywne.

Weźmy pod uwagę zdolność firmy do przekształcania wizyt online w sprzedaż i wartość jej marki. Sukces można oszacować na podstawie unikalnych wizyt w witrynie, wizyt z konwersją i współczynnika konwersji — wszystkie wskaźniki sieciowe są silnie skorelowane z przyszłym wzrostem, potencjalnymi przychodami i skutecznością w utrzymaniu stałych klientów.

Fundusze hedgingowe wiedzą, że gospodarka przeniosła się do sieci w czasie rzeczywistym

Internet odciągnął światową gospodarkę od jednorazowych zakupów w sklepach stacjonarnych, ale transformacja jest daleka od zakończenia.

Każdego roku coraz więcej firm przenosi się do sieci, polega na chmurze i łączy się ze swoimi klientami (B2B i B2C) przez Internet w celu generowania przychodów, budowania marki i ekspansji na rynkach.

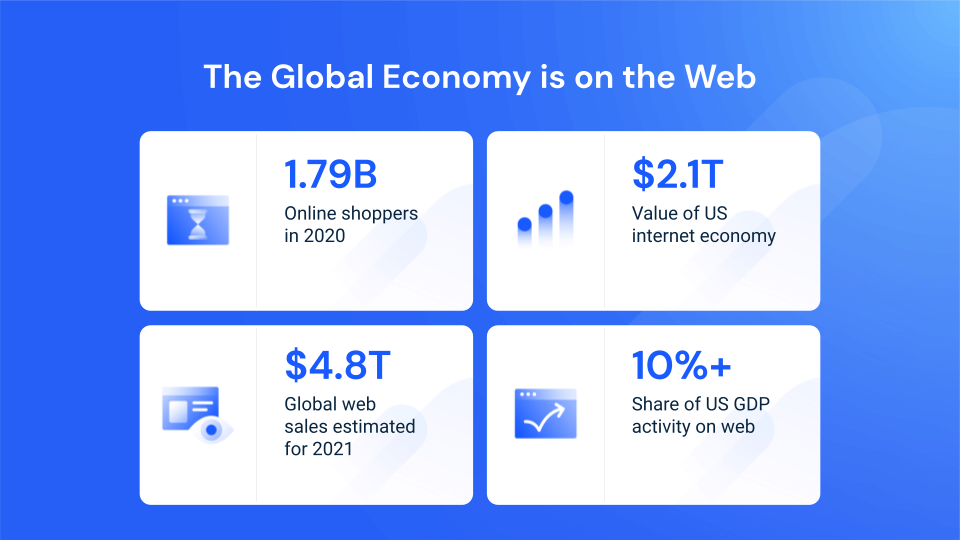

Rozważ to:

- W 2020 roku sprzedawcy detaliczni sprzedali 1,79 miliarda kupujących online.

- Według Internet Association sektor internetowy generuje 2,1 biliona dolarów, czyli ponad 10% amerykańskiego PKB.

- Globalna sprzedaż eCommerce powinna osiągnąć 4,8 biliona dolarów w 2021 roku.

- 64% małych firm w USA ma stronę internetową, która pomaga im generować zamówienia lub rozpoczynać podróż klienta do zakupu.

- 88% konsumentów szuka informacji online przed dokonaniem zakupu, zarówno online, jak i w sklepie stacjonarnym.

- 57% użytkowników nie poleciłoby firmy o słabym doświadczeniu użytkownika po odwiedzeniu strony internetowej za pośrednictwem urządzenia mobilnego.

Ponadto widownia programów telewizyjnych, na którą reklamodawcy w ostatnich dziesięcioleciach tradycyjnie wydawali miliardy, kurczy się, podczas gdy liczba odwiedzających online rośnie w zawrotnym tempie. Według Nielsena czas spędzany przez osoby w wieku 18-34 lat na oglądaniu tradycyjnej telewizji spadł ostatnio o 23,4% w stosunku do 2020 r. Ta sama grupa demograficzna spędzała aż o 250% więcej czasu na korzystaniu z aplikacji internetowych na smartfonach niż na oglądaniu tradycyjnej telewizji.

W 2000 roku najcenniejszymi firmami w USA były General Electric, Exxon, Pfizer i Citigroup. Teraz Apple, Facebook, Microsoft, Amazon i Alphabet (Google) biorą górę. Tradycyjne gałęzie przemysłu zostały całkowicie przebudowane od podstaw, ponieważ światowa gospodarka nadal przenosi się do sieci.

Fundusze hedgingowe wykorzystują alternatywne dane do kierowania na alfa, a nie beta

Aby w pełni zrozumieć globalną gospodarkę opartą na Internecie, firmy inwestycyjne muszą wykorzystać nowe narzędzia do analityki internetowej, aby uzyskać przewagę konkurencyjną na rynku.

Inwestycje w odpowiednie firmy internetowe to właśnie paliwo rakietowe, które napędza firmy kupujące do osiągania lepszych wyników niż rynek.

Branża funduszy hedgingowych wdraża metodologię opartą na alternatywnych danych wejściowych i analizie danych w celu dogłębnej analizy cyfrowych wyników każdej firmy obecnej w sieci.

Tygodnie przed publikacją zysków zarządzający portfelami, analitycy i handlowcy analizują alternatywne dane internetowe, aby ocenić, zweryfikować i monitorować decyzje inwestycyjne. W ten sposób są w stanie zobaczyć to, czego nie widzą ich konkurenci.

Samo śledzenie rynku i przechwytywanie wersji beta mogą być wykonywane przez tanie fundusze indeksowe. Żadna firma inwestycyjna w branży usług finansowych nie może rozwijać się w dłuższej perspektywie na modelu biznesowym opartym wyłącznie na dostarczaniu beta, czyli indeksu rynkowego.

„Świat staje się coraz bardziej zdigitalizowany” — mówi Jack Inglis, dyrektor generalny Stowarzyszenia Zarządzania Inwestycjami Alternatywnymi (AIMA). „Rodzaje informacji wykorzystywanych przez zarządzających funduszami hedgingowymi do badania pomysłów lub lepszego zrozumienia pozycji portfela również będą się rozszerzać”.

Życie toczy się szybko, ale internet porusza się szybciej. Fundusze hedgingowe nie mogą sobie pozwolić na czekanie do końca kwartału, aby poznać cyfrowe wyniki firmy.

Fundusze hedgingowe maszerują do przodu

Fundusze hedgingowe maszerują do przodu

Według Centrum Badań Finansowych Deloitte, alternatywne dane prawdopodobnie zmienią całą branżę zarządzania aktywami – od funduszy hedgingowych, przez firmy typu long, po firmy venture capital i zarządzających private equity.

Niezależnie od tego, czy duże zbiory danych pochodzą z transakcji kartami kredytowymi, zdjęć satelitarnych, źródeł danych geolokalizacyjnych, witryn nieruchomości czy mediów społecznościowych, wszystko to można zagregować, aby zapewnić przewagę konkurencyjną.

Zacznij podejmować lepsze decyzje inwestycyjne już dziś

Skontaktuj się z nami, aby dowiedzieć się więcej o danych alternatywnych. Jeden z naszych ekspertów ds. danych szybko przeprowadzi Cię przez naszą platformę — w tym nasz inwestycyjny interfejs API , który udostępnia ogromne ilości danych za jednym kliknięciem myszy.