W jaki sposób usługi doradcze Robo zmieniają indyjski przemysł zarządzania majątkiem?

Opublikowany: 2022-07-03Zrozumienie branży zarządzania majątkiem w Indiach pomoże w rozszyfrowaniu branży doradztwa robo w Indiach

To zakłócenie w rozwoju robo-doradców, którzy inteligentnie rozmawiają jak ludzcy doradcy, może pochodzić z dowolnego miejsca

Tworzenie wartości jest kluczem do zbudowania rentownego modelu biznesowego dla branży doradztwa robo

Zrozumienie branży zarządzania majątkiem w Indiach pomoże w rozszyfrowaniu branży doradztwa robo w Indiach. Istnieją trzy krytyczne i nierozerwalnie powiązane czynniki, które przemawiają za poradą dotyczącą robo w Indiach. Ale najpierw zrozummy obecny scenariusz .

Zrozumienie scenariusza

Demografia

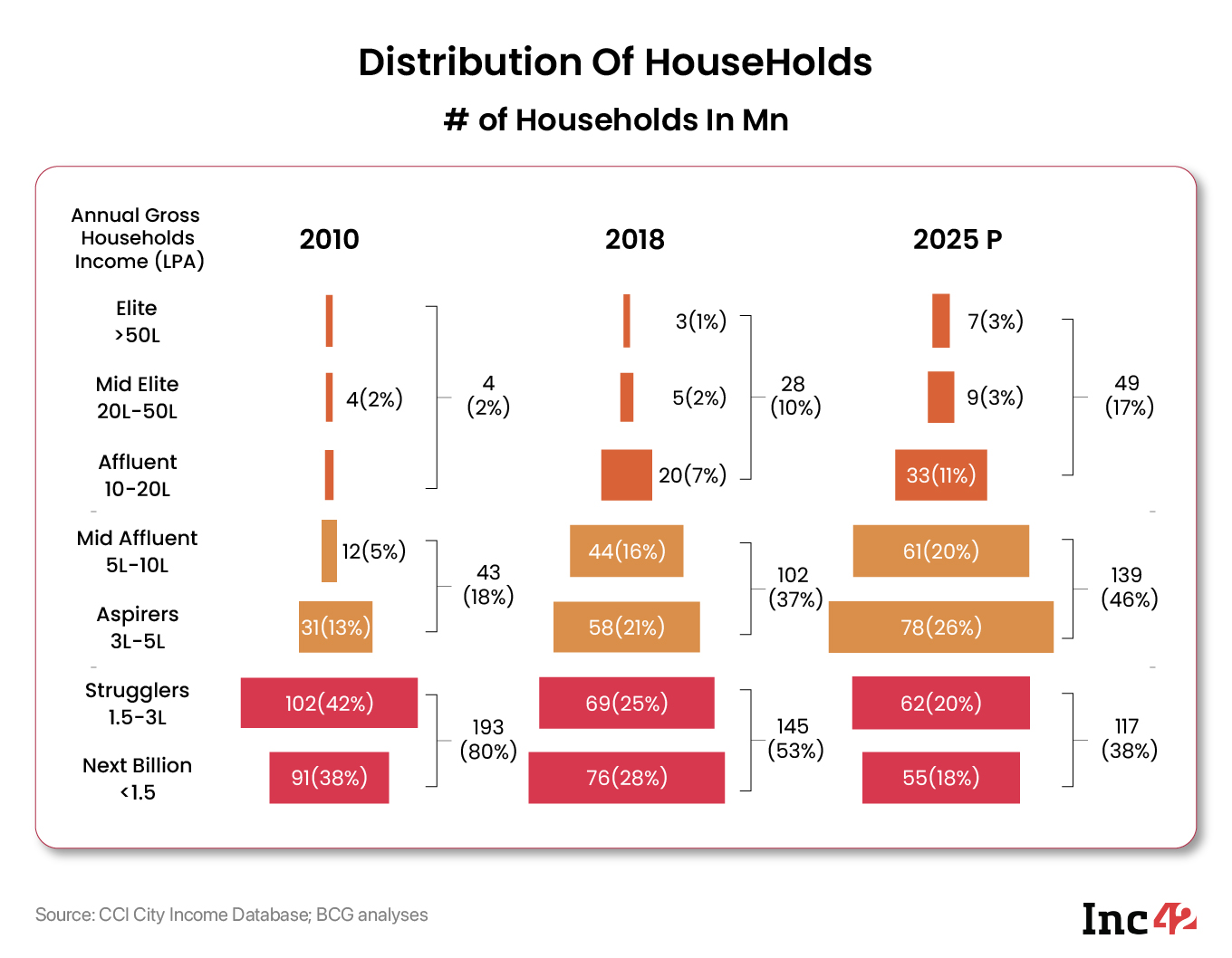

Osoby o bardzo wysokiej wartości netto w Indiach są obsługiwane przez prywatne banki, firmy zarządzające majątkiem i butikowe firmy majątkowe. Biorąc pod uwagę minimalną wielkość biletu do zarządzania majątkiem wynoszącą 1 mln USD, mają one zróżnicowane wymagania, które wykraczają poza produkty utowarowione.

Z drugiej strony, rozdęta indyjska klasa średnia jest obsługiwana przez banki sektora publicznego i prywatnego, dystrybutorów funduszy powierniczych i agentów ubezpieczeniowych. Branża ma niską barierę wejścia, a każdy, kto zda egzamin podstawowy, ma kwalifikacje do pracy w zarządzaniu majątkiem. Zarówno brak dostatecznej wiedzy, jak i niska marża przychodu na małej wielkości biletu przyczyniają się do niskiej jakości usług doradczych.

Zmniejszona marża przychodu

Jako dystrybutor funduszy inwestycyjnych możesz zarządzać tylko ograniczoną liczbą klientów. Wraz ze zmniejszonymi marżami wynikającymi z zakazu wejścia na rynek, a teraz ze strukturą kosztów SEBI, wskaźnik kosztów całkowitych zmniejsza się wraz ze wzrostem wielkości funduszu. W rezultacie wyższej jakości zarządzający majątkiem (w tym bardziej znani dystrybutorzy funduszy inwestycyjnych) są mniej zainteresowani obsługą osób o bardzo małych wielkościach biletów.

Niższe stałe oprocentowanie depozytów

Indie były historycznie tradycyjnym rynkiem depozytów stałych. Gdy depozyty o stałym oprocentowaniu oferowały wysokie oprocentowanie, większość ludzi nie widziała potrzeby dążenia do wyższych zwrotów z inwestycji kapitałowych. W przeszłości pieniądze osiągały 12% roczne tempo wzrostu i podwoiły swoją wartość w ciągu zaledwie 6 lat.

Spadające stopy procentowe i wyższa inflacja sprawiły, że osoby fizyczne zaczęły inwestować na bezpośrednich rynkach akcji lub w akcyjnych funduszach inwestycyjnych. Niestety, nie ma wysokiej jakości dystrybutorów funduszy inwestycyjnych ani doradców dostępnych dla mas i osób zamożnych.

Polecany dla Ciebie:

Wyzwania

Platforma doradcza robo doskonale wypełnia pustkę. Po krótkiej serii pytań proponują użytkownikom końcowym zautomatyzowane rozwiązanie. Istnieje również możliwość prowadzenia biznesu w zaciszu własnego domu. Niemniej jednak stoją przed licznymi wyzwaniami , do tego stopnia, że ich model biznesowy jest często kwestionowany. Niektóre z tych wyzwań obejmują:

- Plaga niskiego rozmiaru biletu: średni SIP miesięcznie na platformie doradczej robo jest bardzo niski, co skutkuje niskimi przychodami i wydłużonym okresem ciąży. Koszty pozyskania klienta są często znacznie wyższe niż życiowa wartość klienta.

Osoby z nieco większymi rozmiarami biletów wolą skonsultować się z ludzkimi doradcami przed zainwestowaniem ciężko zarobionych pieniędzy.

- Słaby model przychodowy: Większość użytkowników robo Advisor to inwestorzy znający się na finansach lub posiadający wiedzę. Według S&P Financial Literacy Survey, aż 76% Hindusów nie posiada umiejętności finansowych. W rezultacie większości inwestorów brakuje wykształcenia finansowego wymaganego do korzystania z platformy robo Advisors.

Jednak zwiększona świadomość finansowa nie rozwiązuje problemu. Poinformowani i znający się na finansach inwestorzy wolą inwestować w bezpośrednie systemy funduszy wzajemnych, co stwarza problem znikomych lub zerowych przychodów. W rezultacie wiele platform doradczych robo zaczęło udostępniać bezpłatne platformy bezpośrednich funduszy inwestycyjnych.

Przyszłość Robo Advisors

W przyszłości osoby o wysokich dochodach będą obsługiwane przez private banking i firmy zarządzające majątkiem. Natomiast segmenty masowego i masowego zamożnego są już obsługiwane przez doradców robo. Istnieje pilna potrzeba zajęcia się dwoma krytycznymi kwestiami:

- Aby zwiększyć średni rozmiar biletu

- Stwórz zrównoważony model przychodów

Budować zaufanie

Większość obecnych usług doradczych robo opiera się na automatyzacji procesów zrobotyzowanych. W przyszłości pojawią się doradcy robotów, którzy będą trzymać cię za ręce, tak jak robią to prawdziwi doradcy. Wierzę, że ci doradcy robo będą rozwijani przy użyciu sztucznej inteligencji i danych gromadzonych przez lata.

To zakłócenie w rozwoju robo-doradców, którzy inteligentnie rozmawiają jak ludzcy doradcy, może pochodzić z dowolnego miejsca. W rzeczywistości w przyszłości w Twoim imieniu mogą pracować następujący doradcy: Alexa, Siri lub Google Assistant. Skorzysta na tym zarówno poinformowana, jak i mniej uzdolniona finansowo publiczność.

Model biznesowy

Powyższe zmiany mogą wspierać platformę na różne sposoby w celu zbudowania zrównoważonego i solidnego modelu biznesowego. Zachęci to użytkowników do zwiększenia średniej wielkości biletu. Co więcej, zwiększona wartość dodana pozwoli dystrybutorom funduszy inwestycyjnych na płynną sprzedaż krzyżową wielu produktów w celu uzyskania większych przychodów.

Za opłatą subskrypcyjną platforma funduszy inwestycyjnych, która dystrybuuje „bezpośrednie” fundusze inwestycyjne, może świadczyć te usługi o wartości dodanej. Jednak koszt pozyskania klienta będzie odgrywał kluczową rolę w budowaniu dobrego modelu biznesowego i decydowaniu o cenie abonamentu. Tworzenie wartości zaowocuje opłacalnym modelem biznesowym.

„Wartość jest droższa niż cena.” – Toba Beta.