Jak dokonać płatności online TDS: przewodnik krok po kroku

Opublikowany: 2024-02-20Podsumowanie: Płacenie TDS online jest bardzo łatwe. Musisz odwiedzić stronę internetową NSDL, gdzie możesz wyszukać numer challan w sekcji TDS. Po jego otwarciu należy podać swoje dane osobowe oraz dane podatkowe. Czytaj dalej, aby poznać pełną procedurę płacenia TDS online.

TDS lub odliczenie podatku u źródła to konkretna suma odliczana przez osobę (odliczającego), gdy płatności takie jak wynagrodzenie, czynsz, honoraria zawodowe itp. przekraczają próg progowy TDS. Za zapłatę podatku odpowiada osoba fizyczna (odliczająca), która otrzymuje tę kwotę.

Odliczający pobiera podatek u źródła, a pozostałą kwotę płaci odliczającemu. W tym przewodniku szczegółowo opisano, jak opłacić TDS online, korzystając z szczegółowego samouczka.

Spis treści

Kroki, aby dokonać płatności TDS online?

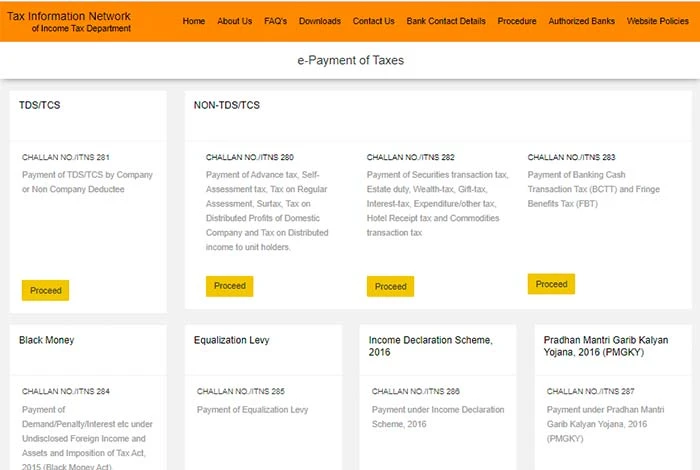

Aby dokonać płatności TDS online, należy odwiedzić stronę internetową NSDL i wybrać „ CHALLAN NO./ITNS 281 ” w sekcji TDS/TCS. Następnie uzupełnij dane podatkowe i wyślij formularz. Następnie zostaniesz przekierowany na stronę banku, gdzie będziesz mógł dokonać płatności.

Oto przewodnik krok po kroku dotyczący płacenia TDS online:

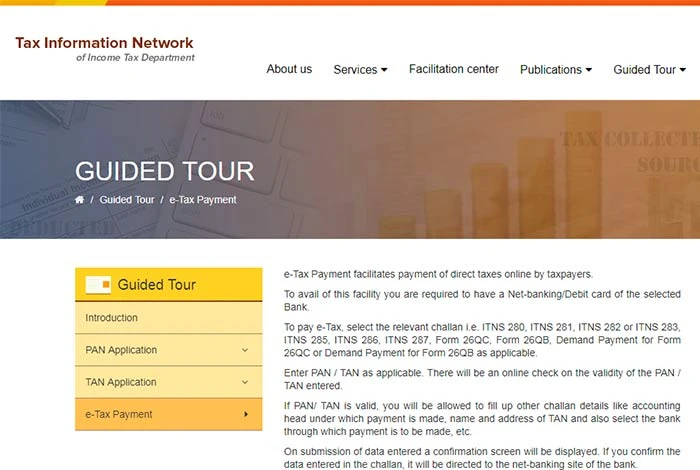

Krok 1: Otwórz stronę internetową NSDL lub oprogramowanie do podatku dochodowego, aby dokonać elektronicznej płatności podatków. Strona internetowa będzie wyglądać jak pokazano poniżej.

Krok 2: Następnie wybierz „CHALLAN NO./ITNS 281” w sekcji TDS/TCS. Po zakończeniu strona zostanie przekierowana do portalu płatności elektronicznych, jak pokazano poniżej.

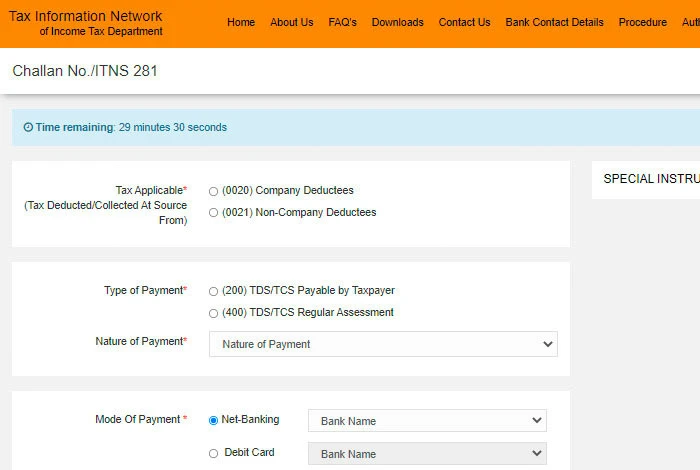

Krok 3: Po otwarciu portalu należy dodać następujące dane jak na obrazku i przejść do kolejnego kroku.

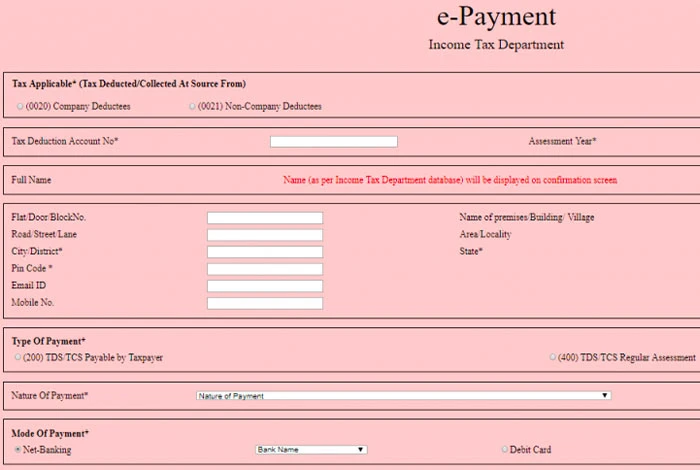

Krok 4: W kolejnym kroku uzupełnij inne informacje takie jak:

- W sekcji „ Podatek obowiązujący ” wybierz Odliczenia firmy, jeśli TDS zostanie odliczony przez Ciebie podczas przetwarzania płatności na rzecz organizacji. W pozostałych przypadkach wybierz opcję „ Odliczenia niebędące firmą ”.

- Dodaj TAN i rok oceny , w którym dokonano płatności

- Z listy rozwijanej wpisz „ Kod PIN ” i „ Stan ”.

- Wybierz, czy płatność ma być dokonywana w ramach TDS potrącanego i płatnego przez Ciebie, czy TDS w ramach regularnej oceny.

- Następnie z listy rozwijanej wybierz „ Rodzaj płatności ” i „ Sposób płatności ”. Następnie wybierz opcję Prześlij.

Krok 5: Po przesłaniu pojawi się ekran potwierdzenia. Jeśli numer TAN jest ważny, na ekranie zostanie wyświetlona pełna nazwa podatnika zgodnie z danymi właściciela firmy.

Krok 6: Po zatwierdzeniu wprowadzonych danych, strona przeniesie Cię na stronę bankowości internetowej.

Krok 7: Następnie zaloguj się na stronie banku przy użyciu swoich danych uwierzytelniających i dokonaj płatności. Po pomyślnym dokonaniu płatności zostanie wygenerowany challan zawierający numer CIN, dane do płatności oraz nazwę banku , z którego realizowana jest płatność elektroniczna.

Korzyści z dokonywania płatności TDS online

Kiedy dokonujesz płatności TDS online, nie musisz fizycznie przesyłać Challan i jest on przekazywany natychmiast za pośrednictwem Twojego konta. Co więcej, Twój e-challan zostanie przesłany bezpośrednio do działu podatku dochodowego. Poznajmy więcej korzyści płynących z dokonywania płatności TDS online:

- Elastyczność płatności z dowolnego miejsca

- Natychmiast uzyskaj potwierdzenie płatności

- Błędy nadpisywania są eliminowane

- E-challan jest wysyłany do działu podatku dochodowego

- Można płacić w imieniu firmy lub firmy

- Nie ma potrzeby prowadzenia fizycznej dokumentacji, ponieważ wszystko jest zapisywane w portalu internetowym

- Płatności online TDS są szybsze i bezpieczniejsze

Jak dokonać płatności TDS w trybie offline?

Aby dokonać płatności TDS w trybie offline, odliczenia są zobowiązani do fizycznego przesłania TDS za pośrednictwem zgłoszenia w oddziałach banku. Mogą pobrać Challan 281 za pośrednictwem portalu internetowego i wypełnić niezbędne dane.

Po zakończeniu muszą zdeponować kwotę TDS i challan w pobliskim oddziale banku. Po złożeniu challanu zostanie dostarczony kontrfolio. Ten grzbiet może zostać użyty jako dowód po tym, jak bank ostempluje go w przyszłym referencie.

Termin złożenia TDS w rządzie

Po odjęciu kwoty TDS odliczający musi przekazać tę kwotę rządowi w określonym terminie. Kwota ta nazywana jest płatnością TDS. Termin płatności TDS za oceny rządowe i inne oceny podano poniżej:

| Miesiąc odliczenia | Termin płatności TDS |

| Kwiecień | 7 maja |

| Móc | 7 czerwca |

| Czerwiec | 7 lipca |

| Lipiec | 7 sierpnia |

| Sierpień | 7 września |

| Wrzesień | 7 października |

| Październik | 7 listopada |

| Listopad | 7 grudnia |

| Grudzień | 7 stycznia |

| Styczeń | 7 lutego |

| Luty | 7 marca |

| Marsz | 30 kwietnia dla odpisów pozarządowych i 7 kwietnia dla odliczników rządowych. |

- Opcja płatności kwartalnej: Podatnicy mogą również mieć możliwość dokonywania płatności

Płatności TDS kwartalnie po uzyskaniu zgody urzędnika oceniającego. Można to jednak zrobić jedynie za zgodą Wspólnego Komisarza. Terminy płatności kwartalnych są następujące:

| Za kwartał kończący się 30 czerwca | 7 lipca |

| Za kwartał kończący się 30 września | 7 października |

| Za kwartał kończący się 31 grudnia | 7 stycznia |

| Za kwartał kończący się 31 marca | 30 kwietnia |

Jak sprawdzić status płatności TDS online?

Istnieją trzy sposoby sprawdzenia statusu płatności TDS za pomocą karty PAN, formularza 26asm i bankowości internetowej. Dowiedzmy się, jak sprawdzić status płatności.

Kroki sprawdzania stanu TDS za pomocą karty Pan Card

- Otwórz witrynę NSDL do płacenia podatków elektronicznych

- Po wprowadzeniu kodu weryfikacyjnego przejdź dalej

- Wprowadź dane PAN i TAN

- Wybierz rok finansowy, kwartał i typ zwrotu

- Wybierz opcję „Go” i tutaj będzie widoczny status TDS

Kroki, aby sprawdzić status płatności TDS za pomocą formularza 26AS

- Otwórz stronę www.incometaxindiaefiling.gov.in/home.

- Zarejestruj swoje konto lub zaloguj się przy użyciu swoich danych uwierzytelniających

- Wybierz opcję „Wyświetl formularz 26AS” w zakładce „Moje konto”.

- Wybierz „Rok” i „Format PDF”.

- Pobierz plik

- Jeśli ten plik jest chroniony hasłem, dostęp do niego można uzyskać poprzez datę urodzenia zgodnie z numerem karty PAN.

Czy grozi jakaś kara za zwłokę w płatności i złożenie wniosku zwrotnego?

Tak, za spóźnioną płatność TDS i złożenie zeznania zostanie nałożona kara. W przypadku spóźnionego potrącenia od kwoty zostanie naliczony 1% miesięcznie. Podobnie w przypadku opóźnienia w płatnościach od kwoty zostanie pobrane 1,5% miesięcznie. Oto szczegółowe wytyczne, których należy przestrzegać:

- W przypadku późnego odliczenia: Jeżeli TDS zostanie odliczony i nie zdeponowany na rzecz rządu, wówczas zostaną naliczone odsetki

- @1% miesięcznie lub jego część

- Od kwoty TDS z dnia, w którym TDS miała zostać zapłacona

- Do dnia zakończenia zwrotu

- W przypadku opóźnienia w płatności: Jeżeli TDS nie zostanie zdeponowany, odsetki zostaną naliczone w następujący sposób:

- @1,5% miesięcznie lub jego część

- Od kwoty TDS od dnia, w którym oczekiwano, że zostanie zdeponowany

- Do dnia złożenia TDS.

Którego oprogramowania można używać do dokonywania płatności online TDS

Dostępne są różne typy oprogramowania e-TDS, których można używać do przygotowywania i składania deklaracji TDS oraz generowania certyfikatów TDS. Dzięki niemu możesz szybko przygotować i złożyć formularze 24Q, 26Q, 27Q, 27EQ, 27A/B, 16A, 16, 27D, 12BA itp. Ponadto możesz także pobrać dokumenty Challan, TDS, podatek dochodowy i tak dalej .

Oprócz tego oprogramowanie eTDS może pomóc w weryfikacji danych PAN i Challan, obliczeniu wskaźnika opóźnień w płatnościach, wprowadzaniu korekt w deklaracjach TDS i tak dalej.

Najlepsze oprogramowanie eTDS, które możesz rozważyć w tym celu:

- Wyczyść TDS

- Oprogramowanie Zen E-TDS

- Web-e-TDS firmy Webtel

- CompuTDS

- Oprogramowanie Saral TDS

- WinTDS

Jaki jest czas trwania płatności TDS?

- Termin płatności TDS pobierany za pośrednictwem potrącacza przypada na 7 dzień następnego miesiąca

- Termin płatności TDS upływa 30 kwietnia następnego roku obrotowego, wyłącznie za miesiąc marzec (poprzedni rok obrotowy).

- Oceny pozarządowe wraz z ocenami rządowymi, które deponują podatek w Challan (Treasury Challan), kwalifikują się do harmonogramu płatności TDS.

- Terminem płatności TDS jest ten sam dzień, w którym odliczana jest kwota podatku w przypadku odliczników rządowych, którzy dokonują płatności TDS bez challana.

- Termin płatności TDS przypada na 7 dzień następnego miesiąca po zakończeniu każdego kwartału. Termin płatności TDS upływa 30 kwietnia za ostatni kwartał roku budżetowego, jeśli Urzędnik Oceniający (AO) otrzymał uprzednią zgodę Wspólnego Komisarza.

Zastosowanie TDS

Podatek potrącany u źródła ma zastosowanie do dochodu danej osoby oraz w następujących przypadkach, takich jak dochód generowany z:

- Dywidenda

- Papiery wartościowe i obligacje

- Odsetki inne niż te od papierów wartościowych

- Prowizja od dochodów maklerskich i ubezpieczenia

- Profesjonalne usługi lub renderowanie techniczne

- Wypłata EPF przed upływem określonego terminu lub w przypadku, gdy pobierana kwota przekracza określony limit

- Cena pieniędzy wygranych w krzyżówkach, wyścigach konnych, loterii lub innych grach

- Płatność dokonywana na rzecz wykonawcy, freelancerów lub podwykonawców

- Dochód z tytułu przeniesienia własności nieruchomości

Wniosek

Po przeczytaniu tego artykułu być może zrozumiałeś, w jaki sposób możesz zapłacić TDS online. Upewnij się, że postępujesz zgodnie z procesem, aby zapewnić pomyślną płatność TDS.

Aby usprawnić procedurę, możesz także skorzystać z oprogramowania do składania e-TDS, w którym możesz bezpośrednio składać i płacić TDS. Zanim wybierzesz którekolwiek z nich, sprawdź funkcje i wymagania oprogramowania.

Często zadawane pytania dotyczące płatności TDS

Jak mogę zapłacić TDS online?

Wejdź na stronę internetową NSDL i w sekcji „TDS/TCS” wybierz „CHALLAN NO./ITNS 281”. Po prostu wypełnij formularz płatności wymaganymi danymi, prześlij go, a zostaniesz przekierowany na stronę bankowości internetowej swojego banku. Na stronie wpisz dane swojego konta bankowego i dokonaj płatności, po czym TDS zostanie opłacony.

Jak mogę sprawdzić swój status TDS online?

Status TDS można sprawdzić online za pośrednictwem karty PAN na trzy sposoby: TDSCPC, witryna internetowa do elektronicznego składania wniosków o podatek dochodowy i bankowość internetowa. Należy podać dane PAN osoby, która odliczyła TDS od płatności, wraz z numerem TAN odliczającego w przypadku tych wszystkich płatności.

Czy TAN jest obowiązkowy przy dokonywaniu płatności TDS online?

Zgodnie z sekcją 203A ustawy o podatku dochodowym, 196, obowiązkowe jest dodanie numeru konta potrącenia podatku (TAN) na wszystkich zeznaniach TDS wraz ze wszystkimi wezwaniami i certyfikatami płatności TDS.

Jaka jest kara za spóźnione płatności TDS?

W przypadku opóźnienia w zapłacie TDS osoba musi zapłacić karę zgodnie z sekcją 234E. Do momentu uiszczenia opłaty TDS pobierana będzie opłata w wysokości 200 INR. Uwaga: kwota kary nie może być większa niż kwota TDS.

Jak mogę otrzymać numer konta TDS?

Numer konta potrąceń podatku (TAN) zostanie nadany przez Departament Podatku Dochodowego Indii. Wszystkie osoby, które odliczają TDS, muszą uzyskać numer TAN.