Trendy na rynku opon, które odniosą sukces w 2023 r

Opublikowany: 2022-10-28Przemysł motoryzacyjny jest ogromną siłą napędową światowej gospodarki, która obejmuje biliony obrotów finansowych, miliardy zysków i miliony możliwości zatrudnienia.

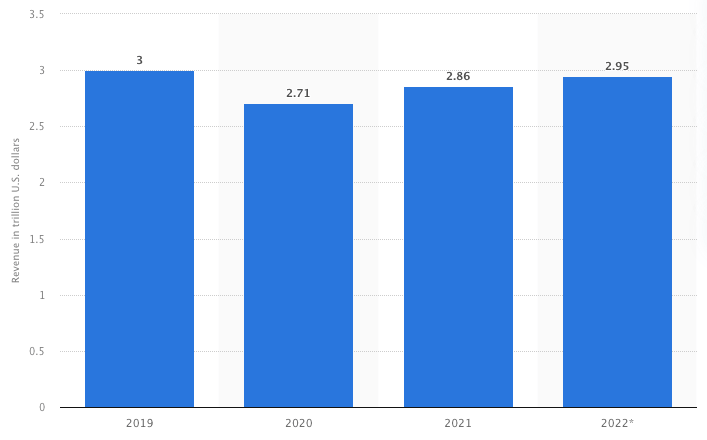

Czy możesz sobie wyobrazić, że przychody samego segmentu produkcyjnego osiągnęły 2,86 bln USD w 2021 r. i mają wzrosnąć do 2,95 bln USD w 2022 r.? Niemniej jednak przemysł motoryzacyjny to nie tylko produkcja pojazdów, ale także materiały eksploatacyjne, opony, elektronika, oleje, części eksploatacyjne, akcesoria itp. Zajęliśmy niszę oponiarską przemysłu samochodowego na długi czas. szczegółowe śledztwo, chociaż omówmy wszystko po kolei.

Przegląd globalnego przemysłu samochodowego

Bez wątpienia motoryzacja jest główną siłą napędową niszowych trendów oponiarskich. Dlatego tak ważne jest przyjrzenie się warunkom segmentu pojazdów w celu głębszej analizy.

Wielkość, struktura i perspektywy segmentu pojazdów

Obecnie światowy przemysł motoryzacyjny jest szacowany na 2,95 biliona dolarów, co jest ogromną kwotą w porównaniu z innymi segmentami światowej gospodarki. Pandemia koronawirusa miała bardzo negatywny wpływ na sferę, ponieważ jej wartość spadła z 3 bln USD w 2019 r. do 2,71 bln USD w 2020 r. W 2023 r. planowane jest przekroczenie przez rynek wyników sprzed pandemii, co daje duże perspektywy uczestnikom branży motoryzacyjnej.

Umów się na bezpłatną sesję strategiczną

Globalne przychody przemysłu motoryzacyjnego w latach 2019-2022 (w bilionach dolarów amerykańskich)

źródło: statystyka

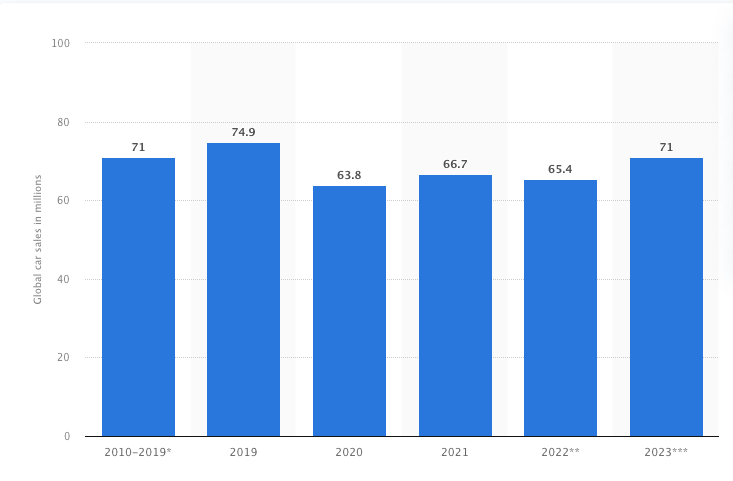

Zdolność produkcyjna odbudowuje się powoli w porównaniu z kryteriami finansowymi. Według Statist Research Department liczba samochodów osobowych sprzedawanych na całym świecie ma osiągnąć 71 milionów sztuk w 2023 roku, kiedy producenci produkowali do 75 milionów sztuk przed koronawirusem.

Patrząc na strukturę produktową, większy udział w sprzedaży pojazdów mechanicznych mają samochody osobowe, bo 68,2%. Jeśli chodzi o pojazdy użytkowe, producenci wyprodukowali 26,29 mln sztuk w 2021 r. Całkowita sprzedaż pojazdów silnikowych wzrosła na całym świecie o 5% w latach 2020-2021.

Liczba samochodów osobowych sprzedanych na całym świecie w latach 2010-2022, z prognozą na 2023 r. (w milionach sztuk)

źródło: statystyka

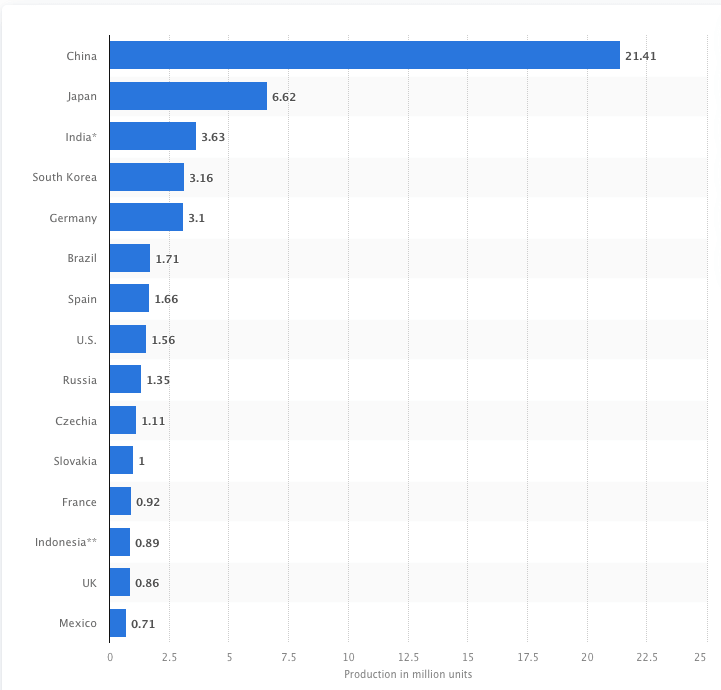

Zmieniła się również struktura światowych producentów na rynku motoryzacyjnym. Chińskie marki zwiększyły swój udział w rynku, czego wynikiem jest 21,24 mln sztuk wyprodukowanych w 2021 roku. Co więcej, w porównaniu z drugą w rankingu Japonią, kraj ten wyprodukował zaledwie 6,62 mln pojazdów, czyli prawie czterokrotnie mniej niż w Chiny.

Produkcja samochodów osobowych w wybranych krajach w 2021 roku (w mln sztuk)

źródło: statystyka

Wzrost rynku pojazdów elektrycznych

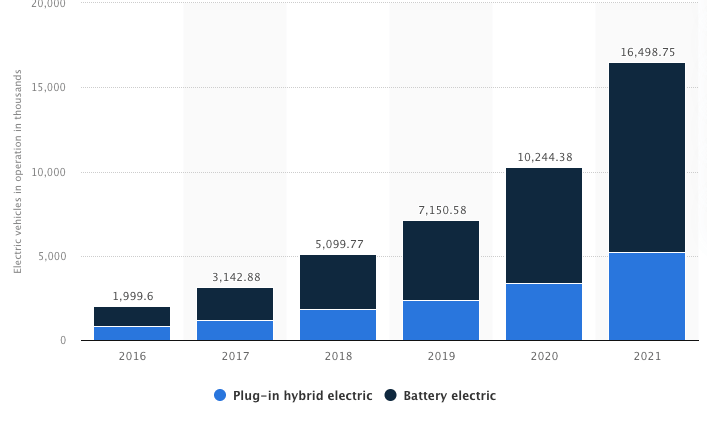

Po drogach jeździ coraz więcej samochodów elektrycznych. Coraz więcej klientów wybiera samochody napędzane paliwami alternatywnymi ze względu na ich ekologiczność i efektywność finansową. W ten sposób liczba pojazdów elektrycznych używanych na całym świecie wzrosła z 1,9 miliona w 2015 roku do 16,5 miliona w 2021 roku.

Patrząc na strukturę rodzajową rynku samochodów elektrycznych, większość konsumentów wybiera samochody na baterie, choć sprzedaż hybryd plug-in również stale rośnie . Europa jest największym konsumentem pojazdów elektrycznych, wyliczając 1,39 miliona sztuk w 2020 roku. Chiny mają prawie taki sam pojazd elektryczny w użyciu, a mianowicie 1,33 miliona. Samochody z silnikiem elektrycznym są również popularne w Stanach Zjednoczonych, Korei Południowej, Kanadzie i Japonii, ponieważ na tych rynkach występuje największa liczba samochodów typu plug-in.

Szacunkowa liczba pojazdów elektrycznych używanych na świecie w latach 2016-2021 według typu (w tysiącach)

źródło: statystyka

Obecnie udział w rynku pojazdów z silnikiem elektrycznym w ogólnej strukturze wynosi 3%. Szacuje się jednak, że do końca 2030 roku osiągnie 28%. Bloomberg NEF podaje, że samochody elektryczne zdobędą największy udział w branży, czyli 58% do końca 2040 roku. Widzimy więc ogromne możliwości w niszy.

Najsilniejsi gracze w branży motoryzacyjnej

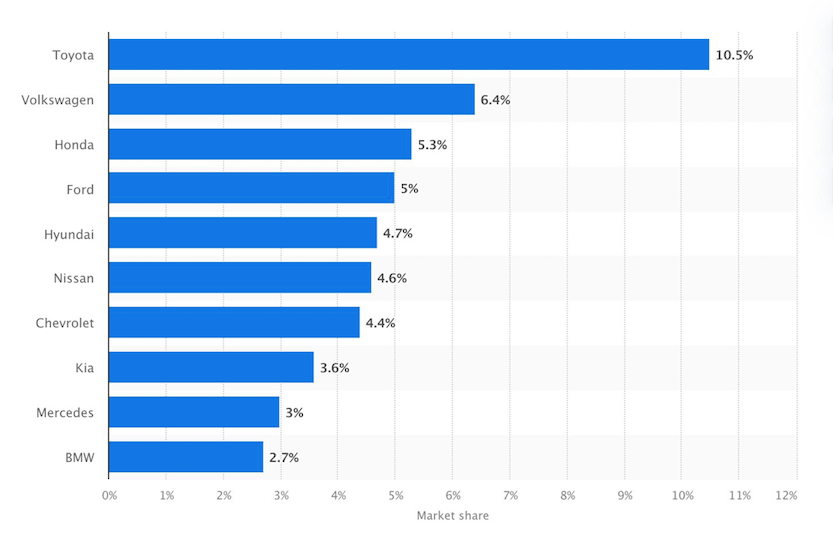

Choć rywalizacja w branży motoryzacyjnej szybko rośnie, ma ona listę wybitnych konkurentów, którzy posiadają największy udział w rynku. Toyota Motors to absolutny lider w segmencie samochodów osobowych z ponad 10% udziałem w strukturze rynku. Kolejne miejsca zajmują Volkswagen i Honda, które mają odpowiednio 6,4% i 5,3% udziału w rynku. W rankingu topowych marek samochodowych znalazły się także Ford, Hyundai, Nissan, Chevrolet, Kia, Mercedes i BMW.

Udział w globalnym rynku motoryzacyjnym w 2021 r. według marki

źródło: statystyka

Jeśli chodzi o rynek pojazdów elektrycznych, silnym liderem w tym segmencie jest Tesla z 17% udziałem w światowej strukturze. Naśladowcą jest chiński producent BYD, który posiada 13% udziału w rynku. Biorąc pod uwagę fakt, że większość firm o ugruntowanej pozycji wypuściła na rynek modele samochodów z silnikiem elektrycznym, stanowią one również znaczną konkurencję dla liderów rynku. W ten sposób sprzedaż BMW, Volkswagena, Nisana, Kii, Huinai, Renault i Chery waha się od 5% do 3% ogólnej wartości. Wraz z rosnącą popularnością samochodów akumulatorowych i typu plug-in planowana jest intensyfikacja rywalizacji w tej niszy.

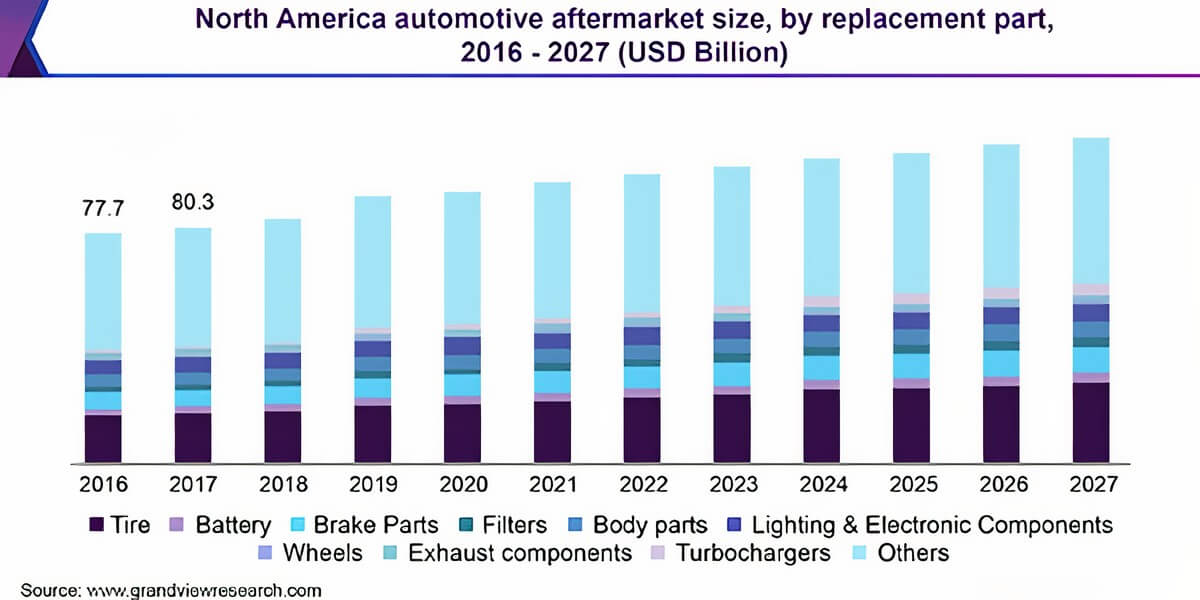

Rynek obsługi posprzedażowej samochodów

Światowy rynek części samochodowych to duży i ważny element segmentu samochodowego, którego wielkość sięga 378,4 mld USD. Oczekuje się, że mając korzystne perspektywy wzrostu, nisza ta wzmocni się o 4% do 2027 r. Największy udział w wydatkach na rynku części samochodowych mają opony. Konsumenci wydają również na akumulatory, części do hamulców, filtry, elementy karoserii, oświetlenie i elementy elektroniczne, a także koła. Na rynku europejskim opony oceniane są na 9,1% całego rynku części samochodowych. Przyjrzyjmy się więc bliżej samemu światowemu rynkowi opon.

Globalny rynek części samochodowych

Światowy rynek opon

Wielkość, struktura i perspektywy segmentu opon

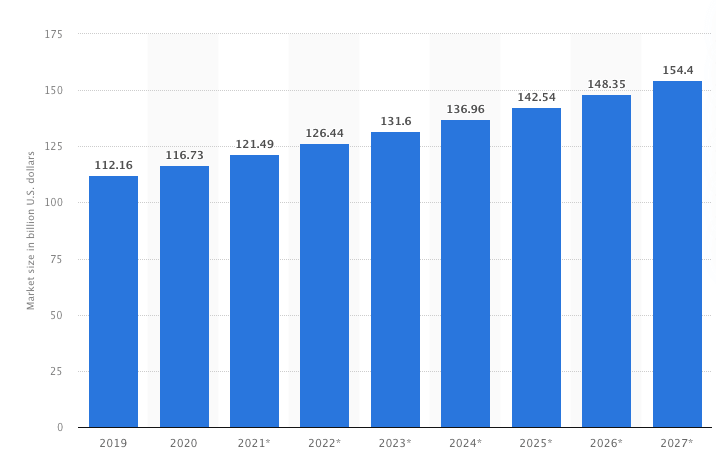

Rozmiar światowego rynku opon samochodowych zwiększa stabilność. W przeciwieństwie do sprzedaży i produkcji samochodów, na wzrostową tendencję rynku opon nie miała wpływu pandemia koronawirusa. W ten sposób wielkość segmentu wzrosła z 112,16 mld USD w 2019 r. do 121,29 mld USD w 2021 r . Świetna wiadomość dla producentów i dystrybutorów opon! Według Departamentu Badań Statista nisza oponiarska wzrośnie do 154,4 miliarda dolarów do 2027 roku. Przed uczestnikami branży czekają korzystne perspektywy wzrostu.

Wielkość światowego rynku opon samochodowych w latach 2019-2027 (w mld USD)

źródło: statystyka

Opony do samochodów osobowych to najpopularniejszy produkt w segmencie, który obejmuje 46% struktury światowego rynku. Samochody dostawcze i ciężarowe posiadają odpowiednio 19% i 13% udziału w rynku. Ciągniki rolnicze, motocykle i skutery, pojazdy budowlane i górnicze oraz pojazdy przemysłowe stanowią mniej niż 10% ogólnej sprzedaży.

Czynniki wzrostu rynku opon

Niewątpliwie niemałą korzyścią dla jego uczestników jest stabilny i imponujący wzrost segmentu opon w branży motoryzacyjnej. Jednak bardzo ważne jest również zrozumienie, jakie czynniki wpływają na taki postęp. Opracowaliśmy listę potężnych motorów rynku opon:

- Rosnąca produkcja pojazdów

Biorąc pod uwagę fakt, że szacowana światowa produkcja pojazdów wzrosła z 58 milionów sztuk w 2000 roku do prawie 80 milionów pojazdów w 2022 roku, popyt na opony również stale rośnie.

- Zwiększony wskaźnik wypadków samochodowych na całym świecie

Według WHO każdego roku w wyniku wypadków drogowych ginie około 1,3 miliona ludzi. Niebezpieczne pojazdy znajdują się na szczycie listy takich przerażających statystyk. Dlatego właściciele samochodów coraz bardziej zwracają uwagę na terminową wymianę opon.

- Przepisy związane z bezpieczeństwem pojazdów

Nie tylko kierowcy samochodów szukają możliwości zmniejszenia liczby wypadków samochodowych na drogach, ale także organizacje międzynarodowe i rządy są zaniepokojone tym problemem i wprowadzają dodatkowe przepisy dotyczące jakości opon i serwisowania. W efekcie stymuluje sprzedaż w segmencie.

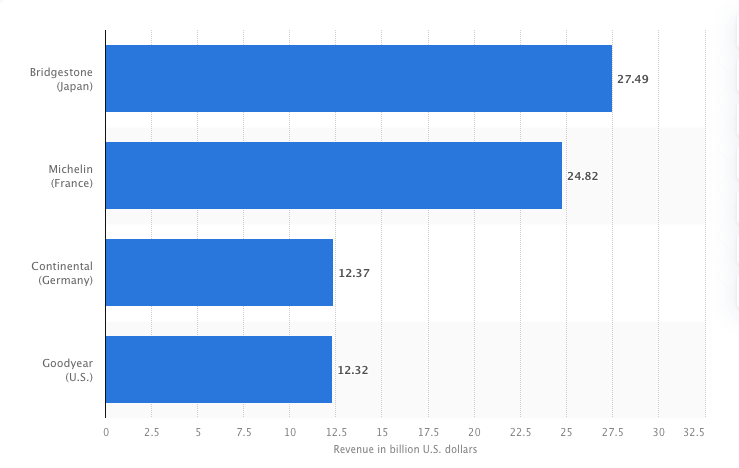

Kluczowi producenci opon

Światowy rynek opon jest nasycony szeroką gamą producentów z różnych krajów świata. Główni liderzy na rynku to japoński producent Bridgestone oraz Michelin z Francji. Ponadto Continental AG z Niemiec i amerykańska marka Goodyear to również silni gracze posiadający znaczny udział w rynku. Jednocześnie na liście wyróżniających się na rynku producentów opon znajdują się Hankook Tire (Korea Południowa), Pirelli CSpA (Włochy), Toyo Tire Corporation (Japonia), Kumho Tire (Korea Południowa), Giti Tire (Singapur), Maxxis International (Tajwan ) i Nexen Tyre Corporation (Korea Południowa). Mimo że rywalizacja w branży jest dość intensywna, bariery wejścia na rynek są nadal niskie, co stwarza dodatkowe możliwości dla nowych firm na rynku.

Najwięksi światowi producenci opon w roku budżetowym 2020 na podstawie przychodów związanych z oponami (w mld USD)

źródło: statystyka

Analiza klientów na rynku opon

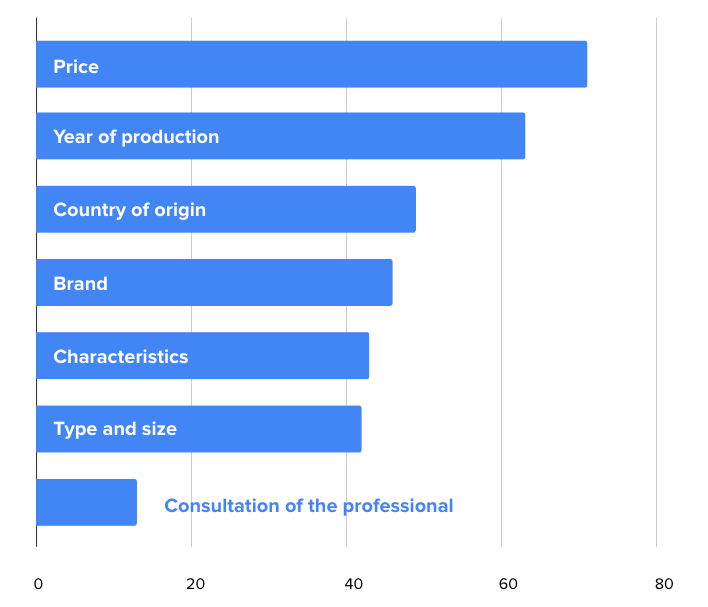

Klienci z uwagą podchodzą do procesu doboru opon i części samochodowych. Z badania wynika, że cena jest głównym czynnikiem decydującym o wyborze opon przez klientów. Ponadto uwzględniają również rok produkcji i kraj pochodzenia, które są również istotne dla właścicieli samochodów. Marka, charakterystyka produktu, rozmiar i typ opon znajdują się na liście czynników decydujących o zakupie opon.

Kluczowe czynniki decydujące o zakupie opon

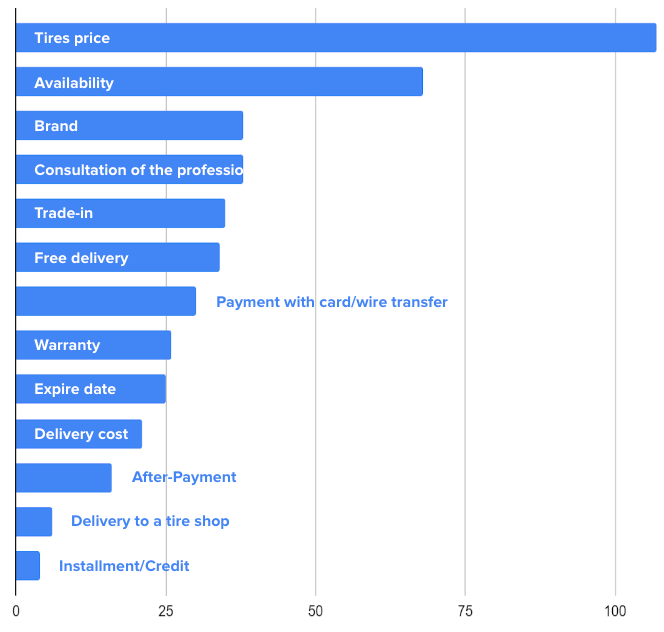

Zbadaliśmy również aspekty, które sprzedawcy opon muszą wziąć pod uwagę, aby zmaksymalizować sprzedaż. Ponieważ większość klientów woli kupować opony przez Internet, bardzo ważne jest, aby znać dostępność i cenę opon na stronie internetowej, aby maksymalnie uprościć proces zakupów online. Dodatkowo, biorąc pod uwagę fakt, że 80% klientów kupuje opony na 1 i/lub 2 auta, sklepy muszą mieć szeroki wybór marek, rozmiarów opon oraz konsultacje fachowców. Dodatkowe usługi w postaci wymiany, gwarancji i darmowej dostawy również byłyby dużymi korzyściami przy wyborze dystrybutora opon. Dlatego należy wziąć pod uwagę wypracowane czynniki wyboru sprzedawcy w celu uzyskania przewag konkurencyjnych na rynku.

Kluczowe czynniki wyboru sprzedawcy opon

Kanały dystrybucji w branży oponiarskiej

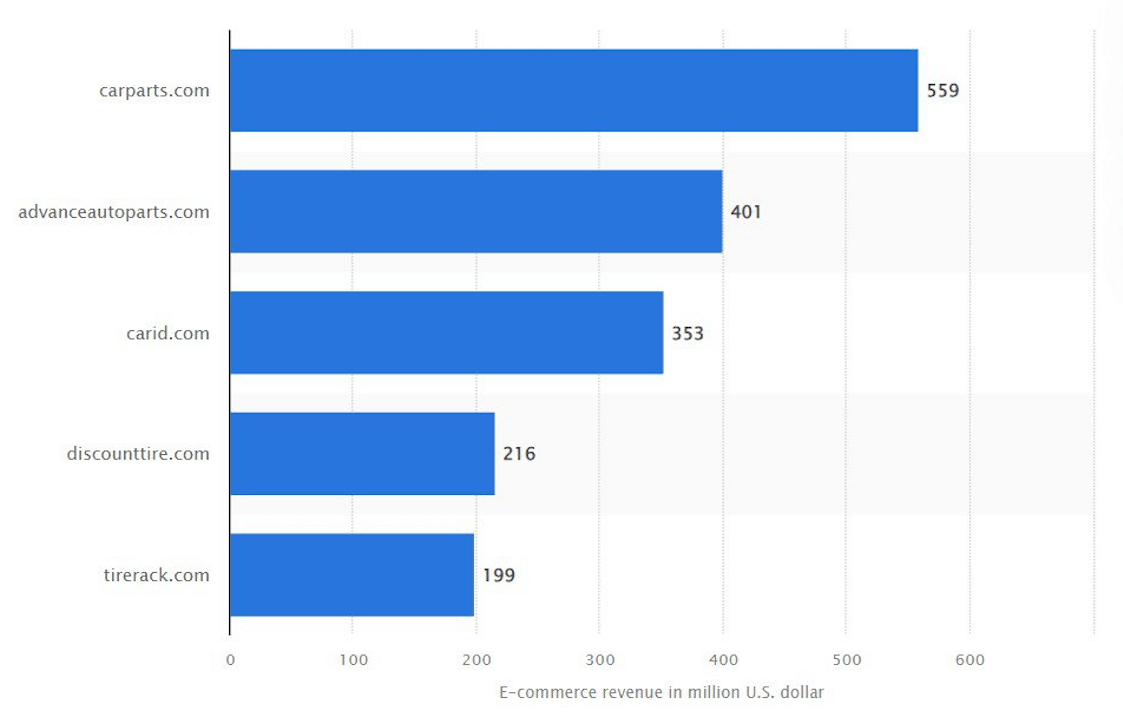

Struktura dystrybucji światowego przemysłu oponiarskiego ma jeden główny trend: wartość kanałów internetowych staje się coraz bardziej niezwykła. Jednym z czynników napędzających taki stan stała się globalna pandemia, która pobudziła eCommerce. Patrząc bardziej szczegółowo na dystrybucję online, w Stanach Zjednoczonych sklep internetowy prowadzi carparts.com

najwyższa sprzedaż netto w handlu elektronicznym, z przychodami w wysokości 559 mln USD w 2021 r., a za nią uplasował się Advanceautoparts.com z 401 mln USD. Trzecie miejsce zajmuje carid.com z przychodami w wysokości 353 mln USD.

Najlepsze sklepy internetowe w segmencie części samochodowych i opon w USA w 2021 roku pod względem sprzedaży netto e-commerce (w milionach USD)

źródło: statystyka

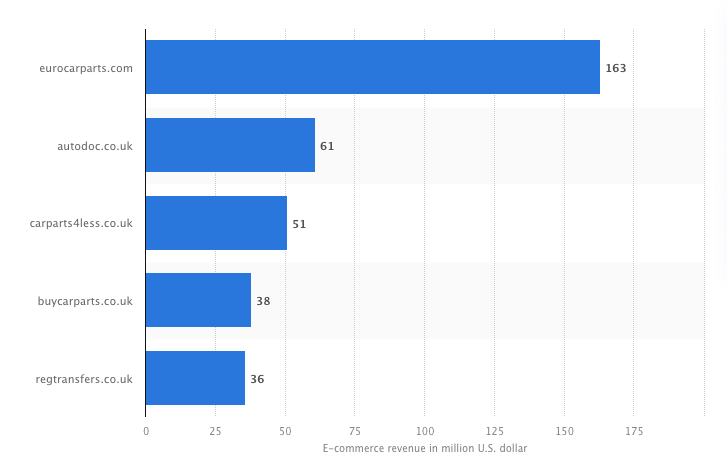

Poziom przychodów brytyjskich dystrybutorów internetowych jest mniejszy. Na przykład, mimo bycia absolutnym liderem rynku, eurocarparts.com wygenerowało w 2021 r. 163 mln USD przychodów. Jednocześnie autodoc.co.uk i carparts4less.co.uk mają odpowiednio 61 mln USD i 51 mln USD przychodów. Niemniej jednak siła kanałów internetowych rośnie na rynkach opon w różnych krajach.

Najlepsze sklepy internetowe w segmencie części samochodowych i opon w Wielkiej Brytanii w 2021 r. pod względem sprzedaży netto e-commerce (w milionach USD)

źródło: statystyka

Najlepsze kanały ruchu do ubiegania się o marki opon

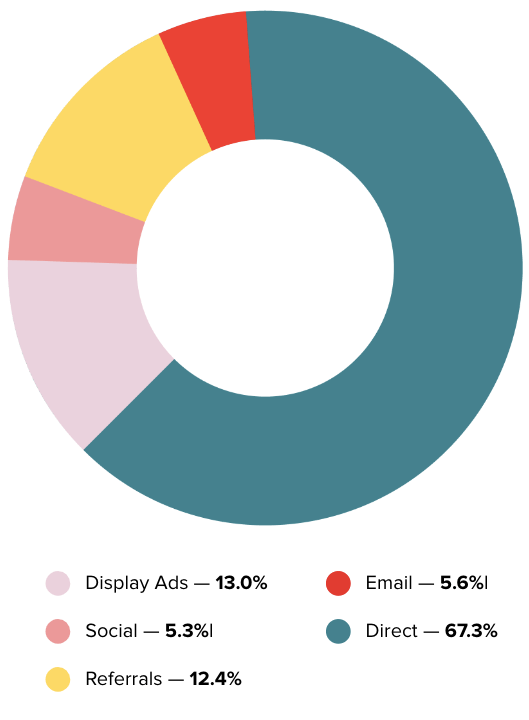

Odpowiednio przeprowadzona kampania digital marketingowa to jeden z kluczowych czynników sukcesu internetowych sklepów z oponami. Przyjrzyjmy się zatem, które kanały ruchu najlepiej sprawdzają się na rynku. Największym i najbardziej efektywnym kanałem jest kanał bezpośredni, który obejmuje 67,3% całej struktury. Oznacza to, że klienci na światowym rynku opon mają znaczną świadomość marki i lojalność wobec niektórych producentów. Prawdopodobnie wpiszą adres URL, aby bezpośrednio odwiedzić witrynę. Dlatego firmy muszą inwestować w rozwój świadomości marki i lojalności klientów.

Kanały ruchu na globalnym rynku opon

Reklamy displayowe i polecenia mają po prawie 13%. Ich niezwykłe udziały w strukturze należy wziąć pod uwagę przy opracowywaniu cyfrowych kampanii marketingowych. Jednocześnie szansą rozwoju dla uczestników rynku oponiarskiego są kanały e-mail i social marketing.

Współpracując z wieloma firmami z segmentu motoryzacyjnego, części samochodowych i opon, Promodo udowodnił, że wszystkie kanały ruchu i narzędzia marketingowe działają dobrze dla graczy rynkowych. Na przykład prowadziliśmy analizy rynku, badania jakościowe i ilościowe, a także opracowaliśmy strategię pozycjonowania, brandingu i mediów dla sklepu internetowego Infoshina z oponami i felgami samochodowymi . Zwiększyliśmy sprzedaż i przychody eCommerce z częściami samochodowymi dla marki Exist , wykorzystując kanał marketingu retencyjnego. Jeśli Ty również chcesz uzyskać imponujące efekty z kampanii digital marketingowej, zwróć się do naszych profesjonalistów .

Trendy 2023 w segmencie opon

Duże rozmiary opon są bardzo poszukiwane

Sprzedaż opon 17-calowych i większych rośnie szybciej niż innych rodzajów opon. Przewiduje się, że przełożenie opon o dużej średnicy będzie stale rosło w perspektywie średnio- i długoterminowej.

Opony bezpowietrzne to rosnący trend

Zapotrzebowanie producentów na opony bezpowietrzne rośnie wraz ze wzrostem popularności pojazdów elektrycznych. Obecnie rynek opon radialnych bez powietrza wynosi 32 miliony dolarów. Oczekuje się, że globalna wartość segmentu wzrośnie o ponad 10% do 2030 roku.

Innowacja inteligentnych opon

Bridgestone wprowadził koncepcję inteligentnych opon zaprojektowanych w celu zwiększenia bezpieczeństwa jazdy. Ta opona wysyła informacje do samochodu dzięki czujnikowi w wewnętrznej ścianie. Producent deklaruje, że technologia zostanie wprowadzona na rynek bez znaczącego podwyższenia ceny produktu. Oczekuje się, że nisza inteligentnych opon wzrośnie o ponad 75% do 2030 r., co stwarza spore możliwości dla producentów rynku opon.

Rynek inteligentnych opon i czujników jest pełen możliwości

Oczekuje się, że producenci oryginalnego sprzętu (OEM) będą stanowić prawie 40%

światowego rynku inteligentnych opon i czujników motoryzacyjnych w 2024 r., co stanowi znaczną ilość. Przewiduje się, że rynek ten wzrośnie z 47 mld USD w 2018 r. do 77,5 mld USD w 2024 r. Nie przegap swojej szansy na wzrost segmentu.