Jak zaplanować skuteczną strategię zarządzania kapitałem obrotowym

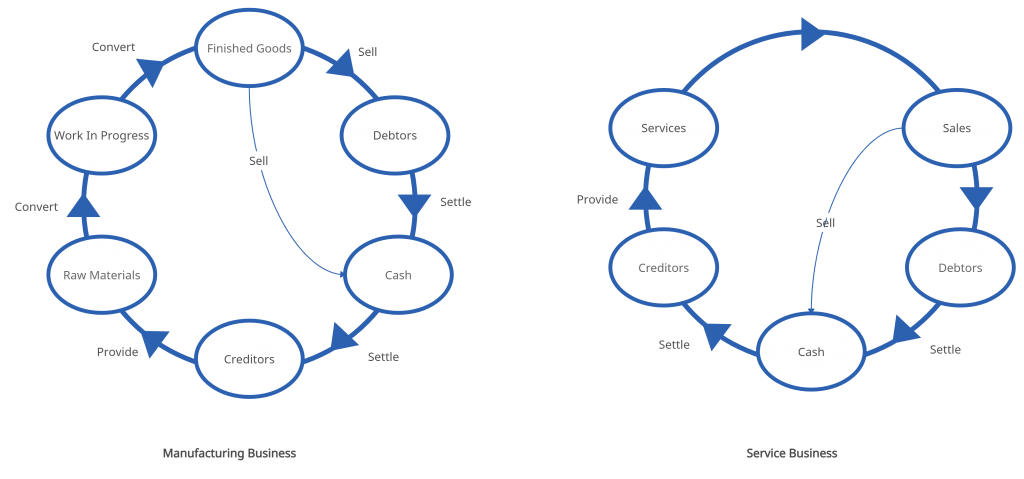

Opublikowany: 2021-06-17Kapitał obrotowy odnosi się do kapitału lub rezerw gotówkowych firmy, które są wykorzystywane do prowadzenia jej codziennej działalności. Oblicza się to poprzez odjęcie zobowiązań bieżących od aktywów obrotowych. Skuteczna strategia zarządzania kapitałem obrotowym pomoże organizacji zmaksymalizować rentowność i płynność. Głównymi składnikami aktywów obrotowych są zapasy, należności handlowe oraz środki pieniężne (w kasie iw banku). Zobowiązania handlowe, kredyty w rachunku bieżącym oraz pożyczki krótkoterminowe zaliczane są do zobowiązań krótkoterminowych.

Zarządzanie kapitałem obrotowym

Analiza przeprowadzona przez znaną na całym świecie firmę audytorską PwC na temat wpływu epidemii COVID-19 stwierdza, że w czasach kryzysu firmy powinny skupić się na płynności, a nie na rentowności w krótkim okresie. Dlatego skuteczna strategia zarządzania kapitałem obrotowym ma kluczowe znaczenie dla przetrwania firmy.

Dobrze prosperujący vs. Przetrwanie

To, czy organizacja dobrze prosperuje, czy przetrwa, zależy od rentowności i płynności. Na przykład bardzo dochodowe i płynne firmy dobrze prosperują, podczas gdy firmy, które widzą spadek zysków, ale potrafią utrzymać zdrowy poziom płynności w ramach swojej działalności, przetrwają. Kluczem jest tutaj efektywne zarządzanie kapitałem obrotowym.

W niektórych przypadkach rentowne organizacje często doświadczają niepowodzeń w wyniku niedostatecznego finansowania zobowiązań krótkoterminowych. Szczególnie w obecnym kontekście, w którym światowa gospodarka została dotknięta pandemią COVID-19, rozważne jest zachowanie pewnego stopnia dyscypliny, jeśli chodzi o inwestycje strategiczne.

Czym jest strategia zarządzania kapitałem obrotowym?

Ogólnie rzecz biorąc, istnieją trzy strategie zarządzania kapitałem obrotowym – konserwatywna, hedgingowa i agresywna. Skuteczność tych trzech podejść zależy od ryzyka i rentowności.

Konserwatywny

Konserwatywna strategia opiera się na długoterminowych instrumentach finansowych w celu pozyskiwania środków na środki trwałe, stały kapitał obrotowy i część tymczasowego kapitału obrotowego. Ponieważ finanse długoterminowe są niewrażliwe na ryzyko wahań stóp procentowych, są one obarczone niskim ryzykiem. Ponieważ „nie ma bólu, nie ma zysku”, takie finanse mają również niską rentowność.

Hedging

Hedging lub dopasowanie terminów zapadalności wykorzystuje długoterminowe źródła finansowania do finansowania aktywów długoterminowych i części stałego kapitału obrotowego. Tutaj tymczasowy kapitał obrotowy będzie finansowany z finansów krótkoterminowych, takich jak kredyt kupiecki, pożyczka krótkoterminowa. Finansowanie środków trwałych, takich jak maszyny i infrastruktura, będzie realizowane poprzez finansowanie długoterminowe. Ta strategia wiąże się z umiarkowanym ryzykiem i rentownością.

Agresywny

W przypadku strategii agresywnej środki długoterminowe służą do finansowania środków trwałych oraz części stałego kapitału obrotowego. Pozostała część stałego kapitału obrotowego i tymczasowego kapitału obrotowego będą finansowane z krótkoterminowych źródeł finansowania. Stanowi to duże ryzyko, ale zwiększa rentowność, ponieważ koszty finansowe funduszy krótkoterminowych są stosunkowo niskie, a jednocześnie mogą na nie wpływać trendy rynkowe i wahania stóp procentowych.

Jak zaplanować skuteczną strategię zarządzania kapitałem obrotowym

Czynniki takie jak stopy procentowe, zapotrzebowanie rynku na wyniki biznesowe, status ekonomiczny, kurs walutowy i pory roku (lub trendy rynkowe) mają duży wpływ na zarządzanie kapitałem obrotowym. Wzajemne powiązania między tymi aspektami sprawiają, że zarządzanie kapitałem obrotowym to skomplikowana sprawa, która wymaga dużej uwagi. Na przykład pandemia wepchnęła światową gospodarkę w recesję, wynikającą z zamknięcia granic, załamania handlu i zakazów podróżowania.

W konsekwencji popyt rynkowy, stopy procentowe i kursy walut również ucierpiały, ponieważ handel został wstrzymany. W rezultacie firmy poruszają się teraz po niezbadanych terytoriach, aby wyjść z tej sytuacji.

Przyjrzyjmy się krokom, które należy wykonać, aby stworzyć zorientowaną na wyniki strategię zarządzania kapitałem obrotowym.

Analizuj bieżące i przyszłe wymagania dotyczące finansowania

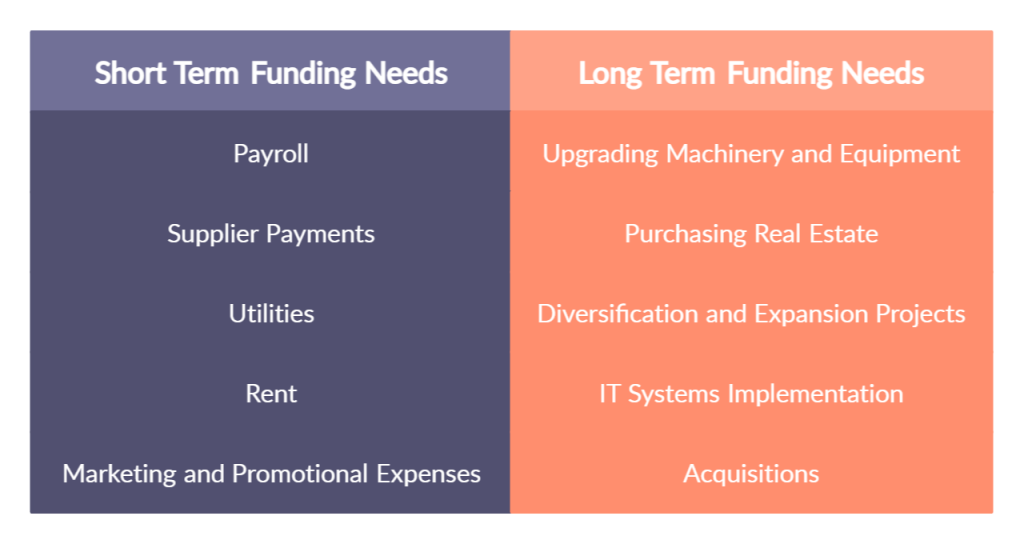

Pierwszym krokiem w budowaniu skutecznego planu zarządzania kapitałem obrotowym jest analiza przyszłych długo- i krótkoterminowych potrzeb finansowych. Podczas gdy czynsz, usługi komunalne, płace i płatności od dostawców są klasyfikowane jako potrzeby w zakresie finansowania krótkoterminowego; modernizacja maszyn i urządzeń, zakup nieruchomości dla firmy oraz inne działania rozwojowe wymagają długoterminowego kapitału. Dlatego analiza bieżących i przyszłych potrzeb finansowych jest niezbędna podczas przygotowywania strategii kapitału obrotowego organizacji.

Wyobraź sobie scenariusze i sposób, w jaki Twoja firma może się przez nie poruszać

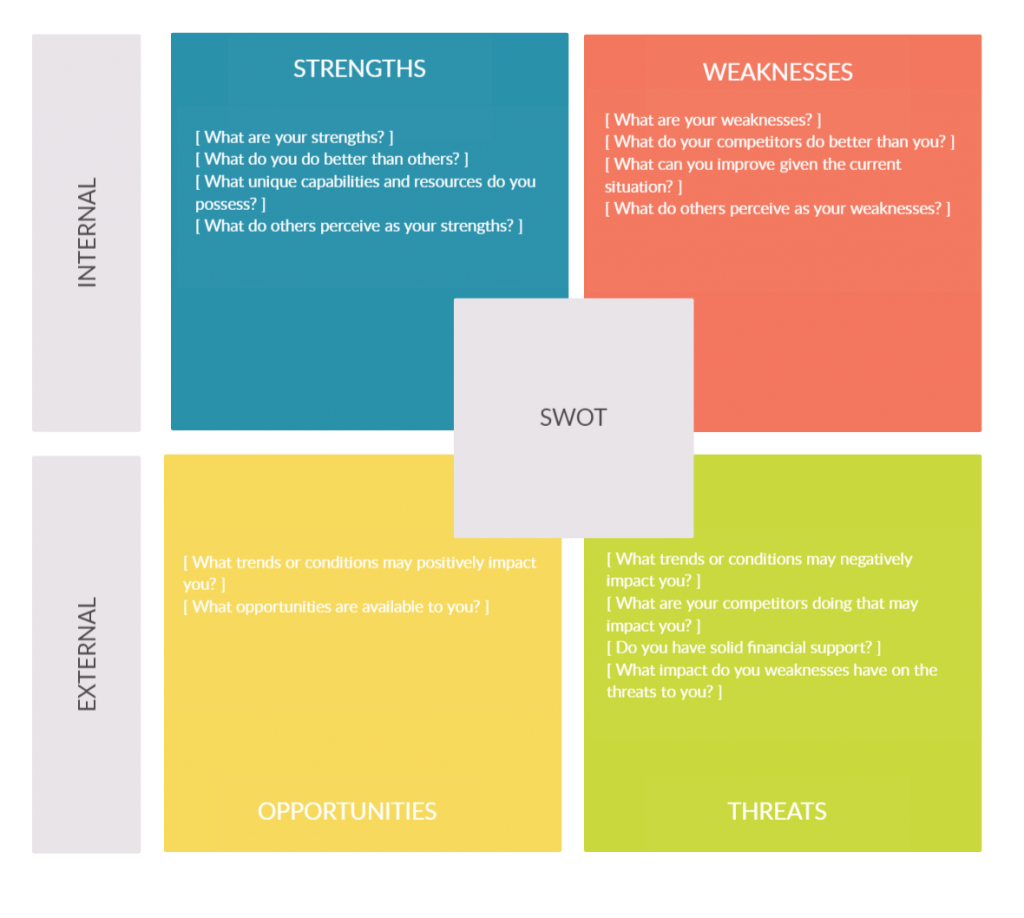

Żyjemy w niestabilnym, niepewnym, złożonym i niejednoznacznym środowisku (VUCA). Dlatego ważne jest, aby zwracać baczną uwagę na trendy rynkowe oraz stan branży i gospodarki. Przeprowadź analizę SWOT, aby zrozumieć potencjalne szanse i zagrożenia rozwoju. Na przykład, jeśli firma musiała wstrzymać działalność z powodu możliwej blokady (z powodu pandemii lub jakiegokolwiek innego czynnika), czy dostępne są wystarczające środki, aby spełnić wymagania dotyczące płac i płatności dostawców? Lub jakie dostępne źródła finansowania mogłyby wzmocnić możliwość ekspansji?

Po zidentyfikowaniu szans i zagrożeń możesz przeprowadzić analizę scenariuszy i szoków, aby określić, jak dobrze organizacja poradzi sobie z taką sytuacją.

Oceń swoje źródła finansowania kapitału obrotowego

Przejrzyj swoje bieżące rachunki gotówkowe, należności handlowe i zapasy, aby upewnić się, że dostępne środki są wystarczające, aby sprostać wymaganiom organizacji w zakresie kapitału obrotowego. W razie potrzeby dywersyfikuj; możesz zdecydować się na pożyczkę krótkoterminową, aby zniwelować braki kapitałowe, lub na krótkoterminowe inwestycje, aby uzyskać dodatkowy dochód. Wskazane jest również utrzymywanie gotówki i inwestycji firmy w co najmniej dwóch różnych instytucjach, aby zapewnić dostęp do kredytu w trudnych warunkach ekonomicznych.

Przejrzyj zobowiązania i należności na koncie

Przejdź na technologię cyfrową. Wprowadź internetowe lub elektroniczne metody płatności za swoje produkty lub usługi, aby wyeliminować wszelkie opóźnienia w należnościach handlowych. Zwiększenie wygody klienta w zakresie płatności zaowocuje również poprawą popytu i ogólną satysfakcją konsumentów. Rozważ metodę 5C przed zatwierdzeniem kredytu dla klienta, aby szanse na to, że staną się złymi dłużnikami, będą znacznie mniejsze.

Jeśli chodzi o zobowiązania, należy wdrożyć proces lub harmonogram płatności gotówkowych i czekowych na rzecz dostawców, które będą podlegać procesowi zatwierdzania. Wyeliminuje to płatności ad hoc, jednocześnie usprawniając procedurę płatności.

Podejmuj mądre strategiczne decyzje zarządcze

To, co działa najlepiej dla firmy, oczywiście zależy od strategicznych decyzji podejmowanych przez organizację w odniesieniu do jej działalności i aktywów. Jednak zarządzanie kapitałem obrotowym to sztuka, którą każdy podmiot gospodarczy powinien opanować, aby przetrwać w dowolnej branży.