Assine para ter acesso total aos nossos segredos de marketing

Publicados: 2021-12-01O freelancer tornou-se uma carreira cada vez mais viável para os profissionais de marketing. Em 2021, 60% dos profissionais de marketing queriam mudar de emprego e muitos estavam explorando a vida freelance flexível.

Quando você se torna um freelancer, recebe todos os benefícios de ser seu próprio patrão, mas também tem que assumir as responsabilidades de proprietário de uma empresa quando chega a temporada de impostos.

Isso pode assustar os novatos...

A boa notícia é que existem muitos recursos para ajudá-lo a descobrir o melhor processo tributário para o seu negócio freelance.

E vale a pena, Bailey!

Abaixo, pedimos a três especialistas – incluindo um contador público certificado e um freelancer de longa data – para detalhar os conceitos básicos de impostos freelance e oferecer suas principais dicas de temporada de impostos para freelancers novos e estabelecidos.

Os especialistas

- Rakesh Parikh , CPA e diretor da One Capital Financial Advisors

- Drew Blumenthal , fundador e CEO da Digital Drew SEM

- Andi Smiles , head of content at Collective and small business financial advisor

3 razões pelas quais os impostos freelance não são como os funcionários da W-2

A principal razão pela qual os impostos freelance diferem dos de um funcionário em tempo integral: você é tecnicamente autônomo.

“Se você está trabalhando para alguém como empreiteiro, você não é seu empregado”, disse Smiles à Marketerhire. “Você fornece algum tipo de serviço para o negócio deles.”

Existem três fatores principais que tornam a declaração de impostos como autônomo diferente da declaração como empregado:

- Você tem que pagar impostos de renda e auto-emprego do próprio bolso

- Você pode deduzir suas despesas comerciais de sua receita total

- Você paga impostos estimados trimestralmente

Freelancers têm que pagar mais impostos do próprio bolso.

Os freelancers são responsáveis por dois tipos de impostos: renda e trabalho autônomo.

- Imposto de renda: suas taxas de imposto de renda dependem de sua faixa de imposto.

- Imposto de trabalho por conta própria: sua taxa de imposto de trabalho por conta própria é de 15,3% para 2021 e cuida dos impostos da Previdência Social e do Medicare.

Os funcionários tradicionais também pagam esses impostos, mas seu empregador deduz automaticamente sua conta de impostos de seus contracheques - e Previdência Social, Medicare e FICA aparecem em seus contracheques discriminados, enquanto o imposto de trabalho autônomo agrupa todos esses impostos em um, explicou Parikh .

Freelancers obtêm mais deduções fiscais.

Quando se trata de deduções fiscais freelance, “você precisa saber quanto está ganhando, mas também quanto está gastando”, disse Smiles. “Essas despesas se tornam suas deduções fiscais. Os funcionários não têm isso.”

O dinheiro que você gasta nas seguintes despesas pode contar como deduções:

- Impostos sobre trabalho autônomo

- Atualizações do home office

- Plano de saúde

- Viagem de negócios

Abordaremos as deduções fiscais com mais detalhes abaixo, na seção de perguntas frequentes.

Freelancers têm que pagar impostos trimestrais.

Quando você trabalha por conta própria, também deve planejar pagamentos de impostos trimestrais.

O IRS exige que as pequenas empresas (incluindo freelancers e contratados independentes) façam pagamentos de impostos estimados trimestralmente se esperam dever $ 1.000 ou mais em impostos anuais. Dependendo do seu estado, você também pode ter que pagar impostos estaduais trimestrais estimados – mais sobre isso abaixo.

Esses pagamentos estimados vão para a conta de imposto anual de um freelancer, com vencimento em 15 de abril.

Os funcionários W-2 tradicionais não pagam isso - em vez disso, seu empregador retém seus impostos e paga a conta.

Como declarar impostos como freelancer em 6 passos

Quando você declara impostos como autônomo, o IRS o vê como uma pequena empresa. Isso significa que sua renda tributável é sua renda total menos suas despesas comerciais.

[Rendimento tributável] = [Rendimento total] - [Despesas comerciais]

Rastrear e categorizar todas as suas receitas e despesas pode ser confuso no início, mas detalharemos as etapas para a declaração de impostos como autônomo. Em seguida, veremos o que nossos especialistas têm a dizer sobre algumas das perguntas mais comuns sobre impostos freelance.

Antes de começarmos, um rápido glossário dos formulários fiscais envolvidos:

- 1099-MISC: documentação de renda que você receberá de seus clientes

- 1040: a declaração de imposto individual que você apresentará no Dia do Imposto, seja você autônomo ou não

- Anexo C: a parte de sua declaração de imposto individual em que você totaliza o lucro (ou prejuízo) do seu negócio freelancer para o ano

- Schedule SE: a parte de sua declaração de imposto individual em que você calcula quanto imposto de trabalho autônomo você deve

1. Pague os impostos estimados trimestralmente (se aplicável).

O IRS exige que os freelancers que esperam dever pelo menos US$ 1.000 em impostos federais no Dia do Imposto façam pagamentos de impostos estimados trimestralmente, como mencionamos acima.

(Os estados têm seus próprios limites separados para pagamentos de impostos trimestrais – em Minnesota, por exemplo, você precisa pagar impostos trimestrais se espera dever US $ 500 ou mais em impostos estaduais.)

Todos os anos, os pagamentos trimestrais de impostos são devidos nos seguintes dias:

- Q1 - 15 de abril [também Dia do Imposto para funcionários W-2]

- Q2 - 15 de junho

- 3º trimestre - 15 de setembro

- Q4 - 15 de janeiro do próximo ano

Quando um prazo trimestral de impostos se aproxima, você pode encontrar um contador para ajudá-lo a calcular seus impostos federais e estaduais estimados.

O Formulário 1040-ES do IRS ajudará a calcular seus pagamentos de impostos federais estimados, que você pode enviar por correio ou pagar on-line.

O restante das etapas abaixo orientará você no preenchimento de sua declaração de imposto anual.

2. Reúna seus formulários 1099-MISC.

Qualquer cliente que lhe pague mais de US$ 600 em um ano pelo seu trabalho freelance deve enviar um formulário de imposto 1099-MISC informando quanto eles pagaram a você.

Se você aceitar mais de US$ 600 em pagamentos por meio de um provedor como PayPal, Square ou Stripe, essas plataformas também criarão 1099-Ks para você, explicou Smiles. Normalmente, você pode encontrar e baixar esses formulários no painel do comerciante.

Reúna todos os seus formulários MISC 1099 do ano fiscal para ajudar a calcular sua renda total.

Palavra-chave: ajuda. Você precisa acompanhar e relatar toda a renda que ganhou, mesmo que um cliente não tenha enviado um formulário 1099.

3. Use a Tabela C para encontrar o lucro líquido.

Antes de declarar seus impostos, você precisa determinar seu lucro líquido. Você pode fazer isso com o seu Schedule C, que o guiará na contagem de sua renda total, somando as despesas e calculando o lucro tributável líquido.

4. Calcular os rendimentos e impostos do trabalho por conta própria.

Use seu cálculo de lucro líquido (ou prejuízo) do Anexo C para preencher o formulário do Schedule SE, que fornece seu imposto de trabalho autônomo.

5. Calcule o imposto de renda.

Preencha o restante do formulário IRS 1040, usando sua renda total para calcular sua faixa de imposto de renda individual e fatura.

6. Arquivar impostos federais, estaduais e locais.

Arquive suas declarações de impostos federais, estaduais e municipais diretamente ao IRS, por meio de software fiscal ou com a ajuda de um contador.

9 perguntas frequentes sobre impostos freelance, respondidas

Os impostos freelance podem ser confusos, mesmo para os profissionais.

Quando Smiles começou como contadora, ela adiou seus impostos de trabalho autônomo até o dia anterior ao Dia do Imposto, então se apressou, pulando as deduções mais impactantes porque ela não tinha tempo (ou recibos) para acertar.

A preparação é fundamental. Com as informações certas, você pode acompanhar suas finanças ao longo do ano de uma forma que facilita o arquivamento.

Aqui abordamos algumas das perguntas mais comuns que novos e potenciais freelancers têm sobre a preparação para a temporada de impostos, declaração de impostos e parceria com um profissional de impostos.

1. Quanto devo reservar para impostos?

A melhor maneira de se preparar para a temporada de impostos como freelancer é reservar entre um quarto e um terço de sua receita para impostos - não importa quanto você esteja ganhando.

“Se você é novo no freelancer e está ganhando US$ 200 por mês, ainda pode ter a prática de economizar mensalmente para os impostos”, disse Smiles. “A regra geral é de 25% a 30% do seu lucro líquido para impostos.”

“A regra geral é [economizar] de 25% a 30% de sua renda líquida para impostos.”

2. Preciso fazer pagamentos trimestrais estimados?

Provavelmente. Se você espera dever $ 1.000 ou mais em seu lucro líquido, precisa fazer pagamentos de impostos estimados a cada trimestre – e mesmo que não o faça, é um bom hábito adquirir.

“Eu encorajo você a pagar impostos trimestrais, mesmo que seja um valor mínimo”, disse Parikh.

3. Você deve obter uma conta bancária separada para renda freelance?

Em geral, sim. Separar suas contas financeiras pessoais e comerciais facilita muito o cálculo de suas receitas e despesas totais.

“Eu tenho uma conta corrente comercial e depois tenho uma conta corrente pessoal. Todos os pagamentos dos meus [clientes] vão automaticamente para minha conta comercial, não para minha conta pessoal”, disse Blumenthal.

Blumenthal também recomenda obter um cartão de crédito comercial para suas despesas, o que facilita o cálculo das deduções e permite que você aproveite as recompensas comerciais.

4. É inteligente contratar um profissional tributário como um CPA?

Se você gosta de contabilidade, talvez seja capaz de lidar com o arquivamento por conta própria. Mas, para a maioria dos freelancers, vale a pena contratar alguém para ajudar a navegar pelas leis tributárias para autônomos.

“Eu tenho um contador e um contador”, disse Blumenthal. “Eu recomendo que todo freelancer tenha um.”

“Eu tenho um contador e um contador. Eu recomendo que todo freelancer tenha um.”

- Um contador público certificado (CPA) ajuda com finanças gerais e consultoria tributária

- Um contador lida com registros financeiros mensais para ajudar a garantir que sua empresa permaneça lucrativa

A decisão de contratar um contador ou contador também depende do seu orçamento, mas a boa notícia é que o dinheiro que você paga a eles se qualifica como despesa comercial – portanto, é dedutível de impostos.

5. A criação de uma LLC ajuda com impostos?

Tornar sua empresa uma LLC é principalmente se proteger legalmente - portanto, se sua empresa se endividar ou for processada, por exemplo, você não poderá ser responsabilizado pessoalmente. A formação de uma LLC não afetará automaticamente seus impostos.

No entanto, uma LLC abre novas opções fiscais. Você ainda pode ser tributado como proprietário individual, como a maioria dos freelancers, mas também pode optar por ser tributado como S Corp.

Devo criar uma S Corp?

Este é um status de declaração de imposto disponível para LLCs e pode levar a grandes economias fiscais.

Como uma S Corp, sua empresa não precisa pagar impostos corporativos federais ou imposto de trabalho autônomo sobre os lucros - o que pode reduzir sua conta de impostos.

A criação de uma S Corp exige algum trabalho braçal. Você precisa começar a executar a folha de pagamento, “que vem com custos adicionais e papelada adicional”, disse Smiles.

Por exemplo: você terá que começar a pagar um salário mensal e provavelmente precisará investir em software de folha de pagamento. Você também terá que apresentar duas declarações fiscais como proprietário da S Corp - impostos para sua S Corp e impostos para você como indivíduo.

Smiles disse que o status de S Corp muitas vezes vale o trabalho para freelancers que…

- Faça $ 80.000 ou mais em lucro por ano

- Planeje continuar como freelancer a longo prazo - pelo menos nos próximos três anos

- Prevêem-se contratando funcionários

“É incrível se você é alguém que pensa: 'Estou indo com tudo no meu negócio'”, disse Smiles.

“É incrível se você é alguém que diz: 'Estou indo com tudo no meu negócio.'”

7. Devo montar um plano de aposentadoria?

Se você trabalha como freelancer em um emprego que oferece benefícios de aposentadoria, talvez não precise configurar outro plano. Mas freelancers em tempo integral devem considerar suas necessidades e opções de aposentadoria – e muitos não o fazem.

A Pew Research descobriu que 54% dos proprietários individuais e 21% dos freelancers não tinham conta poupança para aposentadoria no local de trabalho.

Os freelancers podem contribuir para o que é chamado de IRA de auto-emprego, ou SEP IRA, e permitem contribuições muito mais altas do que um 401K tradicional, observou Parikh.

Freelancers podem contribuir com até 25% de sua renda ou $ 58.000 para 2021 – o que for menor – para uma conta SEP IRA.

(Os funcionários só poderiam contribuir com até US$ 19.500 para seus 401Ks em 2021.)

O dinheiro que você contribui para o seu IRA não é tributado como renda. Em vez disso, é tributado quando você saca da conta durante a aposentadoria, portanto, geralmente está sujeito a uma taxa de imposto de renda mais baixa.

8. Quais despesas de negócios você pode deduzir?

O IRS define deduções de negócios como aquelas despesas que são “ordinárias e necessárias”.

Ordinária significa que a despesa é comum ao seu setor e necessária significa que as despesas são úteis para o crescimento do seu negócio.

Aqui estão algumas despesas dedutíveis comuns de sua renda como profissional de marketing freelance:

- Honorários legais e profissionais, incluindo contadores e guarda-livros

- Contratar mão de obra ou salários se você contratar funcionários ou contratados independentes

- Educação, como cursos de habilidades de marketing

- Publicidade e promoção, incluindo seu site, serviços de branding e anúncios on-line

- Viagem de negócios fora de sua casa fiscal por mais de um dia

- Refeições de negócios, como jantar com um cliente

- Prêmios de seguro saúde

- Custos de home office, incluindo manutenção e melhorias

As deduções do home office podem ser confusas - mas se você tiver um quarto em sua casa usado exclusivamente para negócios, basicamente poderá deduzir uma porcentagem de seus gastos com aluguel, hipoteca e reforma.

“Trata-se de metragem quadrada”, explicou Smiles. “Pegue a metragem quadrada do seu escritório e divida-a pela metragem quadrada da sua casa para obter a porcentagem de suas despesas domésticas relacionadas aos negócios.”

“Pegue a metragem quadrada do seu espaço de escritório [em casa] e divida-a pela metragem quadrada da sua casa para obter a porcentagem de suas despesas domésticas relacionadas aos negócios.”

Se você tiver dúvidas sobre o que se qualifica como uma despesa comercial versus uma despesa pessoal, fale com um CPA ou consulte a Publicação 535 do IRS, que define as despesas comerciais com mais detalhes.

9. Receberei um reembolso?

Depende. Se os pagamentos de impostos trimestrais estimados acabarem sendo maiores do que você deve no ano, você receberá um reembolso.

Não é tão comum para freelancers quanto para funcionários em tempo integral – porque normalmente os empregadores são cautelosos.

Os funcionários estão “pagando impostos em excesso o ano todo porque os empregadores estão retirando dinheiro automaticamente e estão sendo superprotetores [por] que não querem ser auditados”, explicou Smiles.

2 ótimos softwares fiscais para freelancers

Quando você paga impostos freelance, precisa acompanhar as receitas e despesas da sua empresa ao longo do ano. Aqui estão as duas ferramentas de freelancer que nossos especialistas recomendam para simplificar suas finanças e facilitar a preparação de impostos.

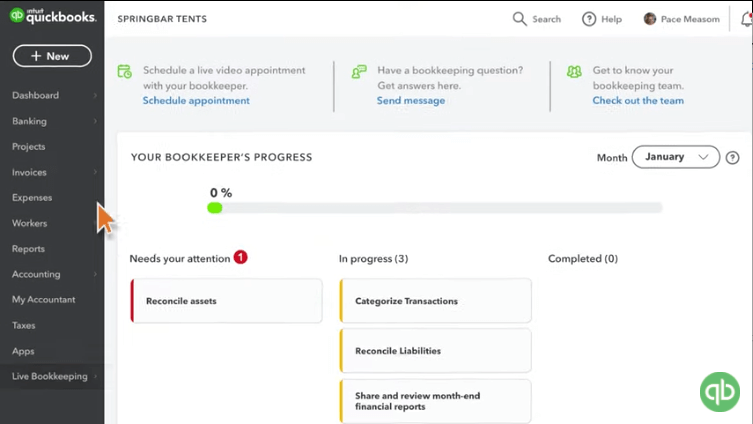

1. QuickBooks autônomo.

Preço: a partir de US$ 4,50 por mês

O QuickBooks Self-Employed é um dos aplicativos fiscais mais usados por freelancers e contratados independentes. Feito pela Intuit, permite que você acompanhe suas receitas e despesas durante todo o ano e se integra ao TurboTax.

Se você trabalha com um profissional de impostos, o QuickBooks pode gerar um balanço de fim de ano e uma demonstração de resultados para seu contador.

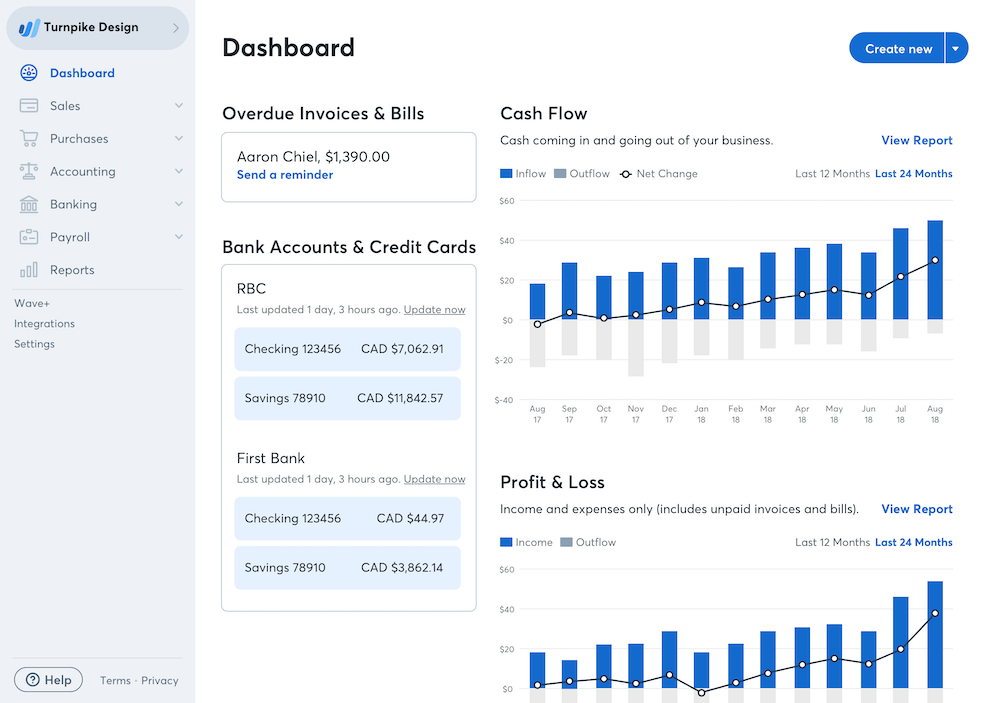

- Aceno

Preço: grátis

O software de contabilidade gratuito da Wave é uma opção amigável para contabilidade e registro de despesas, se você ainda não tiver espaço em seu orçamento.

“É bom para pessoas que simplificaram as estruturas de negócios”, disse Smiles.

“É bom para pessoas que simplificaram as estruturas de negócios.”

Uma vantagem importante: ele pode sincronizar com sua conta bancária e baixar transações à medida que elas chegam.

Não deixe os impostos freelance intimidá-lo

No início, os impostos freelance são muito para aceitar, e podem fazer com que o trabalho das 9 às 5 pareça um pouco mais atraente. Mas os mais de 56 milhões de americanos que trabalharam como freelancer no ano passado nos mostram que é possível descobrir tudo.

À medida que você constrói seu negócio freelance, a parte tributária torna-se outra tarefa de rotina, não um grande obstáculo que impede você de ser seu próprio patrão.

Se você está pronto para dar o salto, inscreva-se como freelancer com a MarketerHire hoje.