Como a Amazon está ganhando secretamente o negócio de mercearia online

Publicados: 2021-10-05Hoje, 60% dos consumidores americanos compram mantimentos online. Após a pandemia, os supermercados tradicionais agora competem com disruptores como Instacart e megavarejistas como Walmart e Amazon. Para ajudar esses varejistas a prosperar no negócio de supermercado on-line , usamos o Similarweb Shopper e Research Intelligence para comparar Amazon, Walmart, Instacart e mercearias tradicionais.

Primeiro, vamos nos aprofundar no crescimento digital

O tráfego da Web para o setor de supermercados dos EUA aumentou 47% ano a ano (YoY) desde o início do COVID-19. Embora o tráfego tenha diminuído desde o pico em março de 2021, a pandemia ainda deixou sua marca. As compras de supermercado online parecem ter chegado para ficar.

Mercearias tradicionais vs. Amazonas

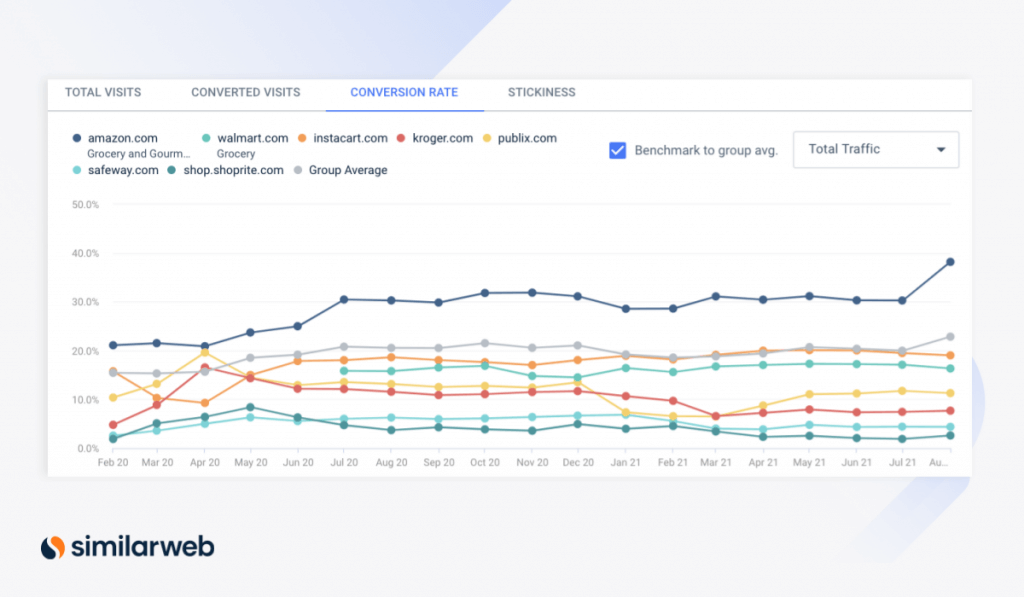

A compra de pânico na primavera de 2020 impulsionou as taxas de conversão de desktop para mercearias tradicionais. A taxa de conversão (CVR) da Kroger aumentou 86,5% mês a mês (MoM), de 8,9% em março de 2020 para 16,6% em abril, enquanto a CVR da Publix aumentou 48,5% MoM.

Por um curto período, os CVRs para Kroger e Publix excederam até mesmo a categoria de supermercado do mega-varejista Walmart (/grocery) e serviço de entrega de supermercado, Instacart, enquanto outros supermercados tradicionais, como Safeway e ShopRite , ficaram para trás.

No entanto, com um CVR de quase 21% em abril de 2020, a categoria Mercearia e Gourmet da Amazon ficou em primeiro lugar.

Desktop CVR para grandes mercearias (via Research Intelligence)

Negócios de mercearia vão para jogadores de comércio eletrônico

O CVR da Amazon Grocery aumentou 81% em fevereiro de 2020, atingindo 38% em agosto de 2021, ajudando a gigante da tecnologia a expandir sua liderança sobre outros varejistas de alimentos.

Embora tradicionalmente considerado o maior concorrente da Amazon, o CVR do Walmart de 16,3% ficou atrás dos 19% do Instacart. Ainda assim, a Instacart ficou atrás da Amazon por quase 20 pontos percentuais (ppts). Ao mesmo tempo, os CVRs dos sites Publix, Kroger, Safeway e ShopRite ficaram para trás em 11,3%, 7,7%, 4,4% e 2,6%, respectivamente, mostrando abandono nos corredores.

O crescimento do Amazon Grocery supera outras categorias

Ao trazer o celular para o mix, o CVR para Amazon Grocery é ainda maior, subindo 45% de 36,2% em fevereiro de 2020 para 52,4% em agosto passado. Esse crescimento de CVR excede a média de 3,1% nas categorias da Amazon, indicando que o aumento não se deve apenas ao crescimento geral da plataforma da Amazon. No mesmo prazo:

- As vendas de supermercado aumentaram mais de 120% (95,7 milhões para 213,6 milhões) contra um aumento de 73,6% (26,9 milhões para 44,1 milhões) em todas as categorias.

- A receita de supermercado cresceu 99% (US$ 1,1 bilhão para US$ 2,2 bilhões) contra um crescimento de 66,2% (US$ 746,4 milhões para US$ 1,2 bilhão) em todas as categorias.

Então, o que a Amazon está fazendo que a ajudou a progredir? Mais importante, será capaz de ficar lá?

1. As taxas de assinatura e economia revelam uma forte fidelidade do cliente

A única métrica em que a categoria Mercearia da Amazon fica atrás da média entre categorias são as visualizações de produtos, por cerca de 16 ppts. As visualizações de produtos aumentaram 75,3% em todas as categorias, contra apenas 59% na mercearia, indicando que os consumidores estão navegando menos antes de comprar. Isso pode ser atribuído ao crescimento do Subscribe and Save , programa de assinatura da Amazon.

A receita da categoria do programa foi catapultada de abril de 2020 (US$ 198,8 milhões) para agosto de 2021 (US$ 720,7 milhões). Ao mesmo tempo, a porcentagem da receita total da categoria gerada por meio do Assine e economize quase dobrou de 12,9% para 24,6%, refletindo o aumento da demanda do consumidor para comprar regularmente mantimentos com desconto online.

Taxas crescentes de assinatura e economia para o Amazon Grocery (via Shopper Intelligence)

O crescimento de Assinar e Salvar traz mais receita recorrente e reduz os custos de aquisição de clientes (CAC) da Amazon. Mais notavelmente, reflete a forte fidelidade do cliente - 83,2% de seus clientes de supermercado são compradores recorrentes. Além disso, o programa é aberto a qualquer pessoa, não apenas aos membros Prime, apontando seu potencial para atingir um público ainda maior.

2. Os preparativos para compras na loja compensam

Mas outros varejistas não precisam abandonar seus carrinhos ainda. Os principais termos de pesquisa de tendências para o mercado de supermercado on-line, na verdade, estão relacionados a locais no local, demonstrando a prontidão do consumidor em retornar às lojas. Em ordem de volume de pesquisa, essas pesquisas e seus aumentos MoM incluem:

- “publix perto de mim” (710 mil pesquisas; +18,8%)

- “wegmans perto de mim” (67,8 mil pesquisas, +28,5%)

- “mercearias perto de mim” (328,4 mil pesquisas; +70,7%)

- “mercado de alimentos integrais perto de mim” (8,4 mil pesquisas; +238,4%)

Apropriadamente, a Amazon parece preparada para que os consumidores troquem seus carrinhos digitais por físicos – lançou as lojas físicas Amazon Fresh em agosto de 2020, próximo ao auge da pandemia.

Embora apenas alguns locais tenham sido abertos, o reconhecimento da marca parece estar crescendo para o novo braço de mercearia de tijolo e argamassa. Na verdade, as buscas por palavras-chave para “locais novos na Amazon” cresceram 135% MoM em agosto. Embora o volume de pesquisa tenha sido de apenas 6.100, prevemos que isso fique mais forte à medida que o Amazon Fresh se expande.

Amazon Fresh vs. Whole Foods

O Amazon Fresh atende a um público demográfico diferente dos compradores das lojas Whole Foods . Mais notavelmente, os clientes da Whole Foods tendem a preferir ingredientes orgânicos em detrimento do preço mais acessível, enquanto aqueles que buscam valor primeiro recorrem ao Amazon Fresh (no local) ou amazon.com (online).

A adição do Amazon Fresh aumenta estrategicamente a participação de mercado potencial da Amazon no negócio geral de mercearia.

Amazon vs. Instacart: Perda de demanda para o intermediário

As iniciativas de compras na loja da Amazon colocaram a empresa em uma posição melhor do que rivais focados exclusivamente online, como Instacart.

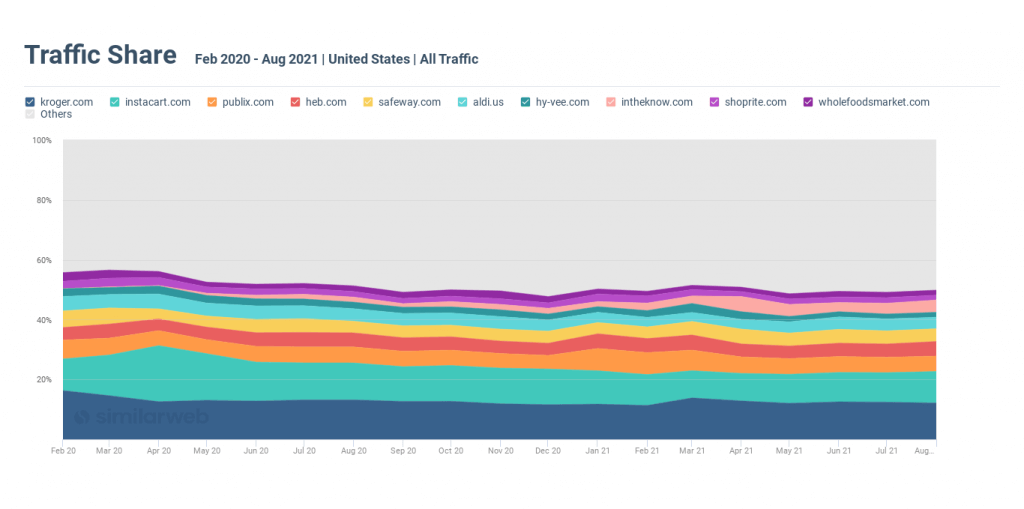

No auge da pandemia, a Instacart se beneficiou da demanda por compras online. A participação no tráfego do correio entre supermercados aumentou para 18,8% do setor de supermercados online em abril de 2020. Até junho, deslocou a Kroger, a maior rede de supermercados do país , do primeiro lugar.

Esse crescimento refletiu o aumento da demanda do consumidor para comprar em varejistas locais confiáveis, usando o Instacart para conectá-los quando não podiam comprar fisicamente nas lojas.

A situação mudou com os varejistas físicos melhorando suas opções de comércio eletrônico e as pessoas voltando às compras na loja.

Refletindo essa transição, a participação no tráfego da Instacarts caiu para 9,8% em julho deste ano - quase pela metade de seu pico de 18,8% no auge da pandemia.

O compartilhamento de tráfego da Instacart diminuiu desde o auge da pandemia

A expansão da Amazon para o negócio de mercearia na loja a colocou em uma posição melhor no mercado em mudança.

Para saber mais sobre o Instacart, confira nossa análise recente .

3. Diversas marcas de supermercado online atendem às preferências do consumidor

Apesar da pandemia imprevisível e do crescimento da Amazon Grocery, a Whole Foods da Amazon ( wholefoodsmarket.com ) recebeu uma parcela de tráfego constante (pairando em torno de 1,8%) da indústria geral de mercearia online . Essa firmeza mostra uma forte fidelidade à marca e um posicionamento sólido on e off-line.

Enquanto o negócio de mercearia online da Amazon está crescendo, a Whole Foods não parece estar perdendo clientela. Na verdade, “Whole Foods” foi o sétimo termo de pesquisa para todo o setor de supermercados online, com um volume de pesquisa de 1,7 milhão em agosto, ecoando sua importância como um braço de negócios chave para o sucesso de supermercado de longo prazo da Amazon.

4. O crescimento de marcas próprias (1P) traz lucratividade sustentada

Mais da metade das cinco principais marcas de mercearia da Amazon são marcas 1P – ou fabricadas diretamente pela Amazon. As marcas 1P possuem grandes fontes de receita, com margens de lucro 20 a 30% maiores que as marcas de terceiros (3P).

A Whole Foods , por exemplo, é uma das principais marcas 1P na amazon.com, com 475 milhões em unidades vendidas e US$ 2 bilhões em receita desde fevereiro de 2020, reforçando mais uma vez o impacto e a importância da confiança e lealdade do consumidor.

Outras marcas 1P vencedoras neste período incluem:

- Happy Belly : 73,7 milhões de unidades vendidas; Receita de US$ 256 milhões

- 365 Valor diário : 53,9 milhões de unidades vendidas; Receita de US$ 255,6 milhões

No geral, as vendas de unidades 1P para a mercearia da Amazon cresceram 118,7% de fevereiro de 2020 (63,9 milhões) a agosto de 2021 (159 milhões) e a receita aumentou 104,8% (US$ 668 milhões para US$ 1,8 bilhão) no mesmo período.

Marcas 1P x 3P (via Shopper Intelligence)

Mais uma vez, o crescimento das marcas 1P em Grocery & Gourmet excede o crescimento na amazon.com. No mesmo período, as unidades vendidas cresceram 39,7% e a receita cresceu 44,5%.

Esses padrões indicam que o supermercado é um dos principais caminhos para a Amazon impulsionar suas marcas 1P mais lucrativas.

Quando frente a frente com o mega eTailer Walmart, a Amazon ainda ganha

Assim como a Amazon , o Walmart expandiu seu setor de mercearia. As visitas de desktop à categoria de supermercado do Walmart aumentaram 165%, de 8,5 milhões em fevereiro de 2020 para 22,5 milhões hoje.

No entanto, há sinais de que o crescimento de supermercados do Walmart está diminuindo. O tráfego mensal agora é de 7,5 milhões a menos desde que atingiu quase 30 milhões em abril de 2020. Enquanto isso, os cliques orgânicos da Amazon, que também dispararam em abril, continuam a aumentar.

Sobreposição do comprador

Além disso, embora 15,7% dos compradores da Amazon visitem o walmart.com para comprar produtos de mercearia no mesmo dia, esse número caiu de uma alta de 18,7% em abril de 2020, sugerindo que o primeiro está ganhando um controle mais forte do mercado.

Os clientes do Walmarts, historicamente e hoje, parecem menos interessados em fazer compras cruzadas na amazon.com para mantimentos. Apenas 4,8% visitaram amazon.com abaixo de uma alta de 6,1% em abril de 2020, os compradores tinham menos opções para comprar mantimentos online.

A porcentagem de visitas da web ao walmart.com que vão para sua categoria de supermercado cresceu 5 pontos percentuais, de 8,5% em fevereiro de 2020 para 13,2% hoje, mas caiu de um pico de 16,4% em fevereiro de 2021, o que pode ter ocorrido devido à diminuição do interesse do consumidor ao sair de casa para fazer compras no inverno mais frio (vemos a participação do segmento aumentando constantemente de novembro de 2020 até agora).

Para saber mais sobre esta batalha, confira nosso post recente sobre Amazon vs. Walmart.

Pensamentos finais

A batalha da indústria de supermercados online continua esquentando, tornando a inteligência digital certa cada vez mais importante para ter sucesso no espaço.

Para extrair nossos insights de comércio eletrônico, usamos o Similarweb Shopper Intelligence e Research Intelligence. Para saber mais, agende uma demonstração com um de nossos especialistas.