Como o VC funciona - um guia para iniciantes

Publicados: 2020-06-06O capital de risco se concentra em empresas muito cedo em seu ciclo de vida, enquanto o PE investe em empresas um pouco mais em estágio avançado

Na economia de tecnologia de hoje, muitas startups têm poucos ativos tangíveis, dificultando um empréstimo bancário

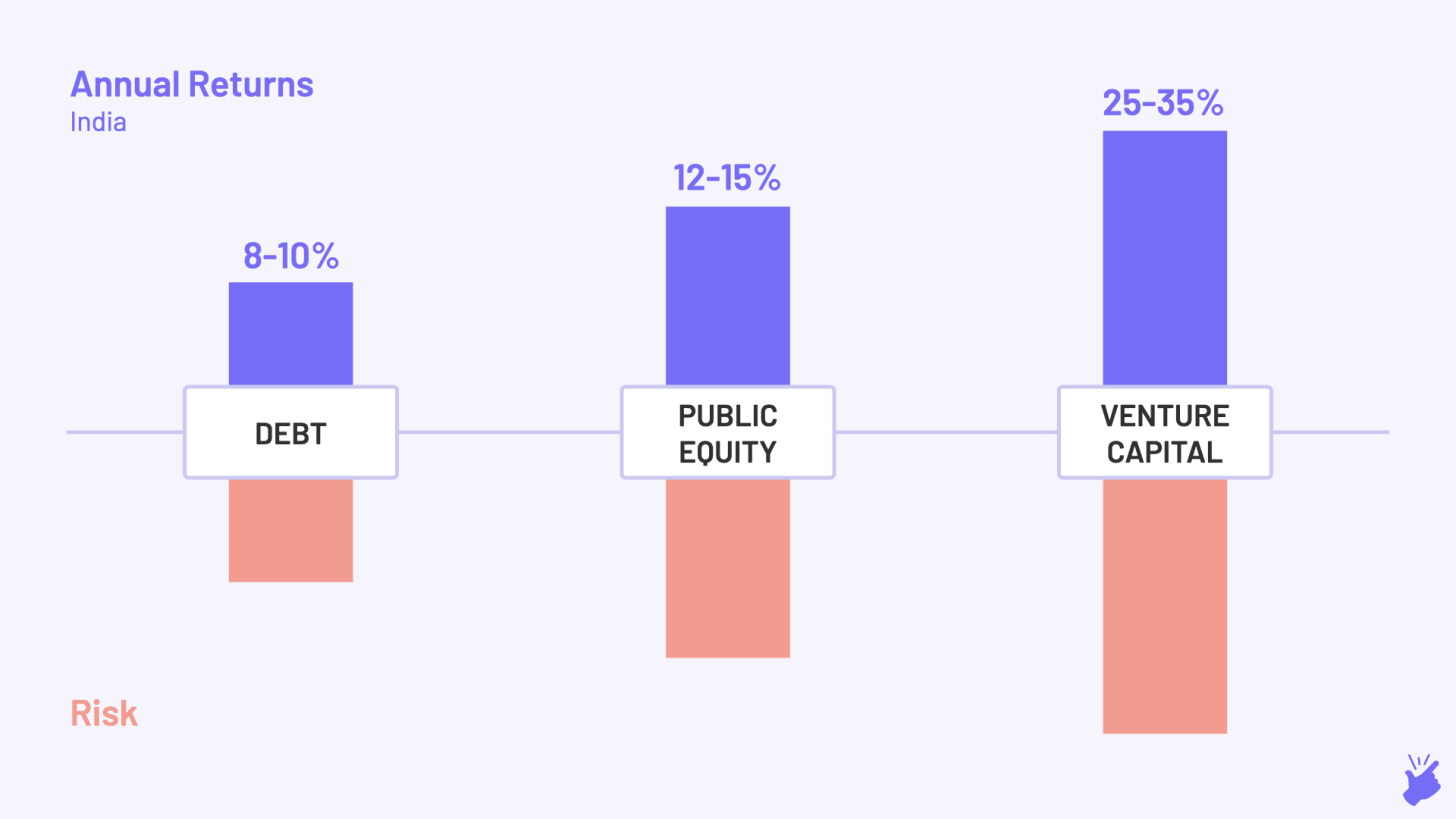

Espera-se que os VCs gerem um retorno anualizado de 25-35%

Em 1940, o professor da Harvard Business School Georges Doriot foi convocado para o Exército dos EUA para a Segunda Guerra Mundial. Terminada a guerra, ele tinha planos diferentes de ensinar em Harvard. A guerra lhe ensinara o importante papel da ciência e da tecnologia no progresso de um país. E decidiu seguir um novo caminho. Ele criou a American Research & Development Corporation (ARDC) para facilitar o investimento de dinheiro privado em negócios iniciados por soldados. Ele arrecadou dinheiro de outras fontes que não famílias ricas (muito diferente da norma então) com o objetivo de “incentivar a comercialização de inovações tecnológicas”.

Em 1957, a ARDC investiu US$ 70 mil em uma nova empresa DEC que planejava fabricar computadores menores e mais acessíveis em comparação com o que a IBM estava oferecendo no mercado naquele momento. 11 anos depois, em 1968, a DEC IPO fez o IPO avaliando a participação da ARDC em US$ 35 milhões. A ARDC tinha acabado de fazer um retorno legal de 500x e incendiou a moderna indústria de capital de risco, curiosamente na Costa Leste de Boston.

Mas exatamente em 1968, a 3.000 milhas de distância, na costa oeste do Vale do Silício, Robert (Bob) Noyce, um engenheiro brilhante, estava se preparando para iniciar uma nova empresa. Ele procurou seu amigo Arthur Rock, que dirigia uma empresa de investimentos, por dinheiro. Arthur investiu US$ 10.000 e convenceu seus contatos a investir mais US$ 2,5 milhões em praticamente 2 horas. Bob Noyce nomeou sua empresa Integrated Electronics, como em Intel. A empresa abriu seu capital 3 anos depois e Arthur receberia US$ 8,2 milhões de volta – um retorno de 130% ou 33% de retorno anual. 10 anos depois, Arthur faria uma aposta semelhante na Apple e obteria um retorno de 23.000%!

O acordo da Intel mudaria o centro de investimentos de capital de risco para o Vale do Silício, mesmo antes de Boston começar a fazer seu nome. Ok, chega da história de origem.

Então... o que é capital de risco?

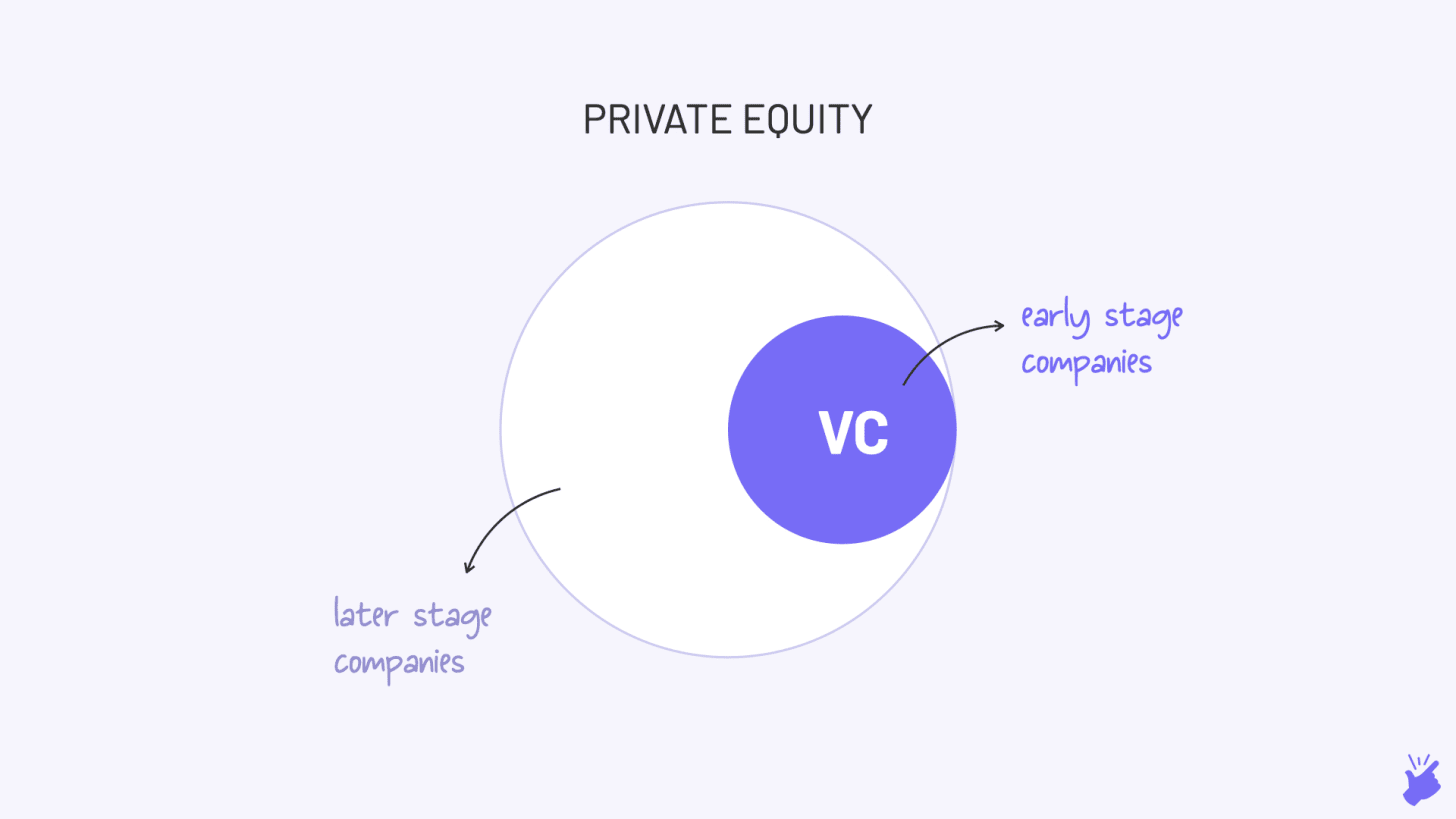

Pelas histórias acima, você já deve ter um palpite. Capital de risco são os investimentos de capital privado em empresas privadas, ou seja, empresas não listadas na bolsa de valores.

É como Private Equity (PE), mas um pouco diferente. O capital de risco concentra-se em empresas muito cedo em seu ciclo de vida, enquanto o PE investe em empresas um pouco mais em estágio avançado. É esse foco em empresas em estágio inicial (mais risco) que coloca o 'empreendimento' em VC. Mas você estará certo ao dizer que VC é essencialmente um subconjunto de PE.

Por que o VC existe?

Existe por causa das lacunas nos empréstimos bancários. Geralmente, se você quisesse iniciar um novo negócio, você iria a um banco. Mas os bancos emprestam apenas para novos negócios que possuem ativos tangíveis contra os quais podem garantir o empréstimo (por exemplo, uma fábrica). Mas na economia de tecnologia de hoje, muitas startups têm poucos ativos, dificultando um empréstimo bancário.

Além disso, o risco de novos negócios é muito alto. Tão alto que, mesmo que os bancos estejam prontos para emprestar, eles têm que cobrar juros tão altos que ninguém vai pegar o empréstimo.

O jogo de alto risco que os bancos evitam é onde o VC prospera. Eles estão prontos para dar dinheiro a empresas extremamente jovens sem ativos e provavelmente também a empreendedores inexperientes. E por correr esse risco, eles assumem parte da propriedade da empresa em vez de conceder um empréstimo. Assim, eles podem capturar mais vantagens, ou seja, eles podem ter uma parte dos lucros futuros.

Outra diferença é que banco = apenas dinheiro. Mas VC = dinheiro + conselhos sobre como construir negócios que são mais úteis para empreendedores.

Como o VC funciona?

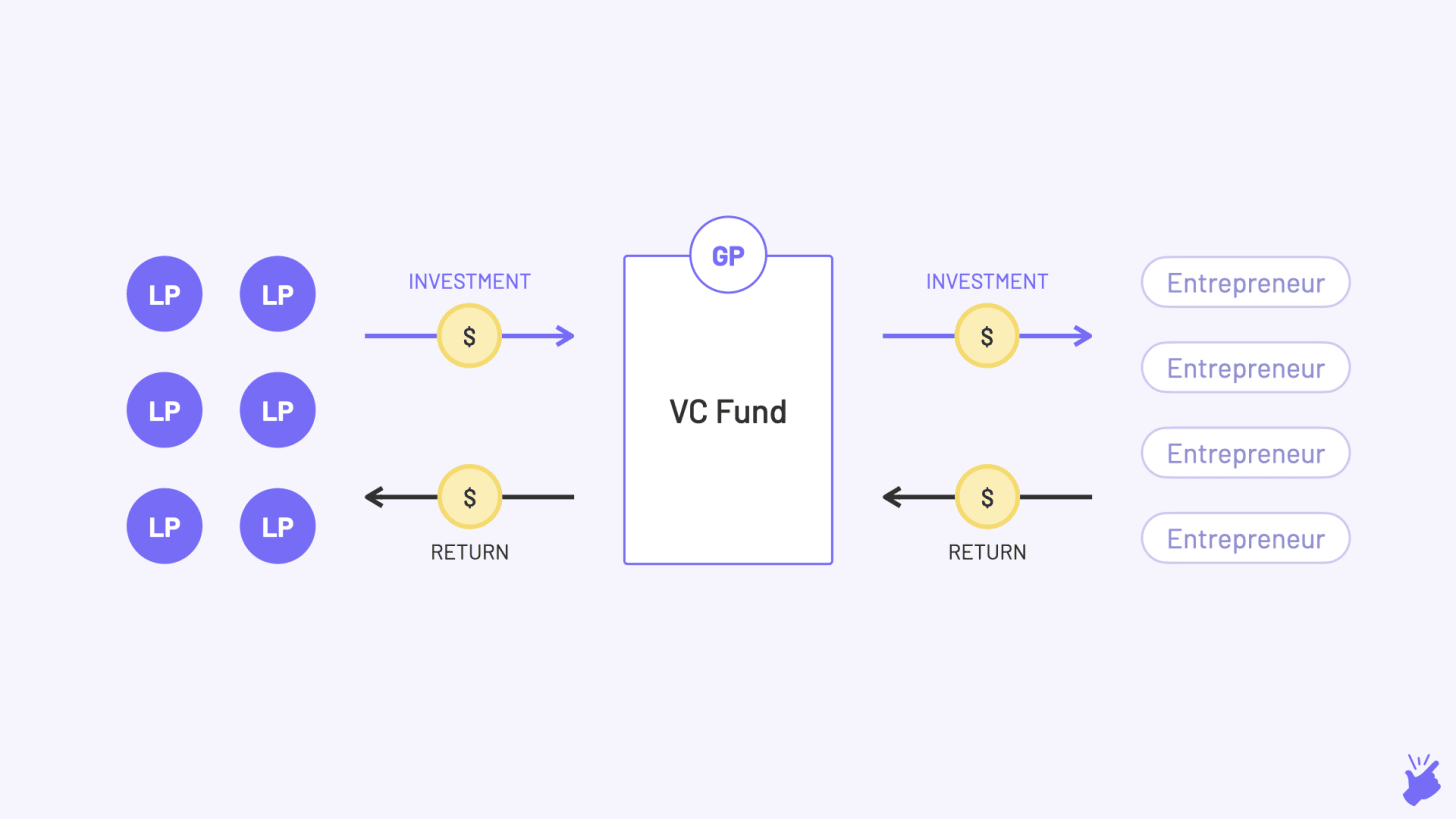

Sócios Limitados

São famílias ricas, fundos de pensão, companhias de seguros e outras instituições que têm grandes quantias de dinheiro com eles. Eles fornecem o dinheiro para a empresa de capital de risco que, por sua vez, investe em startups. Mas eles não administram a empresa de capital de risco (daí o termo 'limitado').

Eles estão prontos para investir em um fundo de VC por causa dos altos retornos esperados em comparação com outras opções que eles têm (mercados de ações públicas, dívida, imóveis etc.). Mas eles também entendem que é um investimento extremamente arriscado e alocam apenas uma pequena porcentagem de seu caixa para VC (geralmente 5-10%).

Sócios Gerais

Eles geralmente são profissionais de investimento com histórico comprovado que realmente administram o fundo. E eles precisam equilibrar vários trabalhos:

- Arrecadação de fundos: eles alcançam os LPs e apresentam a ideia do fundo para eles (eles também fazem um deck como os fundadores de startups fazem). E espero receber cheques deles.

- Investir: Eles têm que descobrir startups (VCs chamam de “Deal Flow”), avaliá-las (“Due Diligence”) e depois investir nelas (assine o cheque, duh!)

- Crescer: Agora que eles investiram nessas startups, eles os ajudam a crescer fornecendo toda a ajuda que puderem. Pode ser estratégia, contratação de talentos, apresentações a parceiros em potencial e até mesmo investidores para a próxima captação de recursos.

- Saída: Os GPs tentam abrir o capital da empresa (IPO) ou vendê-la para outra empresa (M&A) ou vendê-la para outro investidor (venda secundária). Esta é a etapa em que eles ganham dinheiro e depois devolvem aos LPs

Termos e estrutura do fundo

Vamos ver isso através de um exemplo. Apresentando Bala. Bala é um profissional de investimentos e acredita que há potencial para construir grandes negócios na Índia. Então, ele quer iniciar um fundo que possa investir e ajudar a construir esses negócios. Bala (o GP) agora tem que arranjar dinheiro de LPs, porque bem, ele não tem nenhum. Então, quais são os detalhes que ele terá para fazer o layout de um LP?

Recomendado para você:

Tamanho do Fundo

Qual é o valor que Bala está planejando levantar? US$ 10 milhões ou US$ 100 milhões. Ou US$ 100 bilhões se Bala for como Masayoshi Son.

Tema do fundo

As áreas em que Bala se concentrará

- Quais são os setores em que ele investirá (Saúde, marcas diretas ao consumidor etc.)

- Qual fase da empresa? (Semente, Série A…)

- Quais geografias? (Índia, Sudeste Asiático…)

Taxa Mínima

Este é o retorno mínimo anual (calculado como TIR) que Bala deve prometer gerar para LPs. Uma falha em atingir essa taxa significa que o fundo falhou (e muitos fundos de VC falham). Bala cria um modelo financeiro no Excel para calcular os retornos esperados e descobrir essa taxa mínima. Os setores em foco e o estágio de investimento influenciarão a taxa mínima. Por exemplo, o setor Direct-to-consumer (D2C) gera um retorno menor do que Software-as-a-service (SaaS) devido às suas diferentes estruturas de custo e terá uma taxa de retorno menor. Um fundo focado em acordos de estágio inicial pode ter uma taxa de barreira mais alta do que um fundo de estágio da Série B.

Vida do Fundo

Cada fundo tem uma vida útil de 7 a 10 anos, ao final dos quais o dinheiro deve ser devolvido aos LPs. Bala tem que superar a taxa mínima dentro desse prazo.

- Nos primeiros 2-3 anos, o esforço de Bala é identificar e investir em startups

- Os próximos 3-4 anos vão para construí-los

Os últimos 2-3 anos é quando Bala tenta 'sair' dos investimentos e ganhar dinheiro

Estrutura do negócio

Enquanto os LPs entendem que VC é arriscado, Bala precisa mostrar quais medidas ele tomará para proteger o lado negativo desse risco. Uma maneira de fazer isso é investir na startup na forma de ações preferenciais, não de ações ordinárias. O capital preferencial dá aos VCs maior preferência sobre a ajuda de capital comum pelos fundadores de startups, caso a startup feche e venda seus ativos e tecnologia (eca, isso é um pouco malvado). Bala também pode mostrar que incluirá

- Cláusulas para direitos de voto em decisões importantes, como vender a empresa ou quando fazer o IPO

- Cláusulas anti-diluição - se a startup levantar a próxima rodada de financiamento com uma avaliação mais baixa, o número de ações detidas pelo fundo será ajustado para que o fundo continue a possuir a mesma % da startup que antes da rodada

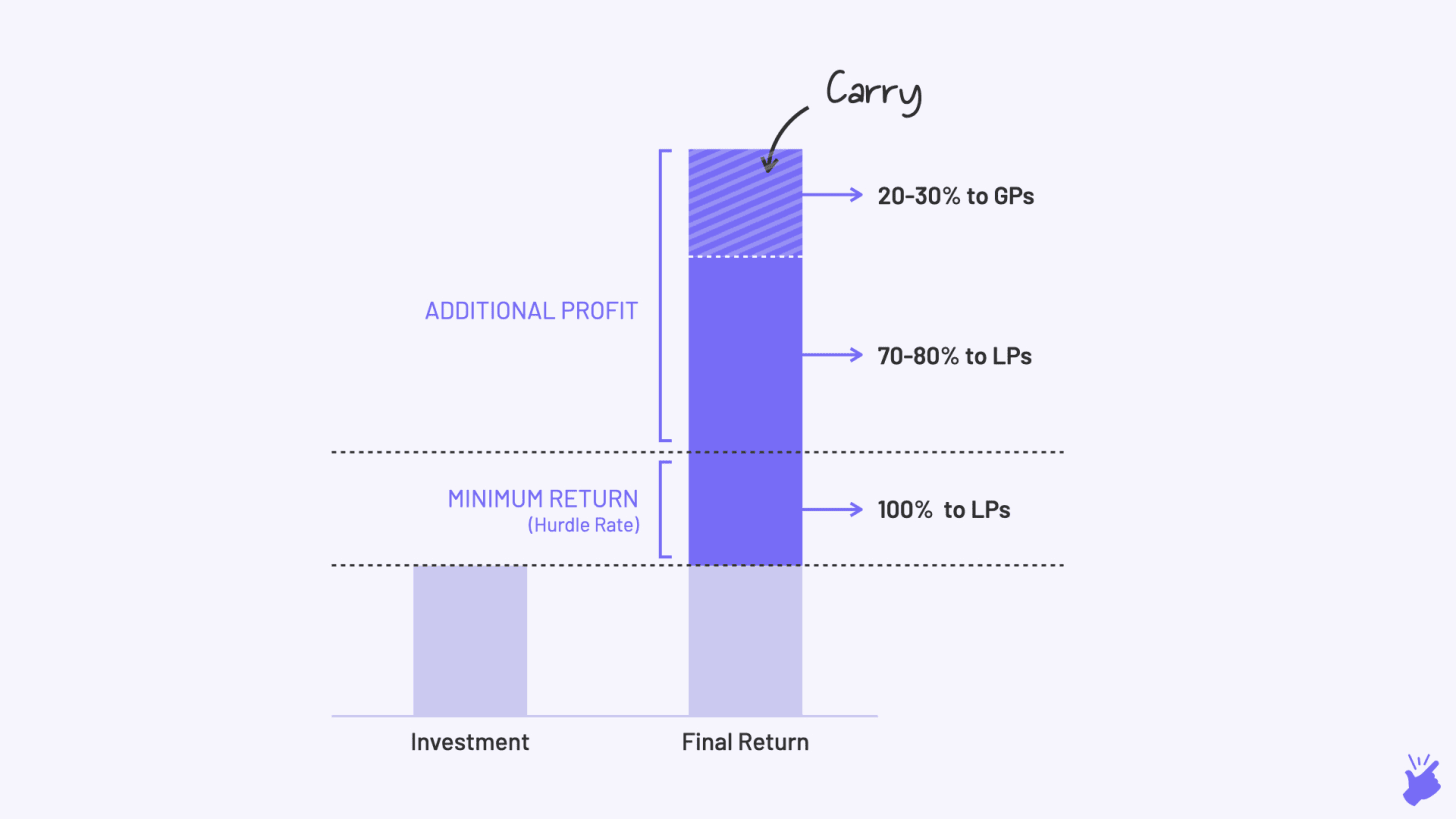

Honorários

Pelo seu esforço e pelas despesas para administrar o fundo, Bala cobrará dos LPs uma 'taxa de administração' que é de cerca de 2-3% do valor do fundo a cada ano. Desse valor, Bala pagará a si mesmo, o aluguel do escritório e os salários dos analistas e administradores que contratar.

Carregar

Se Fee for o salário base, Carry é o bônus que Bala levará para casa se o fundo tiver um bom desempenho. O lucro gerado pelo fundo além do retorno mínimo prometido é dividido entre os LPs (70-80%) e GPs (20-30% em geral). Isso é para garantir que Bala seja incentivado a maximizar o retorno de seu fundo. É 'carry' que acabará por formar uma grande parte dos ganhos de Bala.

É importante saber que uma empresa de capital de risco típica tem fundos diferentes dentro dela. Cada fundo pode ter uma vida útil diferente, um tema diferente e uma taxa de retorno diferente. E um GP diferente poderia estar administrando cada fundo. Ao percorrer a lista de empresas do portfólio no site de um VC, lembre-se de que podem ser investimentos de diferentes fundos, cada um com objetivos diferentes

VC é duro pra caralho

Com alto risco vem altos retornos. Espera-se que os VCs gerem um retorno anualizado de 25-35% em comparação com os 12-15% que os mercados de ações públicas geram e muito maior do que o retorno de 8-10% que os mercados de dívida fornecem.

Continuando o exemplo de Bala…

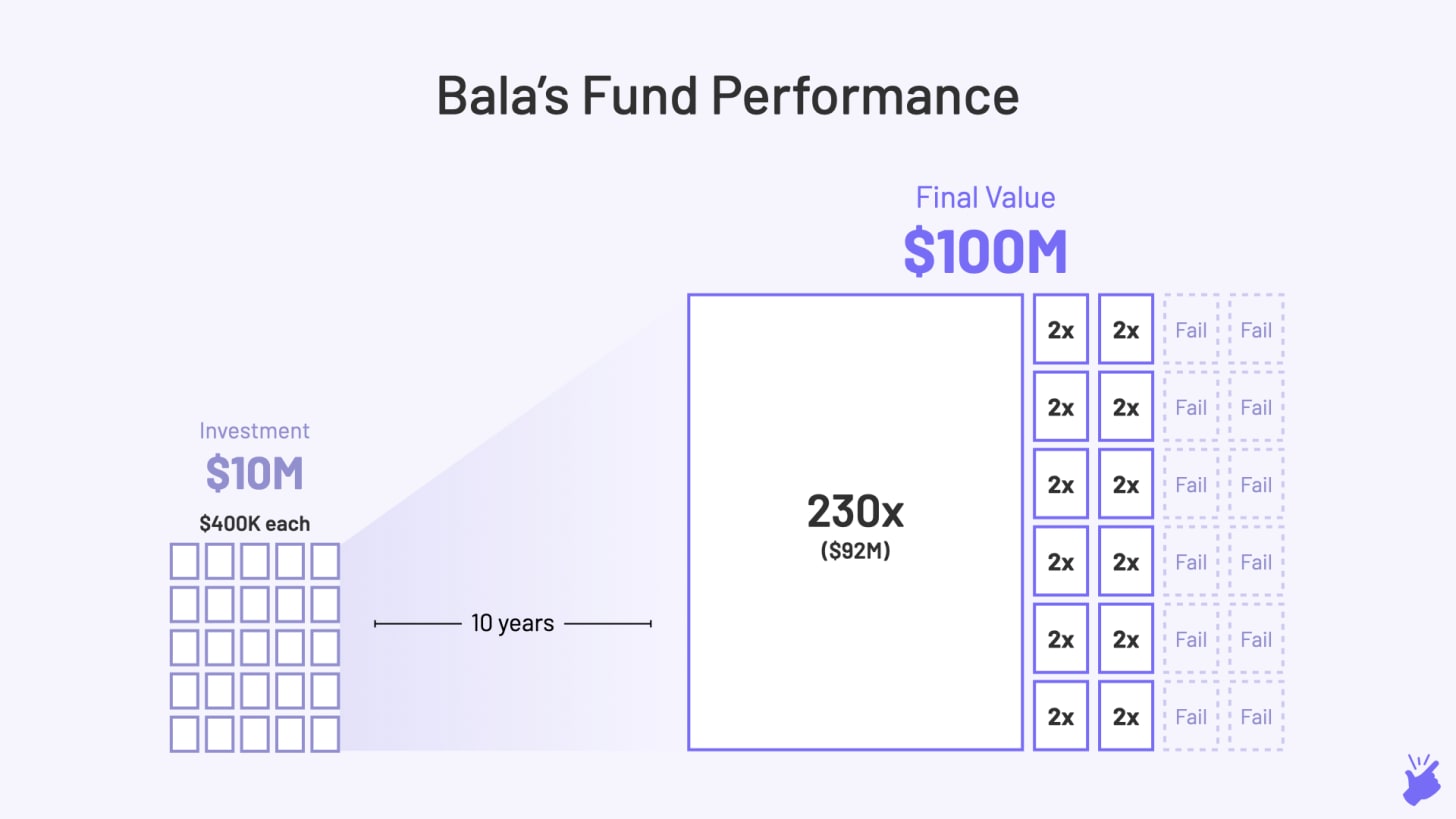

Bala acabou levantando US$ 10 milhões e investiu esse dinheiro em 25 empresas. Para gerar um retorno anualizado de 25%, o fundo de Bala deve ter pelo menos 10x seu tamanho original, ou seja, a soma total de todos os investimentos deve ser de US$ 100M (10x em 10 anos = 25% de crescimento ano a ano)

Agora, isso teria sido simples se todas as 25 startups crescessem 10x nesses 4-5 anos após o investimento de Bala. Mas o problema é que isso raramente acontece. Na verdade, 75% das startups de venture-back falham. E não é porque os VCs têm habilidades ruins de tomada de decisão. É muito difícil construir uma empresa de sucesso e ainda mais difícil identificar uma muito cedo em seu ciclo de vida, por mais inteligente que você seja.

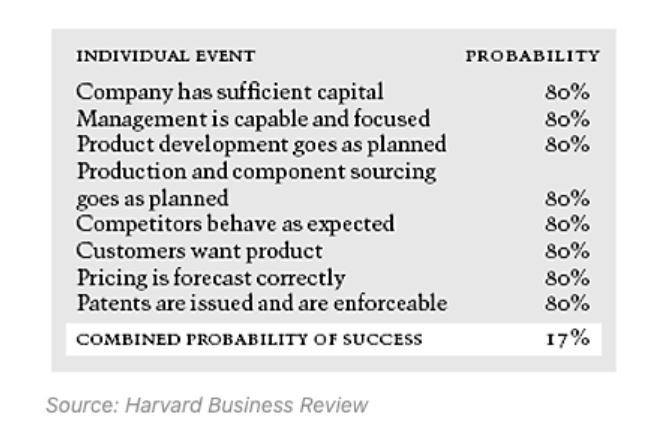

Como você pode ver na imagem abaixo, mesmo que todos os ingredientes individuais para construir uma empresa de sucesso tenham uma alta probabilidade (80%), a chance geral de sucesso da empresa é de apenas 17%. Se até mesmo um ingrediente tiver menos probabilidade de acontecer (digamos, 50% de probabilidade), a chance geral de a empresa ter sucesso cai para 10%.

Então, como os VCs que ganham dinheiro realmente ganham dinheiro?

VC retorna o trabalho em algo chamado 'Lei de Potência'. Basicamente significa que nem todos os investimentos precisam ser um sucesso. Apenas 1 ou 2 investimentos bem sucedidos podem contribuir para o retorno de todo o fundo e compensar as perdas de todos os outros.

Dos 25 investimentos de Bala, digamos que 12 faliram (valor zero). E 12 cresceram apenas 2x (o que não é suficiente). E 1 investimento cresceu 230x. Além disso, o fundo de Bala conseguiu crescer 10x e pode ser considerado um sucesso.

Este é o tipo de retorno que a Oyo deu à Lightspeed Ventures e a Byju's vai dar ao fundo da Sequoia na Índia. A maioria dos fundos de capital de risco não gera esse tipo de retorno. Na verdade, eles até acabam perdendo dinheiro (menos de 1x de retorno).

O que a lei de potência implica…

Bala tem que julgar cada empresa em que está investindo pela lente de “Este investimento crescerá 200 vezes nos próximos 4-5 anos?”. É por isso que os VCs tendem apenas a empresas que buscam grandes mercados ($ 1 bilhão +) e têm taxas de crescimento realmente altas. Naturalmente, as empresas centradas em tecnologia se encaixam no perfil, pois podem crescer muito rapidamente.

[O artigo foi publicado pela primeira vez em 0n Simplanations e foi republicado com permissão.]