A mudança do cenário dos empréstimos: NBFCs dão aos bancos uma corrida pelo seu dinheiro

Publicados: 2018-06-26NBFCs e fintechs estão aproveitando uma abordagem de tecnologia integrada e ótimo atendimento ao cliente para bancos de esquina no mercado de empréstimos

Até 10 anos atrás, pegar um empréstimo era um processo complicado. Os mutuários não tiveram outra opção a não ser abordar os bancos para obter empréstimos, ficando presos em papelada demorada e tentando provar sua solvência. A subscrição de crédito, que dependia principalmente do julgamento humano, levava tempo e poderia levar semanas ou até meses até que os empréstimos fossem sancionados e processados. A maioria dos bancos concedeu empréstimos apenas para seus próprios titulares de CASA (conta poupança em conta corrente) e alguns apenas aprovaram empréstimos de candidatos que possuíam contas-salário no banco. Empréstimos de consumo, em que o credor paga diretamente a um comerciante e é reembolsado em EMIs, eram praticamente desconhecidos.

Como qualquer observador do mercado de crédito indiano sabe, a Bajaj Finance, seguida por outros credores ágeis, como Tata Capital e Capital First, derrubou esse modelo de crédito ao consumidor e assumiu a liderança em uma corrida que deixou os bancos em constante recuperação. A Bajaj Finance, que foi criada em 1987, ultrapassou US$ 73,5 milhões (INR 500 Cr, em desembolso anual em 2000). Nos seis anos seguintes, a empresa dobrou para US$ 147 milhões (INR 1.000 Cr). Em 2014, a empresa alegou ter ultrapassado a marca de US$ 2,95 bilhões (INR 20.000 Cr) para seus ativos sob gestão.

Essas empresas financeiras não bancárias (NBFCs) criaram equipes de funcionários motivados e eficientes e criaram um processo orientado a menus para empréstimos ao consumidor, que reduz o atraso entre uma solicitação e uma decisão de crédito de semanas para dias ou até horas. Quase da noite para o dia, o NBFC de empréstimos ao consumidor nasceu e a revolução do financiamento ao consumidor chegou à Índia. No entanto, o processo de empréstimo permaneceu intensivo em mão de obra - um exército de vendedores e oficiais de crédito treinados aprimorou um processo manual até extrair todos os ganhos de produtividade da inovação de processo.

Hoje, algo ainda mais dramático – liderado pelo digital – está acontecendo no espaço de crédito ao consumidor na Índia. A segunda revolução no financiamento ao consumidor e às PME está aqui. Para as pessoas do setor, as novas palavras-chave são eKYC, eSign, eNACH, India Stack, APIs e a abrangente “fintech” . Assim como a primeira revolução libertou os mutuários das amarras dos empréstimos bancários, tornando mais fácil para alguém com uma pontuação CIBIL alta obter um empréstimo de maneira relativamente rápida e sem complicações, esta segunda revolução está trazendo crédito rápido e acessível para aqueles que tradicionalmente encontraram as portas das finanças fechadas para eles – uma categoria de tomadores de crédito que são novos no crédito (NTC).

Assim como a primeira revolução tornou nomes familiares de empresas como a Bajaj Finance, esta tem seu próprio conjunto de campeões – empresas que estão aproveitando a inovação e a tecnologia para transformar a experiência de empréstimo do consumidor. Algumas dessas empresas são startups de tecnologia financeira como Moneyview e IndiaLends , que estão focadas em trazer novos mutuários para o ecossistema, fornecendo-lhes interfaces web e baseadas em aplicativos convenientes e intuitivas.

Os outros são uma raça de NBFCs da nova era, como DMI Finance, Capital Float e LendingKart, e um grupo seleto de bancos, como RBL, que estão adotando uma abordagem de subscrição de tecnologia em primeiro lugar ou apenas em tecnologia e estão fornecendo suporte ao balanço patrimonial às fintechs. Em muitos casos, o tempo de atraso para a subscrição de crédito foi reduzido para meros segundos e os mutuários estão vendo dinheiro em suas contas bancárias ou pagamentos feitos ao seu comerciante-vendedor em questão de horas e minutos, não semanas e dias.

Empréstimos ao consumidor: os bancos alcançam as equipes da NBFC-Fintech

Mais uma vez, os grandes bancos estão tentando alcançar um concorrente menor, porém mais ágil e inovador. Desta vez, é a equipe de jogadores de fintech e novas NBFCs orientadas para a tecnologia.

Por exemplo, a DMI Finance, uma NBFC com sede em Delhi, fez parceria com mais de 40 empresas de fintech para atuar como credor registrado para uma variedade de produtos de consumo e empréstimos pessoais. Seus parceiros são ativos na agregação de demanda de empréstimos em toda a Índia de diversas categorias de mutuários. Alguns dos parceiros de tecnologia da DMI, como o Slicepay, com sede em Bangalore, trabalham com estudantes, enquanto outros, como o ZestMoney, trabalham com empresas de comércio eletrônico como Flipkart e Amazon. Alguns outros parceiros DMI trabalham com portais de viagens ou diretamente com PMEs. Eles trazem um ethos somente de tecnologia para a experiência do cliente e a maioria deles, sendo empresas de tecnologia, precisa de um parceiro de balanço. NBFCs como DMI falam sua língua e o resultado é uma experiência perfeita para o mutuário.

“ Smartphones de 400 mm, juntamente com uma população milenar experiente em tecnologia, estão trazendo um grande número de pessoas até então não atendidas ou mal atendidas para o mainstream das finanças e dos funis de distribuição de construção em uma velocidade nunca vista antes. Este é realmente um momento disruptivo para bancos e NBFCs tradicionais, pois esses novos mutuários exigem um paradigma completamente diferente para as experiências de engajamento e cumprimento do que a geração mais antiga de mutuários”, diz Shivashish Chatterjee, cofundador do DMI Group.

Fora com a papelada, incerteza sobre a sanção de empréstimos e longos períodos de espera após a sanção. Essas startups de fintech e NBFCs estão aproveitando técnicas de aprendizado de máquina e análise de dados para avaliar a credibilidade dos mutuários e aproveitando o poder das APIs para fornecer esses resultados quase em tempo real. Eles prometem decisões de crédito instantâneas, pouca ou nenhuma papelada, transparência em suas ofertas e ótimo atendimento ao cliente - uma atualização significativa em relação à experiência anterior - e alguns deles estão realmente cumprindo essa promessa. A DMI, por exemplo, processou mais de 100.000 empréstimos no mês de maio com uma pequena equipe dedicada de 24 profissionais, com mais de 90% dos empréstimos recebendo uma decisão de crédito em menos de um minuto.

As ações dos bancos no mercado de crédito caíram enquanto as NBFCs registraram um crescimento notável de 28% em relação ao ano anterior. De acordo com um relatório do BCG, entre 2014 e 2017, estima-se que a participação das NBFCs no total de empréstimos tenha aumentado de 21% para 44%, enquanto para os bancos do setor público caiu de 49% para 28%.

De acordo com o Fintech Trends Report – India 2017 da PWC, “o empréstimo alternativo é o segundo segmento mais financiado e um dos que mais cresce no espaço fintech indiano”. Mais de 225 empresas de empréstimos alternativos foram fundadas na Índia em 2017. Empréstimos alternativos referem-se a plataformas de empréstimos digitais que atendem a diferentes necessidades de empréstimos, incluindo consumidores, MPMEs, empréstimos estudantis e hipotecas.

Empréstimos alternativos: soluções de crédito com tecnologia para todos

Tecnologia e inovação – processos suaves habilitados por dados e tecnologia digital, aprendizado de máquina e algoritmos de classificação de crédito com inteligência artificial, empréstimos em aplicativos móveis com UX inteligente – estão redefinindo as soluções de empréstimos. Essas tecnologias também ajudaram a integrar soluções de empréstimos — desde a automatização do processo de empréstimo até a extensão de serviços personalizados e em tempo real aos clientes. Os empréstimos que os bancos costumavam levar de 35 a 90 dias para processar agora podem ser obtidos em minutos, e isso também ao toque de um smartphone.

Grande parte dessa inovação está sendo construída nos trilhos do India Stack, a espinha dorsal digital da Índia defendida pelos governos da UPA e da NDA. O eKYC orientado pela Aadhaar permitiu que o novo ecossistema validasse um potencial mutuário em questão de segundos, em vez de dias. O eSign conduzido pela Aadhaar permitiu um caminho para um processo completamente sem papel para muitos candidatos.

Enquanto isso, a iniciativa eNACH da National Payments Corporation of India (NPCI) permitiu que os credores deixassem de cheques físicos e depósitos manuais para transferir eletronicamente pagamentos EMI de contas bancárias vinculadas ao Aadhaar. Graças a esse progresso tecnológico, o novo ecossistema de crédito ao consumidor indiano é um dos mais avançados do mundo atualmente.

No entanto, a tecnologia que pode desbloquear o verdadeiro potencial do empréstimo digital é o blockchain. O sistema existente de avaliação, empréstimo e desembolso de crédito não tornou os empréstimos transparentes nem otimizou sua eficiência. Mudar todo o processo para blockchain eliminará o fator 'confiança', trazendo mais transparência nos empréstimos e refletindo o quão confiável é um mutuário.

PMEs e NTCs: NBFCs estendem empréstimos onde os bancos temem pisar

Por muito tempo, o sistema bancário indiano permaneceu estagnado em sua abordagem e rígido quanto a não conceder facilidades de crédito a pequenas e médias empresas e outros tomadores de empréstimos. Caso eles estendessem o crédito, os termos e condições eram rigorosos. No processo, eles perderam um grande segmento de mutuários. “O principal impulsionador do crescimento neste setor é uma grande demanda não atendida por empréstimos de MPMEs, com uma lacuna de aproximadamente (US$ 200 bilhões) na oferta de crédito e uma população significativa com pouca conta bancária e nova no banco”, o Fintech Trends Relatório adicionado.

Enquanto, no passado, os bancos com balanços sólidos conseguiram administrar melhor o negócio de empréstimos, as NBFCs, com capital de melhor qualidade, balanços sólidos e abordagem de tecnologia integrada, penetraram com sucesso no setor de empréstimos para PMEs, mitigando a menor liquidez estrutural e preenchimento da lacuna na oferta inadequada de crédito a consumidores de CNT e PMEs.

Sunil Kanoria, presidente da ASSOCHAM, em um relatório da PwC , afirmou: “O entendimento básico dos NBFCs sobre o perfil de seus clientes e suas necessidades de crédito lhes dá uma vantagem, assim como sua capacidade de inovar e personalizar produtos de acordo com as necessidades de seus clientes . Isso os torna o canal perfeito para fornecer crédito às MPMEs.”

Recomendado para você:

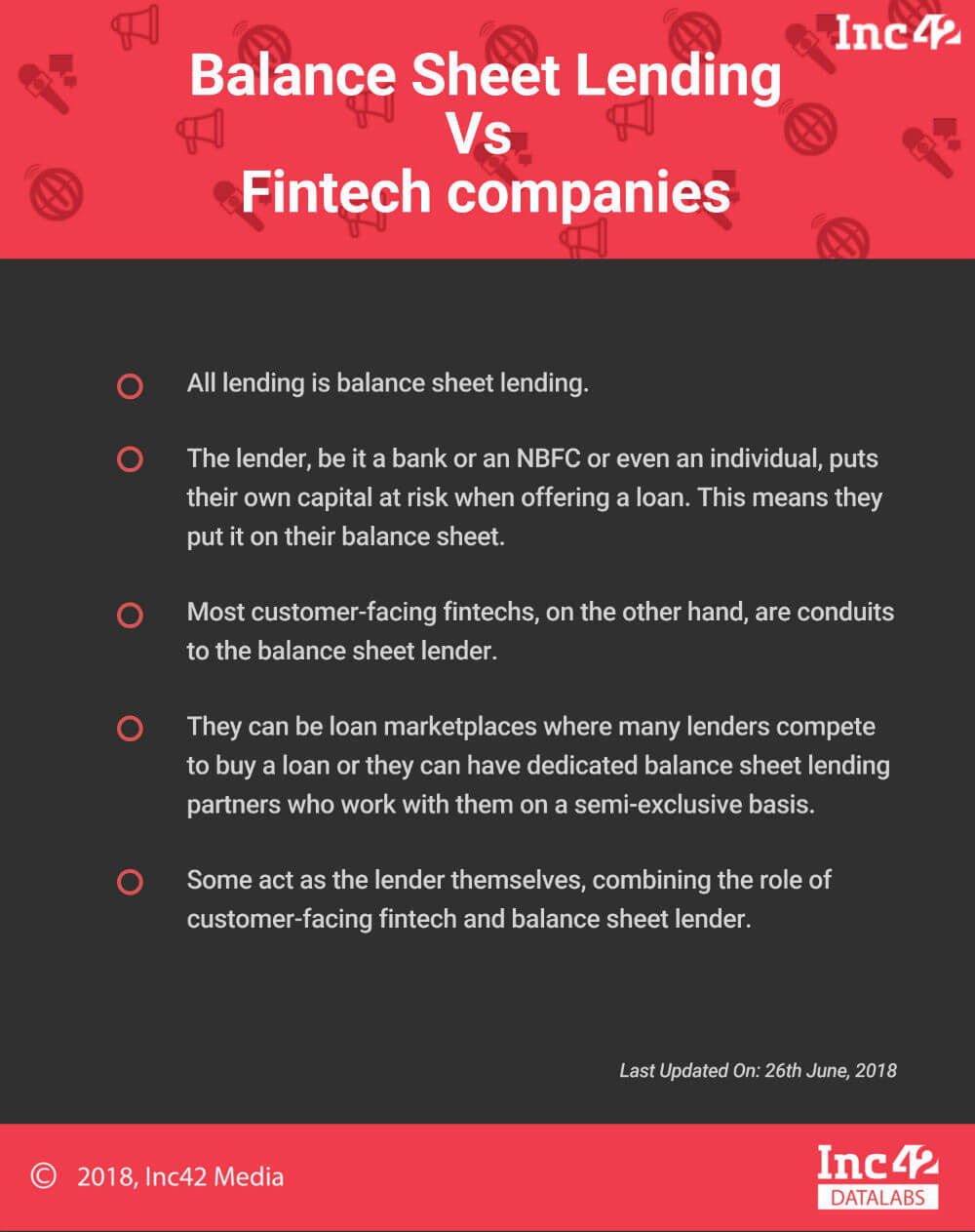

Todos os empréstimos são empréstimos de balanço. O credor, seja um banco ou uma NBFC ou mesmo uma pessoa física, coloca seu próprio capital em risco ao oferecer um empréstimo. Isso significa que eles colocam isso em seu balanço. A maioria das fintechs voltadas para o cliente, por outro lado, são canais para o credor do balanço patrimonial. Eles podem ser mercados de empréstimos onde muitos credores competem para comprar um empréstimo ou podem ter parceiros dedicados para empréstimos de balanço que trabalham com eles em uma base semi-exclusiva. Alguns agem como o próprio credor, combinando o papel de fintech voltada para o cliente e credor de balanço.

Armadas com soluções tecnológicas e as ferramentas Aadhaar, as NBFCs preencheram prontamente a lacuna onde os bancos temiam pisar e estão reformulando os empréstimos ao consumidor entre PMEs e NTCs com alta demanda por crédito de pequeno valor. Eles também oferecem taxas de juros mais baixas.

Houve uma explosão no crédito de pequenas passagens, impulsionada pela disposição das NBFCs de experimentar dados alternativos. A subscrição tradicional depende de um histórico de crédito de “arquivo grosso”, mas significativamente menos de 100 milhões da população de 1,3 bilhão da Índia se qualifica para isso . Portanto, para atender às centenas de milhões que são “ficheiros” ou “novos no crédito”, os credores precisam dar um salto de fé e adotar uma maneira diferente de avaliar sua credibilidade.

Fintechs como Tala, RedCarpet e Slicepay estão construindo seu próprio histórico de crédito, começando com microempréstimos e gradualmente graduando seus tomadores para linhas de crédito maiores. As empresas de comércio eletrônico e carteiras estão minerando seus dados de transação para determinar quais de seus compradores se qualificam para o crédito de pagamento posterior. Mesmo as agências de crédito tradicionais – CIBIL e Experian – estão tentando ficar à frente dessa revolução na avaliação de crédito. Só o tempo dirá se alguma dessas abordagens alternativas tem algum mérito real ou se os credores tradicionais serão os que rirão quando a poeira baixar.

“Estamos experimentando o crédito. Os modelos tradicionais de subscrição exigem muitas entradas que não estão disponíveis na atual estrutura de decisão em tempo real. Estamos avaliando a eficácia de fontes de dados alternativas. À medida que o volume de dados cresce, estamos desenvolvendo modelos estatísticos e de ML que exigem muito mais dados de entrada do que os modelos tradicionais e, portanto, levam tempo até que possam ser usados de maneira eficaz”, diz Arindam Das, CEO da DMI Consumer Finance.

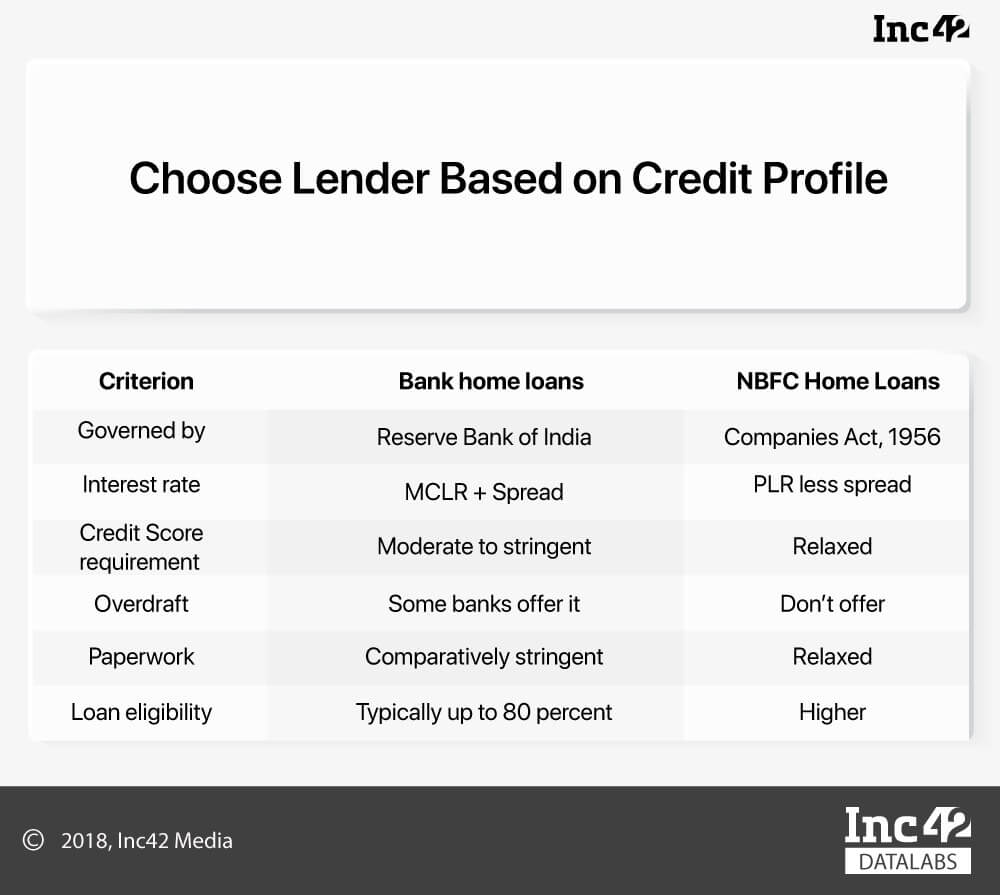

A vantagem da NBFC: taxas de juros flexíveis e empréstimos maiores

Uma grande vantagem de tomar um empréstimo de NBFCs é que eles podem variar sua taxa de juros, o que os bancos não podem devido às normas do RBI. Quando os bancos oferecem novos empréstimos com taxas de juros flutuantes, eles são vinculados à Taxa de Custo Marginal de Empréstimo (MCLR), que menciona os intervalos em que a taxa de juros muda automaticamente. No entanto, como as NBFCs estão vinculadas à taxa de empréstimo principal (PLR), que está fora do âmbito do RBI, elas podem oferecer taxas variáveis.

De acordo com Adhil Shetty, CEO do BankBazaar, “Embora os bancos não possam emprestar a taxas abaixo do MCLR, os empréstimos vinculados ao PLR não têm tais restrições. NBFCs e HFCs (empresas de financiamento imobiliário) são livres para definir seu PLR. Isso permite às NBFCs maior liberdade para aumentar ou diminuir suas taxas de empréstimo de acordo com seus requisitos de venda. Isso atende aos clientes e oferece mais opções, especialmente quando eles não atendem aos critérios de elegibilidade de empréstimos dos bancos.”

Além disso, em comparação com os bancos, as NBFCs podem emprestar mais quantias contra a mesma garantia. Isso ocorre porque, embora as NBFCs e os bancos não possam financiar os custos do imposto de selo e do registro, as NBFCs podem incluir esses custos como parte da avaliação de mercado de uma propriedade.

Credores licenciados vs não licenciados

Embora os empréstimos ao consumidor tenham se tornado mais rápidos e acessíveis, os mutuários precisam ter cuidado ao selecionar os parceiros de empréstimo. A primeira coisa que um consumidor precisa verificar é se o parceiro de empréstimo possui uma licença.

De acordo com o IndiaFilings, se os ativos financeiros de uma empresa constituem mais de 50% de seus ativos totais e sua receita de ativos financeiros constitui mais de 50% de sua receita bruta, ela deve ter uma licença NBFC. No entanto, a realidade básica é que muitos credores privados estão administrando seus negócios sem licenças ou com licenças vencidas, cobrando taxas de juros exorbitantes e forçando as pessoas que precisam de empréstimos a assinar formulários ou documentos em branco. Se o seu credor não for um NBFC nem um banco, tenha muito cuidado!

Além disso, embora o mercado tenha soluções variadas para diferentes necessidades, é aconselhável que os mutuários optem por um parceiro de empréstimo que ofereça uma solução de tecnologia integrada, uma equipe de gerenciamento forte, profunda experiência e base de conhecimento e foco no atendimento ao cliente. Condições favoráveis, um toque pessoal em empréstimos e clareza de balanço são algumas das outras coisas que se deve verificar ao selecionar o parceiro certo.

Os mutuários também devem estar cientes da identidade do seu credor. Nesse ecossistema integrado, onde empresas de fintech e NBFCs se unem para fornecer um produto, o mutuário geralmente está exposto à fintech no front-end e não ao credor.

A presença de empresas de empréstimo não licenciadas no mercado prejudica a credibilidade das NBFCs licenciadas e um punhado de experiências ruins pode manchar todo o setor, ao mesmo tempo em que dificulta severamente o desenvolvimento da estrutura regulatória correta.

Outro lado: a tecnologia também impulsiona a busca de crédito online

Assim como a tecnologia transformou os empréstimos ao consumidor do ponto de vista dos serviços oferecidos por NBFCs e fintechs, também impactou os empréstimos. Alimentado pelas políticas e iniciativas pró-cashless do governo indiano, como a desmonetização e a implementação da UPI, houve um forte impulso para que os consumidores migrassem para o online ao buscar crédito. Além disso, os canais de marketing digital estão sendo otimizados de acordo com o crescente apetite do consumidor para trazer um número crescente de mutuários online.

Além disso, com o surgimento do eKYC e do banco on-line, que permite que os mutuários carreguem on-line todos os documentos de solicitação de empréstimo necessários, o tempo de desembolso dos empréstimos também foi reduzido. Isso ajuda a acelerar a maneira como as pessoas fazem negócios ou compram novas casas.

Com os pagamentos de empréstimos sendo distribuídos ao longo dos anos, a necessidade do momento é uma tecnologia perfeita que permita que os mutuários façam seus pagamentos eletronicamente. A introdução do UPI 2.0 é um passo significativo nessa direção e melhorará a eficiência na cobrança de empréstimos, bem como o cumprimento do cronograma de pagamento em geral. Isso, por sua vez, aumentará a confiança dos mutuários no sistema de empréstimos de crédito e aumentará as opções disponíveis para eles.

Com uma ênfase maior em empréstimos baseados em valor e o surgimento de soluções de tecnologia integradas baseadas em IA e aprendizado de máquina, a eficiência das soluções de empréstimos aumentou e os clientes podem acessar as opções de empréstimos mais benéficas disponíveis.

NBFCs para liderar o jogo de empréstimos?

Mesmo enquanto os bancos indianos estão lidando com ativos inadimplentes (NPAs), os NBFCs, nos últimos três anos, conquistaram o espaço de forma agressiva, alavancando seu profundo alcance regional, soluções inovadoras baseadas em tecnologia, relacionamentos mais próximos com os clientes e crédito alternativo sistemas de avaliação.

As NBFCs, nos últimos anos, têm assistido a um enorme crescimento exponencial, quer em volume, quer em número de ofertas de serviços. Essas instituições financeiras, ao conceder crédito a projetos de infraestrutura, também ajudam na construção da nação. Em uma nota comparativa, (em março de 2013), as NBFCs emprestaram mais de um terço ou 35,8% de seus ativos totais ao setor de infraestrutura, em comparação com os bancos que emprestaram apenas 7,6%.

Nenhum campo de jogo nivelado para NBFCs

Que as NBFCs estão avançando no jogo é evidente pelo fato de que até o EF16, o sistema bancário atendia 50% ou mais dos requisitos de empréstimos das empresas indianas, mas no EF17, a participação dos bancos em novos créditos caiu para 35%, enquanto não -as fontes bancárias cumpriram 65% da necessidade de financiamento. Fontes não bancárias emprestaram até US$ 136 bilhões (₹ 9,25 lakh crore) para empresas, superando o fluxo de crédito bancário de US$ 73 bilhões (₹ 5,02 lakh crore).

No entanto, as NBFCs operam sob certas restrições regulatórias, que as colocam em desvantagem em relação aos bancos. “Embora tenha havido uma convergência regulatória entre bancos e NBFCs no lado do ativo, no lado do passivo, as NBFCs ainda não desfrutam de igualdade de condições. Isso precisa ser abordado para ajudar os NBFCs a realizar todo o seu potencial e, assim, desempenhar suas funções com maior eficiência ”, explica Kanoria.

Além disso, com o sistema bancário claramente restringido em termos de expansão de suas atividades de crédito, o papel das NBFCs se torna ainda mais importante agora, especialmente com o forte foco do governo em promover o empreendedorismo para que a Índia possa emergir como um país gerador de empregos em vez de um dos os candidatos a emprego.

Assim, ao contrário dos bancos, as NBFCs enfrentam atualmente a falta de condições equitativas e, mais importante, a forte concorrência de agentes de empréstimos privados não licenciados. O governo deve abordar essas questões para ajudar o setor, que está crescendo em ritmo acelerado.

Apesar dessas restrições, as NBFCs parecem prontas para superar os bancos no longo prazo. De acordo com relatos, as instituições não bancárias vêm expandindo suas carteiras de empréstimos em 27% ao ano nos últimos anos, enquanto os bancos do setor público quase não se expandem. E a razão para isso é sua abordagem de tecnologia integrada, maior liberdade de regulamentação e foco no atendimento ao cliente.

“Diferentemente dos bancos, as NBFCs e fintechs da nova era focam exclusivamente na solução de um segmento ou problema específico. Isso permite que eles melhorem a experiência do cliente e aprimorem a subscrição de crédito de maneira muito localizada. No futuro, podemos esperar ver muito mais instituições de crédito e fintechs altamente especializadas em divergência dos credores de base ampla típicos”, diz Yuvraja Singh, cofundador do DMI Group.

A questão é que os bancos podem sobreviver no espaço de empréstimos ao consumidor que as NBFCs agora estão começando a dominar?