Cadeia de Valor da Bateria Upstream. Quanto lítio precisamos para a bateria de íon de lítio?

Publicados: 2017-10-06É imperativo analisar a cadeia de valor da bateria para verificar como o mercado atual de baterias será capaz de atender à demanda cada vez maior

A comercialização da bateria de íons de lítio na década de 1990 impulsionou um aumento de 20 anos nas indústrias de telecomunicações e computação após o rápido desenvolvimento de baterias recarregáveis leves e potentes. A próxima onda de “veículos elétricos” emergentes (xEVs) é atualmente um ponto de agenda global baseado na mesma tecnologia de bateria. Além dos mercados tradicionais (por exemplo, PEDs de Dispositivos Eletrônicos Portáteis) e surgimento de xEVs, outro mercado de alto potencial de armazenamento de papelaria (ESS) está começando a ganhar muita força com várias aplicações em toda a cadeia de valor agora começando a alcançar a viabilidade comercial.

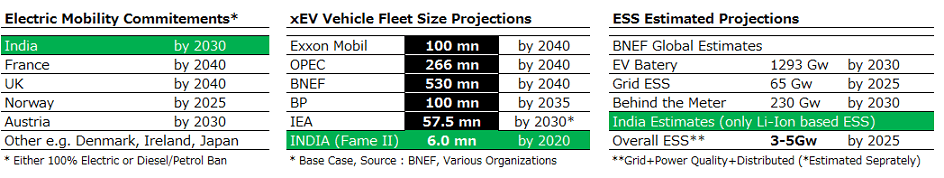

Projeções de crescimento sem precedentes de xEVs, com várias nações se comprometendo com a mobilidade 100% elétrica e várias aplicações ESS tornando-se comercialmente viáveis, representam uma enorme demanda por baterias, portanto, é imperativo olhar para a cadeia de suprimentos de baterias sem a qual o mercado de baterias não será capaz de atender cada vez mais exigem.

A tubulação de lítio

A demanda global de lítio foi de 184 quilotons (kt) no ano de 2015, aumentando a demanda de bateria @ de ~ 40-45% A/ A será responsável por ~ 40% da demanda global de lítio. Várias estimativas projetam que a demanda global de lítio atinja entre 525 e 550 kt até 2025.

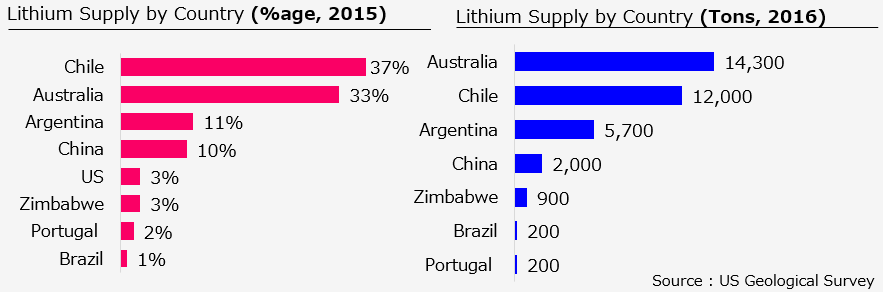

Os principais produtores atuais de lítio são Austrália, Chile, Argentina e China, com a Austrália e o Chile representando mais de 75% do total. Esses quatro países também possuem as maiores reservas de lítio. O Chile, em particular, projeta ter mais de 50% das reservas conhecidas.

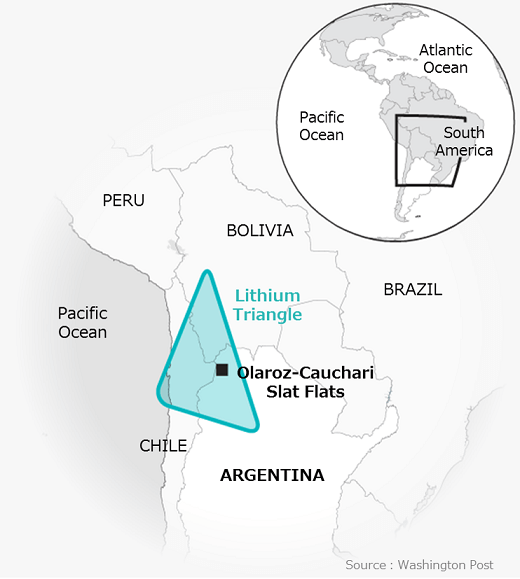

No entanto, três países, Argentina, Bolívia e Chile, dominaram a oferta mundial de lítio, também conhecido como Triângulo de Lítio da América do Sul. Supondo que a bateria substitua o óleo e como a BNEF projetou o ano de 2025 como o ponto de inflexão para os xEVs ficarem mais baratos que o ICE, a América do Sul certamente parece ser o “Novo Oriente Médio”.

Ao contrário, você ficará surpreso ao saber que a “Bateria de Íons de Lítio” contém lítio como matéria-prima tão pequena quanto apenas uma fração de 1% por watt (0,6-0,7 Equivalente de Carbonato de Lítio / Kwh) ou menos de ~ 2% do total custo da bateria.

Em vez de se preocupar com a falta de fornecimento de lítio no futuro, acredito que a indústria deveria se preocupar mais com outros metais terrestres como cobalto, níquel, magnésio, grafite e até ímã permanente para os motores elétricos especificamente para a indústria xEVs.

Certamente, para alguns dos metais, será um “GAME CHANGER” completo, com preços crescentes de commodities metálicas ano a ano, já que muito poucos países, de fato, um ou dois países (a China é um deles) controlam ~ 90% das terras raras mercado de metais.

Resto da Bateria - Das Minas ao Mercado

Grafite

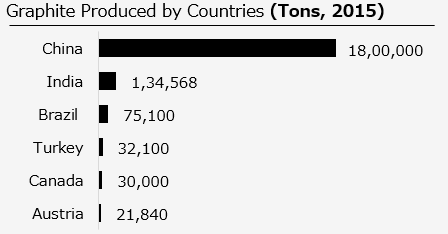

Minimizando os problemas de fornecimento de lítio, outros materiais como grafite, cobalto, níquel e magnésio também contribuem significativamente para o custo geral da bateria. Enquanto o custo médio de um ânodo é ~ 25-30% de uma bateria, grafite é ~ 50% do ânodo transformando-se em 15% do custo de uma célula.

Recomendado para você:

Enquanto isso, o custo médio do cátodo é de ~35%, com o lítio sendo ~50% do custo do cátodo, o que equivale a ~17,5% do custo de uma célula (com base nos preços do ano fiscal de 2015).

Enquanto isso, o custo médio do cátodo é de ~35%, com o lítio sendo ~50% do custo do cátodo, o que equivale a ~17,5% do custo de uma célula (com base nos preços do ano fiscal de 2015).

Se não mais, o grafite é quase próximo ao lítio em termos de contribuição de preço para a bateria, no entanto, ao contrário do lítio, é potencialmente negligenciado e não testemunhou um tipo semelhante de inflação de preços, potencialmente porque os preços são geralmente impulsionados por maior setor consumidor, ou seja, o aço, um mercado globalmente estressado.

Olhando para a cadeia de valor do grafite, os OEMs de baterias usam “Grafite Esférico Natural” e Grafite Sintético para fabricação de células. Além disso, o grafite esférico natural apresenta perfil de baixo custo e impacto ambiental muito menor (pegada de carbono baixa para fabricação). As reservas de grafite são dominadas principalmente por três países ( Turquia 36%, Brasil 29% e China 22% ). A produção é dominada pela China. Estimativa de 2015, a produção na China responde por ~85% do total mundial.

COBALTO – Demanda disparada de metal azul

Surpreendentemente, alguns materiais não são extraídos e refinados no mesmo local, como é o caso do cobalto, que é um dos materiais mais caros da bateria Li-Ion. O cátodo é fundamentalmente importante tanto para o desempenho quanto para a competitividade de custos da célula de íons de lítio.

Surpreendentemente, alguns materiais não são extraídos e refinados no mesmo local, como é o caso do cobalto, que é um dos materiais mais caros da bateria Li-Ion. O cátodo é fundamentalmente importante tanto para o desempenho quanto para a competitividade de custos da célula de íons de lítio.

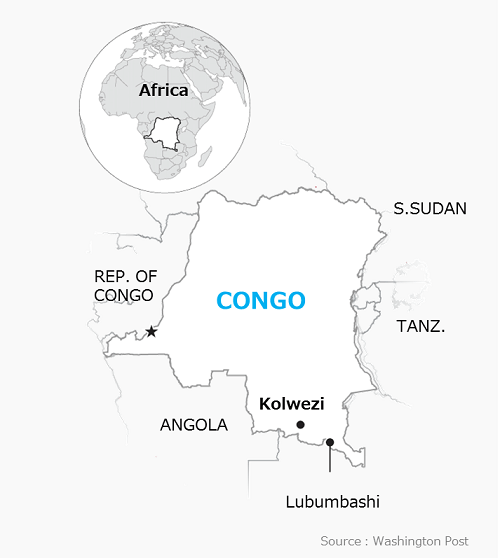

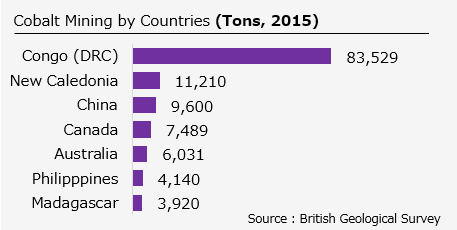

Em 2015, a RDC (República Democrática do Congo) produziu a maior parte do cobalto extraído, mas a China foi o maior produtor de cobalto utilizável.  metal refinado. Com a demanda sem precedentes de xEVs e várias aplicações de “Armazenamento de Energia” se tornando economicamente viáveis, há um aumento múltiplo na demanda de LiB, por sua vez, metais de terras raras como COBALTO.

metal refinado. Com a demanda sem precedentes de xEVs e várias aplicações de “Armazenamento de Energia” se tornando economicamente viáveis, há um aumento múltiplo na demanda de LiB, por sua vez, metais de terras raras como COBALTO.

Após a RDC, o Canadá e a Austrália aparentemente desempenharam um papel importante no aumento da mineração e do refino, especialmente depois que os preços do cobalto dobraram no ano passado (o cobalto foi negociado pela última vez a US$ 32.000 a tonelada no final de 2016 na LME, o que representa um aumento de ~ 36% em relação ao ano anterior).

Está em andamento um trabalho extensivo, tanto para aumentar a produção de cobalto quanto para novas químicas com menor adição de cobalto. Há indicações positivas com a Austrália pronta para o maior crescimento na produção, com um aumento de ~ 31% na produção de cobalto até 2021 e OEMs de baterias se esforçando para ajustar as receitas de baterias adicionando mais níquel a elas.

Níquel

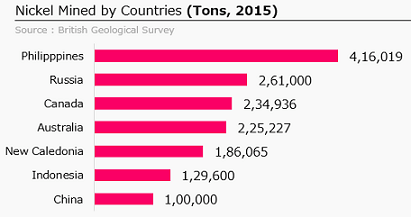

Embora o níquel seja o metal menos centralizado na bateria, é abundantemente disponível e amplamente extraído.

Dito isto, as oscilações de preço do níquel podem afetar os OEMs de baterias. Em 2014, a Indonésia proibiu as exportações de níquel, o que resultou em um aumento de aproximadamente 50% nos preços.

Dito isto, as oscilações de preço do níquel podem afetar os OEMs de baterias. Em 2014, a Indonésia proibiu as exportações de níquel, o que resultou em um aumento de aproximadamente 50% nos preços.

Em 2015, os grandes produtores detinham apenas uma participação de até 20% (mineração das Filipinas) e 30% (refinação da China). Estima-se que a Austrália tenha 24% das reservas globais.

Conclusão e caminho a seguir

O fornecimento de matéria-prima para baterias de íon-lítio não está ameaçado nos próximos tempos, no entanto, a demanda crescente abrirá novas áreas para extração com seus próprios prós e contras.

Além disso, por um lado, os preços das baterias Li-Ion estão caindo muito mais rápido do que o esperado, com várias estimativas projetando que alcancem menos de US$ 100/Kwh, no entanto, por outro lado, os mercados de metais raros não estão crescendo no mesmo ritmo, com preços disparados para alguns dos metais como o cobalto, levantando sérias preocupações sobre a tendência de queda dos preços no futuro.

Embora existam todos os tipos de problemas/questões de fornecimento para esses metais energéticos, a situação da demanda é muito mais direta, o número de carros elétricos no mundo ultrapassou a marca de 2 milhões no ano passado e várias nações se comprometeram a proibir a venda de carros movidos a gasolina e diesel. carros até 2040, e fabricantes de automóveis viz. A VOLVO se comprometeu a vender apenas veículos elétricos ou híbridos até o ano de 2040.

Atualmente, a pergunta não respondida mais importante é: onde no mundo descartamos toneladas de baterias de íons de lítio quando elas se desgastam? Uma das soluções possíveis poderia ser reciclar essas baterias para abordar questões maiores de riscos da cadeia de suprimentos com um robusto “ecossistema de economia circular” em vigor, no entanto, ainda não vimos uma reciclagem de baterias de íons de lítio de alta escala bem estabelecida.

Na UE, apenas 5% das baterias de íon de lítio estão sendo recicladas, no entanto, há sinais prováveis de otimismo, com base no fato de que, ao contrário do caso de eletrônicos de consumo, onde as baterias formam uma parte relativamente pequena quando comparadas aos xEVs e provavelmente acabam deitado em algum lugar no canto de uma casa ou jogado em aterros sanitários, no caso de xEVs, os produtores provavelmente serão responsáveis pela coleta e reciclagem das baterias usadas. Os regulamentos emitidos pelas autoridades da UE já estão em vigor estabelecendo as bases na direção semelhante.

Resolvido? Não exatamente, a fundição e outros processos de reciclagem atualmente viáveis são capazes de recuperar muitos metais, mas podem não ser capazes de recuperar diretamente o lítio vital. Alguns dos reputados banqueiros de investimento mencionaram em um de seus relatórios que nenhuma reciclagem de lítio pode acontecer na próxima década. É necessário muito mais desenvolvimento para se aproximar da reciclagem de ciclo fechado e recuperar todo o material com perguntas sobre o ROI da reciclagem (custo versus recuperação)

Uma das soluções potenciais pode ser a padronização das baterias de forma a permitir que sejam recicláveis com responsabilidade, no entanto, atualmente, parece ser uma visão absurda, já que a corrida atual é toda sobre a tendência de preços.