Por que a dívida de risco é uma classe de ativos atraente para os investidores?

Publicados: 2018-01-22Os retornos da dívida de risco são uma combinação de receita de juros regular e previsível com um retrocesso de capital

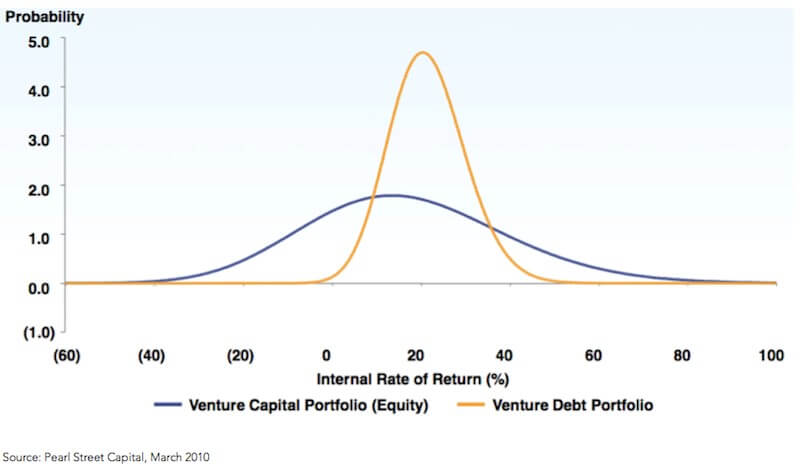

Como abordamos no último tópico, o perfil de risco-retorno do Venture Debt é muito diferente daquele do venture equity. O Venture Capital segue um perfil risco-retorno de alto risco-recompensa alto . Em contraste, a Venture Debt tem risco moderado, mas oferece retornos superiores, tornando-se uma importante classe de ativos para os investidores.

Normalmente, na Índia, os fundos de Venture Capital visam retornos líquidos de 25% a 30% (líquidos de taxas, despesas e participação nos lucros). Por outro lado, os retornos líquidos alvo para fundos de dívida de risco são geralmente cerca de 15-20%. No entanto, a tese de investimento e o perfil de risco inerente ao Venture Debt é bastante diferente do venture equity.

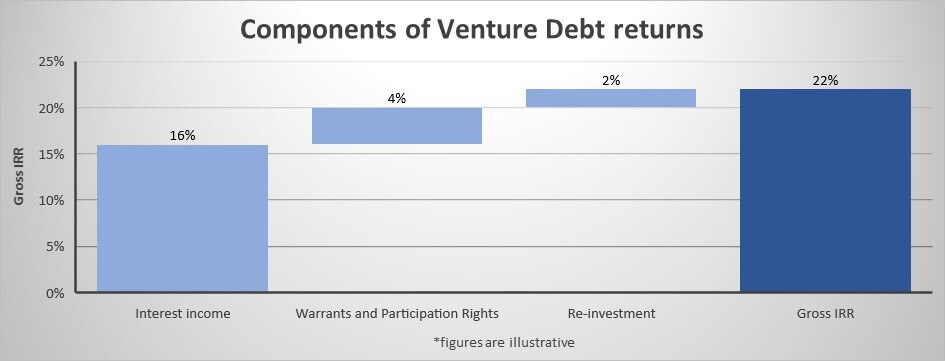

Os fundos de VC geram a maior parte de seus retornos de apenas 5-10% de seus investimentos (investimentos que retornam 10x o Capital ou 'Home-runs'). No entanto, os retornos de Venture Debt são uma combinação de rendimentos de juros regulares e previsíveis com um kicker de capital geralmente na forma de warrants ou opções. Essa estrutura mezanino permite que os provedores de dívida de risco obtenham retornos superiores.

Enquanto a receita regular de juros (pagamento de cupom) sobre a dívida do Venture modera o risco, o reforço de capital adicional aumenta os retornos.

Do ponto de vista dos investidores (LPs), o perfil de risco-retorno distinto do Venture Debt comparado ao Venture Capital permite que eles considerem essas classes de ativos únicas. A tendência de queda nas taxas de juros levou os investidores a buscar oportunidades alternativas de investimento para manter seus rendimentos de renda fixa.

Cada vez mais, os investidores estão considerando o Venture Debt como um substituto para investir em instrumentos tradicionais de renda fixa de sua carteira de dívida. Assim, o Venture Debt permite que os investidores participem do ecossistema de empreendimentos por meio de uma estratégia de alto rendimento . Investidores sofisticados podem alavancar o Venture Debt como uma classe de ativos adicional em sua estrutura de alocação de ativos para alcançar os retornos desejados.

A dívida de risco também é uma ótima opção para investidores conservadores que desejam explorar o ecossistema em estágio inicial. Às vezes, a natureza de alto risco e alta recompensa do capital de risco deixa certos investidores desconfortáveis. Isso também é verdade para vários investidores internacionais que desejam entender e explorar o ecossistema em estágio inicial na Índia, mas desconfiam dos riscos envolvidos.

Esses investidores não querem perder o setor de startups em rápido crescimento na Índia. Para esses investidores, Venture Debt é uma boa opção para explorar ecossistemas em estágio inicial com risco moderado e se sentir confortável com o setor. Com o tempo, eles podem assumir mais riscos por meio de fundos tradicionais de capital de risco indianos.

Fatores que tornam a dívida de risco uma classe de ativos importante para investidores no contexto indiano

Rendimentos de juros

A segurança de uma receita de juros regular e previsível estabelece uma taxa mínima de retorno, aumenta a liquidez e modera o risco. Essa dívida geralmente é garantida por IP, recebíveis em dinheiro ou ativos. Quando os ativos tradicionais não estão disponíveis, as startups têm intangíveis hipotetizados, como sua marca, marcas registradas, direitos autorais ou compras futuras de ativos.

Recomendado para você:

Essa dívida é sênior a qualquer outro instrumento da estrutura de capital e tem a maior prioridade em caso de liquidação. A distribuição das receitas de juros começa desde o primeiro trimestre de existência dos fundos, o que é muito atraente para investidores que buscam liquidez.

Garantias e Direitos de Participação

O segundo componente dos retornos do Venture Debt é o equity kicker na forma de warrants sem dinheiro, opções ou ações parcialmente integralizadas na última avaliação. Eles geralmente variam de 10 a 25% do valor do empréstimo, o que normalmente se traduz em cerca de 1% do patrimônio da empresa. Esses warrants/opções são precificados hoje, mas exercidos a critério dos fundos em um momento futuro.

Como o prêmio de entrada é pequeno e o fundo tem poder de decisão sobre quais transações e em que momento exercer essas opções, elas dão um bom impulso à TIR (taxa interna de retorno) geral. Além disso, o fundo tem o direito (mas não a obrigação) de participar em quaisquer rodadas subsequentes de financiamento de capital na avaliação então vigente. Essa oportunidade de capturar vantagens adicionais aumenta ainda mais a TIR.

Esta exposição de capital é onde os fundos como Unicorn India Ventures se destacam em comparação com os fundos tradicionais de dívida de risco. Como temos um histórico de investimentos em capital de risco, analisamos cada investimento através de uma lente de capital. Assim, em vez de focar apenas no pagamento de juros, prestamos muita atenção na identificação dos vencedores. Ao alavancar nossa compreensão dos retornos de ações, podemos identificar home runs e maximizar os retornos de nossos warrants e direitos de participação

Reinvestimento

Os fundos de Venture Debt geralmente têm duração média (aprox. 7 anos) e o capital é chamado (de LPs) somente quando novos investimentos são realizados. Isso minimiza qualquer tempo de retenção quando os fundos não são investidos. Além disso, o capital recuperado é reinvestido e reciclado uma segunda vez para maximizar os retornos ao longo da vida do fundo. Este reinvestimento aumenta ainda mais a TIR.

Estrutura de gerenciamento de risco

Na Unicorn India, seguimos uma rigorosa estrutura proprietária de gerenciamento de risco para cada investimento. Analisamos cada negócio sob uma perspectiva de risco Financeiro, Operacional e de Gestão avaliando mais de 50 critérios diferentes. Também prestamos atenção à diversificação do portfólio e geralmente nos associamos ao líder da categoria ou principal concorrente em qualquer setor.

Uma vez identificado, cada negócio passa por um rigoroso processo de due diligence. Após o acordo, monitoramos as empresas regularmente e trabalhamos com quaisquer empresas que possam estar ficando para trás. Essa estrutura rigorosa de gerenciamento de risco nos permite manter as derrapagens em um dígito baixo. Além disso, nossa participação nos lucros está totalmente alinhada aos interesses de nossos investidores (LPs).

Modelamos nossa estrutura de governança com base nas melhores práticas dos mercados de dívida de risco dos EUA e da Europa.

Oportunidade de investir em startups de primeira linha

Na última década, a maior parte do capital no ecossistema Indian Venture foi aplicado por fundos de VC em dólar. Várias startups de alto perfil como Rivigo, UrbanClap não levantaram quase nenhum capital doméstico em rúpias. Esse viés de seleção limitou o acesso do investidor doméstico às carteiras de fundos de capital de risco em dólar de primeira linha. Como os fundos Venture Debt colaboram com os VCs, o Venture Debt oferece aos investidores domésticos a oportunidade de investir nesses portfólios de fundos de VC de primeira linha aos quais eles não teriam acesso.

Em suma, Venture Debt fornece uma classe de ativos alternativa atraente para investidores que desejam explorar o ecossistema de risco por meio de uma estratégia de alto rendimento. Também é uma ótima opção para investidores cautelosos que desejam experimentar o ecossistema indiano em estágio inicial sem molhar os pés.

[Este artigo faz parte de 4 séries de artigos sobre financiamento de dívida de risco. Você pode ler mais artigos aqui.]