Gambit da Índia (Flipkart) do Walmart: renascimento do crescimento ou facelift caro?

Publicados: 2018-05-29Walmart adquiriu recentemente 77% de participação na Flipkart por US $ 16 bilhões

Em 9 de maio de 2018, o Walmart confirmou oficialmente o que havia rumores há semanas e anunciou que pagaria US$ 16 bilhões para adquirir uma participação de 77% na Flipkart, uma empresa indiana de varejo online, traduzindo-se em uma avaliação de mais de US$ 21 bilhões para um empresa fundada há pouco mais de dez anos, com cerca de US$ 10 mil em capital.

Os investidores estão debatendo o que, por que e o que vem a seguir nesta transação, com suas reações aparecendo em uma queda na capitalização de mercado do Walmart de aproximadamente US$ 8 bilhões.

Para as startups de tecnologia indianas, o acordo se parece com o Nirvana que muitos aspiram alcançar, e isso sem dúvida confirmará suas esperanças de que, se construírem uma presença na Índia, haverá grandes players com bolsos profundos que os comprarão.

Os jogadores

O ponto de partida, ao avaliar uma fusão ou aquisição, é olhar para as empresas envolvidas, tanto adquirentes quanto alvo, antes do negócio. Ele não apenas fornece uma linha de base para qualquer avaliação de benefícios, mas pode fornecer pistas sobre os motivos.

- Flipkart, um Amazon Wannabe?

Dos dois participantes deste acordo, sabemos muito menos sobre o Flipkart do que sobre o Walmart, porque ele não é negociado publicamente e fornece apenas trechos de informações sobre si mesmo. Dito isso, podemos usar essas informações para tirar algumas conclusões sobre a empresa:

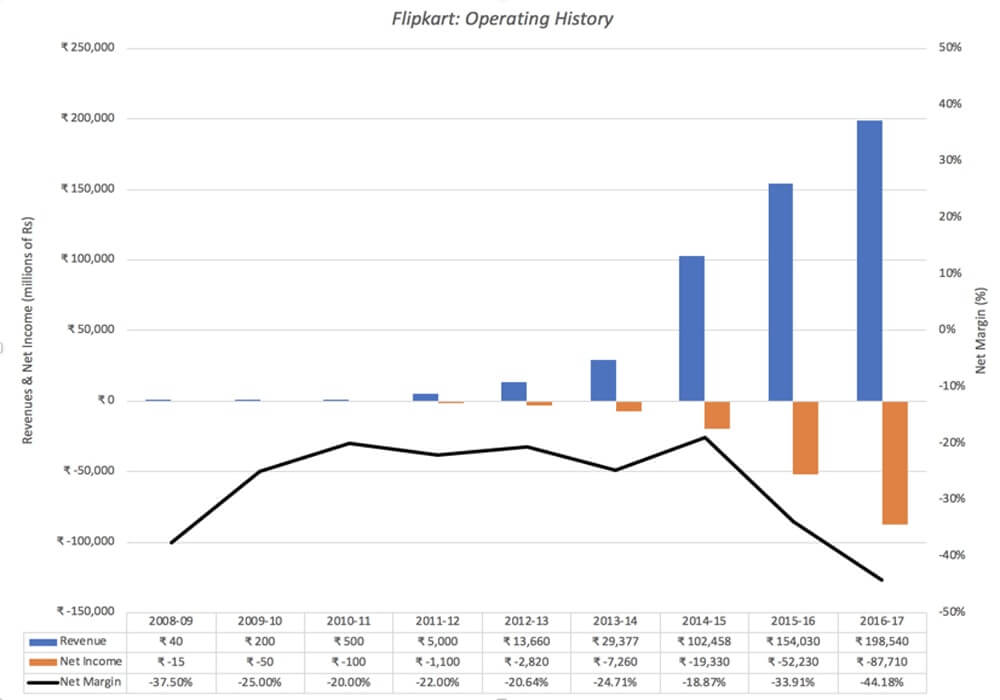

- Ela cresceu rapidamente: a Flipkart foi fundada em outubro de 2007 por Sachin e Binny Bansal, ambos ex-funcionários da Amazon e não relacionados entre si, com cerca de US$ 6.000 em capital inicial. As receitas da empresa aumentaram de menos de US$ 1 milhão em 2008-09 para US$ 75 milhões em 2011-12 e aceleraram, com várias aquisições ao longo do caminho, para atingir US$ 3 bilhões em 2016-2017. A taxa de crescimento da receita em 2016-17 foi de 29%, abaixo do crescimento de receita de 50% registrado no ano fiscal anterior. As receitas da Flipkart são mostradas, em rúpias indianas, no gráfico abaixo:

- Ao perder muito dinheiro e queimar dinheiro: Como o gráfico acima, não surpreendentemente, mostra, a Flipkart perdeu dinheiro em seus primeiros anos, pois o crescimento era sua prioridade. Mais preocupante, porém, é o fato de que a empresa não apenas continua a perder dinheiro, mas que suas perdas aumentaram com as receitas. No ano fiscal de 2016-17, por exemplo, a empresa reportou um prejuízo operacional de US$ 0,6 bilhão, dando-lhe uma margem operacional de menos 40%. As perdas contínuas resultaram na queima de grande parte dos US $ 7 bilhões que levantou em capital ao longo de sua vida de investidores.

- E tomar dinheiro emprestado para cobrir déficits de fluxo de caixa: talvez não querendo diluir sua participação acionária buscando mais capital acionário, os fundadores tomaram emprestado quantias substanciais. Os custos de financiamento dessa dívida saltaram para US$ 671 milhões no ano fiscal de 2016-17, elevando as perdas totais para US$ 1,3 bilhão. Os custos financeiros não apenas aumentam as perdas e o consumo de caixa a cada ano, mas também colocam em risco a sobrevivência da empresa, como empresa independente.

- Ela teve problemas com governança e transparência ao longo do caminho: a Flipkart tem uma estrutura de holding complexa, com uma empresa-mãe em Cingapura e várias ramificações, algumas projetadas para contornar as restrições bizantinas da Índia sobre investimentos estrangeiros e varejo e algumas refletindo suas múltiplas incursões aumentando capital de risco.

Embora a defesa que será oferecida para a empresa seja que ela ainda é jovem, a escala das perdas e a dependência de dinheiro emprestado sugeririam que, como um negócio autônomo, você teria dificuldade em encontrar uma justificativa para um alto valor para a empresa e teria sérias preocupações com a sobrevivência.

b) Walmart, gigante envelhecido?

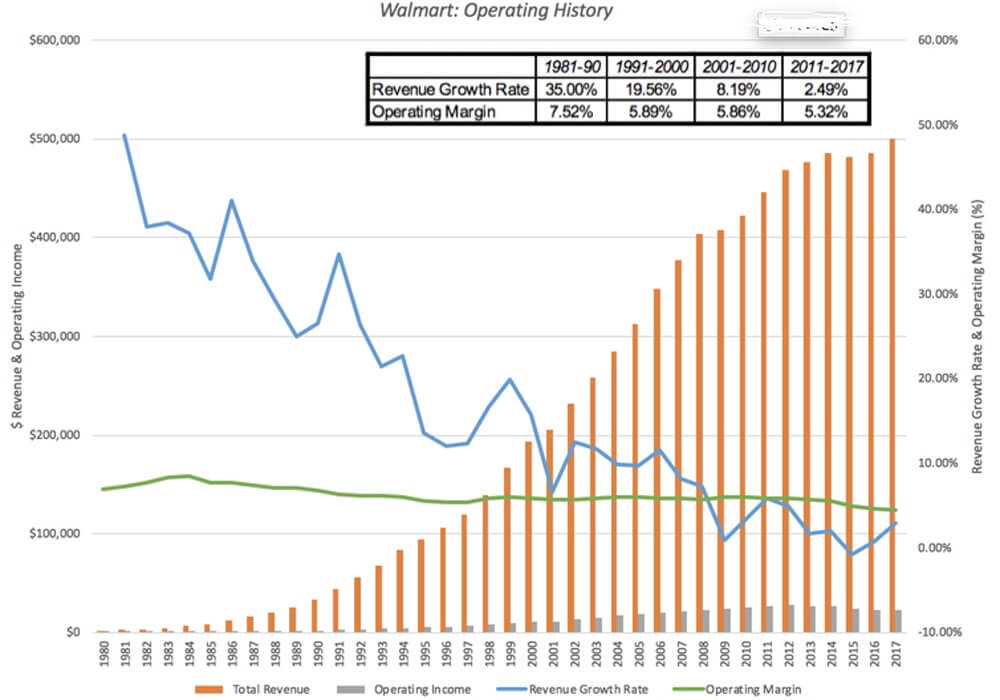

O Walmart é negociado publicamente há décadas e seus resultados operacionais podem ser vistos com muito mais detalhes. Seu crescimento nas décadas de 1980 e 1990 de uma grande loja do Arkansas para um varejista dominante nos EUA é capturado abaixo:

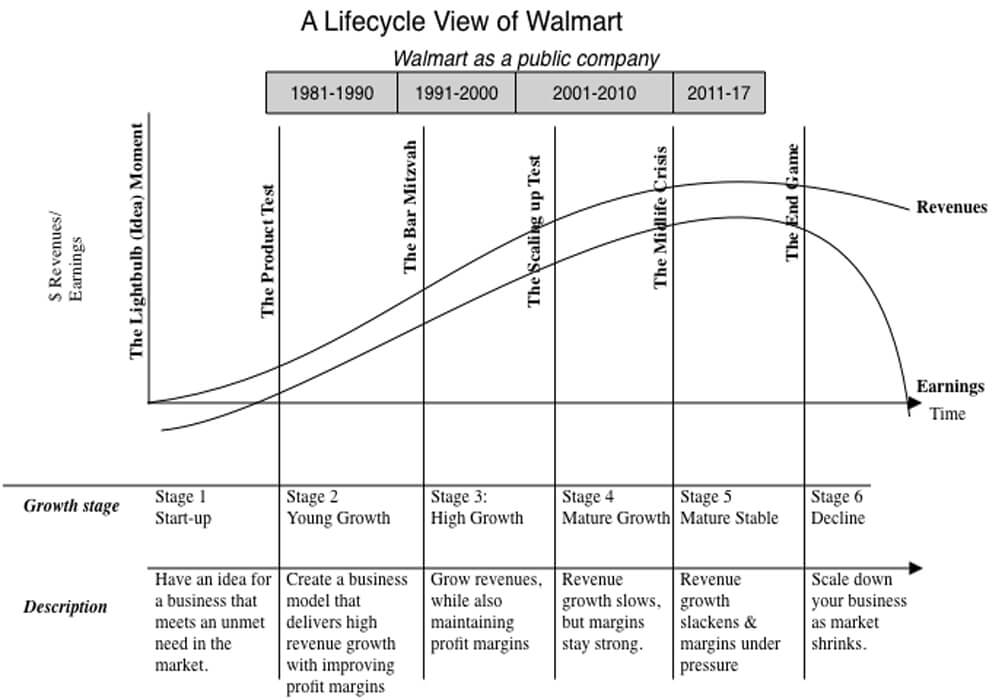

Essa história operacional inclui duas décadas de crescimento estelar no final do século XX, quando o Walmart reformulou o negócio de varejo nos Estados Unidos, e nos anos seguintes, onde o crescimento desacelerou e as margens ficaram sob pressão. Como o Walmart está agora, aqui está o que vemos:

- O crescimento desacelerou : o motor de crescimento do Walmart começou a falhar há mais de uma década, em parte porque sua base de receita é esmagadoramente grande (US$ 500 bilhões em 2017) e em parte por causa da saturação em seu mercado primário, que são os Estados Unidos.

- E mais disso está sendo adquirido : à medida que o crescimento das vendas nas mesmas lojas se estabilizou, o Walmart vem tentando adquirir outras empresas, sendo a Flipkart apenas o exemplo mais recente (e mais caro).

- Mas seu negócio básico continua sendo o varejo de grande porte : embora a aquisição de varejistas on-line como Jet.com e marcas de luxo como Bonobos represente uma mudança em sua missão original, a empresa ainda é construída em torno de seus modelos originais de baixo preço/alto volume e lojas de caixa. As margens desse negócio vêm diminuindo, ainda que gradualmente, ao longo do tempo.

- E sua presença global é modesta : em grande parte dos últimos anos, o Walmart viu mais de 20% de sua receita vir de fora dos Estados Unidos, mas esse número não aumentou nos últimos anos e uma parcela significativa do mercado estrangeiro as vendas vêm do México e do Canadá.

Olhando para os dados, é difícil ver como você pode chegar a qualquer conclusão que não seja a de que o Walmart não é apenas uma empresa madura, mas que talvez esteja à beira do declínio.

Olhando para os dados, é difícil ver como você pode chegar a qualquer conclusão que não seja a de que o Walmart não é apenas uma empresa madura, mas que talvez esteja à beira do declínio.

Muito poucas empresas envelhecem graciosamente, com muitas lutando contra o declínio tentando desesperadamente se reinventar, entrando em novos mercados e negócios e tentando adquirir crescimento. Alguns conseguem e encontram um novo sopro de vida. Se você é um acionista do Walmart, seus retornos sobre a empresa na próxima década serão determinados em grande parte por como ela funciona durante o processo de envelhecimento e a aquisição da Flipkart é um dos sinais mais fortes de que a empresa não planeja entrar em declínio , sem luta. Isso pode ser um bom tema de filme, mas pode ser muito caro para os acionistas.

Recomendado para você:

O inimigo comum

Olhando para Flipkart e Walmart, fica claro que são empresas muito diferentes, em extremos opostos do ciclo de vida. A Flipkart é uma empresa jovem, ainda lutando com seu modelo básico de negócios, que provou ser bem-sucedida em gerar crescimento de receita, mas não em lucros. O Walmart é um gigante envelhecido, ainda lucrativo, mas com pouco crescimento e margens sob pressão. Há um elemento que eles compartilham em comum: ambos estão enfrentando talvez a empresa mais temida do mundo, a Amazon.

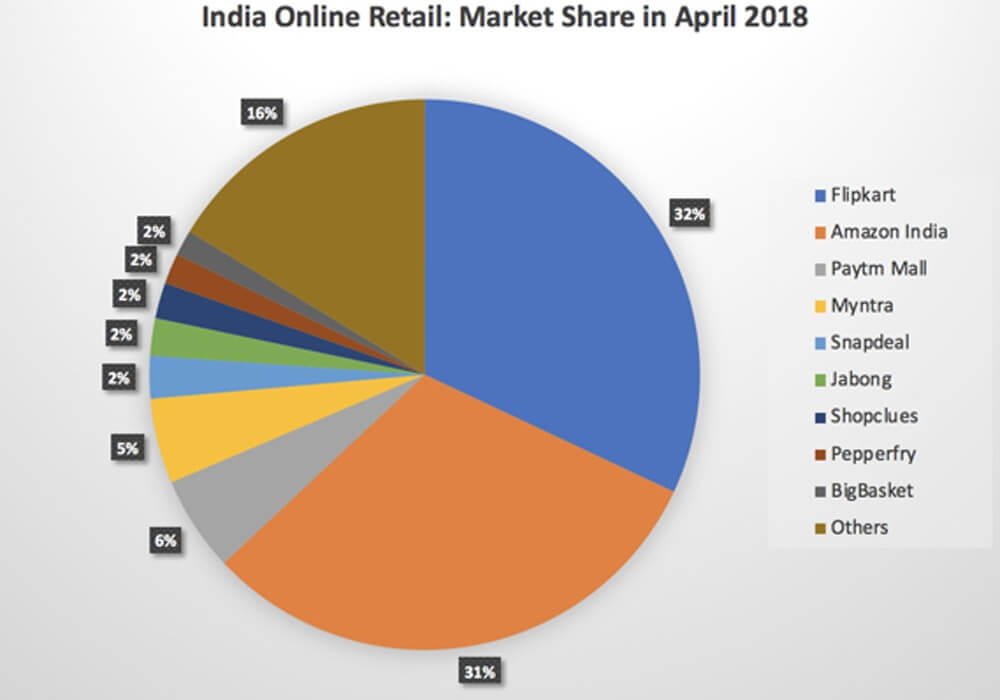

uma. Amazon versus Flipkart: Nos últimos anos, a Amazon buscou agressivamente o crescimento na Índia, concedendo pouco ao Flipkart, e mostrou disposição para priorizar receitas (e participação de mercado) sobre lucros:

b) Amazon versus Walmart : Se existe uma empresa no mundo que deveria saber como a Amazon opera, tem que ser o Walmart. Nos últimos vinte anos, viu a Amazon devastar o negócio de varejo físico nos Estados Unidos e, embora as vítimas iniciais possam ter sido lojas de departamento e varejistas especializados, é bastante claro que a Amazon está mirando no Walmart e Target, especialmente após a aquisição da Whole Foods. Embora a Flipkart continue sendo a empresa maior, a Amazon India continuou a ganhar participação de mercado, quase alcançando em abril de 2018 e, mais criticamente, contribuiu para as perdas da Flipkart, estando disposta a perder dinheiro em si. Em um post anterior, chamei a Amazon de empresa Field of Dreams e argumentei que a paciência foi construída em seu DNA e o jogo final, se Flipkart e Amazon India se enfrentarem, é previsto. Flipkart vai dobrar, tendo ficado sem dinheiro e capital.

Pode parecer uma hipérbole, mas um forte argumento pode ser feito de que, embora alguns dos problemas do Flipkart e do Walmart possam ser atribuídos à decisão de gerenciamento, questões de escala e gostos dos clientes, é o medo da Amazon que preenche seus momentos de vigília e impulsiona sua tomada de decisão .

O preço do Flipkart

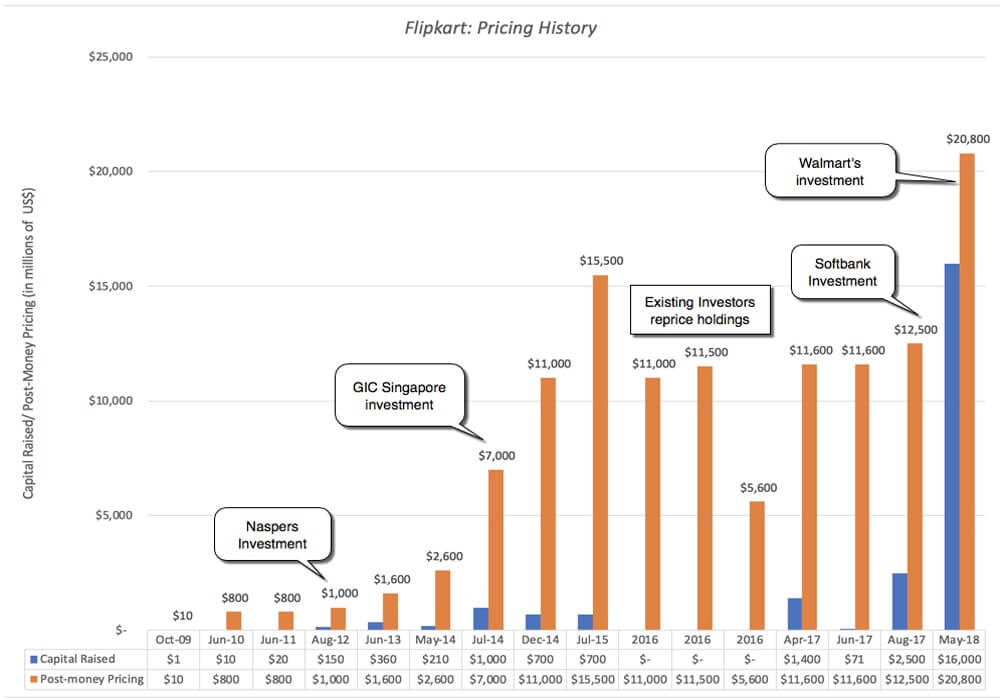

O Walmart é apenas o mais recente de uma série de investidores de alto perfil que a Flipkart atraiu ao longo dos anos. A Tiger Global fez vários investimentos na empresa, a partir de 2013, e outros investidores internacionais fizeram parte das rodadas subsequentes. O gráfico abaixo captura o histórico:

Exceto um período entre julho de 2015 e final de 2016, quando a empresa foi precificada pelos investidores existentes, o preço aumentou a cada novo aumento de capital. Em abril de 2017, a empresa levantou US$ 1,4 bilhão da Microsoft, Tencent e EBay, em uma rodada de investimentos que precificou a empresa em US$ 11 bilhões, e em agosto de 2017, o Softbank investiu US$ 2,5 bilhões na empresa, precificando-a em cerca de US$ 12,5 bilhões. O investimento do Walmart, no entanto, representa um salto significativo nos preços no ano passado.

Exceto um período entre julho de 2015 e final de 2016, quando a empresa foi precificada pelos investidores existentes, o preço aumentou a cada novo aumento de capital. Em abril de 2017, a empresa levantou US$ 1,4 bilhão da Microsoft, Tencent e EBay, em uma rodada de investimentos que precificou a empresa em US$ 11 bilhões, e em agosto de 2017, o Softbank investiu US$ 2,5 bilhões na empresa, precificando-a em cerca de US$ 12,5 bilhões. O investimento do Walmart, no entanto, representa um salto significativo nos preços no ano passado.

Observe que, em toda esta seção, usei a palavra “pricing” e não “valuation”, para descrever esses VC e investimentos privados, e se você está se perguntando por que, leia este post que tenho sobre a diferença entre preço e valor, e por que VCs jogam o jogo de preços. Por que esses capitalistas de risco, muitos dos quais são veteranos no jogo, aumentariam os preços de uma empresa que não apenas se mostrou incapaz de ganhar dinheiro, mas onde não há luz no fim do túnel? A resposta é simples e cínica. A única justificativa necessária no jogo de precificação é a expectativa de que alguém pagará um preço mais alto no futuro, uma expectativa que é capturada no uso de múltiplos de saída em modelos de precificação de VC.

O Por quê?

Então, por que o Walmart pagou US$ 16 bilhões por uma participação de 70% na Flipkart? E isso vai compensar a empresa? Existem quatro explicações possíveis para o movimento do Walmart e cada uma vem com pensamentos preocupantes.

- O jogo de preços: Não importa o que se pense do modelo de negócios da Flipkart e sua avaliação, é verdade, pelo menos depois da oferta do Walmart, que o jogo valeu a pena para os participantes anteriores. Ao pagar o que fez, o Walmart fez de cada investidor que entrou na cadeia de preços da Flipkart antes dela um “sucesso”, justificando o jogo de preços, pelo menos para eles. Se a essência desse jogo é que você compra a um preço baixo e vende a um preço mais alto, a recompensa de jogar o jogo de preços é mais fácil de ver olhando para o investimento do Softbank feito há apenas nove meses, que quase dobrou de preço, em grande parte como consequência do negócio do Walmart. Na verdade, muitas das empresas de private equity e venture capital que se tornaram investidores em anos anteriores venderão suas participações para o Walmart, obtendo enormes ganhos de capital e seguindo em frente. É possível que o Walmart também esteja jogando o jogo de preços, com a intenção de vender o Flipkart para outra pessoa no futuro por um preço mais alto?

Minha avaliação: como a participação da empresa é esmagadora e tem motivos operacionais, é difícil ver como o Walmart joga o jogo de preços, ou pelo menos joga para ganhar. Fala-se de investidores forçando o Walmart a abrir o Flipkart em alguns anos, e é possível que, se o Walmart for capaz de reforçar o Flipkart e torná-lo bem-sucedido, essa rampa de saída possa se abrir, mas parece uma ilusão para mim.

- O grande mercado de entrada (opções reais): O mercado de varejo indiano é grande, mas por décadas também provou ser frustrante para as empresas que tentaram entrar nele por décadas. Uma possível explicação para o investimento do Walmart é que eles estão comprando uma opção (muito cara) para entrar em um mercado grande e potencialmente lucrativo. O argumento das opções implicaria que o Walmart pode pagar um prêmio sobre um valor avaliado pela Flipkart, com esse prêmio refletindo a incerteza e o tamanho do mercado de varejo indiano.

Minha avaliação: O tamanho do mercado de varejo indiano, seu crescimento potencial e a incerteza sobre esse crescimento criam opcionalidade, mas dado que o Walmart continua sendo uma loja física principalmente e que existem vários caminhos que podem ser tomados para estar nesse mercado, é não está claro que comprar Flipkart é uma opção valiosa. - Sinergia : Como em toda fusão, tenho certeza de que a palavra sinergia será lançada, muitas vezes com total abandono e geralmente sem nada para apoiá-la. Se a essência da sinergia é que uma fusão permitirá que a entidade combinada tome medidas (aumentar o crescimento, reduzir custos etc.) para gerar mais receitas em suas lojas de varejo indianas e, inversamente, como permitir que ela seja adquirida pelo Walmart fará com que a Flipkart cresça mais rápido e se torne lucrativa mais cedo.

Minha avaliação: o Walmart ainda não tem uma presença grande o suficiente na Índia para se beneficiar substancialmente da aquisição da Flipkart e, embora o Walmart tenha anunciado que abriria 50 novas lojas na Índia, logo após o acordo com a Flipkart, não vejo como possuir a Flipkart aumentará substancialmente o tráfego em suas lojas físicas. Ao mesmo tempo, o Walmart tem pouco a oferecer ao Flipkart para torná-lo mais competitivo em relação à Amazon, além de capital para mantê-lo funcionando. Em resumo, se houver sinergia, você tem que se esforçar para vê-la, e ela não será substancial o suficiente ou chegará em breve para justificar o preço pago pelo Flipkart. - Manobra defensiva : Anteriormente, observei que tanto o Flipkart quanto o Walmart compartilham um adversário comum, a Amazon, um concorrente magistral no jogo longo. Argumentei que há pouca chance de que a Flipkart, sozinha, possa sobreviver a essa luta, à medida que o capital seca e os investidores existentes procuram saídas e que o declínio do Walmart no varejo global parece inexorável, à medida que a Amazon continua sua ascensão. Dado que o mercado de varejo chinês será difícil de penetrar, o mercado de varejo indiano pode ser onde o Walmart se posiciona. Em outras palavras, a justificativa do Walmart para investir na Flipkart não é que eles esperam gerar um retorno razoável sobre seu investimento de US$ 16 bilhões, mas que, se não fizerem essa aquisição, a Amazon não será controlada e seu declínio será mais abrupto.

Minha avaliação: Dos quatro motivos, esse, a meu ver, é o que melhor explica o negócio. As fusões defensivas, no entanto, são um sinal de fraqueza, não de força, e apontam para um modelo de negócios sob estresse. Se você é um acionista do Walmart, este é um sinal negativo e não me surpreende que as ações do Walmart tenham caído depois. Mantendo a analogia do ciclo de vida, o Walmart é uma atriz envelhecida e outrora bonita que pagou US $ 16 bilhões por um lifting facial muito caro e, como todos os liftings faciais, é apenas uma questão de tempo até que a gravidade faça sua mágica novamente.

Em resumo, acho que as chances estão contra o Walmart neste negócio, dado o que ele pagou pelo Flipkart. Se os rumores forem verdadeiros de que a Amazon estava interessada em comprar a Flipkart por cerca de US$ 22 bilhões, acho que o Walmart teria sido melhor servido deixando a Amazon vencer essa batalha e lutar contra os executores antitruste locais, enquanto joga com seus pontos fortes no tijolo e argamassa varejo. Eu tenho uma suspeita de que a Amazon não tinha intenção de comprar o Flipkart e que conseguiu incitar o Walmart a pagar muito mais do que deveria para entrar no espaço de varejo on-line indiano, onde pode esperar perder dinheiro no futuro próximo. Às vezes, você ganha guerras de lances ao perdê-las!

Qual o proximo?

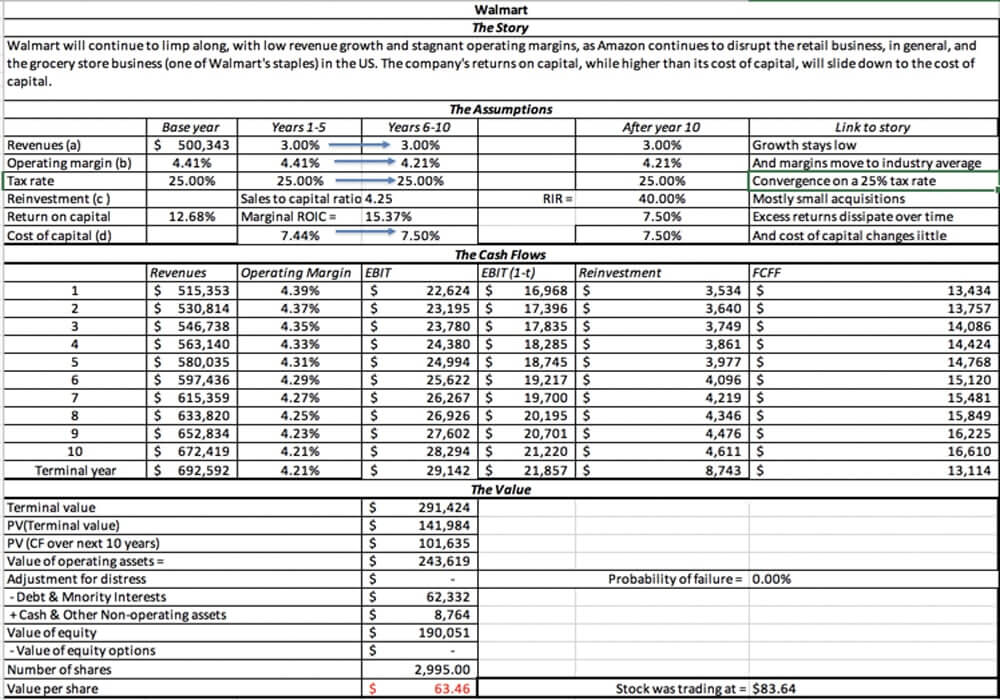

No longo prazo, esse acordo pode desacelerar o declínio do Walmart, mas a um preço tão alto que não vejo como os acionistas do Walmart se beneficiam dele. Anexei minha avaliação do Walmart e com minha história de crescimento lento contínuo e margens estagnadas para a empresa, o valor que obtenho para a empresa é de cerca de US$ 63, cerca de 25% abaixo do preço das ações de US$ 83,64 em 18 de maio de 2018.

No curto prazo, espero que esta aquisição acelere a já frenética competição no mercado de varejo indiano, com a Flipkart, agora lastreada em dinheiro do Walmart, e a Amazon India continuando a cortar preços e oferecendo serviços complementares. Isso significará perdas ainda maiores em ambas as empresas, e os varejistas online menores cairão no esquecimento. Os vencedores, porém, serão os clientes de varejo indianos que, nas palavras do Poderoso Chefão, receberão ofertas irrecusáveis!

No entanto, para start-ups em toda a Índia, temo que este acordo, que recompensa os fundadores da Flipkart e seus investidores de capital de risco por construir uma máquina de perda de dinheiro e queima de dinheiro, alimente o mau comportamento. As empresas jovens vão em busca de crescimento, e ainda mais crescimento, prestando pouca atenção aos caminhos para a lucratividade ou construindo negócios viáveis, esperando ser Flipkarted .

Os capitalistas de risco jogarão mais jogos de preços, pagando preços por esses perdedores de dinheiro que não têm base em fundamentos, mas justificando-os argumentando que serão Walmarted . Enquanto isso, se você é um investidor que se preocupa com valor, sugiro que compre pipoca e aproveite o entretenimento. Vai ser divertido, enquanto durar!

[Esta postagem de Aswath Damodaran apareceu primeiro em seu blog e foi reproduzida com permissão.]