Por que não veremos novas startups de Internet de consumo bem-sucedidas da Índia

Publicados: 2017-11-22Embora gostos de Flipkart, Ola, Practo tenham levantado enormes quantias de dinheiro, mas isso não pode ser lido como o sinal de ascensão para todo o setor

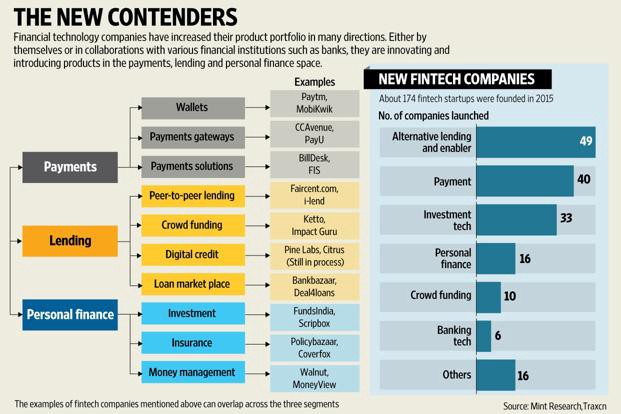

Eu estava conversando com um fundador apaixonado no espaço de fintech/saúde outro dia. Eles seguiram um modelo de mercado de empréstimos e fizeram negócios para empréstimos ao consumidor em um nicho vertical e levantaram sua primeira rodada de capital externo há um ano.

Dentro de um curto espaço de tempo, eles estavam no mercado procurando levantar uma ponte.

A necessidade deles?

Eles tentaram adquirir pessoas online e a economia não fazia sentido. As pesquisas on-line em seu domínio foram baixas e uma taxa de conversão padrão de 1% para o setor garantiu que suas suposições iniciais dessem errado e os custos de aquisição de clientes disparassem.

Naquela época, o Nasscom Product Conclave estava acontecendo em Bangalore.

O relatório anual que eles trazem afirma que 47% das 1.000 novas startups criadas este ano estavam no segmento B2B, um aumento de 34% no ano passado.

O financiamento médio para startups B2B em 2017 teve um aumento de 5%, enquanto o financiamento médio B2C teve uma queda de 10%.

A narrativa mais ampla é que cada vez mais consumidores estão sendo incluídos na economia digital. É difícil encontrar qualquer artigo/deck que fale sobre a história de crescimento da Índia que não se refira a uma dessas três coisas em comum:

- A crescente penetração de smartphones que ajuda as empresas a acessar/comunicar com os clientes.

- Crescente número de usuários da Internet que os traz para a web de conteúdo e comércio.

- Dividendo demográfico que diz que 65% da população da Índia tem menos de 35 anos de idade e são aspiracionais.

Se a situação é ótima, por que estamos vendo negócios B2C fechando, capitalistas de risco apostando em negócios de consumo de tijolo e argamassa e ouvindo conversas constantes sobre remarcações de valor?

Garantido. Você tem jogadores como Tencent e Softbank entrando e empurrando enormes quantias de capital para os principais nomes. Os gostos de Flipkart, Ola e Practo levantaram dinheiro no valor de bilhões de dólares. Mas ler isso como um sinal de recuperação para todo o setor seria uma simples conjectura.

Considere uma declaração que o CEO da Flipkart, Kalyan Krishnamurthy, fez em sua entrevista à Mint em setembro:

A rentabilidade não é a maior prioridade hoje. Voltaremos a entrar em um modo muito claro de construção de mercado consumidor e expansão do mercado.

Em virtude de sua posição de destaque, pode se concentrar em expandir o mercado queimando uma tonelada de dinheiro.

Mas com o foco crescente na economia da unidade e na lucratividade do ponto de vista do investidor, uma startup incorporada hoje pode esperar esse tipo de margem de manobra ?

Quando li as manchetes de que a Paytm estava em negociações para comprar a Little e a Nearbuy, fiquei imaginando que ainda poderia haver espaço.

O plano da Paytm de adquirir startups na descoberta de negócios e comércio. Crédito: Livemint

Se você embarcar em sua jornada hoje, há uma chance de não se tornar tão grande quanto os líderes de mercado, mas pode se tornar um alvo de aquisição quente.

“Nada mal”, pensei.

Mas então, eu vi esta linha:

Ambas as empresas juntas levantaram mais de US$ 80 milhões em capital e agora estão sendo compradas por cerca de US$ 30 milhões em uma combinação de transações em dinheiro e ações.

E eu não conseguia parar de pensar se este é o pior momento para pensar em começar uma empresa de internet B2C?

Os mercados não estão crescendo rápido o suficiente

Todo mundo fez uma ligação errada.

Esta foi uma declaração feita por um VC quando perguntado sobre o estado do mercado consumidor de internet na Índia.

Para ser honesto, este ponto é uma percepção que atingiu muitos empresários e investidores.

Das 41 maiores empresas privadas de Internet de consumo do país, apenas uma gerou lucro no ano fiscal encerrado em março de 2016.

Verifiquei os números de 2017 e o aumento das perdas ainda supera o aumento da receita para a maioria desses jogadores, o que indica duas coisas:

- Os usuários existentes não estão realizando transações na plataforma nos níveis desejados.

- Novos usuários não estão entrando online tão rapidamente quanto o esperado.

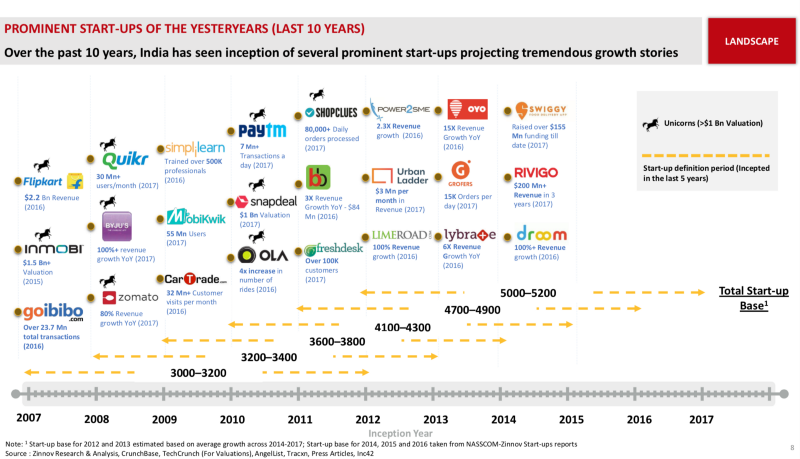

E isso acontece 10 anos após o nascimento da primeira startup de comércio eletrônico B2C.

Em 2016, 60 milhões de pessoas fizeram compras online na Índia. Isso é cerca de 14% da base total de usuários da Internet.

E esse número consiste em pessoas que compram em sites de comércio eletrônico famosos e também aqueles que recarregam por INR 10-20 no Paytm (o princípio de Pareto deve ser uma boa aproximação das taxas na minha opinião).

Na verdade, a Índia tem cerca de 10 milhões de usuários mensais comprando produtos em sites de comércio eletrônico. Isso depois de gastar entre US $ 10 e US $ 12 bilhões.

Leva tempo para o valor dos números entrar em ação. Se as empresas de comércio eletrônico pudessem criar um hábito de compras on-line regulares entre um crore de clientes gastando US $ 15 bilhões nos últimos 10 anos, os próximos 10 crore de pessoas seriam mais difíceis de obter considerando a maior consciência sobre gastos.

À medida que raspamos as diferentes camadas econômicas, a adaptação se torna mais difícil.

O setor de comércio eletrônico cresceu 12% em 2016 contra as altas dos anos anteriores.

Há uma grande diferença entre as pessoas que entram online e fazem transações online.

Um smartphone no valor de INR 1000 com um pacote de internet de INR 100 contará você como um usuário da Internet nas estatísticas exibidas.

Mas a capacidade de pagamento se reflete nas tendências macroeconômicas mais amplas.

O próprio PIB está crescendo entre 5 e 7%.

O crescimento da renda nacional é de cerca de 12%.

O consumo per capita de eletricidade está crescendo 5%.

O número de automóveis vendidos está crescendo 6%.

A poupança das famílias em % do PIB atingiu um nível baixo.

Concordo que a maioria desses fatores pode não ter um impacto direto ou pode estar um pouco fora do alvo, pois lida com uma grande população.

Mas toda vez que vejo um relatório de pesquisa afirmando que 500 milhões de pessoas compram online e que o setor terá uma taxa de crescimento de 30%, fico coçando a cabeça.

À medida que descemos a pirâmide do consumidor indiano, está sendo visto que as empresas de internet pura podem não ser capazes de resolver os problemas das pessoas nesses níveis.

Ou não é uma proposta valiosa para o cliente nem faz sentido comercial para a própria empresa.

Comércio eletrônico, táxi, entrega de comida e pagamentos digitais (a maior parte das transações) atenderam ao topo da pirâmide e é aí que estão os usuários de internet da Índia com a capacidade de pagar.

Mas veja o caso do transporte privado além do Uber/Ola. Existem alguns provedores de transporte/mini-ônibus habilitados para tecnologia que atendem ao público de classe média/média baixa.

Nenhum deles parece estar indo bem em qualquer frente de economia de escala/unidade.

Com a criação de mercado sendo uma tarefa difícil, uma empresa de internet B2C recém-formada pode ir além de seu alcance e atrair usuários para realizar transações em sua plataforma?

Gastar para ganhar mercado

Fundada em 2012 por executivos seniores no domínio da moda e tecnologia, a Fashionara era uma loja virtual de moda junto com Myntra. Ele levantou cerca de US $ 8 milhões em financiamento de um conjunto de investidores de renome.

No entanto, passou por maus momentos e fechou após quatro anos.

Equipe de qualidade?

Verificar.

Bons investidores?

Verificar.

Aqui está o que um artigo tinha a dizer sobre o fechamento-

Uma das muitas start-ups que vendem moda, a Fashionara tentou expandir seus negócios em estética e atendimento ao cliente superior, em vez de descontos. Poucos compradores estavam interessados. Em 2015, Fashionara mudou para um modelo de vendas em flash para sobreviver. Logo depois, a empresa faliu.

Idealmente, o foco na estética e no atendimento superior ao cliente são fundamentais para construir negócios duradouros, certo?

Recomendado para você:

Por que isso não deu certo?

Porque Myntra estava em uma montanha-russa. Ela se fundiu com a Flipkart em 2014 e, segundo todas as contas, tinha bastante dinheiro em seus livros.

A Amazon teve um lançamento suave em 2013. Começou a apresentar moda no segundo semestre de 2014. E Jeff Bezos estava falando sério sobre comprometer US $ 1 bilhão. dólares para expandir seus negócios aqui.

Outros players horizontais como Snapdeal e Jabong descobriram que a moda é um segmento lucrativo.

Acima de tudo, a diferenciação do Fashionara não lhe deu um fosso (vantagem defensável).

Mas, ao mesmo tempo, a Tiger Global apoiou o LimeRoad e deu a ele uma corda para se segurar. LimeRoad pode ter seus próprios desafios, mas pelo menos sobreviveu.

Apenas jogadores com dinheiro no banco podem jogar o jogo de longo prazo.

As pessoas se referem aos GMVs como métricas de vaidade e economia de unidade como métricas de sanidade. Mas todos nós precisamos reconhecer que, se queremos que nossas startups de internet cresçam, é necessário capital. E vimos essa tendência se desenrolar em todo o espectro.

Apesar de queimar dinheiro, a Flipkart estava em condições de concorrer ao Snapdeal. Myntra poderia comprar Jabong.

Agora, se você considerar o tamanho total do mercado possível em 15 anos, podemos apoiar 2 a 3 empresas em todos os setores. Mas, na prática, no processo de crescimento, as empresas que não conseguirem levantar rodadas contínuas serão expulsas pelo sistema, pois os investidores em estágios posteriores querem apoiar um player que possa mostrar escala.

Para provar isso, um investidor que investiu no Fashionara em 2013 investiu no LimeRoad em 2014. Ou veja o caso do Stayzilla, que ganhou muita visibilidade devido aos incidentes que cercaram seu fechamento.

Este parágrafo escondido em uma nota de autoria do fundador quando encerrou suas operações resume a importância de ter o capital para sobreviver:

Isso foi ainda mais exacerbado pelo crescimento desenfreado baseado em descontos na indústria de viagens desde 2015. Forçados a igualar os preços, não conseguimos nem mesmo recuperar o que investimos, necessitando de uma necessidade de capital muito grande simplesmente para sustentar o crescimento.

Aqui está a nota dos fundadores da PepperTap explicando as razões pelas quais eles tiveram que fechar:

Estávamos nisso para o “longo curso”. Isso significava que precisávamos aumentar constantemente a capacidade de buffer em nossas equipes de logística e operações. [….] Combinado com a necessidade de descontos, isso significava que o dinheiro que estávamos queimando em cada pedido estava aumentando rapidamente, sem fim imediato à vista.

A realidade do mercado é que o cara com o maior baú de guerra vence.

Mas sabendo que o mercado está lento em sua expansão, e existem dezenas de empresas que tiveram que fechar, teremos algum investidor apoiando novos players começando agora?

PS: Escrevi um artigo sobre os desafios enfrentados pelos investidores de Venture Capital na Índia. Ele fornece a cada leitor uma perspectiva do que impulsiona a indústria de capital de risco e divide o trabalho de uma maneira fácil de entender.

Ecossistemas mais caros

Uma empresa de portfólio com a qual interajo regularmente usa o marketing do Facebook como um de seus principais canais de aquisição de clientes. O fundador era uma boa mão para atingir seu público até quando ele me ligou um dia-

“Estou vendo muita queda no Facebook. Tem sido assim desde há algum tempo', disse.

Fiz uma pesquisa online e conversei com algumas pessoas naquele espaço. Por meio de nossa rede, descobrimos que um de seus concorrentes havia arrecadado dinheiro recentemente e estava aumentando seus gastos online.

Felizmente, o fundador teve algumas outras iniciativas em andamento e trouxe as coisas de volta aos trilhos.

O que percebi no final do exercício foi que o custo de construir um negócio online aumentou.

Veja o exemplo de aquisição de clientes por meio de canais digitais.

O Facebook e o Google juntos respondem por sete de cada US$ 10 gastos em toda a publicidade digital na Índia hoje. A maioria das startups depende desses canais para obter leads. Aparentemente, desde 2012, os preços do adwords subiram de três a cinco vezes em algumas verticais.

Em tecnologia bancária e financeira (fintech), atualmente uma das favoritas dos investidores na Índia, as empresas estão gastando até INR 1.000 em um único clique.

Mesmo assumindo uma taxa de conversão padrão de 3%, estamos analisando enormes custos de aquisição de clientes. À medida que vários jogadores entram no movimento (recurso B2C), esse custo continuará aumentando. O baixo ARPU (receita média por usuário) e o crescimento lento dos anúncios garantem que essas plataformas sociais não possam ignorar suas próprias oportunidades de receita. Em palavras simples, o custo de aquisição só pode subir.

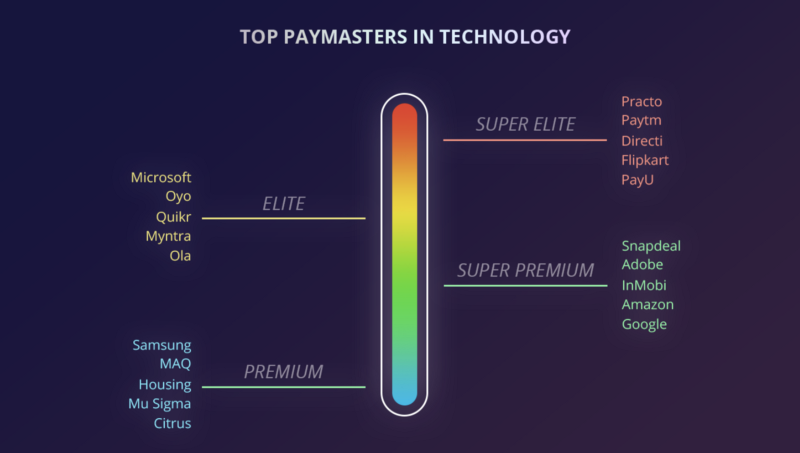

A outra área onde você pode ver isso acontecer é no talento. Um artigo do WSJ menciona que os aumentos anuais são de 30% a 40% para os principais funcionários. Há conversas sobre salários superinflacionados e como as startups estão preocupadas com o fato de isso estar consumindo seus fundos arrecadados.

O mais surpreendente é que os salários não estão caindo mesmo quando setores como o comércio eletrônico tiveram uma queda.

Além disso, temos uma tonelada de multinacionais montando seus escritórios na Índia ou expandindo suas operações na Índia. Facebook, Google, Amazon, Microsoft e seus semelhantes estão competindo para obter o mesmo recurso que uma startup se orgulharia de atrair/reter.

Em um país onde 47% dos graduados são desempregados, os 1 a 2% do topo que incorporam a filosofia de “fazer as coisas” que uma startup incorpora terão um prêmio.

Uma empresa em estágio inicial pode pagar isso?

Se sim, a que custo?

Consolidação/Movimentos de Jogadores Existentes

Um urso salta de um arbusto e começa a perseguir dois caminhantes. Ambos começam a correr para salvar suas vidas, mas então um deles para para colocar seus tênis de corrida.

Seus amigos dizem: “O que você está fazendo? Você não pode correr mais que um urso!”

Seu amigo responde: “Eu não tenho que correr mais que o urso; Eu só tenho que fugir de você!”

Será que isso soa um sino?

Flipkart contra o resto?

Quartos Oyo vs. Zo?

Grofers vs. PepperTap?

Com os mercados não crescendo rápido o suficiente, todos os players existentes (gigantes?) que atingiram certo grau de escala estão seguindo uma ou ambas as estratégias-

- Consolide os clientes adquiridos online e vincule-os à plataforma induzindo comportamentos de formação de hábitos. Aumente o valor do tempo de vida gerado pelo cliente.

- Tente alcançar um segmento mais amplo da população ficando offline e abrindo lojas.

E isso é a favor deles. Todo mundo sabe que não se espera que ganhem dinheiro tão cedo e faz sentido continuar aumentando sua cesta de ofertas.

Você pode chamar de recall de marca para simplificá-lo ou dizer que eles precisam justificar as avaliações.

Mas o ponto é que esses jogadores precisam permanecer em seu jogo. Eles precisam superar os concorrentes. E eles têm que ser o último homem de pé. Todo player bem financiado decidiu ampliar seu fosso e se isolar contra um mercado que parece não crescer, mudar os gostos dos consumidores e uma incerteza sobre o futuro. Na busca pela conquista de um cliente, eles não querem perder a noção de monetizar/engajar um usuário que já está pagando por serviços prestados pela internet (entre plataformas).

Esta é a consolidação para o público pagante superior.

A Flipkart está em negociações para comprar participações na Bookmyshow e na Swiggy. Uma reportagem da mídia também disse que a empresa estava conversando com a empresa de serviços hiperlocal UrbanClap e a varejista de móveis Urban Ladder. Também houve conversas sobre a aquisição da BigBasket pela Amazon. Alibaba parece estar interessado também.

O aumento dos negócios de assinatura na Índia é um subproduto dessa estratégia e parece estar funcionando - 30% dos pedidos na Amazon já vêm de clientes Prime, enquanto a Zomato lançou recentemente o Zomato Gold e, por contas iniciais, viu um resposta fenomenal.

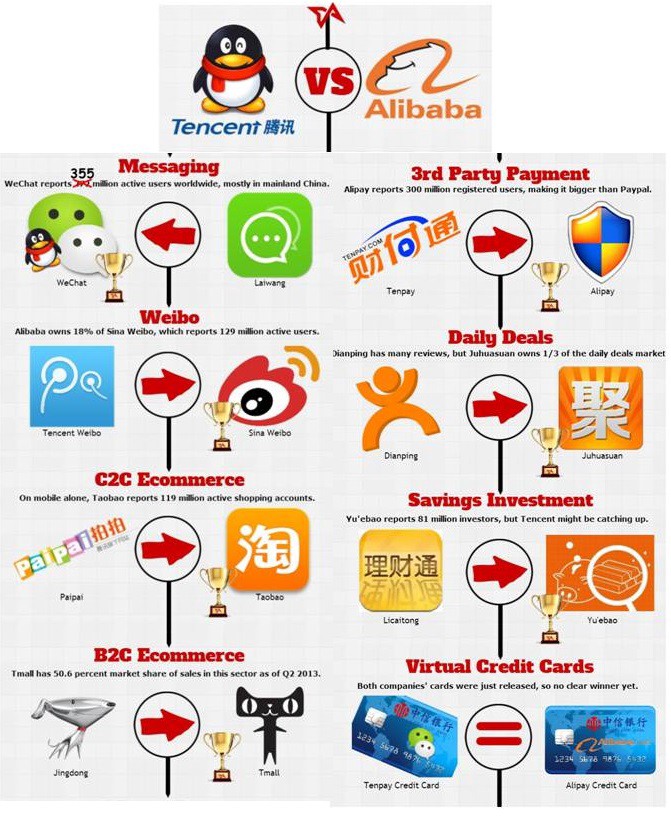

À medida que as empresas individuais se tornarem grandes, elas adotarão uma abordagem horizontal e começarão a agrupar ofertas.

Isso é o que os chineses aperfeiçoaram. É por isso que Tencent e Alibaba são os gigantes que são. E estão fazendo investimentos na Índia para repetir a mesma cartilha.

Isso está esperando para acontecer na Índia?

Agora, tomemos um setor que ainda não tem um vencedor claro.

O empréstimo P2P (Peer to peer) deve ser um bom exemplo.

A primeira plataforma de empréstimos P2P na Índia começou em 2012. Existem cerca de 30 dessas plataformas na Índia e vejo algumas surgindo a cada trimestre. A carteira de empréstimos de todas essas plataformas combinadas é de cerca de INR 50 crores (menos volume, mostrando a dificuldade de obter um cliente online?).

O outro modelo aqui é um modelo de mercado em que as plataformas se vinculam a um banco ou NBFC no back-end e dispersam empréstimos de maneira eficiente.

Embora não haja estimativa oficial, o dinheiro disperso pela plataforma deve ficar em torno de INR 200-300 crores, de acordo com relatos da mídia.

Agora, no momento em que algumas empresas começarem a ganhar escala e com a regulamentação se tornando mais clara, esses players começarão a atrair dólares. E então entra em um ciclo. As margens são de 2 a 3% do valor do empréstimo.

É suficiente para construir um negócio viável? E quanto à concorrência de jogadores maiores?

Paytm tem seus usuários em sua carteira. Em seguida, colocou um pé no e-commerce. Agora, ele vai para reservas de bilhetes de viagens e entretenimento. Um banco de pagamentos vem em seguida. Se houver uma oportunidade lucrativa no espaço digital de seguros/empréstimos, ele não terá uma vantagem, pois tem um consumidor em seu ecossistema?

Edit: Enquanto escrevia este artigo, a Paytm anunciou sua parceria com a ICICI para empréstimos.

Da mesma forma, crescer horizontalmente também é visto em outras verticais. Byju ampliou suas ofertas de ser apenas uma plataforma de treinamento CAT e agora opera em todo o segmento K-12. Pode ser por causa de programas de fidelidade, uso habitual ou resistência à mudança. Mas será cada vez mais difícil afastar os clientes desse vínculo.

Além disso, a Flipkart está atualmente queimando US $ 20 a 25 milhões por mês - algum comércio eletrônico futuro pode combater a quantidade de progresso que essa quantia de dinheiro pode obter para você?

81% do financiamento total recebido pelo setor de tecnologia educacional foi para a Byju's somente este ano e cerca de 35% do financiamento total no espaço de tecnologia de saúde este ano foi levantado pela Practo.

À medida que a compra online passa de uma conveniência a um hábito, como um novo participante entra nesse ecossistema?

O que você faz quando algum jogador vertical usa sua vantagem de pioneirismo e entra na sua área?

Com o passar do tempo, o fosso se tornaria tão impenetrável que seria melhor você não tentar fazer nada naquele espaço?

Jogadores offline/tradicionais existentes ficam online

Esqueça a pressão dos varejistas on-line para ficar off-line para expandir seu mercado-alvo. À medida que nosso conhecimento sobre tecnologia e internet aumenta, instituições públicas e privadas tradicionais estão começando a adotar soluções digitais. Esses novos participantes têm um elemento de força que lhes confere uma vantagem competitiva.

Pode ser um aspecto regulatório ou mesmo a liberdade de ter fluxo de caixa das operações no balanço em virtude de estar no negócio por um tempo. Quem diria que um consórcio liderado por bancos e apoiado pelo banco central contaria com um aplicativo intuitivo e que leva em consideração as sensibilidades do cliente?

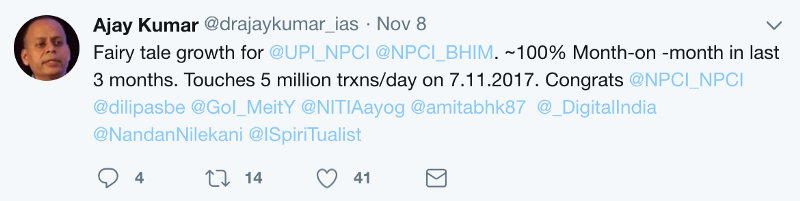

O BHIM alcançou o mesmo número de downloads em 10 dias que o PhonePe atingiu em cinco meses. Em um curto espaço de tempo, o aplicativo BHIM tornou-se uma força a ser reconhecida no cenário de pagamentos e o próprio governo está concedendo reembolsos em dinheiro e bônus de referência!

Sem parar por aí, a versão 2.0 do aplicativo tem o potencial de prejudicar o negócio de carteiras. Após anos de críticas, o IRCTC agora atualizou sua oferta para fornecer uma melhor experiência ao usuário.

Hotéis e companhias aéreas estão oferecendo melhores ofertas aos clientes em seus próprios portais, em vez do que listam em outras plataformas de viagens online. Descontos de companhias aéreas são notícia de primeira página em nossos portais de mídia online. Normalmente, cada reportagem também imprimirá este aviso:

Oferta válida apenas em todos os voos que operam na Air India Network e reservados no site da Air India e no aplicativo móvel da Air India. O esquema é válido para reservas de ida e ida e volta.

O Axis Bank investiu para comprar o Freecharge. Hotstar adicionou um novo vigor aos esforços do Star Group. Se Myntra está me bombardeando com SMS com desconto, Central e Estilo de Vida também estão. Se 1 mg precisa dos meus dados de contato, o MedPlus também precisa.

A maioria das empresas convencionais em todos os setores, incluindo saúde, hospitalidade, varejo e entretenimento, está descobrindo que os clientes que têm são clientes alimentados com descontos que não são leais a eles nem às plataformas em que fazem transações.

Uma tonelada de startups B2B estão surgindo em torno dos temas de colocar esses players tradicionais online.

Eles querem ter um canal direto para se comunicar com os clientes. Eles vão garantir que enviem regularmente ofertas e descontos ou ofereçam uma melhor experiência ao cliente se acharem que isso compraria fidelidade.

E à medida que essas empresas aumentam sua presença digital, fica ainda mais difícil para as empresas de internet competir nesse espaço.

A centelha ressurgente?

Não há como as startups B2C terem sucesso então?

Eu acho que existem.

É só que precisamos nos afastar da internet como principal meio de aquisição de clientes e entrega de negócios e olhar para áreas onde as sensibilidades indianas podem dar às startups uma vantagem sustentável.

E eu tenho fé no empresário indiano que mostrou repetidamente que as probabilidades podem ser superadas.

Já temos empresas que mostraram o caminho.

Fundada em 2001, a Matrimony.com é uma provedora de serviços online de matchmaking e casamento. Foi IPO em setembro de 2017 e registrou até 3 milhões de usuários ativos. O IPO foi subscrito cerca de 1,26 vezes e agora tem um valor de mercado de ~INR 2.000 crores.

Omni-channel pode ser uma palavra da moda agora, mas o Bharat Matrimony tinha centros offline para complementar sua presença online desde o início.

Uma coisa é certa: um modelo de internet de jogo puro não será a resposta para a maioria dos problemas/necessidades dos consumidores indianos (em todos os níveis de renda).

Pretendo escrever um artigo separado para gerar conversas e trocar ideias sobre o tipo de negócios B2C que podemos construir mantendo os pontos acima em mente. Adoraria ouvir seus pensamentos e opiniões.

[Esta postagem de Uday Marepalli apareceu pela primeira vez no Medium e foi reproduzida com permissão.]