12 opțiuni pentru finanțarea startup-urilor în India

Publicat: 2022-02-14Ecosistemul de finanțare a startup-urilor a evoluat dincolo de investitorii îngeri și capitaliștii de risc

Startup-urile pot strânge fonduri de la diferite tipuri de investitori și platforme, în funcție de nevoile și stadiul lor

În acest articol, vom discuta despre 12 opțiuni de finanțare pentru startup-uri

Ecosistemul indian de startup-uri a parcurs un drum lung, cu multe startup-uri tehnologice care au devenit publice și aproape 42 de companii devenind unicorni în 2021. Potrivit Indian Tech Startup Funding Report 2021 de la Inc42 , startup-urile indiene au strâns 42 de miliarde de dolari în finanțare prin 1.583 de oferte în 2021 și 2487. investitori unici au participat la finanțarea startup-urilor. O mare parte a finanțării a intrat în segmentul software-as-a-service (SaaS), comerțul electronic, fintech și servicii pentru consumatori.

În general, între 2014 și 31 ianuarie 2022, startup-urile indiene au strâns fonduri de aproape 116 miliarde USD.

Totul începe cu bootstrapping. Pe măsură ce afacerea crește, aveți nevoie de fonduri pentru operațiuni, extindere, marketing, producție. În funcție de stadiul în care se află afacerea dvs. și de capacitatea sa de a genera profituri, căutați finanțare de la investitori îngeri, apoi treceți la capitaliști de risc și mai târziu lansați o ofertă publică inițială (IPO) .

Există trei tipuri de finanțare pentru startup: finanțare prin capitaluri proprii, finanțare prin datorii și granturi guvernamentale. Fiecare opțiune de finanțare are avantajele și dezavantajele sale. De exemplu, finanțarea prin capital propriu nu are presiune de rambursare, dar trebuie să renunți la o participație din compania ta, ceea ce o face cea mai scumpă formă de finanțare.

Ecosistemul de finanțare a startup-urilor a evoluat dincolo de investitorii îngeri și capitaliștii de risc. Startup-urile pot strânge fonduri de la diferite tipuri de investitori și platforme, în funcție de nevoile și stadiul lor. În acest articol, vom discuta despre 12 opțiuni de finanțare pentru startup-uri.

12 opțiuni de finanțare pentru startup-urile indiene

Investitori îngeri

Investitorii Angel sunt investitori individuali sau o rețea de persoane cu legături de familie sau experiență bogată. Cei mai mulți dintre ei sunt antreprenori cu experiență care au trecut prin procesul de începere a unei afaceri. Ei înțeleg punctele dureroase și oportunitățile.

Acești investitori au un surplus de numerar pe care sunt dispuși să-l riște în cadrul întreprinderii dumneavoastră în faza de lansare . Înainte de a investi, ei analizează startup-ul, cercetează și văd cât de mult a investit fondatorul. Odată ce sunt convinși, îți oferă finanțare în schimbul datoriilor convertibile sau deținerii de capitaluri proprii în startup-ul tău.

Investitorii înger acționează ca mentori pentru tinerii antreprenori. Dar investesc o sumă mai mică decât capitaliștii de risc și se așteaptă la profituri mai mari. Unii investitori individuali populari Kunal Shah, Rajan Anandan, Ritesh Malik.

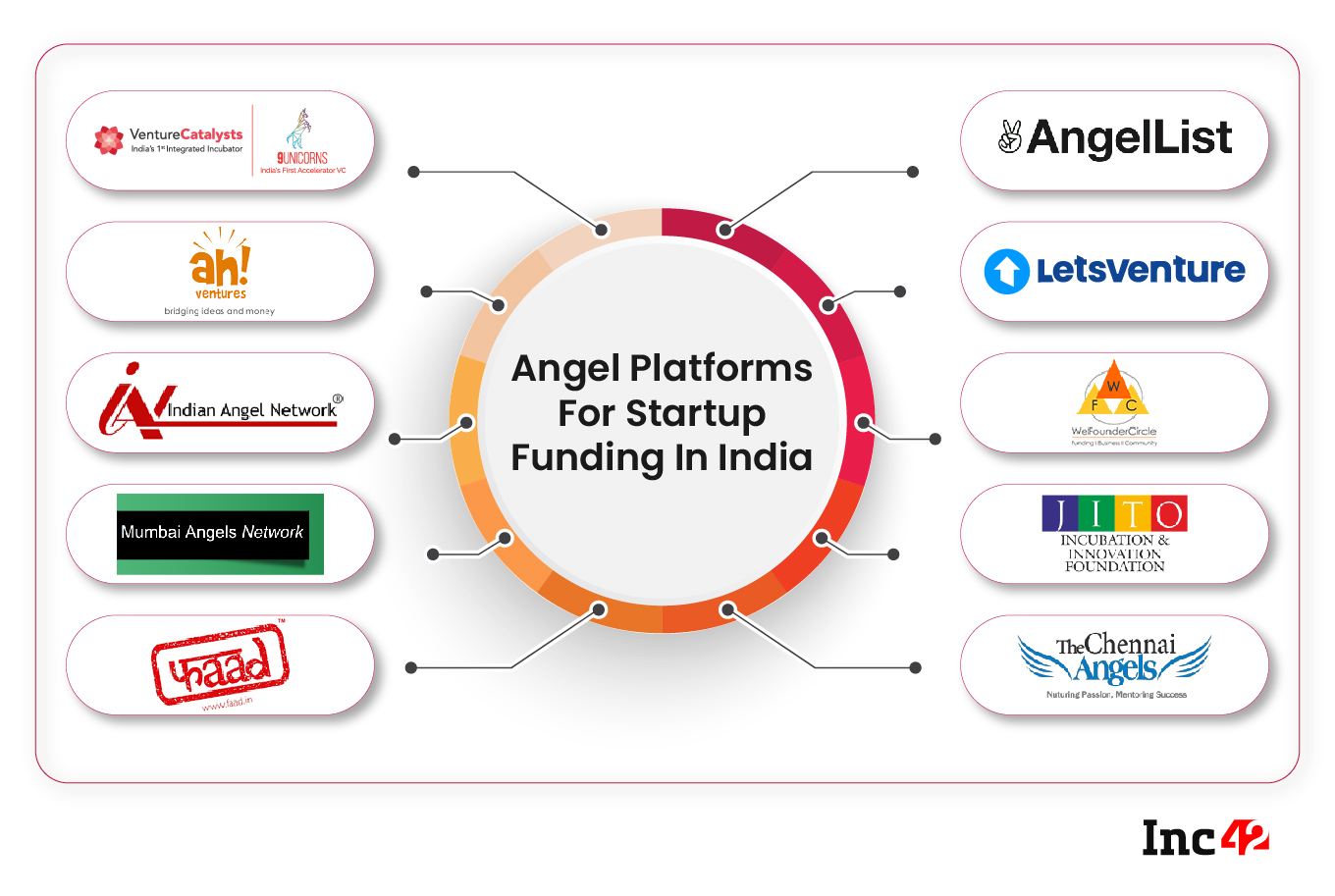

Rețele și platforme Angel

Rețelele și platformele de îngeri este locul în care investitorii îngeri își reunesc fondurile pentru a investi în startup-uri. Pe măsură ce funcționează ca grup, acești investitori pot oferi fonduri mai mari și pot acoperi riscurile. Platforma deține capitalul propriu al startup-ului și ei beneficiază dacă startup-ul prosperă.

Unele platforme populare sunt AngelList, Venture Catalysts, LetsVenture.

Fonduri de capital de risc

Fondurile de capital de risc sunt o instituție a cărei activitate este de a oferi capital startup-urilor promițătoare. Acest punct este în cazul în care finanțarea startup -ului trece la următorul nivel. Întrucât fondurile de capital de risc sunt o instituție, ele oferă cantități mari de capital unei companii pentru creștere și extindere și monitorizează progresul acesteia pentru a se asigura că investiția lor oferă o dezvoltare durabilă.

Fondurile de capital de risc primesc acțiuni sau instrumente legate de acțiuni de la startup-uri în schimbul finanțării. Ei părăsesc compania atunci când lansează un IPO sau este achiziționat.

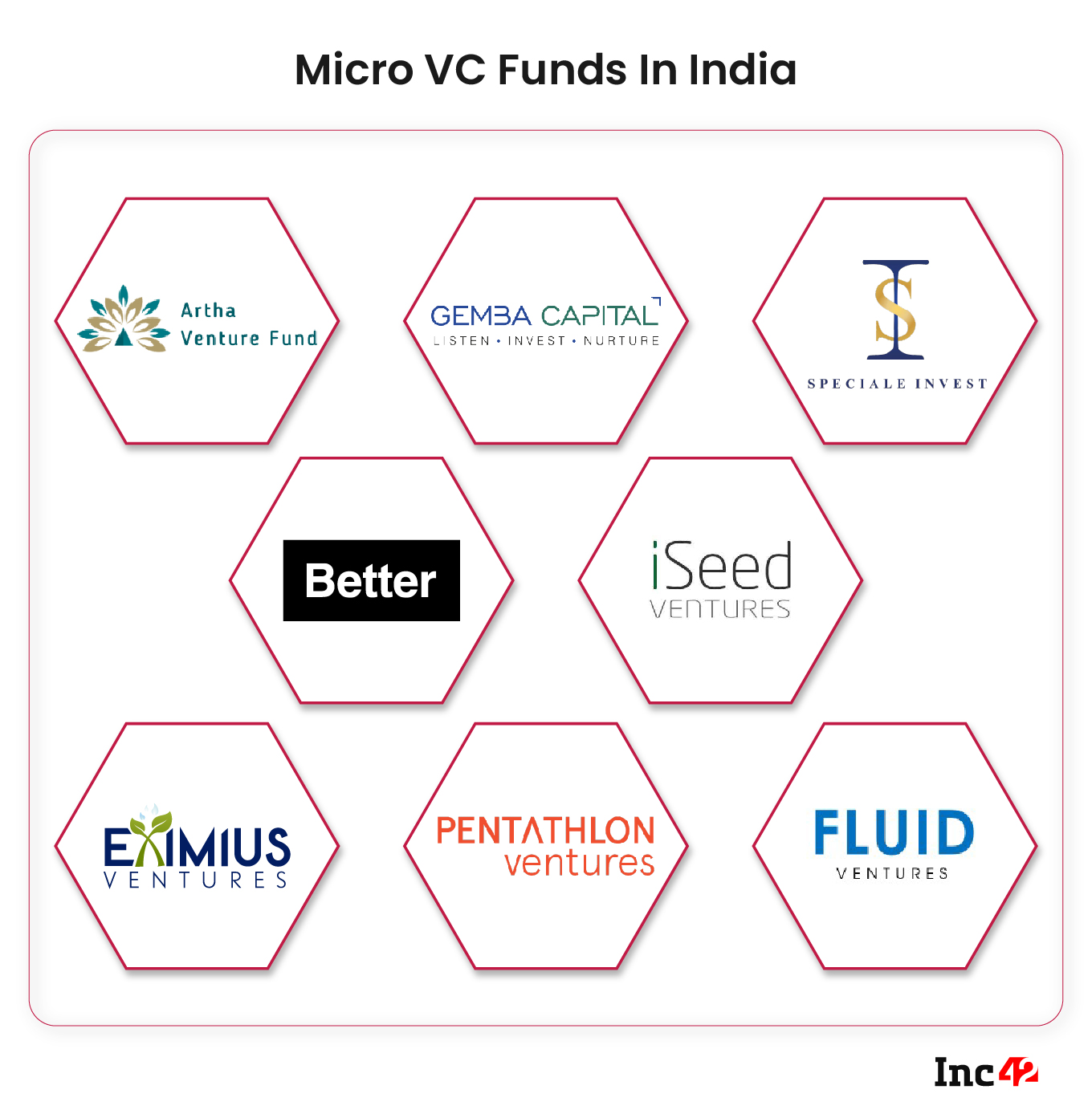

Micro VC-uri

O ramură a capitalului de risc este micro-VC, cu o dimensiune mai mică a fondului de aproximativ 60 de milioane de dolari – 70 de milioane de dolari. Micro-VC investesc în startup-uri aflate în stadiul de idee și primesc în schimb o participație la capital.

Recomandat pentru tine:

Capital de risc corporativ

O altă ramură a VC este Corporate Venture Capital (CVC) . CVC-urile sunt mari multinaționale care investesc fonduri corporative în startup-uri mici și inovatoare, fie pentru tehnologie, fond de talente, fie pentru a dobândi o piață țintă.

CVC-urile oferă startup-urilor resurse precum expertiză de marketing, direcție strategică sau o linie de credit. Asocierea cu nume mari oferă startup-urilor un impuls.

CVC oferă finanțare în schimbul unui pachet de acțiuni la startup. Printre CVC-urile indiene se numără Mahindra Partners, Reliance Ventures și Times Group's Brand Capital.

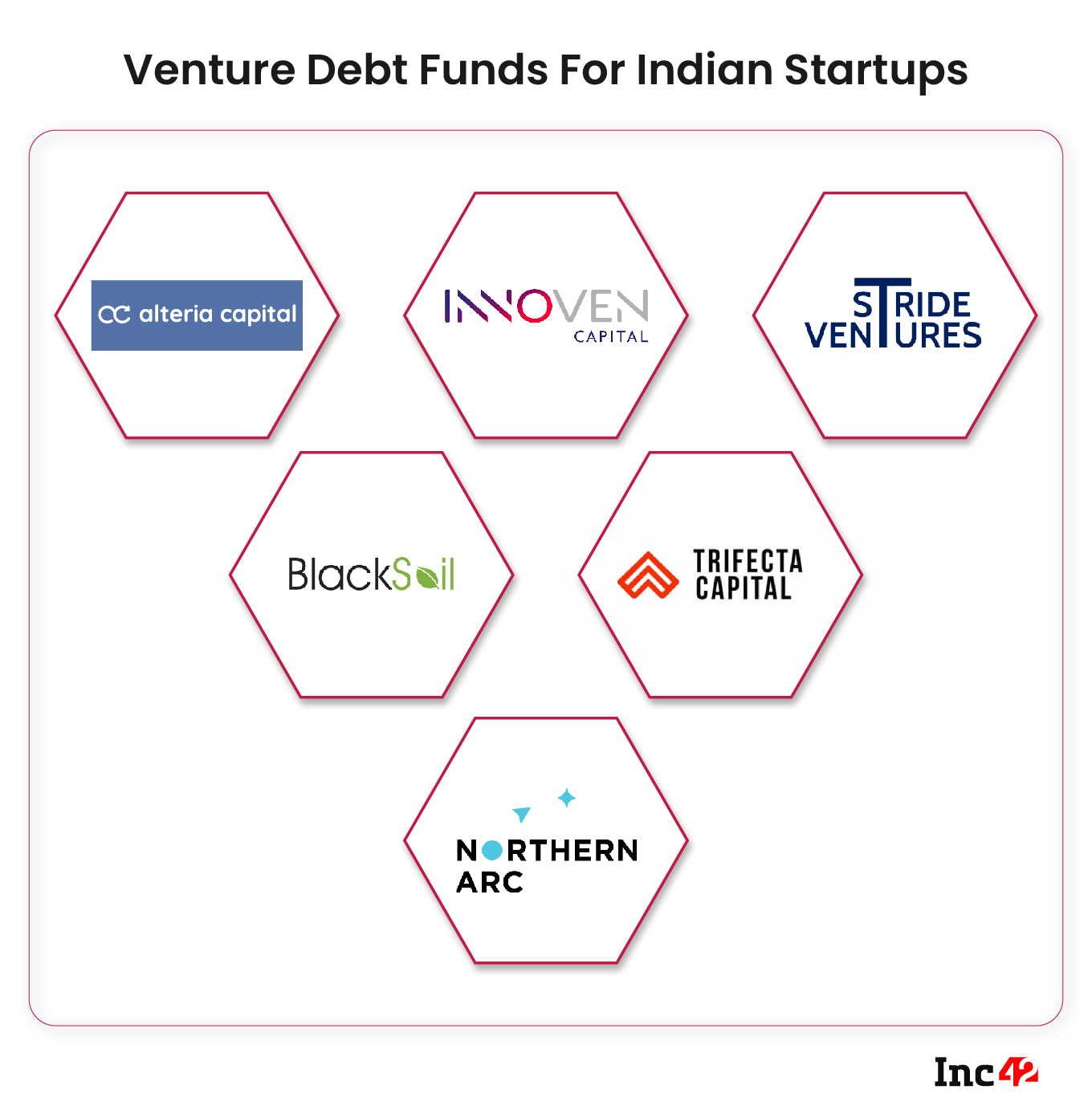

Fonduri de datorii de risc

Capitalul propriu este o sursă costisitoare de finanțare pentru startup-uri. Prin urmare, corporațiile financiare nebancare (NBFC) oferă o schemă hibridă numită fonduri de datorii de risc care oferă finanțare prin datorii startup-urilor susținute de capital de risc. Împrumuturile bancare sau acțiunile nu sunt o opțiune de finanțare viabilă atunci când un startup se extinde și are nevoie de capital de lucru.

Fondurile de datorii de risc vă împrumută bani în schimbul obligațiunilor neconvertibile (NCD) și a mandatelor de capital. Alteria Capital și Trifecta Capital sunt câțiva jucători care oferă finanțare prin datorii de risc startup-urilor indiene.

Granturi și fonduri guvernamentale

Finanțarea pentru startup-urile indiene a depășit investitorii și capitalurile de risc în 2016, când guvernul Indiei a lansat programul „Startup India” . Programul oferă granturi, cum ar fi o reducere de 80% la costurile brevetului și scutirea de impozit pe venit pentru primii trei ani, startup-urilor înregistrate în cadrul schemei.

Guvernul plătește fondurile sub formă de împrumuturi prin Fondul de fonduri al Băncii de Dezvoltare a Industriei Mici a Indiei (SIDBI). Schema investește în capital de risc și fonduri alternative de investiții (AIF) care investesc în startup-uri. Anul trecut, guvernul a lansat, de asemenea, schema Startup India Seed Fund , care oferă sprijin financiar startup-urilor în stadiu incipient.

Pentru anul curent, guvernul a alocat 1.000 INR Cr pentru Fondul de fonduri pentru startup-uri și 283,5 INR Cr pentru Startup India Seed Fund Scheme (SISFS).

Acceleratoare și incubatoare

În timp ce toate opțiunile de finanțare de mai sus sunt pentru startup-uri care fac deja afaceri, incubatoarele și acceleratoarele sunt ca școlile pregătitoare pentru startup-uri. Aceste programe se desfășoară pe o perioadă de patru până la opt luni, în care oferă proprietarilor de afaceri finanțare și o platformă de conectare cu investitori, mentori și alte startup-uri.

Acceleratoarele și incubatoarele se găsesc în general în marile orașe și iau o participație în schimbul programului. Aceste programe fie sunt conduse de entități individuale, fie fac parte din mari corporații sau mari companii de tehnologie.

Unele dintre programele de accelerare populare pentru startup-urile indiene includ Y Combinator, GSF Accelerator, Microsoft Accelerator, Google Launchpad Accelerator, JioGenNext, printre altele.

Family Offices

O altă finanțare emergentă pentru startup-urile indiene este birourile de familie. India are o istorie de afaceri de familie care își transmit averea către generația următoare. Exemplele includ Azim Premji de la Wipro, Anirudh Damani de la K. Damani Group și Gaurav Burman de la Burman Family Office (investitor în Dabur India). Această generație viitoare încearcă să spargă stereotipul și să investească în diferite căi.

Birourile de familie sunt mai răbdătoare decât investitorii îngeri și oferă startup-urilor mai mult timp, bani și resurse pentru a-și dezvolta afacerile. Dar trucul este să abordezi biroul de familie potrivit. India are peste 140 de birouri de familie care au investit masiv în spațiul de startup indian. Ei au fost implicați proactiv în peste 50 de astfel de oferte în fiecare an din 2015, un raport al Praxis Global Alliance și 256 Network. Raportul mai prevede că se așteaptă că Indian Family Offices va contribui cu 30% din cei 100 de miliarde de dolari estimați care vor fi strânși de startup-urile indiene până în 2025.

Băncile

În mijlocul tuturor noilor opțiuni de finanțare pentru startup-urile indiene, opțiunea convențională de finanțare a împrumuturilor bancare încă există. Băncile oferă diferite tipuri de împrumuturi pentru diferite nevoi de afaceri, cum ar fi împrumuturi pentru echipamente, împrumuturi pentru startup și împrumuturi pentru capital de lucru, fiecare cu termeni diferiți. Există un împrumut pentru toate etapele afacerii.

Pentru o pornire în stadiul ideii, băncile necesită garanții mai mari, de obicei cu alte surse de venit. Fullerton India și Omozing.com sunt bănci populare și NBFC care oferă împrumuturi startup-urilor indiene.

Crowdfunding

O altă opțiune de finanțare mai puțin populară pentru startup-uri este crowdfunding. Mai mulți investitori de retail care caută opțiuni alternative de investiții se adună pe o platformă, răsfoiesc modelul de afaceri și investesc în startup-ul ales de ei. Fiecare investitor investește o sumă fixă (împrumut peer-to-peer) într-o idee de afaceri cu speranța de a obține o dobândă mai mare.

Există, de asemenea, finanțare participativă, dar legalitatea sa în India este îndoielnică. Crowdfundingul este predispus la controverse și escrocherii. SEBI avertizează împotriva platformelor digitale de crowdfunding neînregistrate.

Unele dintre platformele notabile de crowdfunding pentru startup-uri includ Indiegogo, SeedInvest Technology, Mightycause, StartEngine, GoFundMe, Patreon, GripInvest, ImpactGuru.

Finanțare bazată pe venituri

Finanțarea bazată pe venituri permite unui startup să-și obțină veniturile viitoare în avans, astfel încât să poată fi implementat cu ușurință pentru cheltuieli de inventar, publicitate și marketing. Partea de plată este flexibilă, reprezentând un procent prestabilit din venitul pe care o companie le generează lună de lună. În ultima vreme, India a cunoscut o creștere a mai multor companii de finanțare bazate pe venituri, care se adresează nevoilor de venituri ale companiilor.

Unele dintre companiile de finanțare bazate pe venituri pentru startup-uri indiene includ Velocity, Klub, GetVantage, printre altele.

Concluzie

India a devenit al treilea cel mai mare ecosistem de startup la nivel global, datorită diferitelor opțiuni de finanțare care încurajează proprietarii de afaceri. Aceste opțiuni de finanțare și strângere de fonduri urmăresc să stimuleze creșterea afacerilor.