Un ghid pentru înțelegerea diferitelor tipuri de finanțare pentru startup

Publicat: 2022-03-31Ecosistemul de startup din India este în plină expansiune. Ecosistemul indian de startup-uri a văzut peste 57.000 de startup-uri lansate până în prezent

Ar trebui să-ți pornești startup-ul sau să strângi capital de risc? Depinde de o mulțime de factori - stadiul startup-urilor, obiectivele sale și cerințele sale de finanțare, printre altele

Indiferent de ruta pe care o alegeți, evaluați toate opțiunile diferite pentru finanțarea startup-urilor. Viitorul afacerii tale depinde de asta

Căutați să vă finanțați startup-ul în India? Momentul este potrivit! Ecosistemul de startup din India este în plină expansiune. Ecosistemul indian de startup-uri a văzut peste 57.000 de startup-uri lansate până în prezent . Calculele Inc42 estimează că valoarea creată de startup-urile indiene este de peste 450 de miliarde de dolari. Aproximativ 112 miliarde de dolari au fost strânși de startup-urile indiene între 2014 și 2021.

Mediul social indian reflectă și el această schimbare. Shark Tank India , un reality show în care antreprenorii își propun produsele investitorilor din viața reală (numiți rechini), a cucerit națiunea. După cum puteți vedea, extragerea finanțării pentru startup de la un rechin necesită să fiți agresiv atunci când vine vorba de a vă vinde ideea, fie printr-un prototip, fie printr-un plan de afaceri solid.

Finanțare pentru startup

Finanțarea startup-urilor se referă la strângerea de bani de care o companie are nevoie pentru a-și acoperi costurile, cum ar fi dezvoltarea de produse, marketing, spații de birouri și inventar. În etapele ulterioare, un startup poate strânge și fonduri pentru extinderea lansării de produse pe piețe mai noi sau pentru a deveni public.

Cel mai adesea, este obținut prin capitaliști de risc, investitori îngeri, bănci sau alte instituții financiare. Cu toate acestea, unele startup-uri aleg să se autofinanțeze, pentru început, și să strângă fonduri externe pe măsură ce se extind.

Să examinăm diferitele tipuri de finanțare pentru startup.

Autofinanțare sau bootstrapping

Autofinanțarea – numită și bootstrapping – poate fi o opțiune eficientă de primă finanțare. Nu trebuie să plătiți dobândă pentru un împrumut sau să împărțiți profiturile cu alți investitori și, cel mai important, vă păstrați controlul. Cu toate acestea, reversul este că îți poți pierde economiile vieții.

Bootstrapping înseamnă și operarea cu un buget redus. Cu toate acestea, unii dintre cei mai mari antreprenori s-au făcut singuri. Pentru a-ți porni drumul către mega-succes , un antreprenor trebuie să execute o idee mare, cum ar fi Sridhar Vembu de la Zoho sau Nithin Kamath de la Zerodha.

Finanțare condusă de familie și prieteni

Mai mulți fondatori de startup-uri au strâns bani de la prietenii și familia lor. Fără comenzi inițiale, ei sunt cei mai probabil să aibă încredere în tine. Deși este o bună practică să întocmești acorduri care specifică dobânda pentru împrumutul sau participația lor în capitaluri proprii, această formă de finanțare este un proces mai puțin formal. Mai important, vă permite să păstrați controlul complet asupra afacerii dvs.

Cu toate acestea, dacă nu reușiți să livrați, vă poate încorda relațiile personale. Poate fi o idee bună să luați în considerare investitorii profesioniști, care pot absorbi pierderile mai bine decât persoanele fizice.

Finanțare condusă de investitori

- Finanțare Angel sau Finanțare Seed : Investitorii Angel sunt grupuri de persoane cu valoare netă mare cărora le place ideea ta de afaceri și decid să te susțină. Acest tip de finanțare pentru startup este denumit și finanțare de început, deoarece hrănește afacerea dvs. în cea mai timpurie etapă. Așadar, de ce investitorii îngeri oferă bani de început unei afaceri mici fără un istoric? Acest lucru se datorează faptului că aceștia își asumă riscuri care își vor vinde acțiunile pentru profit.

Investitorii Angel au ajutat la lansarea multor companii proeminente în India, inclusiv Urban Company, Ola și Snapdeal. Este o opțiune bună pentru startup-urile care altfel nu pot obține un împrumut bancar. Cu toate acestea, investitorii îngeri se așteaptă până la 30% acțiuni, ceea ce înseamnă renunțarea la control.

Dimensiunea medie a biletului de investitor înger este mai mică decât cea a unui capitalist de risc. Deci, dacă doriți bani mai mari, atunci finanțarea cu capital de risc (VC) este calea de urmat.

Recomandat pentru tine:

Citiți despre cei mai activi investitori îngeri din India

- Finanțare cu capital de risc: capitaliștii de risc nu sunt îngeri. VC-urile își iau lira de carne în echitate și control. Prin urmare, este recomandabil să utilizați finanțarea VC într-o etapă ulterioară, când deja generați venituri și aveți nevoie de bani mari pentru o creștere rapidă. Flipkart și BookMyShow își datorează succesul acestei strategii.

Firmele de capital de risc sunt administrate de profesioniști și preferă să investească în companii cu potențial uriaș, iar unele caută să-și recupereze investiția în termen de trei până la cinci ani. Deci, dacă produsul dumneavoastră are o perioadă lungă de gestație, evitați să vă apropiați de VC care caută ieșiri rapide. De asemenea, țineți cont de consumul de numerar, deoarece încheierea tranzacției poate dura între 2 și 6 luni. ca investitor, vă evaluează afacerea din orice unghi, de la durabilitate la scalabilitate.

- Finanțarea prin datorii sau datoria de risc: Deci, este datoria de risc o alternativă la finanțarea angelica sau capitalul de risc? Mai degrabă, amestecarea capitalurilor proprii și a datoriilor ar putea fi cheia creșterii unui startup fără a renunța la mai multă proprietate.

Datoria de risc este un împrumut de capital acordat doar companiilor care au strâns capital de risc. Împrumuturile de risc sunt deosebit de utile atunci când aveți nevoie să finanțați un anumit proiect, cum ar fi o campanie de marketing sau achiziționarea de echipamente.

Datoria de risc este mai ieftină decât finanțarea prin capital propriu și poate fi utilizată pentru a completa finanțarea prin capital propriu. Cu toate acestea, dezavantajul este că această datorie are prioritate față de alte obligații restante. Deci, dacă o companie nu este pe deplin sigură de rambursare, trebuie să evite acest instrument de finanțare.

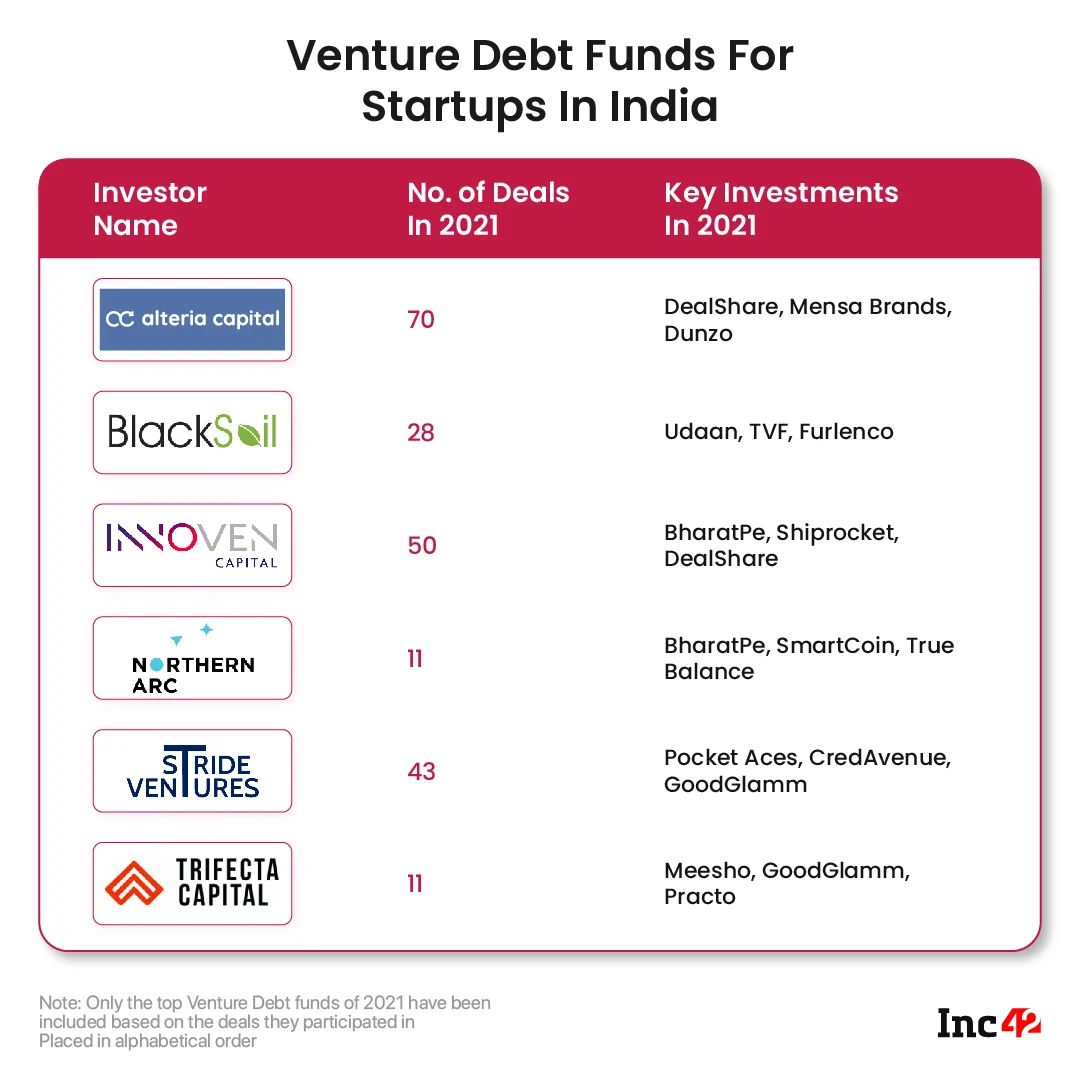

Valoarea finanțării datoriilor de risc în startup-urile indiene s- a dublat de la 217 de milioane de dolari în 2019 la 427 de milioane de dolari în 2020 . Acest lucru arată că ecosistemul startup-urilor din India se maturizează, iar startup-urile explorează metode alternative de strângere de fonduri. Principalele platforme din India pentru datoria de risc includ jucători precum Trifecta Capital, Unicorn India Ventures, InnoVen Capital și Alteria Capital.

Împrumut bancar

Băncile comerciale acordă împrumuturi startup-urilor. Cu toate acestea, pentru a atenua riscul mai mare, liniile directoare privind împrumuturile pentru aprobarea împrumutului sunt mai stricte. Băncile trebuie, de asemenea, să vadă capacitatea dvs. de a rambursa.

Deci, se așteaptă ca tu, fondatorul, să oferi o garanție solidă - de obicei casa ta. Acest lucru arată angajamentul tău față de proiect. Băncile verifică, de asemenea, dacă există suficienți bani în conturile dvs. pentru a acoperi plățile împrumutului timp de cel puțin două luni.

Crowdfunding

Crowdfundingul este o altă modalitate de finanțare a unui startup . Reduce investitorii profesioniști punând finanțare în mâinile oamenilor de rând. Cum functioneazã?

Un antreprenor își va pune planul de afaceri pe o platformă de crowdfunding. Consumatorii vor da bani dacă cred în idee. Cei care dau bani vor face angajamente online cu promisiunea de a pre-cumpăra produsul sau de a dona.

Alături de finanțare, crowdfunding generează și interes și ajută la comercializarea produsului. Site-urile de crowdfunding îi ajută pe inovatori să lanseze idei, în special atunci când nu sunt siguri de cerere. Unele dintre site-urile de crowdfunding populare din India sunt Catapoolt, Fundlined, Indiegogo, Ketto și Wishberry.

Concluzia

Ar trebui să-ți pornești startup-ul sau să strângi capital de risc? Este o alegere subiectivă. Depinde de o mulțime de factori - stadiul startup-urilor, obiectivele sale și cerințele sale de finanțare, printre altele.

Prin urmare, este esențial să înțelegeți aceste metode de finanțare a startup -urilor și compromisurile implicate. Indiferent de ruta pe care o alegeți, evaluați - la fel ca un rechin - toate opțiunile diferite de finanțare pentru startup . Viitorul afacerii tale depinde de asta.