Un ghid juridic pentru FIA, fonduri Angel și altele din India

Publicat: 2022-07-25Odată cu creșterea HNI-urilor și a fondurilor investibile, am observat o schimbare recentă de la căile de investiții tradiționale și către instrumente financiare sofisticate.

Motivația pentru randamente atractive ajustate la risc, cuplate cu randamente slabe din clasele de active cu venit fix, au deschis calea investițiilor angerilor pentru mulți.

În ciuda faptului că redresarea post-pandemie a fost afectată de înăsprirea ratelor dobânzilor, tensiunile geopolitice și evaluările reduse, sentimentul general este acela al entuziasmului față de un grup din ce în ce mai extins de investitori îngeri.

Un subiect obișnuit la masă în rândul investitorilor HNI este numele noilor întreprinderi de afaceri în care au investit, cu speranța că profitul lor ar fi perturbarea New Age. Investitorii au preparat boabele de cafea perfecte și și-au dat seama că, pe măsură ce vor fi mai multe fluxuri de capital, vor exista mai multe startup-uri, mai multe finanțări, mai multe ieșiri și, în consecință, mai multă creare de bogăție. Având în vedere că India găzduiește al treilea cel mai mare număr de unicorni după SUA și China, dinamica peisajului investițional cu capital de risc din India este demnă de remarcat.

Motivația pentru rentabilitate atractivă ajustată la risc, cu o corelație limitată cu piața publică, cuplată cu randamente slabe din clasele de active cu venit fix, a deschis calea investițiilor angeline pentru millennials, generația Z și generațiile mai tinere de familii tradiționale de afaceri prin birouri de familie sofisticate. Acest lucru a plasat capitalul de risc ca o clasă alternativă favorabilă de active.

Reglementările SEBI privind fondurile alternative de investiții

Regulamentele SEBI (Fonduri de investiții alternative) din 2012 (Regulamentele FIA SEBI) au intrat în vigoare din 21 mai 2012. Conform Regulamentului FIA SEBI, punerea în comun a fondurilor prin orice entitate, alta decât Fondurile de investiții alternative (FIA), este interzisă.

Aceasta înseamnă că, dacă investitorii trebuie să pună în comun fonduri pentru a investi colectiv, este obligatoriu să facă astfel de investiții numai prin FIA. Reglementările recomandă împotriva punerii în comun a fondurilor și a investițiilor prin LLP și societăți cu răspundere limitată, printre altele. S-ar putea susține că acest lucru ar putea fi considerat o încălcare a regulamentelor SEBI FIA.

Conform datelor SEBI, administratorii de fonduri care administrează AIF-uri au strâns un total de 6.41.359,11 INR pe categorii la 30 iunie 2022. În martie 2021, cifra a fost de 4.51.216,01 INR. AIF-urile au înregistrat o creștere impresionantă de 42% într-un an.

FIA sunt clasificate în trei mari categorii, printre care FIA de Categoria I este cel mai preferat tip pentru investiții în startup-uri. Un Fond Angel este un subtip de FIA de Categoria I și a fost introdus și conceput în mod special pentru a încuraja investițiile de tip Angel în startup-uri.

Recuperarea post-pandemie a fost afectată de înăsprirea ratelor dobânzilor de către băncile centrale globale, relațiile geopolitice tensionate, piețele interne agitate și evaluările reduse înainte de IPO ale acțiunilor tehnologice și new age . Sentimentul general, totuși, este acela al entuziasmului față de un număr tot mai mare de investitori îngeri și birouri de familie.

Să răspundem mai întâi la câteva dintre întrebările frecvente cu privire la investițiile prin intermediul unui FIA pentru a înțelege mai bine FIA.

Ce este un AIF?

Un FIA este un vehicul de investiții în comun privat care reunește fonduri de la investitori pentru investiții în capital privat, fonduri speculative, fonduri de investiții și fonduri de capital de risc, printre altele.

În interesul investitorilor, aceste investiții sunt guvernate de o politică de investiții predefinită a FIA. Un FIA diferă în mod inerent de căile tradiționale de investiții vechi, cum ar fi depozitele la fix, acțiunile și titlurile de creanță, printre altele.

Este necesară înregistrarea FIA la SEBI?

Conform Reglementărilor SEBI FIA , fiecare FIA trebuie în mod obligatoriu să fie înregistrat la SEBI. Aceasta înseamnă că li se cere să respecte reglementările și liniile directoare emise.

Există excluderi ale definiției FIA oferite în conformitate cu reglementările SEBI FIA?

Următoarele categorii sunt excluse din definiția FIA și nu sunt obligate să respecte reglementările SEBI FIA:

- Trusturi de familie constituite în beneficiul rudelor

- Trusturi ESOP și alte trusturi de bunăstare a angajaților

- Holdinguri

- Alte vehicule cu destinație specială, inclusiv trusturile de securitizare, reglementate într-un cadru de reglementare specific

- Orice astfel de grup de fonduri care este reglementat direct de orice alt organism de reglementare din India

În ce formate poate fi configurat un AIF?

Fondul poate fi încorporat sub forma unui trust, a unui parteneriat cu răspundere limitată sau a unei persoane juridice.

Recomandat pentru tine:

În cele mai multe cazuri, o structură de încredere este preferată datorită ușurinței de gestionare și administrare. În plus, este mai ușor să înființați și să încheiați un trust.

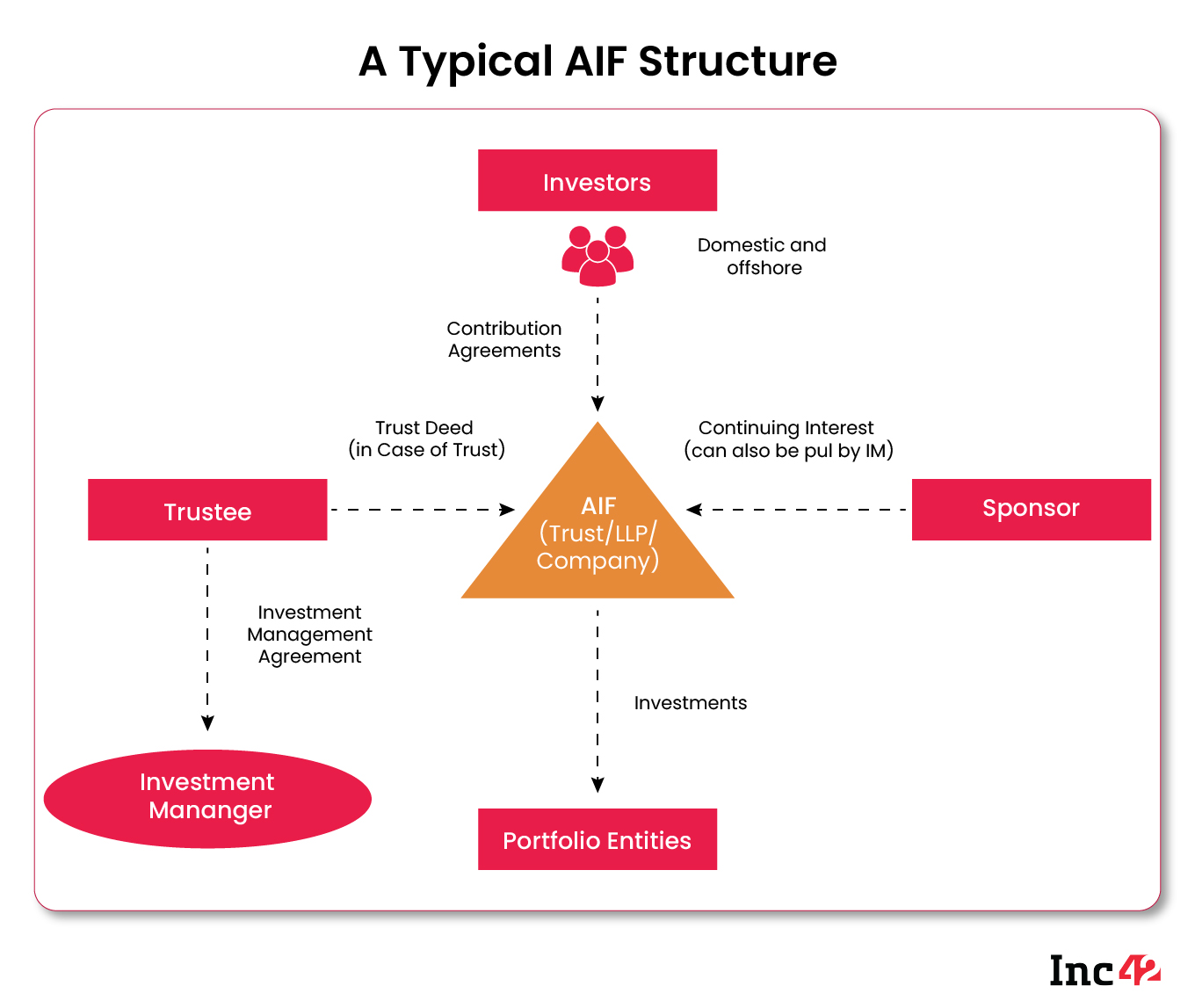

Cum sunt structurate de obicei FIA și cine sunt toate părțile la un FIA?

Diferitele părți la un FIA includ:

Diferitele părți la un FIA includ:

- Sponsor: o persoană care înființează FIA.

- Manager: o persoană sau entitate pe care AIF o desemnează să își gestioneze investițiile sub orice nume și poate fi, de asemenea, un sponsor al fondului.

Echipa cheie de investiții a managerului trebuie să aibă o experiență adecvată, cel puțin un personal cheie având cel puțin 5 ani de experiență în consilierea sau gestionarea fondurilor de capital.

- Administrator: În cazul în care AIF este înființat ca un trust, un administrator trebuie să fie numit în baza actului de trust care trebuie înregistrat.

Care sunt diferitele categorii de FIA?

Conform Regulamentului SEBI FIA, FIA sunt clasificate în linii mari în următoarele trei categorii în funcție de tipul de investiții pe care le întreprind:

- Categoria I AIF: investește în startup-uri, întreprinderi în stadiu incipient, întreprinderi sociale, IMM-uri și infrastructură, printre alte sectoare sau domenii pe care guvernul sau autoritățile de reglementare le consideră dezirabile din punct de vedere social sau economic. Aceasta va include următoarele:

- Fonduri de capital de risc

- Fonduri de infrastructură

- Fonduri de înger

- Fonduri pentru IMM-uri

- Fonduri de risc social

- FIA Categoria II: include toate fondurile care nu se încadrează în Categoria I și III. Nu efectuează efect de levier sau împrumuturi decât pentru a îndeplini cerințele operaționale de zi cu zi.

Pot fi incluse fonduri de capital privat sau fonduri de datorii pentru care nu sunt acordate stimulente sau concesii specifice de către guvern sau orice alt organism de reglementare. Categoria II FIA include următoarele:

- Fonduri imobiliare

- Fonduri de capital privat

- Fonduri pentru active aflate în dificultate etc.

- FIA de categoria III: utilizează strategii de tranzacționare diverse sau complexe și poate utiliza efect de levier, inclusiv prin investiții în instrumente derivate listate sau nelistate. Categoria III FIA include următoarele:

- Fonduri de investiții

- fonduri PIPE

Care sunt beneficiile investiției printr-un FIA?

- Conformitatea cu reglementările: Odată cu intrarea în vigoare a reglementărilor SEBI FIA, este obligatoriu ca, în cazul în care investitorii trebuie să pună în comun fonduri pentru a investi colectiv, să o facă numai prin FIA.

- Randamente mai mari: FIA au, în general, un potențial puternic de îmbunătățire a performanței financiare generale și de apreciere a capitalului pe termen lung. Dimensiunea substanțială a fondurilor permite administratorilor de fonduri să acceseze un univers mai larg de investiții. Prin intermediul FIA, investitorii pot fi expuși la valori mobiliare alternative care oferă randamente mai mari în comparație cu instrumentele de investiții tradiționale.

- Volatilitate scăzută: Investițiile de portofoliu ale AIF nu sunt direct legate de piața de valori. Prin urmare, investițiile deținute în mod privat de FIA sunt mai puțin reactive la evoluțiile și coborâșurile pieței. Prin urmare, acestea sunt mai puțin volatile în comparație cu investițiile tradiționale în acțiuni.

- Diversificare: Având în vedere flexibilitatea oferită de FIA, managerii pot adopta diferite strategii de piață și stiluri de investiții. În consecință, FIA oferă o mai mare diversificare a portofoliilor.

- Puteri de negociere mai bune: în cadrul structurii FIA, fondurile comune sunt investite în sume considerabile care oferă investitorilor puteri de negociere mai bune. În timp ce, în cazul investițiilor directe într-o companie, investitorii pot obține doar proprietatea nominală.

- O entitate unică cu capabilitate în capabilul Startup-ului: Deoarece există o activitate de back-office semnificativă în desfășurare care trebuie făcută pentru fiecare acționar pe care îl are o companie, reducerea la minimum a intrărilor capabile este o economie excelentă de timp și bani pentru pornire.

Să ne îndreptăm acum atenția către fondurile angerilor. Ce sunt mai exact fondurile angerilor? Cine investește într-un fond angelic? Să trecem peste câteva elemente fundamentale ale unui fond de înger.

Ce este un fond Angel?

Fondurile Angel sunt o subcategorie de fonduri de capital de risc din categoria I AIF care strâng fonduri de la investitori angel pentru investiții în startup-uri aflate în stadiile incipiente de dezvoltare. Fondurile Angel intenționează să consolideze ecosistemul startup-urilor, oferind acces la finanțare în stadiu incipient, mentorat în management și îndrumarea unui startup prin călătoria sa.

Un fond de investiții face investiții în companii în care echipa de investiții consideră că poate contribui la transformarea companiei. Aceasta include contribuția și participarea la dezvoltarea strategiilor de creștere ale unor astfel de companii.

Cine poate investi într-un fond Angel?

Conform Regulamentului SEBI FIA, investitorii angel pot fi persoane fizice sau companii care îndeplinesc următoarele criterii:

- Investitor individual: cineva care are cel puțin 2 milioane INR în active corporale nete, excluzând valoarea reședinței sale principale și:

- Cineva care are experiență în investiții în stadiu incipient (experiență anterioară de a investi într-o afacere în curs de dezvoltare sau în stadiu incipient) sau

- Cineva cu experiență ca antreprenor în serie (o persoană care a promovat sau co-promovat mai mult de o afacere startup) sau

- Un profesionist de conducere cu cel puțin zece ani de experiență

- Body Corporate: Cu o valoare netă de cel puțin 10 Crore INR

- FIA sau fond de capital de risc înregistrat la SEBI

Care este investiția minimă pentru un fond Angel?

Recent, SEBI a oferit anumite relaxări pentru fondurile angerilor. Potrivit modificărilor, fiecare investitor angel trebuie să facă o investiție minimă de 25 de lei INR în fondul de înger.

În plus, un fond angel trebuie să mențină un corpus minim (valoarea totală a fondurilor angajate de investitori către fondul angel) de 5 crore INR la nivel de fond.

Unitățile de fonduri Angel Fund pot fi listate la o bursă de valori recunoscută?

Nu, unitățile de fonduri angelicale nu au permisiunea de a fi listate la bursele de valori recunoscute.

Care este procesul de reglementare pentru ca un fond Angel să facă o investiție?

Fondul angelic este obligat să lanseze scheme pentru fiecare investiție. Acest lucru este supus depunerii fișelor de termene la SEBI. Fișa de termeni include informații precum denumirea schemei, numele companiei (societăților în care s-a investit), numărul de investitori, capitalul total angajat de investitori și capitalul atras de fond, printre altele.

Pot investitorii să participe la scheme individuale de fonduri Angel Fund?

Conform Reglementărilor SEBI AIF, administratorul unui fond de investiții angel trebuie să obțină aprobarea investitorilor angel înainte de a investi suma investitorului respectiv în orice întreprindere. Prin urmare, în ceea ce privește investiția în fondul angel, investitorii sunt liberi să aleagă în care dintre schemele fondului angel doresc să participe.

În plus, fiecare schemă de fond angel este o schemă independentă cu propriul său set de investitori. Ca urmare, investitorul ar fi protejat de alte scheme de investiții ale fondului angel pentru care nu și-a dat aprobarea.

Cum reflectă aranjamentul fondului înțelegerea comercială a părților?

Aranjamentele comerciale convenite de comun acord de către diferitele părți interesate, cum ar fi dobânda reportată, rata limită, comisioanele de administrare a fondului și orice alt drept/interes al investitorului care identifică oportunități de investiții sunt asigurate prin emiterea de diferite clase de unități de fond angel.

Clasele de unități menționate mai sus includ un mecanism de distribuție în cascadă care specifică modul în care sunt distribuite veniturile.

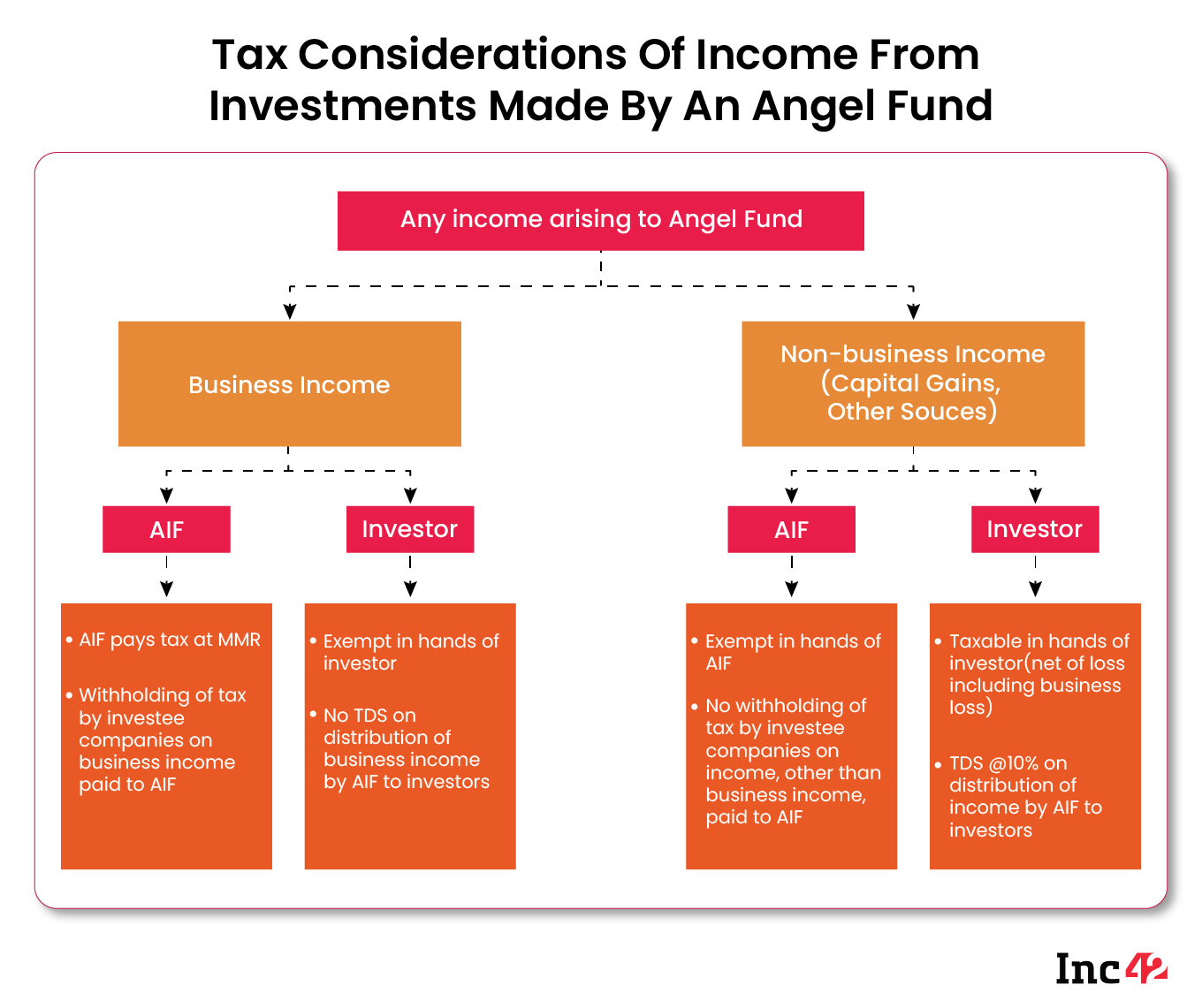

Care sunt implicațiile fiscale ale veniturilor din investițiile Angel Fund?

Odată cu creșterea HNI-urilor și a fondurilor investibile, am observat o schimbare recentă de la căile de investiții tradiționale și către instrumente financiare sofisticate, ceea ce a dus la introducerea AIF-urilor în India. Este esențial să țineți cont de caracteristicile și tipurile de FIA înainte de a investi într-unul.