Enigmaticii consumatori indieni de comerț electronic

Publicat: 2017-09-19Cele mai importante valori care caracterizează afacerile de succes și durabile pe internet

2014–15: Anii minune

Între 2014 și 2015, milioane de cumpărători indieni au luat o nouă strălucire pentru a cumpăra produse de pe internet. Liderul industriei, Flipkart, de exemplu, sa raportat că a înregistrat o creștere de 300-400% în această perioadă . Laolaltă, comercianții cu amănuntul online indieni au vândut produse în valoare de peste 8 miliarde de dolari (valoare brută a mărfurilor) în 2015.

Lucrurile arătau bine, în timp ce investitorii au turnat miliarde de dolari de capital în acești comercianți electronici, așteptând vânzări în 2016 de peste 16 miliarde de dolari și o dimensiune a pieței de peste 80-100 de miliarde de dolari până în 2020. Acest lucru părea extrem de realizabil, având în vedere că chiar și la 100 de miliarde de dolari. Mărimea pieței Comerțul cu amănuntul pe internet ar fi sub 10% din consumul total al Indiei de peste 1,2 miliarde USD în 2020. Nu a existat altceva decât spațiu pentru creștere.

2016: Amenințarea fantomă

Totuși nu a fost bine. O stare de rău ciudată a lovit piața până la sfârșitul anului 2015. În ciuda faptului că este o piață de vânzare cu amănuntul pe internet relativ mică și masiv sub-pătrunsă, comerțul electronic indian a început să încetinească rapid până în ultimul trimestru al anului 2015. Până în prima jumătate a anului 2016, acest lucru a devenit o criză în toată regula, deoarece vânzările au ajuns la un blocaj complet. Așteptările de creștere au început să fie resetate în grabă.

Narațiunea sa schimbat aproape peste noapte, cu euforia din anul precedent transformându-se brusc în pesimism nestăpânit și întrebări serioase despre sustenabilitatea oricărei forme de vânzare cu amănuntul pe internet în India. Până la jumătatea anului, era clar că creșterea noilor utilizatori de comerț electronic s-a oprit în esență, iar frecvența cumpărăturilor și dimensiunea medie a biletelor nu creșteau suficient de repede, mai ales având în vedere dimensiunea mică a bazei și potențialul mare adesea declarat al pieței. .

Motivele încetinirii bruște sunt prea multe și prea complexe pentru a fi acoperite în mod cuprinzător într-un singur articol — reglementări neclare, o bază de consumatori nefamiliarizată cu comerțul online, concurență excesivă din cauza finanțării prea multor jucători în aceeași industrie, ceea ce duce în cele din urmă la un nivel slab economia unitară pentru toți jucătorii și așa mai departe.

2017: O nouă speranță

Deși anul nu s-a terminat încă, s-au întâmplat două lucruri!! Reliance Jio și finanțarea masivă a Flipkart de către SoftBank chiar înainte de Diwali, un sezon de cumpărături de vârf pentru India.

Deși credem că piețele de comerț electronic și afacerile pe internet din întreaga lume evoluează în mod unic în funcție de circumstanțele locale și de nevoile consumatorilor, există de fapt câteva fire fundamentale care le leagă pe toate. Acest articol examinează unele dintre cele mai importante valori care caracterizează afacerile de succes și durabile pe internet.

Acest articol examinează unele dintre cele mai importante valori care caracterizează afacerile de succes și durabile pe internet.

Să apelăm înapoi ~10 ani!

Circa 2008: Am mai văzut acest film.

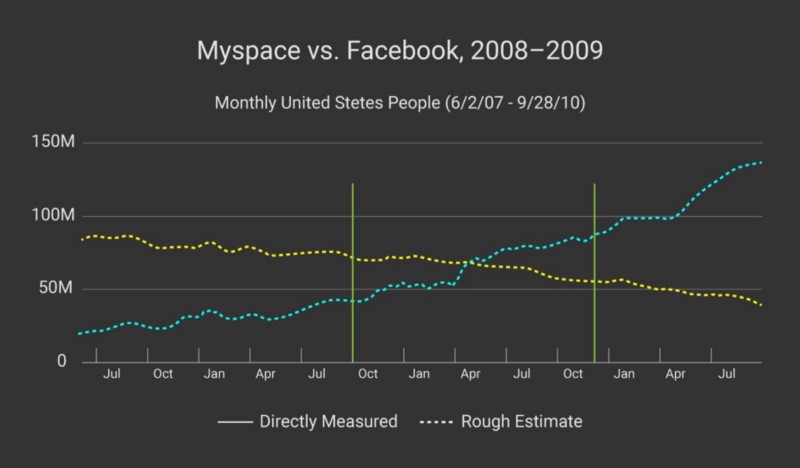

Începem analiza ne întoarcem în timp până în 2008. Înainte să devină gigantul care este astăzi, Facebook a fost blocat într-o luptă cu Myspace pentru dominația pe piața de social media din SUA . Myspace, liderul cu o cotă de piață de ~66% în trimestrul 3 al anului 2008 a avut mâna de sus pe Facebook, un al doilea îndepărtat cu ~30% cotă de piață. MySpace și-a petrecut o mare parte din timp lăudându-se cu baza sa masivă și în creștere de utilizatori instalați. Facebook, prin comparație, era (atunci) mult mai puțin vizibil în presă. Când a vorbit, s-a referit doar la utilizatorul activ lunar (MAU), evitând complet valoarea de bază de utilizatori instalată.

În următoarele 12 luni, a avut loc o întorsătură curioasă a averilor. Până la sfârșitul verii lui 2009, cota de piață a Facebook și MySpace se inversase aproape exact față de 2008 (vezi Figura 1).

Scala: Totul tine de retentie, prostule!

Un Tolstoi din era internetului ar putea spune că toate afacerile de succes pe internet sunt la fel; fiecare afacere nereușită pe Internet este nereușită în felul său. Deloc surprinzător, afacerile pe Internet, indiferent dacă vând produse, servicii sau reclame, reușesc pe baza acelorași factori pe care îi fac afacerile tradiționale din cărămidă și mortar.

- Produsul dumneavoastră rezolvă o problemă unică? (Compatibilitate cu piața de produse)

- Știi care este piața ta țintă? (Compatibilitate cu piața de produse)

- Sunteți capabil să le ajungeți eficient? (Achiziția clientului)

- Utilizatorii dvs. revin regulat la afacerea/produsul/serviciul dvs.? (Retenție client)

Să revenim la comparația dintre Facebook și Myspace.

Ambele companii au demonstrat o potrivire clară a pieței produselor. Exista o nevoie clară a utilizatorilor de rețele sociale în care să-și poată descoperi prieteni, să partajeze și să consume conținut cu ei și să se actualizeze reciproc cu privire la detaliile minuscule ale vieții lor.

MySpace, concentrându-se pe baza sa de utilizatori instalați (adică numărul de utilizatori înregistrați pe platforma sa) părea să-și cunoască în mod clar piața țintă și, după cum sugerează cifrele, a avut puține dificultăți în a ajunge la ei.

Facebook, pe de altă parte, concentrându-se în mare măsură pe utilizatorii activi lunar (sau zilnic) (MAU și, respectiv, DAU) s-a concentrat pe a descoperi cum să-i facă pe utilizatori să revină regulat pe platformă.

Diferențele pot părea banale, dar au avut efecte profunde asupra modului în care companiile s-au gândit la creșterea lor pe termen lung. Accentul MAU/DAU de la Facebook a fost orientat spre reținerea clienților pe termen lung. Facebook își dădea seama cum să-și facă produsul suficient de util pentru ca utilizatorii săi să revină în mod regulat și voluntar, fără un impuls extern.

Pe de altă parte, concentrarea asupra bazei de utilizatori instalate a MySpace a fost totul pe achiziția de clienți. Concentrarea pe aceasta ca măsură de bază a permis companiei să înregistreze o creștere masivă de la început, deoarece a căutat continuu modalități de a continua să aducă noi utilizatori la MySpace pentru prima dată. De-a lungul timpului, această măsurătoare a devenit rapid o măsură „de vanitate”, nereușind să spună echipei de management MySpace nimic util despre caracterul lipicios sau utilitatea produsului său pentru utilizatorii săi. Achiziția de clienți a devenit o măsură contraproductivă și clar periculoasă care ducea la un comportament distructiv. De ce?

Ca exemplu, luați în considerare o companie de produse de aplicații mobile în care creșterea este echivalată cu instalațiile mobile. Departamentul de marketing, sub presiunea enormă din partea investitorilor companiei și concurența în creștere, găsește calea de cea mai mică rezistență oferind stimulente potențialilor clienți să instaleze aplicația sub formă de reduceri, cadouri și bonusuri în numerar. Nimeni din cadrul companiei nu se gândește în niciun moment la calitatea clienților dobândiți, la capacitatea sau dorința lor de a folosi sau plăti produsul în absența reducerilor și, în cele din urmă, la calitatea de bază a produsului în sine!

Există câteva nuanțe care sunt importante de înțeles în acest context. În primul rând, costul de schimbare pentru un client al unei afaceri pe internet, în special în comerțul electronic, este adesea foarte scăzut, deoarece navigarea este în esență gratuită. În al doilea rând, în timp ce achiziția rapidă de clienți (reprezentată prin valori precum baza de utilizatori instalată) este importantă în primele zile ale afacerilor pe internet pentru a demonstra potrivirea produsului cu piața, poate deveni un indicator debilitant odată ce o afacere dobândește amploare. Există un timp și un context pentru fiecare măsură: companiile nu trebuie doar să-și dezvolte strategia pe măsură ce intră în diferite faze ale creșterii lor, ci au nevoie și de o concentrare laser asupra măsurătorilor pe care le-ar folosi pentru a se măsura.

Reținere: în josul gropii iepurelui

Rata de retenție măsoară câți dintre clienții unei companii la o anumită dată își vor reutiliza produsul/site-ul web/platforma/serviciul în următoarele 30/60/90/365 de zile și așa mai departe.

Să luăm în considerare o companie ipotetică de comerț electronic - Deals Everyday and All Day, sau așa cum este mai bine cunoscută utilizatorilor săi, presa fawning și investitorii de fonduri de pensii, dead.com (NASDAQ: DEAD).

Recomandat pentru tine:

Pentru simplitate, să presupunem că 10.000 de clienți au achiziționat un produs de pe dead.com la 1 ianuarie 2016.

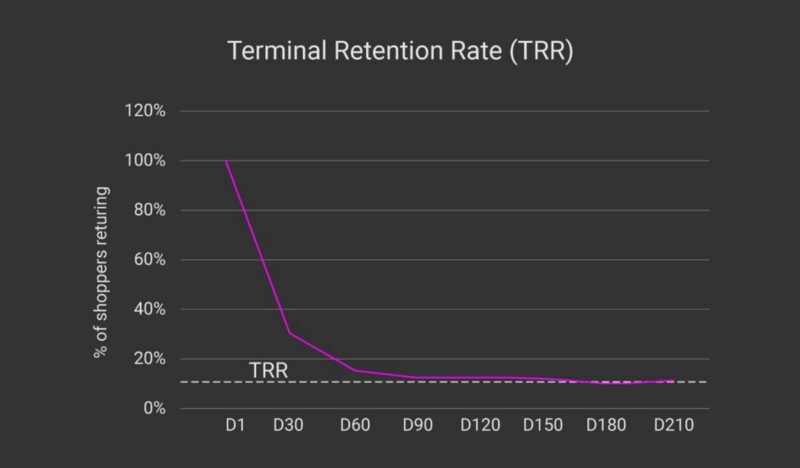

În figura 2 de mai jos, numărul de la D1 („Ziua 1” sau 1 ianuarie 2016) este de 100% și reprezintă cei 10.000 de utilizatori care au format o „cohortă” sau un grup de persoane care au făcut cumpărături în acea zi. Măsurăm ulterior procentul de persoane din grupul de 10.000 din cohorta de 1 ianuarie care au făcut cumpărături în primele 30 de zile (2-31 ianuarie), 60 de zile (1 februarie-1 martie), 90 de zile (2-31 martie) și așa mai departe pentru a obține un sentiment de implicare a utilizatorilor cu compania.

În figura de mai sus vedem că ~30% din cohorta inițială de utilizatori revin pe platformă în 30 de zile. Aproximativ 18% returnare în 60 de zile și așa mai departe. Punctul în care curba de retenție devine paralelă cu axa X se numește Rata de retenție terminală (TRR).

Rata de retenție a terminalului este un indicator al angajării în stare de echilibru a utilizatorilor cu produsul. În acest caz, vedem că dead.com are o rată de retenție a terminalului de aproximativ 16%. Aceasta înseamnă că se poate aștepta ca 16% dintre utilizatorii dobândiți într-o anumită zi să facă cumpărături într-o anumită perioadă de 30 de zile pe termen lung.

Din această analiză, devine evident că, cu cât TRR este mai mare, cu atât este mai mare probabilitatea de succes a afacerii pe Internet. Afacerile cu TRR foarte scăzute au probleme în a păstra clienții pe care îi achiziționează, solicitându-le să continue și (adesea) costisitor să-și recapete clienții.

Prin urmare, Leaky Bucket!

Genul greșit de drept

Deci, ce s-a întâmplat cu adevărat pe piața indiană de comerț electronic în ultimul an? Pentru a înțelege mai bine acest lucru, ne întoarcem la lumea ipotezelor.

Luați în considerare încă o dată două companii de comerț electronic ipotetice:

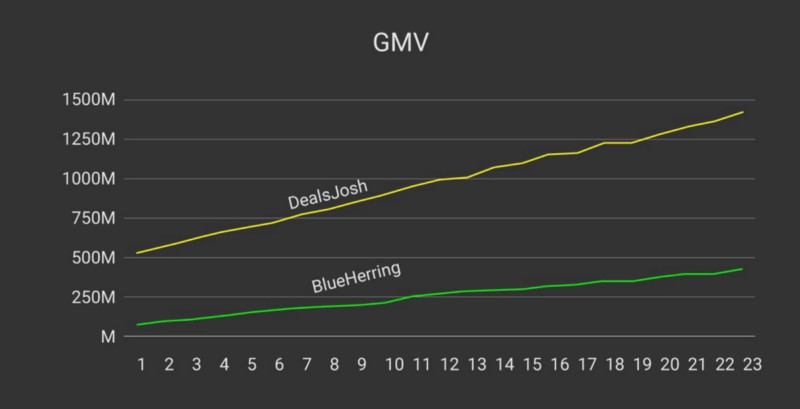

- DealsJosh este o piață online mare, cu mai multe categorii, care vinde în mare parte categorii standard, cu volum mare de produse, cum ar fi electronice de larg consum și cărți. Cu reduceri atractive și evenimente promoționale, DealsJosh are o bază de utilizatori de 100.000 de utilizatori cu vânzări lunare (GMV) de 525 milioane Rs (52,5 crore).

- BlueHerring este unul dintre jucătorii mai mici din industrie, concentrându-se pe vânzarea doar de îmbrăcăminte și accesorii. În scenariul simulat, BlueHerring are o bază de utilizatori de 50.000 de utilizatori cu vânzări lunare de 70 milioane Rs (7 crore)

Deoarece categoria de produse BlueHerring este limitată la modă, dimensiunea medie a tranzacțiilor pe platforma sa este mai mică, la ~ 1.400 Rs, dar utilizatorii săi tind să cumpere mai des - aproximativ o dată la trei luni, în medie. DealsJosh, prin comparație, vede dimensiuni medii ale tranzacțiilor de ~ 5.000 Rs din cauza tuturor telefoanelor pe care le vinde, dar majoritatea oamenilor cumpără unul doar o dată pe an, unele chiar mai puțin frecvente.

Anul este 2013 și DealsJosh este de peste șapte ori mai mare decât BlueHerring și a crescut remarcabil vânzările în ultimul an, cu peste 150%. Investitorii se aliniază și creșterea pare fără sfârșit. Se pare că oamenii pur și simplu nu se satură de cumpărături pe platformă.

Echipa lui PlotDevice este ocupată să se mângâie pe spate pentru cei doi ani excelente de creștere a GMV. Și pe plan intern, mesajul către echipele sale este clar – să conducă piața în vânzări și să mențină creșterea cotei de piață. Dar, așa cum am examinat mai devreme în acest articol, GMV este o măsură periculoasă.

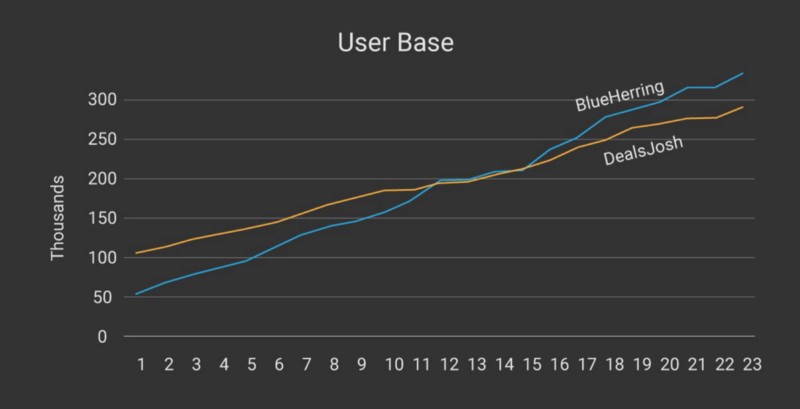

Să ne uităm la cifrele de creștere a bazei de utilizatori. Amintiți-vă că la început, PlotDevice avea de două ori mai mulți utilizatori decât RedHerring. Cu toate acestea, deoarece un procent mai mare de utilizatori RedHerring cumpără în mod regulat îmbrăcăminte, baza sa de utilizatori crește mai rapid pe o perioadă mai lungă de timp. În această simulare, aproape de sfârșitul celui de-al doilea an, RedHerring are cu 14% mai mulți utilizatori decât PlotDevice.

Observați asemănarea ciudată a acestui scenariu ipotetic mult simplificat cu bătălia Myspace vs. Facebook din 2008.

[Notă asupra graficelor. Diferența cheie este că PlotDevice are un TRR de 8,3%, care este tipic pentru categoriile cu prețuri mai mari, conduse de dispozitive mobile, în timp ce TRR-ul RedHerring este de 25%, tipic pentru categoriile de modă și îmbrăcăminte la prețuri mai mici. O diferență mai mică în TRR ar fi avut același efect, dar a durat mai mult timp. Micile denivelări sunt zgomote aleatorii adăugate pentru a face liniile să pară mai realiste]

Să subliniem din nou că aceasta este o viziune foarte simplificată a unei piețe extrem de complexe. Presupunem că PlotDevice este static în strategia sa de a vinde numai produse standard de volum mare. În realitate, fiecare retailer pe internet „orizontal” (folosit în locul cu mai multe categorii) ar căuta rapid să extindă categoriile și chiar în spațiul RedHerrings din lume pentru a câștiga păstrarea utilizatorilor. Totuși, ceea ce indică este modul în care o concentrare unică asupra unei valori de achiziție - în acest caz GMV - poate duce la rezultate ciudate.

Dacă piața răsplătește doar performanța de top, nereușind să examineze în mod adecvat valorile secundare și (în opinia noastră) mai importante, cum ar fi reținerea, stimulentele pot face echipele să meargă dracului pentru piele pentru creștere prin reduceri, scheme de cash back și oferte speciale pentru stimulați GMV, dar nu faceți nimic pentru loialitatea reală a consumatorilor. Singurul raționament oferit în astfel de situații mai ales atunci când este complicat și mai mult de prezența altor concurenți este cel al „last-man-standing”; că doar unul dintre câțiva jucători își poate permite să cheltuiască bani la nesfârșit pe această sifonie costisitoare de achiziții și re-achiziții, până când va deveni în sfârșit singurul joc din oraș.

Având în vedere lipsa relativă de profunzime în comerțul electronic în 2013, era logic ca PlotDevice să urmeze o strategie de achiziție. Prin vânzarea de produse ușor comparabile, cu prețuri transparente, cu linii directoare clare privind calitatea, PlotDevice a reușit să extindă dimensiunea pieței care cumpără pentru prima dată din India. Dar rămânând concentrat pe vânzări și GMV, determinat de presiunile de a crește și de a strânge un capital mai mare pentru a finanța cheltuieli mai mari pentru a stimula o creștere mai mare în fața concurenței în creștere și agresive, PD, în exemplul nostru, se poate găsi rapid în imposibilitatea de a se îndepărta de pâinea sa. categorii - și-unt. Liderii cu pierderi vor rămâne bineveniți.

Întrebarea în acest moment care merită pusă este: cum a mers totul atât de prost pentru o perioadă scurtă? Având în vedere că GMV nu este metrica drepturilor de succes (acum recunoscută pe scară largă de către toate companiile de comerț electronic din India), ce a realizat urmărirea acesteia? Cum au influențat cele câteva miliarde cheltuite pentru achiziționarea clienților comportamentul consumatorilor indieni? Ce acum?

Economia TRR

Următorul tabel demonstrează un scenariu simplu al unei companii cu 100 de clienți. În acest exemplu, costul de achiziție a clienților (CAC) este banii cheltuiți pentru a achiziționa un client, de obicei un stimulent, astfel de reduceri, produse suplimentare gratuite la o achiziție, înscriere în numerar (portofele de consum), prima călătorie „gratuită” (Uber ) etc.

Valoarea anuală de viață (A-LTV) este profitul anual pe care compania îl obține de la un client.

Tabelul demonstrează clar că, chiar și cu un procent mare de clienți fideli, profitabilitatea nu este ușor de atins. Cu toate acestea, lipsa unei baze mari de clienți fideli face cu siguranță imposibilă crearea unei afaceri profitabile sau sustenabile.

Din păcate, într-o piață multiplayer, cu selecție de produse în mare parte nediferențiată și chiar prețuri relativ standardizate, jucătorii sunt blocați într-un război nesfârșit și costisitor de uzură pentru a recâștiga constant acest grup de consumatori.

Contează cu adevărat reținerea?

Pentru a răspunde la această întrebare, consultați Figura 4, unde este afișat TRR-ul estimat pentru companiile/mărcile selectate. Pentru a demonstra ce poate face un program de reținere bine conceput pentru o afacere, să ne uităm la cazul Amazon Prime. Amazon Prime este un serviciu cu abonament plătit oferit de Amazon.com care oferă utilizatorilor acces la livrare gratuită într-o zi, streaming video/muzică și alte beneficii contra cost. Deoarece utilizatorii au plătit deja pentru abonament, tind să revină mai des decât clienții obișnuiți ai Amazon. TRR pentru Amazon Prime este estimat a fi de două ori mai mare decât utilizatorii Amazon.com

Cum a ajutat TRR îmbunătățit pentru Prime Amazon să-și dezvolte afacerea?

- Membrii Prime cheltuiesc mai mult cu Amazon decât membrii non-Prime. Membrii Prime cheltuiesc în medie 1.300 USD pe an, comparativ cu 700 USD pentru membrii non-Prime.

- Membrii Prime au crescut cu 38% de la an la an (YoY) în T1 2017 și 60% dintre clienții Amazon din SUA au acum abonament Prime

- Creșterea Prime a contribuit la creșterea succesului rapid al Amazonului în ultimii ani, transformându-l într-o forță dominantă în sectorul comerțului electronic din SUA, cu o cotă de piață de 43%

Deci, pe scurt, reținerea contează!!

Comerț electronic: Quo Vadis?

Începând din 2016, am început să observăm o concentrare majoră sporită din partea aproape tuturor companiilor de comerț electronic de top din India asupra experienței și păstrării clienților. GMV și-a pierdut strălucirea ca măsurătoare de alegere, NPS și scorul de satisfacție a clienților devenind știri principale. De asemenea, asistăm la o încetinire a achizițiilor bazate pe cheltuieli, cu reducerile care devin atât mai puțin frecvente, cât și mai puțin semnificative.

Aceste eforturi valoroase indică în mod clar un nou accent din partea tuturor comercianților importanți de internet din India asupra satisfacției și reținerii clienților pe termen lung. Deși pasul este cu siguranță în direcția corectă, înțărcarea organizațiilor întregi, a presei naționale și a investitorilor înfometați de drogul GMV va fi mai ușor de spus decât de făcut. Acestea sunt tocmai durerile de creștere și maturitate. Drumul de urmat va fi plin de provocari.

- Pentru a reuși cu marketingul și planificarea bazate pe TRR, o afacere trebuie să investească foarte mult în înțelegerea preferințelor de produse ale clienților săi, în obiceiurile de cumpărare și așteptările la servicii (printre multe alte lucruri) pentru a se asigura că acestea revin în mod repetat și contribuie la profitabilitate.

- Rămâne sarcina de neinvidiat de a motiva și de a muta organizațiile masive de zeci de mii de oameni către noi valori axate pe clienți, reformularea proceselor interne și raportarea și reajustarea stimulentelor pentru angajați, clienți și comercianți pentru a se alinia cu satisfacția pe termen lung.

Pe scurt, ne concentrarea asupra strategiei corecte de creștere și negestionarea echilibrului fin între achiziționarea rapidă a clienților și reținerea de durată a clienților poate fi fatală. Am văzut acest lucru mai devreme în articolul cu exemplul MySpace/Facebook din 2008 și am ilustrat acest lucru prin mai multe exemple (Dead.com, PlotDevice și RedHerring).

Organizațiile sunt entități vii în care oamenii, structurile, procesele și stimulentele sunt înființate pentru a conduce o navă uriașă în direcții specifice. Schimbarea direcției după construirea obiceiurilor și comportamentului în interiorul și în afara organizației este dificilă. A nu face acest lucru atunci când este necesar, deși este o amenințare existențială.

Credem că ecosistemul indian de comerț electronic a fost norocos să învețe această lecție într-un stadiu relativ timpuriu al evoluției sale. Provocarea nu este atât de chirurgie radicală, cât este una de evoluție rapidă. Oricum ar fi cazul, este clar că „Clientul este rege” este noua mantră a industriei. Indiferent dacă acest lucru este realizat individual de fiecare companie sau prin fuziuni, cesionările de active inutile sau schimbările fundamentale ale strategiei de bază (sau chiar moartea) este o poveste pentru altă zi.

Despre autor

Santanu Bhattacharya este un fost cercetător în domeniul rachetelor, nebun după toate lucrurile de date, fondator de startup-uri, a condus Products la Facebook și viitor colonist pe Marte sau Tatooine. Urmărește-l pe Medium.