Cum se efectuează o plată online a TDS: un ghid pas cu pas

Publicat: 2024-02-20Rezumat: Plata TDS online este foarte ușoară. Trebuie să vizitați site-ul web al NSDL unde puteți căuta numărul challan în secțiunea TDS. Odată ce se deschide, trebuie să completați datele dvs. personale și detaliile fiscale. Continuați să citiți pentru a afla procedura completă de plată online a TDS.

TDS sau Deducerea impozitului la sursă este o anumită sumă dedusă de o persoană (deducere) atunci când plata, cum ar fi salariul, chiria, onorariile profesionale etc., depășește limita TDS. Persoana fizică (dedus) care primește această sumă este obligată pentru plata impozitului.

Deducătorul deduce impozitul la sursă și plătește suma rămasă celui dedus. În acest ghid, veți obține pașii în detaliu pentru a plăti TDS online printr-un tutorial aprofundat.

Cuprins

Pași pentru a efectua plata TDS online?

Pentru a plăti plata TDS online, trebuie să vizitați site-ul web al NSDL și să alegeți „ CHALLAN NR./ITNS 281 ” din secțiunea TDS/TCS. Apoi, completați detaliile fiscale și trimiteți formularul. După aceea, veți fi direcționat către pagina băncii unde puteți efectua plata.

Iată ghidul pas cu pas pentru plata TDS online:

Pasul 1: Deschideți site-ul web al NSDL sau software-ul pentru impozitul pe venit pentru a efectua plata electronică a impozitelor. Site-ul web va apărea așa cum se arată mai jos.

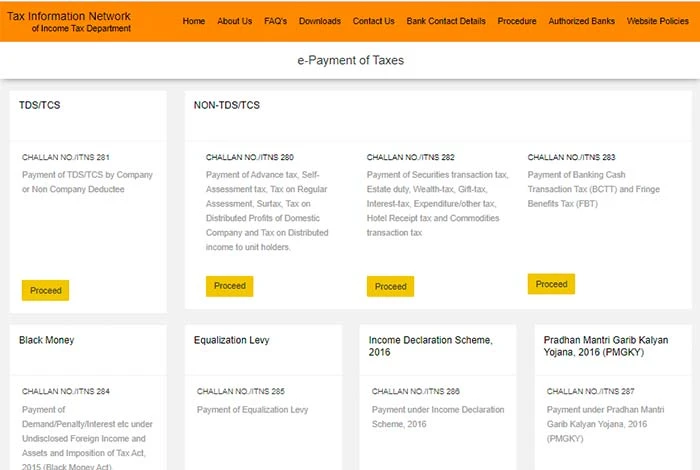

Pasul 2: Apoi, alegeți „CHALLAN NO./ITNS 281” în secțiunea TDS/TCS. Odată terminat, site-ul web va fi redirecționat către portalul de plată electronică, așa cum se arată mai jos.

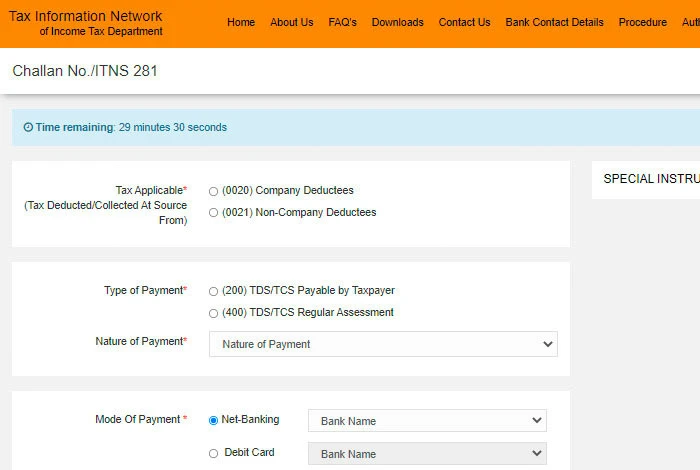

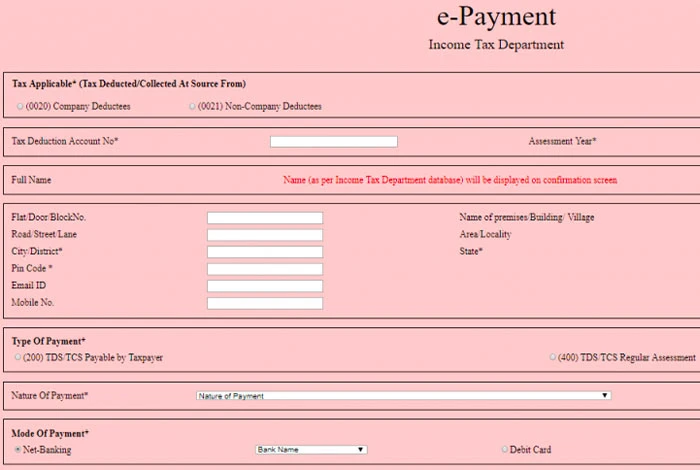

Pasul 3: Odată ce portalul este deschis, trebuie să adăugați următoarele date așa cum se arată în imagine și să treceți la pasul următor.

Pasul 4: În pasul următor, completați alte informații, cum ar fi:

- Sub „ Tax Applicable ” alegeți Company Deductees” în cazul în care TDS este dedus de dvs. în timp ce procesați plata către o organizație. În alte cazuri, alegeți „ Deducti non-companii ”.

- Adăugați TAN și Anul de evaluare în care se face plata

- Din lista derulantă completați „ Codul PIN ” și „ Stat ”.

- Alegeți dacă plata se face pentru TDS dedus și plătit de dvs. sau de TDS pe baza unei evaluări regulate.

- Apoi, alegeți „ Natura plății ” și „ Modul de plată ” din lista derulantă. După aceea, selectați opțiunea Trimiteți.

Pasul 5: După trimitere, va apărea un ecran de confirmare. Dacă TAN este valabil, pe ecran va fi afișat numele complet al contribuabilului, conform masterului companiei.

Pasul 6: După confirmarea datelor introduse, site-ul web vă va duce pe site-ul net banking.

Pasul 7: Apoi, conectați-vă la site-ul băncii cu acreditările dvs. și efectuați plata. După efectuarea plății cu succes, se va genera un challan cu numărul CIN, detaliile de plată și numele băncii cu care se face plata electronică.

Beneficiile efectuării plății TDS online

Când efectuați o plată TDS online, nu este necesar să trimiteți solicitarea fizic și aceasta este trimisă imediat prin contul dvs. Mai mult, e-challan-ul tău va fi depus direct la departamentul de impozit pe venit. Să aflăm mai multe beneficii ale efectuării plăților TDS online:

- Flexibilitate de a plăti de oriunde

- Obțineți imediat chitanța de confirmare a plății

- Greșelile de suprascriere sunt eliminate

- E-challan-ul este trimis la departamentul de impozit pe venit

- Poate fi plătit în numele unei firme sau al unei companii

- Nu este nevoie să păstrați nicio înregistrare fizică, deoarece totul este salvat într-un portal online

- Plățile online TDS sunt mai rapide și mai sigure

Cum puteți face plata TDS offline?

Pentru a efectua plata TDS offline, deducerilor li se cere să trimită fizic TDS prin trimiterea Challans la sucursalele băncii. Aceștia pot descărca Challan 281 prin portalul online și pot completa datele necesare.

Odată terminat, trebuie să depună suma TDS și challanul la sucursala bancară din apropiere. După depunerea challanului, va fi furnizată un contrafoil. Acest contrafoil ar putea fi folosit ca dovadă după ce banca îl ștampilează în referința viitoare.

Data scadentă pentru depunerea TDS la Guvern

Odată ce suma TDS este dedusă, deducătorul trebuie să prezinte această sumă guvernului într-un anumit interval de timp, această sumă se numește plată TDS. Data scadentă pentru efectuarea plăților TDS pentru evaluările guvernamentale și alte evaluări sunt prezentate mai jos:

| Luna deducerii | Data scadentă pentru efectuarea plății TDS |

| Aprilie | 7 mai |

| Mai | 7 iunie |

| iunie | 7 iulie |

| iulie | 7 august |

| August | 7 septembrie |

| Septembrie | 7 octombrie |

| octombrie | 7 noiembrie |

| noiembrie | 7 decembrie |

| decembrie | 7 ianuarie |

| ianuarie | 7 februarie |

| februarie | 7 martie |

| Martie | 30 aprilie pentru deductorii neguvernamentali și 7 aprilie pentru deductorii guvernamentali. |

- Opțiune de plată trimestrială: contribuabililor li se poate permite, de asemenea, să efectueze

Plățile TDS trimestrial, după acordarea permisiunii de către Ofițerul de Evaluare. Totuși, nu se putea face decât cu aprobarea comisarului comun. Datele scadente pentru efectuarea plăților trimestriale sunt următoarele:

| Pentru trimestrul care se încheie pe 30 iunie | 7 iulie |

| Pentru trimestrul care se încheie pe 30 septembrie | 7 octombrie |

| Pentru trimestrul care se încheie la 31 decembrie | 7 ianuarie |

| Pentru trimestrul care se încheie pe 31 martie | 30 aprilie |

Cum se verifică starea plății TDS online?

Există trei moduri de a verifica starea plății TDS prin cardul PAN, Formularul 26asm și net banking. Să aflăm cum poți verifica starea plății.

Pași pentru a verifica starea TDS prin Pan Card

- Deschideți site-ul NSDL pentru plata taxelor electronice

- După introducerea codului de verificare, continuați

- Introduceți datele PAN și TAN

- Alegeți anul financiar, trimestrul și tipul de returnare

- Selectați opțiunea „Go” și starea TDS va fi vizibilă aici

Pași pentru a verifica starea plății TDS prin Formularul 26AS

- Deschideți www.incometaxindiaefiling.gov.in/home.

- Înregistrați-vă contul sau autentificați-vă cu acreditările

- Selectați „Vizualizați formularul 26AS” din fila „Contul meu”.

- Alegeți „Anul” și „formatul PDF”.

- Descărcați fișierul

- Dacă acest fișier este protejat prin parolă, atunci acesta poate fi accesat prin Data nașterii, conform numărului cardului PAN.

Există vreo penalizare pentru plata cu întârziere și depunerea returnării?

Da, va exista o penalizare pentru întârzierea plății TDS și a returnării. În cazul unei deduceri cu întârziere, se va impune 1% pe lună asupra sumei. În mod similar, în ceea ce privește întârzierea plății, se va percepe 1,5% pe lună asupra sumei. Iată instrucțiunile detaliate pe care trebuie să le urmați:

- În caz de deducere cu întârziere: Dacă TDS este dedus și nu este depus la guvern, atunci dobânda va fi impusă

- @1% pe lună sau partea ei

- Pe suma TDS de la data la care urma să fie plătită TDS

- Până la data completării returului

- În caz de întârziere a plății: Dacă TDS nu este depus, atunci dobânda va fi impusă după cum urmează:

- @1,5% pe lună sau partea ei

- Pe suma TDS de la data la care era de așteptat să fie depus

- Până la data depunerii TDS.

Ce software puteți utiliza pentru a efectua plăți TDS online

Există diferite tipuri de software e-TDS disponibile pe care le puteți utiliza pentru a pregăti și a depune declarațiile dvs. TDS și pentru a genera certificate TDS. Cu acesta, puteți pregăti și depune rapid Formularul 24Q, 26Q, 27Q, 27EQ, 27A/B, 16A, 16, 27D, 12BA etc. În plus, puteți descărca și documentele Challan, TDS, impozitul pe venit și așa mai departe. .

În plus, software-ul eTDS vă poate ajuta să validați detaliile PAN și Challan, să calculați rata de întârziere a plăților, să faceți corecții la returnările TDS și așa mai departe.

Top software eTDS pe care le puteți lua în considerare în acest scop:

- ClearTDS

- Software Zen E-TDS

- Web-e-TDS de la Webtel

- CompuTDS

- Saral TDS Software

- WinTDS

Care este durata de timp pentru plata TDS?

- Data scadentă a plății TDS, care este colectată prin deducere, este data de 7 a lunii următoare

- Data scadentă pentru plata TDS este 30 aprilie a următorului exercițiu fiscal numai pentru luna martie (anterior exercițiu fiscal).

- Evaluările non-guvernamentale împreună cu evaluările guvernamentale care depun impozit la Challan (Treasury Challan) sunt eligibile pentru calendarul de plată TDS.

- Data scadentă a plății TDS este aceeași zi în care suma taxei este dedusă pentru deductorii guvernamentali care efectuează plata TDS fără șala.

- Data scadentă a plății TDS este data de 7 a lunii următoare după sfârșitul fiecărui trimestru. Data scadentă a plății TDS este 30 aprilie pentru ultimul trimestru al exercițiului financiar, dacă ofițerul de evaluare (AO) a primit aprobarea prealabilă din partea Comisarului Comun.

Aplicabilitatea TDS

Impozitul dedus la sursă se aplică pe venitul salarial al unei persoane și pentru următoarele cazuri, cum ar fi venitul generat din:

- Dividend

- Valori mobiliare și obligațiuni

- Dobânzi, altele decât cele la valori mobiliare

- Comision pentru veniturile din brokeraj și asigurări

- Servicii profesionale sau prestari tehnice

- Retragerea EPF înainte de expirarea unei anumite perioade sau dacă suma retrasă depășește limita specificată

- Bani de preț câștigați din cuvinte încrucișate, curse de cai, loterie sau orice alt joc

- Plata efectuată către antreprenor, liber profesionist sau subcontractanți

- Venituri din transferul bunurilor imobile

Concluzie

După ce ați parcurs articolul, este posibil să fi înțeles cum vă puteți plăti TDS-ul online. Asigurați-vă că urmați în mod adecvat procesul pentru a asigura plata cu succes a TDS.

Pentru a vă simplifica procedura, puteți utiliza, de asemenea, software-ul de depunere e-TDS, unde puteți depune și plăti direct TDS. Asigurați-vă că verificați caracteristicile și cerințele software înainte de a alege oricare dintre ele.

Întrebări frecvente legate de plata TDS

Cum pot plăti TDS online?

Mergeți pe site-ul web al NSDL și sub „TDS/TCS”, alegeți „CHALLAN NO./ITNS 281”. Pur și simplu completați formularul de plată cu detaliile necesare, trimiteți-l și veți fi redirecționat către pagina de net banking a băncii dvs. Pe pagină, completați datele dvs. bancare și efectuați plata, TDS-ul dvs. va fi plătit după aceasta.

Cum îmi pot verifica starea TDS online?

Starea TDS poate fi vizualizată online prin intermediul cardului PAN în trei moduri: TDSCPC, site-ul web de depunere electronică a impozitului pe venit și net banking. Trebuie să furnizați detaliile PAN ale persoanei care a dedus TDS din plăți împreună cu TAN-ul deductorului pentru toate acestea.

Este TAN obligatoriu pentru efectuarea plăților TDS online?

În conformitate cu secțiunea 203A din Legea privind impozitul pe venit, 196, este obligatoriu să adăugați Numărul de cont de deducere fiscală (TAN) pe toate declarațiile TDS, împreună cu toate cererile și certificatele de plată TDS.

Care este penalitatea pentru întârzierea plăților TDS?

La plata cu întârziere a TDS, persoana trebuie să plătească o penalitate conform Secțiunii 234E. Se va percepe 200 INR până la plata TDS. Rețineți că valoarea penalității nu poate fi mai mare decât valoarea TDS.

Cum pot obține numărul meu de cont TDS?

Numărul de cont de deducere fiscală (TAN) va fi dat de Departamentul de impozitare pe venit din India. Toate persoanele care deduc TDS trebuie să obțină numărul TAN.