Ce este o analiză a raportului? Verificarea sănătății financiare a afacerii dvs

Publicat: 2023-03-28În calitate de proprietar sau manager de afaceri, știți că luarea unor decizii informate este esențială pentru succesul companiei dumneavoastră. Un instrument puternic care vă poate ajuta să obțineți o perspectivă asupra sănătății financiare a companiei dvs. este analiza raportului. Analizând ratele financiare, puteți compara performanța companiei dvs. în timp, puteți identifica punctele forte și punctele slabe ale acesteia și puteți lua decizii mai înțelepte cu privire la strategia dvs. de afaceri. În această postare pe blog, vom arunca o privire mai atentă la ce este o analiză a raportului, cum funcționează și cum o puteți folosi pentru a vă impulsiona afacerea. Citește mai departe.

Ce este o analiză a raportului? - Cuprins:

- Ce este evaluarea financiară a unei companii?

- Ce este o analiză a raportului?

- Tipuri de rapoarte financiare

- Cum se efectuează o analiză a raportului?

- rezumat

Ce este evaluarea financiară a unei companii?

O evaluare financiară a unei companii se referă la analiza performanței acesteia, a fondurilor alocate pentru atingerea anumitor obiective, a capitalului, a cifrei de afaceri și a pierderilor. De obicei, este efectuat pentru a detecta orice nereguli legate de finanțele unei companii și pentru a face modificările necesare pentru dezvoltarea ulterioară . Puteți obține cele mai relevante date din bilanț, contul de profit și pierdere și situația fluxului de numerar.

Ce este o analiză a raportului?

Analiza raportului este una dintre metodele de analiză a performanței financiare a unei companii . Vă permite să obțineți date despre lichiditate, datorii, profitabilitate și multe alte domenii legate de conducerea unei afaceri. Aceasta implică compararea datelor financiare din rapoartele companiei, care pot fi găsite de obicei în înregistrările online.

Tipuri de rapoarte financiare

Există mai multe tipuri de indicatori financiari utilizați într-o analiză a raportului, de exemplu, rapoarte statice, dinamice, relative și absolute. Ratele statice folosesc informații din contul de profit și pierdere și din bilanţ, în timp ce rapoartele dinamice utilizează informațiile din situația fluxurilor de numerar. Ratele absolute se referă la resursele financiare ale companiei. Pe această bază se calculează rapoarte relative, a căror valoare este coeficientul rapoartelor absolute.

Indicatorii financiari pot fi grupați în funcție de zona de performanță a companiei pe care dorim să o analizăm. De exemplu, pentru a evalua profitabilitatea unei companii , putem analiza rapoarte precum rentabilitatea investiției sau rentabilitatea capitalului propriu. Pentru a-i evalua solvabilitatea, putem examina ratele de lichiditate și ratele de îndatorare.

Creanţă

Pentru a vă face o idee despre datoriile unei companii și despre capacitatea acesteia de a le plăti, ar trebui să vă uitați la, de exemplu:

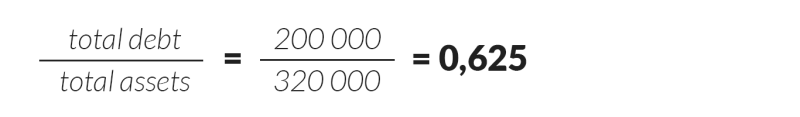

- Raportul datorie/active care arată cât de mult din activele unei companii sunt finanțate prin datorii. Se calculează împărțind valoarea totală a datoriei pe care o are o companie la valoarea totală a activelor sale.

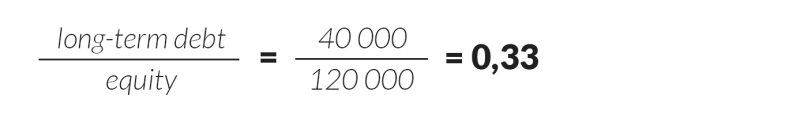

- Raportul datoriei pe termen lung față de capitaluri proprii care măsoară valoarea datoriei pe termen lung pe care o companie o are în raport cu capitalul propriu.

Lichiditate

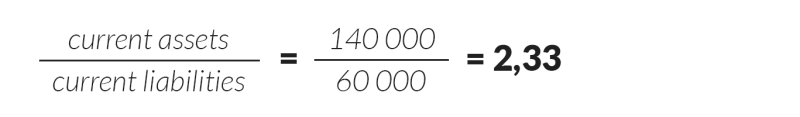

Pentru a examina lichiditatea unei companii, trebuie să cunoașteți valoarea raportului curent care poate fi calculată prin împărțirea activelor curente ale unei companii la pasivele sale curente.

Rentabilitatea

Pentru a verifica profitabilitatea unei companii, este necesar să se acorde atenție rezultatelor vânzărilor, profiturilor și modului în care își folosește propriul capital. În acest scop, este util să aruncăm o privire mai atentă asupra următoarelor rapoarte:

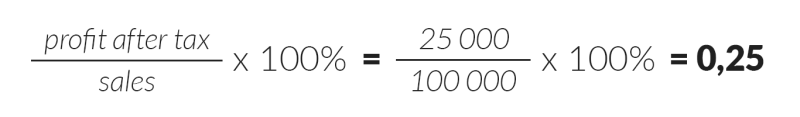

- Rentabilitatea vânzărilor (ROS) – se calculează împărțind venitul unei companii la venitul net din vânzări.

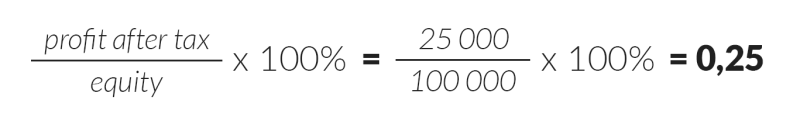

- Rentabilitatea capitalului propriu (ROE) – arată cât profit generează o companie în raport cu suma de bani investită de acționari.

- Rentabilitatea activelor (ROA) – măsoară cât de eficient își folosește o companie activele pentru a genera profit.

Eficiența pieței

Indicatorii de eficiență a pieței vă permit să evaluați cât de eficient funcționează o companie în mediul său de afaceri. Acestea sunt, de exemplu:

- Zile de vânzări restante (DSO) – măsoară numărul mediu de zile necesare unei companii pentru a încasa plata pentru vânzările sale după emiterea facturii.

- Vânzări în zile de inventar (DSI) – arată numărul de zile necesare unei companii pentru a-și vinde inventarul.

- Indicele productivității muncii – se calculează prin împărțirea veniturilor totale din vânzări ale companiei la numărul mediu de angajați într-o anumită perioadă de timp.

Cum se efectuează o analiză a raportului?

Să explorăm cum să folosiți o analiză a raportului pentru a evalua sănătatea financiară a companiei dvs.

Comparați starea reală cu planul

Crearea unui plan de afaceri cuprinzător și a unei previziuni financiare înainte de a înființa o companie este crucială pentru urmărirea progresului, evaluarea atingerii obiectivelor și identificarea zonelor de îmbunătățire.

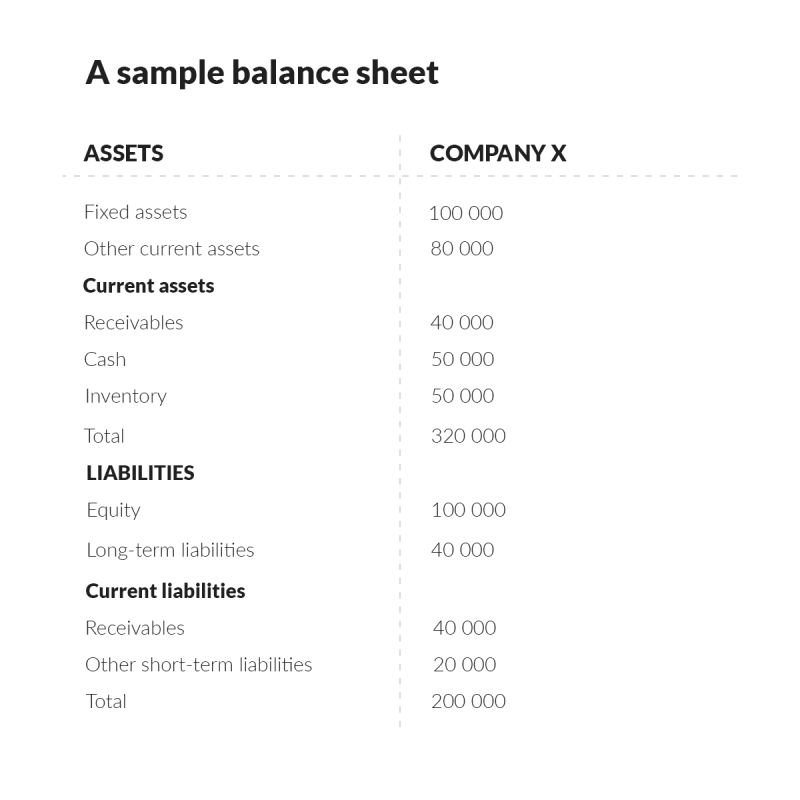

Examinați bilanţul companiei dvs

Bilanțul vă va oferi o imagine de ansamblu asupra poziției financiare a companiei dvs., inclusiv a activelor și pasivelor acesteia.

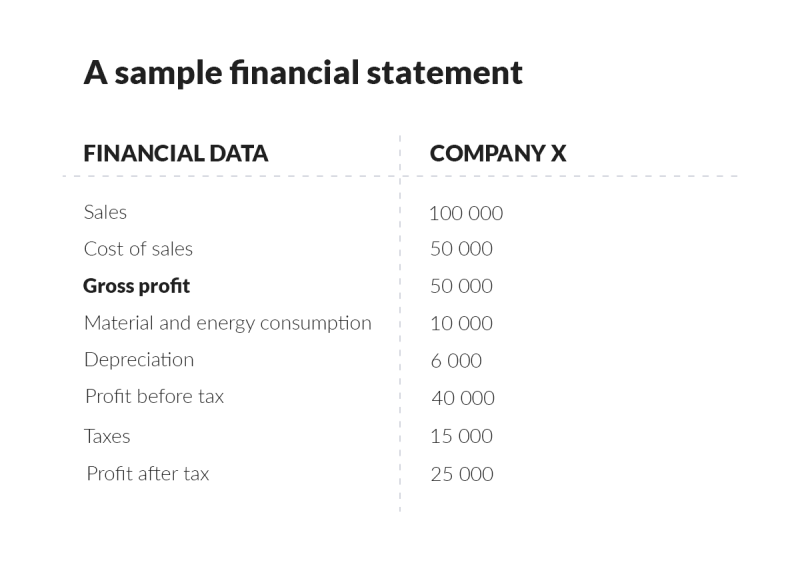

Uită-te la declarația de venit

Declarația de venit vă poate ajuta să determinați dacă cheltuielile companiei dvs. depășesc bugetul acesteia și dacă obiectivele de vânzări sunt atinse.

Analizați situația fluxului de numerar

O situație a fluxurilor de numerar este o situație financiară care oferă informații despre intrările și ieșirile de numerar ale unei companii într-o anumită perioadă de timp.

Calculați rapoarte financiare

Folosiți datele colectate pentru a calcula rapoarte financiare specifice. Acest lucru vă va ajuta să determinați starea actuală a afacerii dvs., să identificați orice probleme și să faceți modificările necesare. În plus, luați în considerare factorii externi și concurența atunci când efectuați analiza. În exemplu, vă vom arăta cum să calculați și să interpretați doar câțiva dintre indicatorii menționați mai sus.

Raportul datorie/active

Cu cât raportul este mai mare, cu atât este mai mare proporția activelor unei companii care sunt finanțate cu datorii. Un raport de 1 indică faptul că datoria totală a companiei este egală cu activele sale totale, ceea ce înseamnă că compania este finanțată 100% prin datorii.

Cu cât raportul este mai mare, cu atât este mai mare proporția activelor unei companii care sunt finanțate cu datorii. Un raport de 1 indică faptul că datoria totală a companiei este egală cu activele sale totale, ceea ce înseamnă că compania este finanțată 100% prin datorii.Raportul datorii pe termen lung la capitaluri proprii

Capitalurile proprii pot fi calculate ca diferență dintre activele și pasivele unei companii. Cu cât valoarea datoriei pe termen lung a unei companii este mai apropiată de 1, cu atât este mai mare proporția datoriei față de capitaluri proprii, ceea ce indică o îndatorare mai mare a companiei.

Raportul curent

Un raport curent de 2 sau mai mare indică faptul că o companie poate avea lichiditate în exces. Deși excesul de lichiditate poate părea favorabil, nu este întotdeauna cazul, deoarece fondurile disponibile ar trebui investite în oportunități profitabile pentru a genera randamente mai mari. Un raport sub 1,2 indică o situație financiară proastă și există riscul de faliment.

Rentabilitatea vânzărilor (ROS)

Un raport de rentabilitate a vânzărilor de 0,25 înseamnă că pentru fiecare dolar cheltuit de companie, aceasta a generat 0,25 de dolari (25 de cenți) în profit operațional. Dacă raportul rentabilității vânzărilor este mai mic, compania trebuie să atingă un volum mai mare de vânzări pentru a menține profitabilitatea.

Rentabilitatea capitalului propriu (ROE)

Cu cât valoarea acestui raport este mai mare, cu atât este mai bine pentru companie. Prin urmare, datele financiare din perioadele anterioare ar trebui utilizate ca reper. În acest caz, nu există niciun interval la care ar trebui să ne țintim. Este posibil să primim și valori negative, ceea ce indică pierderi suportate.

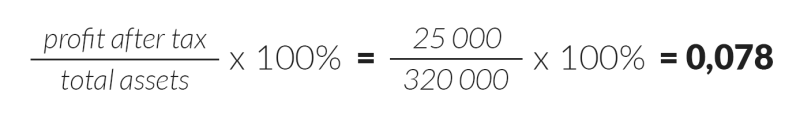

Rentabilitatea activelor (ROA)

O valoare mai mare a acestui raport indică o situație mai favorabilă pentru companie. După cum am menționat anterior, este esențial să țineți cont de situațiile financiare anterioare pentru a obține o perspectivă mai bună.

rezumat

O analiză a raportului este una dintre modalitățile de a evalua situația financiară a unei companii. Pentru a-l desfășura cu succes, este necesar să se întocmească cu atenție situațiile financiare și să se calculeze anumite valori. Mai mult, este esențial să interpretăm corect datele obținute, deoarece succesul unei companii depinde adesea de deciziile luate pe baza acestor informații. Pentru a obține o evaluare obiectivă, este de asemenea util să țineți cont de situația economică generală și de alți factori externi care pot afecta sănătatea companiei dvs. și să comparați rezultatele cu cele ale entităților competitive.

Citește și: Totul despre maparea proceselor de afaceri. Poate fi folosit în comerțul electronic?

Dacă vă place conținutul nostru, alăturați-vă comunității noastre de albine ocupate pe Facebook, Twitter, LinkedIn, Instagram, YouTube, Pinterest, TikTok.

Autor: Andy Nichols

Un rezolvator de probleme cu 5 grade diferite și rezerve nesfârșite de motivație. Acest lucru îl face un proprietar și manager de afaceri perfect. Când caută angajați și parteneri, deschiderea și curiozitatea lumii sunt calitățile pe care le prețuiește cel mai mult.