De ce nu vom vedea noi startup-uri de succes pe internet pentru consumatori din India

Publicat: 2017-11-22Deși ca Flipkart, Ola, Practo au strâns sume masive de bani, dar acest lucru nu poate fi citit ca un semn al creșterii pentru întreg sectorul

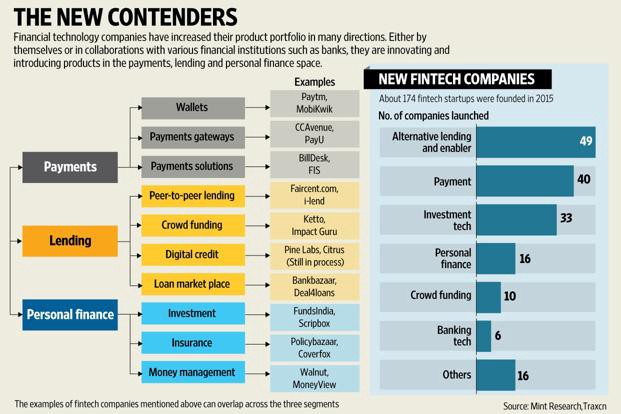

Am discutat zilele trecute cu un fondator pasionat în domeniul fintech/sănătate. Ei au urmat un model de piață de creditare și au făcut împrumuturi business către consumator într-o verticală de nișă și și-au strâns prima rundă de capital extern cu un an în urmă.

Într-un interval scurt de timp, aceștia au fost în piață căutând să ridice o rundă de pod.

Nevoia lor?

Au încercat să achiziționeze oameni online, iar economia nu a avut sens. Căutările online din domeniul lor au fost scăzute și o rată de conversie standard de 1% pentru industrie a asigurat că ipotezele lor inițiale au mers greșit, iar costurile de achiziție a clienților au trecut peste cap.

În acea perioadă, în Bengaluru avea loc Conclavul Produselor Nasscom.

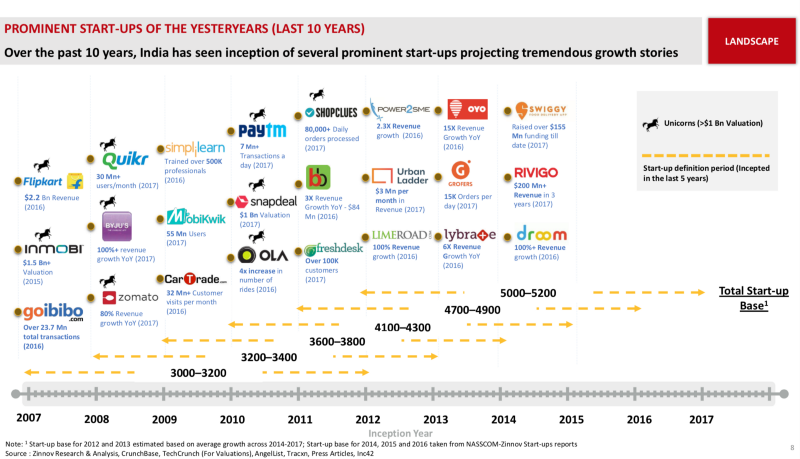

Raportul anual pe care l-au scos arăta că 47% din cele 1000 de startup-uri ciudate înființate în acest an au fost în segmentul B2B, o creștere față de 34% anul trecut.

Finanțarea medie pentru start-up-urile B2B în 2017 a înregistrat o creștere de 5%, în timp ce finanțarea medie B2C a înregistrat o scădere de 10%.

Narațiunea mai largă este că tot mai mulți consumatori sunt incluși în economia digitală. Este greu să găsești un articol/un articol care să vorbească despre povestea creșterii Indiei care să nu se refere la unul dintre aceste trei lucruri în comun -

- Pătrunderea în creștere a smartphone-urilor care ajută companiile să acceseze / să comunice cu clienții.

- Număr în creștere de utilizatori de internet, ceea ce îi aduce în rețeaua de conținut și comerț.

- Dividend demografic care spune că 65% din populația Indiei are sub 35 de ani și sunt aspiraționale.

Dacă situația este nemaipomenită, de ce vedem afaceri B2C care se închid, capitaliștii de risc care pariază pe afaceri de consum de cărămidă și mortar și auzim discuții constante despre reducerile de evaluare?

De acord. Aveți jucători precum Tencent și Softbank care vin și introduc cantități uriașe de capital în nume de top. Flipkart, Ola și Practo au strâns bani în valoare de miliarde de dolari. Dar citirea acestui lucru ca un semn de creștere a întregului sector ar fi o presupunere simplă.

Luați în considerare o declarație pe care CEO-ul Flipkart, Kalyan Krishnamurthy, a făcut-o în interviul său pentru Mint în septembrie:

Rentabilitatea nu este cea mai mare prioritate astăzi. Vom intra din nou într-un mod foarte clar de construire a pieței de consum și extinderea pieței.

În virtutea poziției sale de pole, se poate concentra pe extinderea pieței prin arderea unei tone de numerar.

Dar, având în vedere accentuarea sporită a economiei unității și a profitabilității din perspectiva investitorilor, se poate aștepta un startup încorporat astăzi la acest tip de libertate ?

Când am citit titlurile că Paytm era în discuții pentru a cumpăra Little și Nearbuy, mă întrebam doar că ar putea exista încă spațiu.

Planul Paytm de a achiziționa startup-uri în descoperirea ofertei și comerțul. Credit: Livemint

Dacă vă porniți astăzi în călătoria, există șansa să nu deveniți la fel de mare ca liderii de piață, dar vă puteți stabili să deveniți o țintă de achiziție fierbinte.

„Nu-i rău”, m-am gândit.

Dar apoi, am văzut această linie:

Ambele companii au strâns împreună mai mult de 80 de milioane de dolari în capital și sunt acum cumpărate pentru aproximativ 30 de milioane de dolari într-o combinație de tranzacții în numerar și acțiuni.

Și nu mă puteam opri să mă gândesc dacă acesta este cel mai rău moment în care să mă gândesc să înființezi o companie de internet B2C?

Piețele nu cresc suficient de repede

Toată lumea a făcut un apel greșit.

Aceasta a fost o declarație făcută de un VC când a fost întrebat despre starea pieței de internet pentru consumatori din India.

Pentru a fi sincer, acest punct este o realizare care i-a lovit deopotrivă pe mulți antreprenori și investitori.

Dintre primele 41 de companii private de internet pentru consumatori din țară, doar una a generat profit în anul fiscal încheiat în martie 2016.

Am verificat cifrele din 2017 și creșterea pierderilor încă depășește creșterea veniturilor pentru majoritatea acestor jucători, ceea ce indică două lucruri:

- Utilizatorii existenți nu efectuează tranzacții pe platformă la nivelurile dorite.

- Utilizatorii noi nu vin online atât de repede pe cât era de așteptat.

Și asta se întâmplă la 10 ani după ce a luat naștere primul startup de comerț electronic B2C.

În 2016, 60 de milioane de oameni au făcut cumpărături online în India. Adică aproximativ 14% din baza totală de utilizatori de internet.

Iar acest număr este format din oameni care fac cumpărături pe site-uri de comerț electronic celebre și, de asemenea, din cei care se reîncarcă cu 10–20 INR pe Paytm (principiul lui Pareto ar trebui să fie o bună aproximativă a ratelor în opinia mea).

De fapt, India are doar aproximativ 10 milioane de utilizatori lunar care cumpără produse pe site-urile de comerț electronic. Asta după ce a cheltuit între 10 și 12 miliarde de dolari.

Este nevoie de timp pentru ca valoarea cifrelor să intre în joc. Dacă companiile de comerț electronic ar putea crea cumpărături online obișnuite ca obicei în rândul clienților de un milion de milioane de dolari, cheltuind 15 miliarde de dolari în ultimii 10 ani, următorii 10 milioane de oameni ar fi mai greu de obținut. având în vedere conștiința sporită despre cheltuieli.

Pe măsură ce răzuim diferite straturi economice, adaptarea devine mai grea.

Sectorul comerțului electronic a crescut cu 12% în 2016 față de maximele din anii precedenți.

Există o mare diferență între oamenii care vin online și care fac tranzacții online.

Un smartphone în valoare de 1000 INR cu un pachet de internet de 100 INR te va număra ca utilizator de internet în statisticile afișate în jur.

Dar capacitatea de plată se reflectă în tendințele macroeconomice mai largi.

PIB-ul în sine crește cu 5–7%.

Creșterea venitului național este de aproximativ 12%.

Consumul de energie electrică pe cap de locuitor este în creștere cu 5%.

Numărul de automobile vândute crește cu 6%.

Economiile gospodăriilor ca % din PIB au atins un nivel scăzut.

Sunt de acord că cei mai mulți dintre acești factori ar putea să nu aibă un impact direct sau ar putea fi puțin nerespectați, deoarece se ocupă de o populație mare.

Dar de fiecare dată când văd un raport de cercetare care susține că 500 de milioane de oameni cumpără online și că sectorul va înregistra o rată de creștere de 30%, sunt lăsat să mă scarpin în cap.

Pe măsură ce coborâm piramida consumatorilor indieni, se vede că afacerile cu internet pur play ar putea să nu fie capabile să rezolve problemele oamenilor de la acele niveluri.

Fie nu este o propunere valoroasă pentru client și nici nu are sens comercial pentru compania însăși.

Comerțul electronic, transportul cu taxiul, livrarea alimentelor și plățile digitale (cea mai mare parte a tranzacțiilor) s-au ocupat de vârful piramidei și aici se află utilizatorii de internet din India cu capacitatea de a plăti.

Dar luați cazul transportului privat dincolo de Uber/Ola. Există destul de mulți furnizori de transfer/mini-autobuz cu tehnologie care se adresează publicului din clasa medie/inferioară.

Nici unul dintre ei nu pare să se descurce bine pe nicio scară/unități economice.

Întrucât crearea pieței este o sarcină dificilă, poate o companie de internet B2C nou înființată să depășească atingerea sa și să aducă utilizatori pentru a tranzacționa pe platforma sa?

Cheltuiește pentru a câștiga piața

Fondată în 2012 de directori seniori din domeniul modei și tehnologiei, Fashionara a fost un e-tailer de modă alături de Myntra. A strâns fonduri de aproximativ 8 milioane de dolari de la un set de investitori marcanți.

Cu toate acestea, a trecut în vremuri proaste și s-a oprit după patru ani.

Echipa de calitate?

Verifica.

Investitori buni?

Verifica.

Iată ce a avut de spus un articol despre închidere -

Una dintre numeroasele start-up-uri care vând modă, Fashionara a încercat să-și dezvolte afacerea pe estetică și servicii superioare pentru clienți, mai degrabă decât reduceri. Nu au fost suficienți cumpărători interesați. În 2015, Fashionara a trecut la un model de vânzări flash pentru a supraviețui. La scurt timp după, firma s-a încheiat.

În mod ideal, concentrarea pe estetică și servicii superioare pentru clienți sunt fundamentale pentru a construi afaceri de durată, nu?

Recomandat pentru tine:

De ce nu a mers asta?

Pentru că Myntra era pe un roller coaster. A fuzionat cu Flipkart în 2014 și, din toate punctele de vedere, avea destul de mulți bani în contabilitate.

Amazon a avut o lansare ușoară în 2013. A început să prezinte modă în a doua jumătate a anului 2014. Iar Jeff Bezos a fost serios să angajeze un miliard de dolari. dolari pentru a-și dezvolta afacerea aici.

Alți jucători orizontali precum Snapdeal și Jabong și-au dat seama că moda este un segment profitabil.

În afară de toate, diferențierea Fashionarei nu i-a oferit un șanț (avantaj defensabil).

Dar în același timp, Tiger Global a susținut LimeRoad și i-a dat o frânghie de care să se agațe. LimeRoad poate avea propriile provocări, dar cel puțin a supraviețuit.

Numai jucătorii cu bani în bancă pot juca jocul pe termen lung.

Oamenii se referă la GMV-uri ca fiind valori de vanitate, iar economia unitară ca fiind „sanity metrics”. Dar noi toți trebuie să recunoaștem că, dacă dorim ca startup-urile noastre pe internet să se extindă, capitalul este necesar. Și am văzut că această tendință se desfășoară pe tot spectrul.

În ciuda arderii de numerar, Flipkart a fost în măsură să liciteze pentru Snapdeal. Myntra ar putea să cumpere Jabong.

Acum, dacă luați dimensiunea totală a pieței posibile cu 15 ani, putem sprijini 2-3 întreprinderi din fiecare sector. Dar, practic vorbind, în procesul de creștere, companiile care nu pot ridica runde continue vor fi eliminate de sistem, deoarece investitorii din etapa ulterioară vor să susțină un jucător care poate arăta amploare.

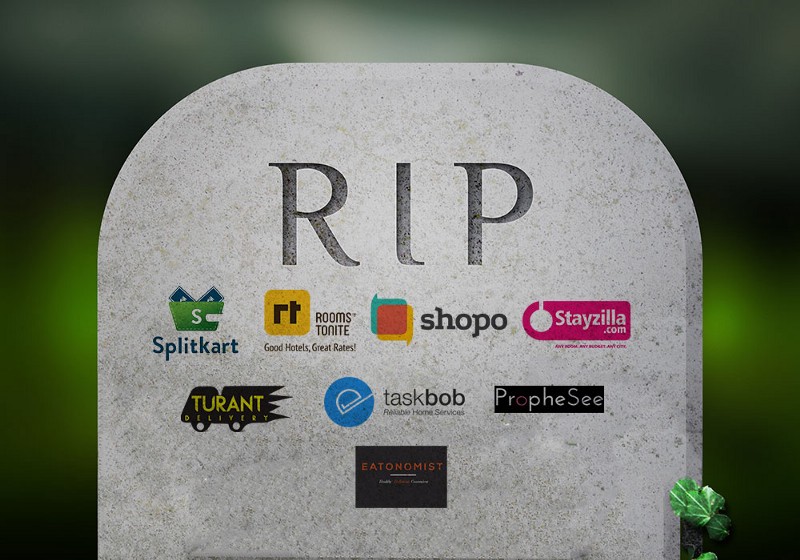

Pentru a dovedi ideea, un investitor care a investit în Fashionara în 2013 a investit în LimeRoad în 2014. Sau să luăm cazul Stayzilla, care a câștigat multă vizibilitate din cauza incidentelor din jurul închiderii acestuia.

Acest paragraf ascuns într-o notă scrisă de fondator atunci când și-a închis operațiunile rezumă importanța de a avea capital pentru a supraviețui:

Acest lucru a fost exacerbat și mai mult de creșterea bazată pe discounturi în industria călătoriilor din 2015. Forțați să egalăm prețurile, nici nu am putut recupera ceea ce am investit, necesitând o cerință de capital foarte mare pur și simplu pentru a susține creșterea.

Iată nota fondatorilor PepperTap care explică motivele pentru care au fost nevoiți să se închidă:

Am fost în ea pentru „distanța lungă”. Acest lucru însemna că trebuia să construim constant capacitatea tampon în echipele noastre de logistică și operațiuni. [….] Adăugată la necesitatea reducerilor, aceasta însemna că numerarul pe care îl ardeam pentru fiecare comandă creștea destul de repede, fără a se vedea un sfârșit imediat.

Realitatea pieței este că tipul cu cel mai mare cufăr de război câștigă.

Dar știind că piața este lentă în expansiune și că există zeci de companii care au fost nevoite să se închidă, vom avea investitori care să susțină noi jucători care încep acum?

PS: Am scris un articol despre provocările cu care se confruntă investitorii de capital de risc din India. Oferă fiecărui cititor o perspectivă a ceea ce conduce industria VC și defalcă lucrul într-un mod ușor de înțeles.

Ecosisteme mai costisitoare

O companie din portofoliu cu care interacționez în mod regulat folosește marketingul Facebook ca unul dintre principalele canale de achiziție de clienți. Fondatorul a fost o mână bună în a-și viza publicul până când m-a sunat într-o zi...

„Văd multă scădere pe Facebook. Așa este de ceva vreme', a spus el.

Am făcut câteva cercetări online și am vorbit cu câteva persoane din acel spațiu. Prin intermediul rețelei noastre, ne-am dat seama că unul dintre concurenții săi a strâns bani recent și își creștea cheltuielile online.

Din fericire, fondatorul avea și alte inițiative în desfășurare și a răscumpărat lucrurile pe drumul cel bun.

Ceea ce mi-am dat seama la sfârșitul exercițiului a fost că costul construirii unei afaceri online a crescut.

Luați exemplu achiziția de clienți prin canale digitale.

Facebook și Google reprezintă împreună șapte din fiecare 10 dolari cheltuiți pentru întreaga publicitate digitală din India astăzi. Majoritatea startup-urilor se bazează pe aceste canale pentru a obține clienți potențiali. Aparent, din 2012, prețurile pentru AdWords au crescut de trei până la cinci ori în unele verticale.

În domeniul tehnologiei bancare și financiare (fintech), în prezent un favorit al investitorilor în India, companiile cheltuiesc până la 1.000 INR cu un singur clic.

Chiar și presupunând o rată de conversie standard de 3%, ne uităm la costuri uriașe de achiziție de clienți. Pe măsură ce mai mulți jucători trec în val (funcția B2C), acest cost va continua să crească. ARPU scăzut (venitul mediu per utilizator) și încetinirea creșterii anunțurilor asigură că aceste platforme sociale nu pot ignora propriile oportunități de venituri. Cu cuvinte simple, costul de achiziție nu poate decât să crească.

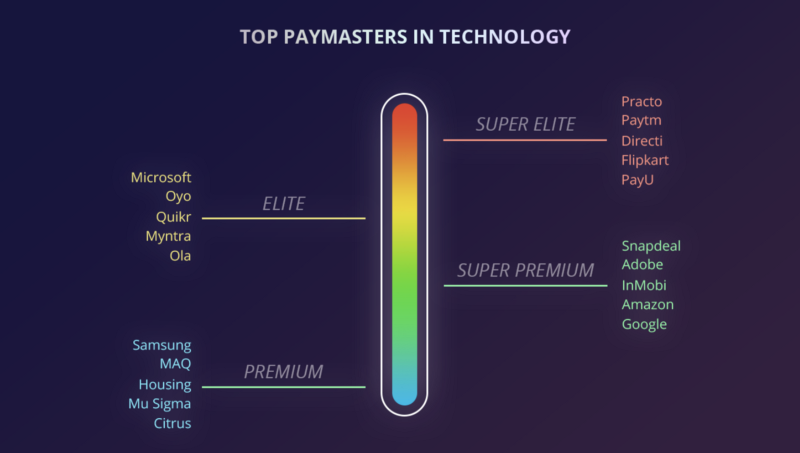

Celălalt domeniu în care poți vedea că se întâmplă asta este talentul. Un articol WSJ menționează că majorările anuale sunt de 30% până la 40% pentru angajații de top. Se vorbește despre salarii supra-umflate și despre cum startup-urile sunt îngrijorate că le consumă fondurile strânse.

Ceea ce este mai surprinzător este că salariile nu scad chiar și atunci când sectoare precum comerțul electronic s-au întors.

De asemenea, avem o mulțime de multinationale care își înființează birourile în India sau își extind operațiunile în India. Facebook, Google, Amazon, Microsoft și oamenii lor concurează pentru a obține aceeași resursă pe care un startup s-ar mândri cu atragerea/reținerea.

Într-o țară în care 47% dintre absolvenți sunt șomeri, primii 1–2% care întruchipează filozofia „a face lucrurile” pe care o întruchipează un startup vor primi o primă.

Își poate permite o companie în stadiu incipient să plătească asta?

Dacă da, cu ce cost?

Consolidarea/Mușcări ale jucătorilor existenți

Un urs sare dintr-un tufiș și începe să urmărească doi drumeți. Amândoi încep să alerge pentru viața lor, dar apoi unul dintre ei se oprește să-și pună pantofii de alergat.

Prietenii lui spun: „Ce faci? Nu poți depăși un urs!”

Prietenul lui îi răspunde: „Nu trebuie să fug de urs; Trebuie doar să te depășesc!”

Sună asta?

Flipkart vs restul?

Oyo vs. Zo Rooms?

Grofers vs. PepperTap?

Având în vedere că piețele nu cresc suficient de repede, toți jucătorii existenți (giganții?) care au atins un anumit grad de scară urmează una sau ambele dintre aceste strategii -

- Consolidați clienții achiziționați online și legați-i de platformă prin inducerea unui comportament de formare a obiceiurilor. Creșteți valoarea de viață generată de la client.

- Încercați să ajungeți la un segment mai larg al populației, mergând offline și deschizând magazine.

Și asta este în favoarea lor. Toată lumea știe că nu se așteaptă să facă bani prea curând și este logic să continue să adauge la coșul lor de oferte.

Puteți numi rechemarea mărcii pentru a o simplifica sau spuneți că trebuie să justifice evaluările.

Dar ideea este că acești jucători trebuie să rămână în jocul lor. Trebuie să depășească concurenții. Și trebuie să fie ultimul om în picioare. Fiecare jucător bine finanțat a decis să-și lărgească șanțul și să se izoleze de o piață care nu pare să crească, schimbând gusturile consumatorilor și o incertitudine cu privire la viitor. În încercarea de a dobândi un client, aceștia nu vor să piardă noțiunea monetizării/angajării unui utilizator care plătește deja pentru serviciile furnizate prin internet (pe platforme).

Aceasta este o consolidare pentru publicul cel mai bine plătit.

Flipkart este în discuții pentru a cumpăra mize la Bookmyshow și Swiggy. Un raport din presă a mai spus că compania a fost în discuții cu firma de servicii hiperlocale UrbanClap și cu retailerul de mobilă Urban Ladder. Au existat, de asemenea, discuții despre achiziția de către Amazon a BigBasket. Alibaba pare să fie și ea interesată.

Creșterea afacerilor cu abonament în India este un produs secundar al acestei strategii și pare să funcționeze - 30% din comenzile de pe Amazon provin deja de la clienții Prime, în timp ce Zomato a lansat recent Zomato Gold și, după conturile inițiale, a înregistrat un răspuns fenomenal.

Pe măsură ce companiile individuale devin mari, vor adopta o abordare orizontală și vor începe să grupeze oferte.

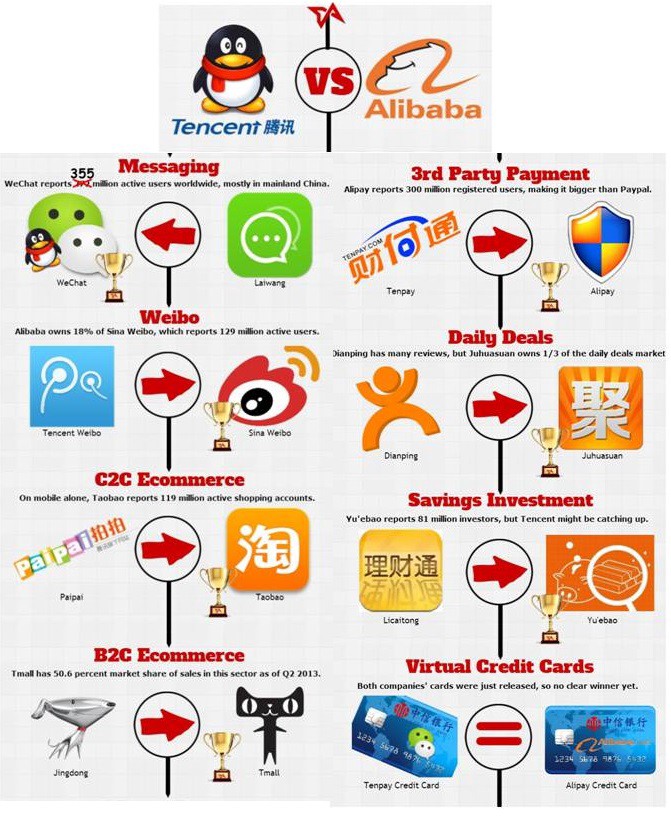

Asta au perfecționat chinezii. De aceea, Tencent și Alibaba sunt giganții care sunt. Și fac investiții în India pentru a repeta același manual.

Se așteaptă asta să se întâmple în India?

Acum, să luăm un sector care nu are încă un câștigător clar.

Împrumuturile P2P (peer to peer) ar trebui să fie un bun exemplu.

Prima platformă de împrumut P2P din India a început în 2012. Există aproximativ 30 de astfel de platforme în India și văd că apar câteva în fiecare trimestru. Carnetele de împrumut ale tuturor acestor platforme combinate este de aproximativ 50 de milioane INR (volumul mai mic arată dificultatea de a obține un client online?).

Celălalt model de aici este un model de piață în care platformele se leagă cu o bancă sau NBFC în backend și dispersează împrumuturile într-un mod eficient.

Deși nu există o estimare oficială, banii dispersați de platformă ar trebui să fie în jur de 200-300 de milioane INR, potrivit rapoartelor presei.

Acum, în momentul în care câteva companii încep să realizeze amploare și odată cu reglementarea devenind mai clară, acești jucători ar începe să atragă dolari. Și apoi intră într-un ciclu. Marjele sunt de 2-3% din valoarea creditului.

Este suficient pentru a construi o afacere viabilă? Cum rămâne cu competiția de la jucători mai mari?

Paytm și-a adus utilizatorii în portofel. Apoi a pus piciorul în comerțul electronic. Acum, intră în rezervările de bilete de călătorie și divertisment. Urmează o bancă de plăți. Dacă există o oportunitate profitabilă în spațiul digital de asigurări/împrumuturi, nu va avea un avans, deoarece are un consumator în ecosistemul său?

Edit: În timp ce am scris acest articol, Paytm și-a anunțat parteneriatul cu ICICI pentru împrumuturi.

În mod similar, creșterea orizontală este observată și în alte verticale. Byju's și-a extins ofertele de la a fi doar o platformă de coaching CAT și operează acum pe întregul segment K-12. Poate fi din cauza programelor de loialitate, a utilizării obișnuite sau a rezistenței la schimbare. Dar va deveni din ce în ce mai dificil să scoți clienți din această legătură.

În plus, Flipkart arde în prezent 20-25 de milioane de dolari pe lună – orice comerț electronic viitor poate lupta împotriva progresului pe care această sumă de bani vă poate aduce?

81% din finanțarea totală primită de sectorul ed-tech a mers doar către Byju în acest an și aproximativ 35% din finanțarea totală în spațiul de sănătate în acest an a fost strânsă de Practo.

Pe măsură ce cumpărarea online se transformă dintr-o comoditate într-un obicei, cum intră un nou intrat în acest ecosistem?

Ce faci când un jucător vertical își folosește avantajul de primul jucător și intră în zona ta?

Pe măsură ce trece timpul, șanțul ar deveni atât de impenetrabil încât ar fi mai bine să nu încerci să faci nimic în acel spațiu?

Jucătorii existenți offline/tradiționali vin online

Uitați de impulsul retailerilor online de a merge offline pentru a-și extinde piața țintă. Pe măsură ce cunoștințele noastre despre tehnologie și internet cresc, instituțiile tradiționale publice și private încep să adopte soluții digitale. Acești noi intrați au un element de forță care le oferă un avantaj competitiv.

Ar putea fi un aspect de reglementare sau chiar libertatea de a avea numerar care curge din operațiuni în bilanț în virtutea faptului de a fi în afaceri pentru o perioadă. Cine ar fi crezut că un consorțiu condus de bănci și susținut de banca centrală va avea o aplicație intuitivă și care ține cont de sensibilitățile clientului?

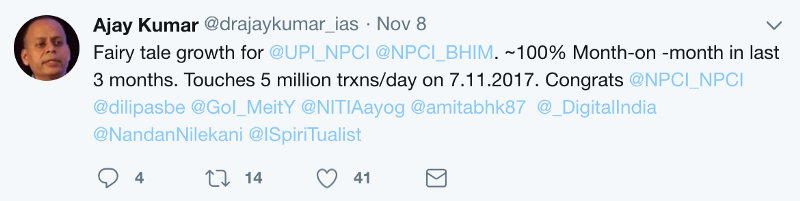

BHIM a realizat același număr de descărcări în 10 zile pe care le-a înregistrat PhonePe în cinci luni. Într-o perioadă scurtă de timp, aplicația BHIM a devenit o forță de luat în considerare în peisajul plăților, iar guvernul însuși acordă bani înapoi și bonusuri de recomandare!

Fără a se opri la asta, versiunea 2.0 a aplicației are în mare măsură potențialul de a pune un pic în afacerile portofelelor. După ani de discuții, IRCTC și-a îmbunătățit acum oferta pentru a oferi o experiență mai bună pentru utilizator.

Hotelurile și companiile aeriene oferă clienților oferte mai bune pe propriile lor portaluri, mai degrabă decât cele pe care le listează pe alte platforme de călătorie online. Reducerile companiilor aeriene fac știri pe prima pagină în portalurile noastre media online. În mod obișnuit, fiecare raport de știri va tipări și această declarație de declinare a răspunderii:

Oferta este valabilă numai pentru toate zborurile care operează în rețeaua Air India și sunt rezervate prin site-ul web Air India și aplicația mobilă Air India. Schema este valabilă atât pentru rezervările dus-întors, cât și pentru călătorii dus-întors.

Axis Bank a intrat pentru a cumpăra Freecharge. Hotstar a adăugat o nouă vigoare eforturilor Star Group. Dacă Myntra mă bombardează cu SMS-uri cu reduceri, la fel și Central și Lifestyle. Dacă 1 mg are nevoie de datele mele de contact, la fel și MedPlus.

Majoritatea companiilor convenționale din industrii, inclusiv asistența medicală, ospitalitatea, comerțul cu amănuntul, divertismentul își dau seama că clienții pe care îi au sunt clienți cu reduceri care nu le sunt nici fideli, nici platformelor pe care fac tranzacții.

O mulțime de startup-uri B2B se decupează în jurul temelor de a obține astfel de jucători tradiționali online.

Vor să aibă un canal direct pentru a comunica cu clienții. Ei se vor asigura că trimit în mod regulat oferte și reduceri sau că oferă o experiență mai bună pentru clienți, dacă cred că ar câștiga loialitate.

Și pe măsură ce aceste companii își intensifică prezența digitală, devine și mai greu pentru companiile de internet să concureze în acel spațiu.

Scânteia Resurgent?

Nu există nicio modalitate ca startup-urile B2C să reușească atunci?

Cred că există.

Doar că trebuie să ne îndepărtăm de internet ca mijloc principal de achiziție de clienți și de livrare a afacerilor și să privim domeniile în care sensibilitățile indiene pot oferi startup-urilor un avantaj durabil.

Și am încredere în antreprenorul indian care a demonstrat în repetate rânduri că șansele pot fi depășite.

Avem deja companii care ne-au arătat calea.

Fondată în 2001, Matrimony.com este un furnizor de servicii online de potrivire și căsătorie. A lansat IPO în septembrie 2017 și a înregistrat până la 3 milioane de utilizatori activi. IPO a fost suprasubscris de aproximativ 1,26 ori și are acum o capitalizare de piață de ~ 2.000 de crore INR.

Omni-canal ar putea fi un cuvânt de interes acum, dar Bharat Matrimony a avut centre offline pentru a-și completa prezența online încă de la început.

Un lucru este sigur - un model de internet pentru joc pur nu va fi răspunsul pentru majoritatea problemelor/nevoilor consumatorilor indieni (pe toate nivelurile de venit).

Intenționez să scriu un articol separat pentru a genera conversație și a face schimb de idei despre tipul de afaceri B2C pe care le putem construi ținând cont de punctele de mai sus. Mi-ar plăcea să aud gândurile și opiniile dvs.

[Această postare de Uday Marepalli a apărut pentru prima dată pe Medium și a fost reprodusă cu permisiunea.]