ИИ в страховании: решение ключевых проблем отрасли

Опубликовано: 2018-05-12Искусственный интеллект в страховании стремительно улучшает качество обслуживания страховых клиентов

Хорошо известно, что страховая отрасль является наименее инновационной, когда речь идет об опыте работы с клиентами, что приводит к разочарованию и неудовлетворенности клиентов после их взаимодействия. Тем не менее, вещи определенно меняются, и искусственный интеллект в страховании играет ключевую роль в разрушении всей отрасли и стремительном улучшении качества обслуживания клиентов страховых компаний.

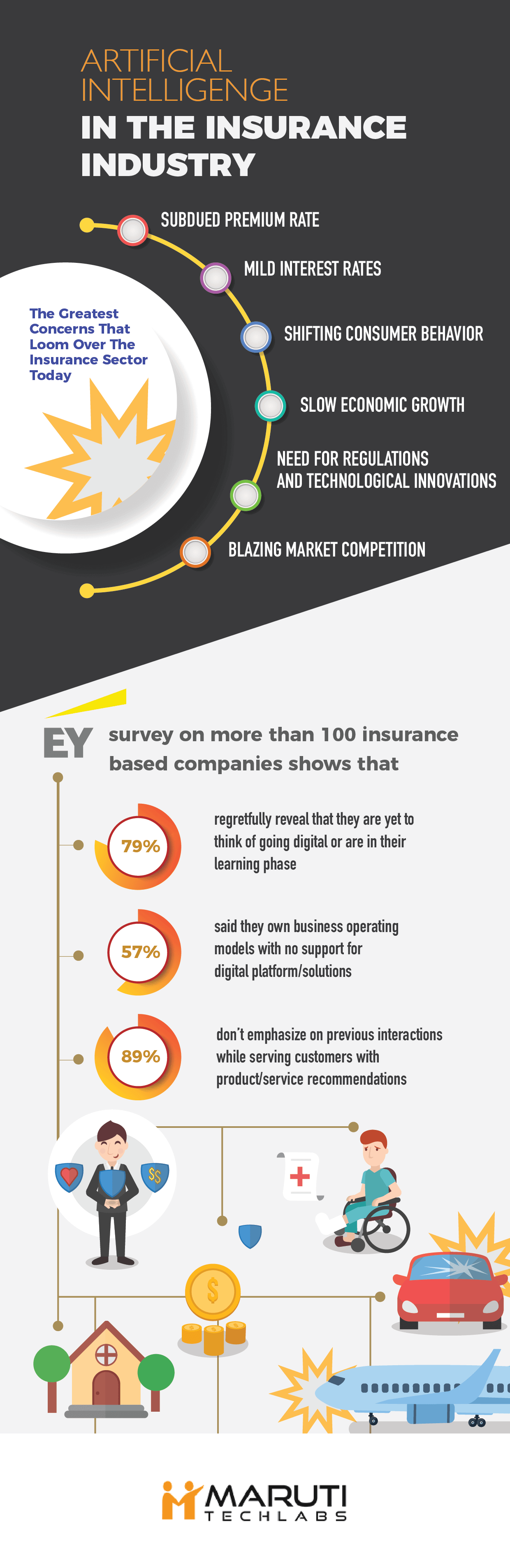

Согласно 20-му опросу руководителей высшего звена, проведенному PwC в 39 странах, наибольшие опасения, которые беспокоят сегодня 95 руководителей страхового сектора, связаны с низкой ставкой страховых взносов, умеренными процентными ставками, изменением поведения потребителей, медленным экономическим ростом, необходимостью регулирования и технологических инноваций и острая рыночная конкуренция.

Тем не менее оптимизм этих страховых компаний в условиях разрушительного хаоса вселяет тот факт, что цифровая революция происходит повсюду, все больше трансформируя традиционные бизнес-модели и внедряя цифровые решения, такие как:

- Система советов на основе ботов

- Торговля с оплатой по мере использования

- Программное обеспечение для GPS-зондирования

- Автоматизированные бизнес-процессы

Давайте подробнее рассмотрим идею внедрения искусственного интеллекта в страховой отрасли и то, как он повлияет на текущие унаследованные процессы.

Существующий сценарий для страховых компаний

Согласно опросу мирового страхового лидера EY, который был проведен среди более чем 100 компаний:

- 79% с сожалением сообщают, что они еще не думают о переходе на цифровые технологии или находятся на этапе обучения

- 57% заявили, что у них есть операционные бизнес-модели без поддержки цифровых платформ/решений.

- 89% не обращают внимания на предыдущие взаимодействия, предлагая клиентам рекомендации по товарам/услугам.

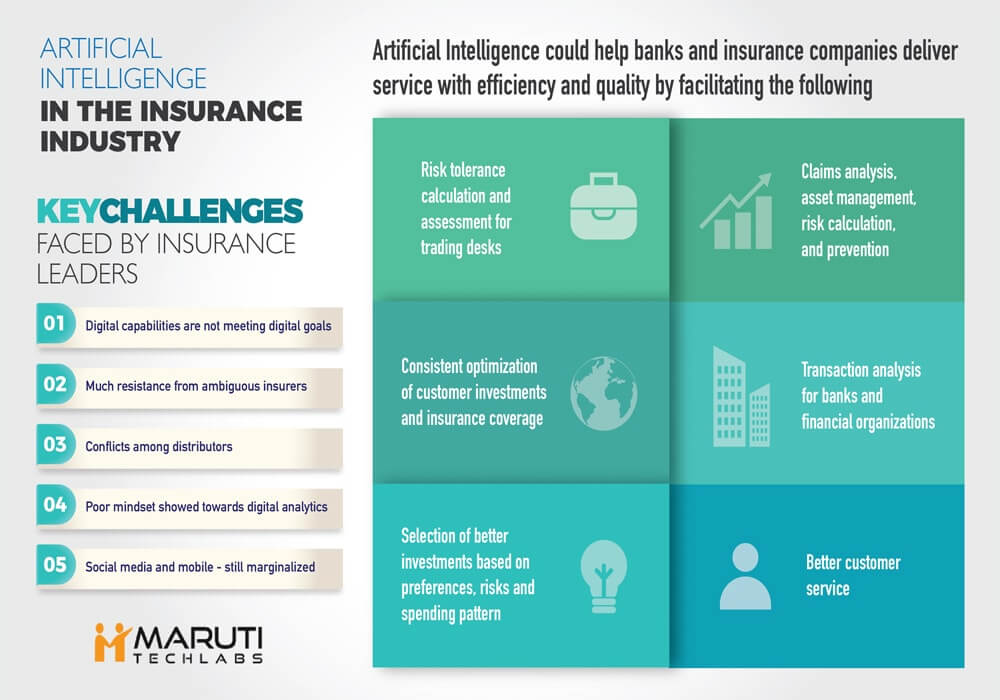

Это показывает, как страховая отрасль изо всех сил пытается понять и использовать цифровые достижения. Опрос также выявил некоторые ключевые проблемы, с которыми сталкиваются эти лидеры страховых компаний. Некоторые из них:

- Цифровые возможности не соответствуют цифровым целям

На этапе глобального цифрового лидерства компании, стремящиеся испытать потенциальные улучшения в своих цифровых целях, не смогли достичь желаемых результатов. Некоторые из них признаются, что достигли где-то рядом с целью. Однако тех, кто может похвастаться цифровыми трансформациями, всего 10%.

- Сопротивление со стороны неоднозначных страховщиков

Некоторые из негативных элементов, которые препятствуют интеграции всех цифровых вещей, — это устаревшие процессы, простая техническая мощь, неинновационный подход, вялая доставка и другие внутренние ограничения. Компании все еще должны преодолеть свою двусмысленность и колебания в отношении цифрового интеллекта, чтобы открыть для себя будущие возможности для бизнеса и уникальный потенциал для последовательного роста.

- Конфликты между дистрибьюторами

Еще одним фактором, препятствующим цифровому внедрению в страховом секторе, является сопротивление со стороны агентских каналов и дистрибьюторов. Вот почему так важно устранить запреты и прояснить опасения, возникающие в отношении инвестиций в цифровое движение. Наличие честного ценностного предложения для улучшения качества обслуживания клиентов может помочь снять напряжение.

- Плохое мышление показало цифровую аналитику

Сегментация клиентов, анализ поведения и прогнозное моделирование — современные драйверы маркетингового потенциала, приводимые в действие интеллектуальными технологиями, управляемыми данными. Без установки мощной аналитики невозможно извлечь максимальную пользу из реализации цифровой стратегии.

- Социальные сети и мобильные устройства – по-прежнему маргинализированы

Во времена, когда цифровые устройства незаменимы, неразумно игнорировать возможность переноса страховых операций на мобильные устройства и оставаться на связи с максимальными перспективами через множество платформ социальных сетей. Поскольку социальные сети помогают сделать ваши маркетинговые усилия более эффективными и привлечь аудиторию, разбирающуюся в цифровых технологиях, они должны стать неотъемлемой частью цифровизации страхования.

Растущее давление стоимости, конкуренции и потребительских ожиданий

Хотя руководители страховых компаний осознают, что вестник цифровой революции прорывается в отрасль, будет совершенно новой задачей идти в ногу с этими революционными изменениями и видеть их за пределами простой интеграции современных технологий. Интеллектуальные решения должны быть достаточно инновационными, чтобы способствовать улучшению отношений с клиентами и обеспечивать качество обслуживания клиентов таким образом, чтобы обеспечить столь необходимое равновесие между зарождающимися ожиданиями рынка и оптимизацией затрат.

Помимо этого, еще одна точка давления исходит от новых участников InsurTech, которые создают жесткую конкуренцию, создавая доступные решения для охвата и обслуживания клиентов. Что успокаивает, так это то, что для преодоления этой проблемы лидеры отрасли готовы использовать новые инновационные возможности и ценить роль творчества в развитии процессов и становлении любимым брендом на финансовом рынке.

Рекомендуется для вас:

Искусственный интеллект в страховой отрасли.

Идея цифровых технологий, управляющих финансовым рынком, не нова, поскольку Nasdaq в первые дни своего существования создал безопасную подключенную сеть торговых столов для интегрированных записей данных о клиентах. Многие глобальные финансовые компании и банки в те дни полагались на перфокарты и базовые вычислительные системы для мониторинга действий клиентов. Следовательно, концепция искусственного интеллекта в страховой отрасли, анализирующая данные, предвосхищающая результаты и помогающая в принятии решений, не является какой-то футуристической фикцией.

ИИ может помочь банкам и страховым агентствам предоставлять услуги эффективно и качественно, как это было сделано крупными лидерами в других отраслях, таких как гостиничный бизнес, здравоохранение и процессы обслуживания клиентов. Внедрение ИИ может облегчить:

- Анализ внезапного ущерба в результате стихийного бедствия

- Расчет и оценка толерантности к риску для торговых столов

- Анализ транзакций для банков и финансовых организаций

- Выбор лучших инвестиций на основе предпочтений, рисков и моделей расходов

- Последовательная оптимизация инвестиций клиентов и страхового покрытия

Благодаря расширенным возможностям прогнозирования ИИ без проблем работает с банкоматами, мобильными платежами и обработкой онлайн-претензий. Это помогает людям, подключенным к цифровым технологиям, принимать более быстрые и разумные решения за счет повышения прозрачности интерпретации данных.

Например, семьи, которые испытывают серьезные опасения по поводу финансовой безопасности на этапе выхода на пенсию, могут выбрать инвестиционные решения, такие как планы 401 (k), которые обеспечивают огромную безопасность. Мощная аналитическая работа ИИ может направлять клиентов при принятии разумных инвестиционных решений, учитывающих их потенциал максимального риска, предпочтения в отношении премий и поддержание источников финансирования для 401 (k), предлагая улучшения в их еженедельных или ежемесячных расходах. Решения ИИ также могут помочь клиентам в принятии решений об инвестициях, не связанных с выходом на пенсию, и страховом покрытии.

Возможности искусственного интеллекта для страхового рынка

Несмотря на то, что трудно предвидеть полное использование искусственного интеллекта в страховой отрасли и замену конкретных действий автоматизированными интеллектуальными машинами, лидеры рынка настроены оптимистично и уверенно, когда дело доходит до получения выгод, которые это влечет за собой. Многообещающее исследование, проведенное Accenture и Frontier Economics, утверждает, что к 2035 году искусственный интеллект повысит производительность труда на 10–40% в 11 западных промышленно развитых странах и Японии. Если этот оптимистичный прогноз верен, экономический рост, вероятно, удвоится к 2035 году.

Учитывая текущий сценарий, продукты на основе ИИ будут включать страховое покрытие интеллектуальных беспилотных автомобилей, интеллектуальных датчиков и заводов, а также ущерб от киберпреступлений. Кроме того, ИИ также расширит возможности важных процессов, таких как анализ претензий, управление активами, расчет рисков и предотвращение. Например, анализ материального ущерба может быть проведен с помощью обработки изображений в рамках искусственного интеллекта в страховании. Эту же машину можно использовать для принятия обоснованного решения об инвестициях на основе интеллектуальных алгоритмов.

Поскольку финансовые секторы переполнены беспрецедентным количеством финансовых, страховых и инвестиционных данных, необходимость интеграции искусственного интеллекта в страховую отрасль может привести к совершенно новому росту этой отрасли. Мощные инструменты управления данными искусственного интеллекта могут помочь людям оценивать пирамиды данных и перемещаться по ним, а также помогают компаниям создавать интуитивно понятный и интерактивный опыт работы с клиентами. Благодаря постоянному развитию ИИ его роль в революционном преобразовании страховой отрасли и выводе ее на новый уровень станет огромной.

Вкратце, вот несколько хороших целевых областей, в которых искусственный интеллект может оказать значительное влияние и стать трансформационным для страховой отрасли в целом:

A. Стоимость и близость к клиентам

Внедрение этих технологических, ориентированных на процесс изменений не так просто и понятно, как внедрение новых технологий, но также и в том, как новаторски подойти к идее укрепления близости с клиентом, чтобы удовлетворить быстро меняющиеся ожидания рынка и скорректировать ограничения, связанные с затратами.

B. Рыночная конкуренция и давление

Из-за повышенного давления и конкуренции на рынке со стороны бережливых и гибких участников InsurTech устоявшиеся предприятия должны быть готовы к борьбе и совершенствовать свои методы приближения к клиентам, эффективно снижая затраты и жесткость цен.

C. Инновации, вызовы и будущие возможности

На рынке, который претерпел цифровые изменения, трудно просто извлечь выгоду из фундаментальных инноваций и общих возможностей оптимизации затрат, когда речь идет о повышении роста и доходов. Тем не менее, страховщики положительно относятся к этой проблеме, поскольку 67% лидеров отрасли (согласно отчету PwC) рады использовать новые возможности, основанные на искусственном интеллекте, и считают, что креативность и инновации имеют решающее значение для их организационного роста.

D. Люди и машины хорошо синхронизированы

Руководители страховых компаний (почти 61%) также идут плечом к плечу, когда дело доходит до получения конкурентных преимуществ за счет синхронизированного функционирования людей и машин, прилагающих совместные усилия в общей рабочей силе. Эти новейшие достижения и возможности искусственного интеллекта обещают омолодить ортодоксальные элементы страховой отрасли, как мы ее видим сейчас, и способствовать созданию хорошо организованной, интеллектуальной и надежной «ускоряющей рост платформы», которая выходит далеко за границы стоимости, конкуренции, и удовлетворенность клиентов.

Страховая отрасль уже довольно давно запуталась в устаревших методах. Тем не менее, объединение новой волны мыслительного процесса и технологии искусственного интеллекта может полностью изменить качество обслуживания клиентов, чтобы предоставить отличный сервис, который найдет отклик у современных клиентов.

Поскольку приведенное выше обсуждение вызывает большое любопытство и интерес к тому, как ИИ может удовлетворить обещания по развитию страхового сектора, следующий блог приведет нас к открытию различных возможностей и решений, с помощью которых ИИ разрушает рынок.