Циклы неопределенности: перестанет ли Индия покупать золото?

Опубликовано: 2020-09-06Сверхнизкие ставки и легкая ликвидность теперь стали нормой, и каждая попытка повысить или ужесточить ставки сама по себе вызывала кризис.

Индийцы, крупнейшие покупатели золота в мире, вообще не покупают

В мире покупка физического золота упала на две трети

21 -й век, похоже, обрек нас всех на длительный период неопределенности. Начиная с теракта 11 сентября, за которым последовала серия нападений на гражданское население по всему миру — в Лондоне, Ираке, Мумбаи, за все последствия которых мы до сих пор страдаем в виде усиленных проверок безопасности по всему миру. Кажется, с тех пор мы попали в один цикл неопределенности за другим.

Последствием для подавляющего большинства человечества является то, что эти события поставили нас на путь экономической неопределенности, большей по своим масштабам и более продолжительной, чем мы могли себе представить. И сегодня мы все еще сталкиваемся с волновыми эффектами. Сверхнизкие процентные ставки берут свое начало в действиях председателя Федеральной резервной системы Алана Гринспена после терактов 11 сентября в Соединенных Штатах.

Сверхнизкие ставки и легкая ликвидность теперь стали нормой, и каждая попытка повысить ставки или ужесточить их сама по себе вызывала кризис: разрушительный финансовый кризис 2008 года и истерики 2013 года. В настоящее время это медицинский вирус, который сгладила кривую доходности по всему миру в обозримом будущем.

Сверхнизкие ставки породили собственную неопределенность: как правильно оценить риск и как нам взглянуть на растущую гору долга, которую наращивает мир? Мы рассмотрели рост мирового долга в более ранней статье, и это было до огромных пакетов стимулирующих мер, о которых впоследствии объявило практически каждое правительство.

Кроме того, в квартале с апреля по июнь произошел всплеск выпуска корпоративных долговых обязательств по сравнению с предыдущими годами. Уязвим ли мир к долговому шоку, если ставки начнут расти? В то время, когда глобальный объем долга с отрицательной доходностью составляет более 17 трлн долларов, существует множество уязвимых инвесторов. Можно возразить, что центральные банки сейчас делают это преднамеренно, чтобы подтолкнуть инвесторов к более низким рейтингам долга и более рискованному миру акций.

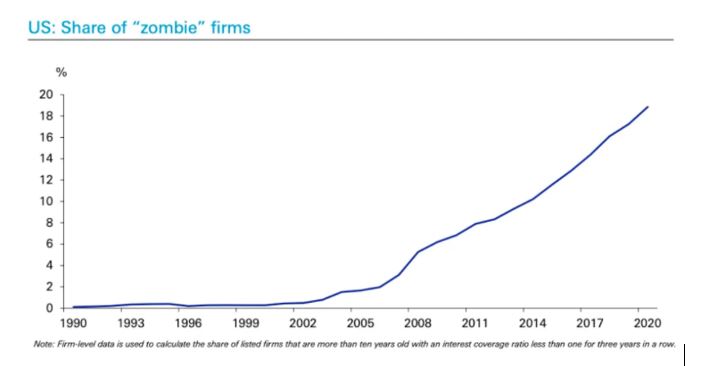

Эта политика «легких денег» на глобальных рынках — находка для корпоративного долга, поскольку инвесторы вынуждены отчаянно охотиться за доходностью. В то же время уровень дефолтов подавляется, и в США и Европе растет число компаний, чьи расходы на обслуживание долга превышают их чистую прибыль. Но это давняя тенденция, возникшая из-за длительного периода низких ставок и легкой ликвидности. Диаграмма 1 иллюстрирует это для США, где используется термин «фирма-зомби», чтобы подчеркнуть это явление.

Суть этого в неопределенности, создаваемой для инвесторов с точки зрения правильной оценки риска. Погоня за наивысшей доходностью — это одно дело; выбор правильного инструмента - это другое.

Рекомендуется для вас:

Помимо уровня растущего долга, даже наука об оценке того, имеет ли он значение, сталкивается с неопределенностью: рост Современной денежной теории (ММТ) предполагает, что в мире фиатных валют государственный долг, по крайней мере, на самом деле не имеет значения, как вы понимаете. можно напечатать столько, сколько вам нужно. Против этого убеждения выступают экономисты, которые называют это теорией волшебного денежного дерева. Инвесторы в золото в наши дни твердо попадают в последнюю категорию.

В этот мешок неопределенностей для инвесторов входит самая большая на данный момент: неопределенность траектории пандемии коронавируса. Эффективность продолжающихся блокировок уже привела к неоднозначным результатам, и существует вероятность возникновения второй волны зимой в северном полушарии. Сломает ли это хребет многим экономикам? Отбросит ли он выход из нищеты после десятилетий светских завоеваний?

Если мы объединим эти две проблемы, мы даже заглянем в проблемы, возникающие из кризиса самого капитализма. Растущая задолженность и более низкие темпы роста угрожают подорвать финансы многих стран с развивающейся экономикой, что может привести к тому, что они попадут в долгосрочные долговые ловушки. На микроуровне индивидуальная задолженность также увеличивается, в то время как число миллиардеров и мультимиллиардеров одновременно увеличивается.

Не существует волшебного денежного дерева для человека, который попал в спираль долгов, начиная со студенческих ссуд, ипотечных кредитов, долгов по кредитным картам и неспособный добиться прогресса в системе, лишенной охраны труда и изобилующей контрактами с нулевым рабочим днем. гиг-экономика и почти подвижная способность перемещать капитал, производство и рабочие места по всему миру.

Мы рассмотрели растущую неопределенность, вызванную недавно агрессивным Китаем, и это продолжает подливать масла в огонь. В ближайшем будущем также не предвидится никакой перспективы ослабления. А в политическом плане ноябрьские выборы в США могут породить самую большую неопределенность из всех — возможность беспорядочной передачи власти администрацией Трампа, которая становится все более беззаконной и авторитарной в своих действиях. Учитывая спонтанный характер нынешней администрации, даже сохранение Трампом поста президента, вероятно, вызовет большие трудности на мировой арене.

На все это нет готовых ответов. Мы можем только наблюдать результаты на данный момент: например, рост цен на золото. Это произошло почти полностью из-за неприятия риска, а не из-за чистой спекуляции, то есть из-за растущей неопределенности. Продолжительный период самоизоляции придал этому ралли дополнительные силы, которых не было бы, если бы пандемия шла своим чередом или управлялась лучше.

Только этот длительный период сбоев дает спасательный круг для покупки золота. Известный инвестор Марк Мобиус теперь готов к покупке, поскольку отрицательная доходность облигаций предполагает нулевую альтернативную стоимость для драгоценного металла, который сам по себе не приносит прибыли. Bank of America настроен невероятно оптимистично по той же причине: доходность облигаций находится в состоянии «вечной репрессии», и они предлагают целевую цену в 3000 долларов через 18 месяцев.

Не рассматривают ли спекулянты подсознательно золото как фактическую опору стоимости, учитывая, что печатание долларов сейчас происходит на стероидах, а остальной мир неявно привязал свою стоимость к американской валюте для оценки справедливой стоимости? Это определенно не розничная покупка, поскольку неофициальные данные свидетельствуют о том, что индийцы — крупнейшие покупатели золота в мире — вообще не покупают.

В мире покупка физического золота упала на две трети. Проблема с этим золотым ралли на самом деле заключается в скорости, с которой производится легкодоступная проверенная вакцина. С этого момента цены на золото, скорее всего, будут достигать пика и падать по мере свертывания программ стимулирования.

Большая часть нынешней неопределенности имеет более долгосрочные корни. Мы только вынуждены противостоять им всем сразу. Как сказал Уоррен Баффет: только когда отлив утихнет, можно увидеть, кто купался голышом. Пандемия коронавируса была той отливной волной.