Как Amazon тайно побеждает в продуктовом онлайн-бизнесе

Опубликовано: 2021-10-05Сегодня 60% потребителей в США закупаются продуктами в Интернете. После пандемии традиционные бакалейные лавки теперь конкурируют с новаторами, такими как Instacart, и мегаритейлерами, такими как Walmart и Amazon. Чтобы помочь этим ритейлерам преуспеть в беспощадном продуктовом онлайн-бизнесе , мы используем Similarweb Shopper и Research Intelligence для сравнения Amazon, Walmart, Instacart и традиционных продуктовых магазинов.

Во-первых, давайте углубимся в цифровой рост

Веб-трафик в продуктовой индустрии США вырос на 47% в годовом исчислении с начала пандемии COVID-19. Хотя трафик снизился после пика в марте 2021 года, пандемия все же оставила свой след. Онлайн-покупки продуктов, похоже, останутся.

Традиционные бакалейщики против Amazon

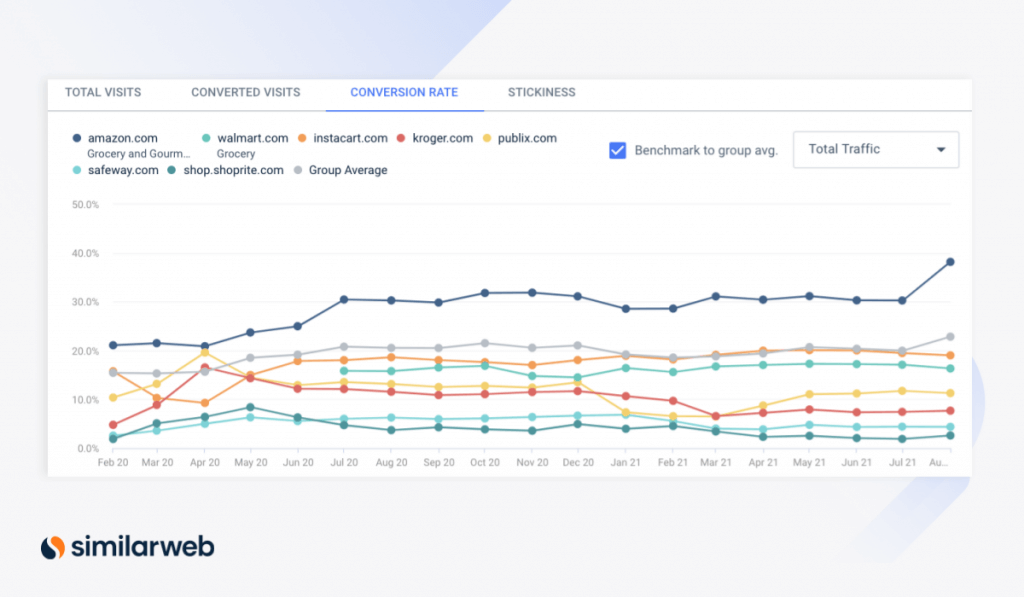

Панические покупки весной 2020 года увеличили конверсию настольных компьютеров для традиционных продуктовых магазинов. Коэффициент конверсии Kroger (CVR) вырос на 86,5% по сравнению с предыдущим месяцем (м/м) с 8,9% в марте 2020 года до 16,6% в апреле, в то время как CVR Publix вырос на 48,5% м/м.

В течение короткого периода CVR для Kroger и Publix даже превышали продуктовую категорию мега-ритейлера Walmart (/grocery) и продуктовой курьерской службы Instacart, в то время как другие традиционные бакалейщики, такие как Safeway и ShopRite , отставали.

Тем не менее, с CVR почти 21% в апреле 2020 года, категория Amazon «Бакалея и деликатесы » вышла на первое место.

Настольный CVR для крупных бакалейных лавок (через Research Intelligence)

Продуктовый бизнес переходит к игрокам электронной коммерции

CVR для Amazon Grocery увеличился на 81% с февраля 2020 года до 38% в августе 2021 года, что помогло технологическому гиганту увеличить свое преимущество над другими продуктовыми ритейлерами.

Хотя Walmart традиционно считается крупнейшим конкурентом Amazon, CVR в 16,3% уступает Instacart в 19%. Тем не менее, Instacart отстает от Amazon почти на 20 процентных пунктов (ppts). В то же время CVR для веб-сайтов Publix, Kroger, Safeway и ShopRite отставали на 11,3%, 7,7%, 4,4% и 2,6% соответственно, что свидетельствует о брошенности в проходах.

Рост Amazon Grocery превышает рост других категорий

При добавлении мобильных устройств CVR для Amazon Grocery еще выше: он вырос на 45% с 36,2% в феврале 2020 года до 52,4% в августе прошлого года. Этот рост CVR превышает средний показатель в 3,1% по категориям Amazon, что указывает на то, что рост связан не только с общим ростом платформы Amazon. В те же сроки:

- Продажи продуктов питания выросли более чем на 120% (с 95,7 млн до 213,6 млн) по сравнению с ростом на 73,6% (с 26,9 млн до 44,1 млн) по категориям.

- Выручка от продуктовых магазинов выросла на 99% (с 1,1 млрд долларов до 2,2 млрд долларов) по сравнению с ростом на 66,2% (с 746,4 млн долларов до 1,2 млрд долларов) по категориям.

Итак, что делает Amazon, что помогло ему продвинуться вперед? Что еще более важно, сможет ли он остаться там?

1. Показатели подписки и сохранения свидетельствуют о высокой лояльности клиентов.

Единственная метрика, по которой категория «Бакалея» на Amazon отстает от среднего показателя по всем категориям, — это просмотры продуктов примерно на 16 п.п. Просмотры продуктов выросли на 75,3% по категориям по сравнению с 59% для продуктовых магазинов, что указывает на то, что потребители меньше просматривают страницы перед покупкой. Это можно объяснить ростом подписки и сохранения , программы подписки Amazon.

Доход категории от программы резко вырос с апреля 2020 года (198,8 млн долларов) по август 2021 года (720,7 млн долларов). В то же время доля общего дохода от категории, полученного с помощью подписки и сохранения, почти удвоилась с 12,9% до 24,6%, что отражает возросший потребительский спрос на регулярные покупки продуктов со скидкой в Интернете.

Растущие тарифы на подписку и экономию для продуктов Amazon Grocery (через Shopper Intelligence)

Рост подписки и сохранения приносит больший регулярный доход и снижает затраты Amazon на привлечение клиентов (CAC). В частности, это отражает сильную лояльность клиентов — 83,2% покупателей продуктовых магазинов возвращаются в магазин. Кроме того, программа открыта для всех, а не только для членов Prime, что указывает на ее потенциал для охвата еще большей аудитории.

2. Подготовка к покупкам в магазине окупается

Но другим ритейлерам пока не нужно отказываться от своих тележек. Самые популярные поисковые запросы для продуктового онлайн-рынка на самом деле связаны с местами на месте, демонстрируя готовность потребителей вернуться в магазины. В порядке объема поиска эти поисковые запросы и их увеличение за месяц включают:

- «publix рядом со мной» (710 тыс. поисковых запросов; +18,8%)

- «wegmans рядом со мной» (67,8 тыс. поисковых запросов, +28,5%)

- «продуктовые магазины рядом со мной» (328,4 тыс. запросов; +70,7%)

- «рынок продуктов питания рядом со мной» (8,4 тыс. поисковых запросов; +238,4%)

Соответственно, Amazon, похоже, готова к тому, чтобы потребители обменяли свои цифровые тележки на физические — она запустила физические магазины Amazon Fresh в августе 2020 года, в разгар пандемии.

Несмотря на то, что открылось всего несколько точек, похоже, что узнаваемость бренда нового физического продуктового подразделения растет. Фактически, количество поисковых запросов по ключевым словам «Amazon свежие места» в августе выросло на 135% по сравнению с предыдущим месяцем. Хотя объем поиска составлял всего 6 100, мы ожидаем, что он будет увеличиваться по мере расширения Amazon Fresh.

Amazon Fresh против цельных продуктов

Amazon Fresh обслуживает другую демографическую группу покупателей, чем в магазинах Whole Foods . В частности, клиенты Whole Foods, как правило, предпочитают органические ингредиенты самым доступным ценам, тогда как те, кто ищет ценность, сначала обращаются к Amazon Fresh (на месте) или amazon.com (онлайн).

Добавление Amazon Fresh стратегически увеличивает потенциальную долю рынка Amazon в общем продуктовом бизнесе.

Amazon против Instacart: потеря спроса на посредника

Инициативы Amazon по покупкам в магазине поставили компанию в более выгодное положение, чем у конкурентов, ориентированных исключительно на онлайн, таких как Instacart.

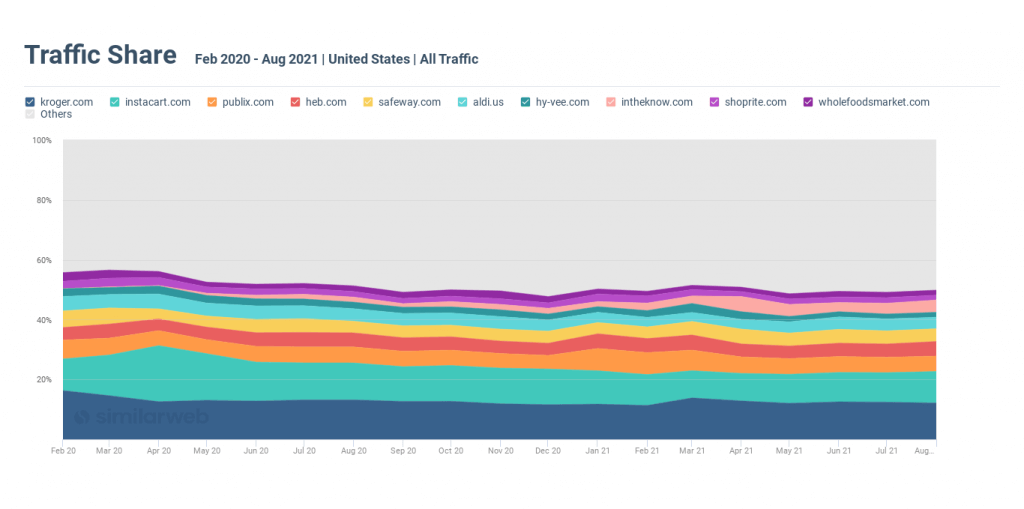

В разгар пандемии Instacart воспользовался спросом на онлайн-покупки. Доля трафика курьеров между продуктовыми магазинами в апреле 2020 года выросла до 18,8% в продуктовой онлайн-индустрии. В июне она вытеснила Kroger, крупнейшую в стране сеть продуктовых магазинов , с первого места.

Этот рост отразил повышенный потребительский спрос на покупки в местных надежных розничных магазинах с использованием Instacart для связи между ними, когда они физически не могли делать покупки в магазинах.

Ситуация изменилась: обычные ритейлеры улучшили свои возможности электронной коммерции, а люди вернулись к покупкам в магазине.

Отражая этот переход, доля трафика Instacarts снизилась до 9,8% в июле этого года — почти вдвое по сравнению с пиковым показателем в 18,8% в разгар пандемии.

Доля трафика Instacart сократилась с разгара пандемии

Экспансия Amazon в продуктовый бизнес в магазине улучшила его положение на меняющемся рынке.

Чтобы узнать больше об Instacart, ознакомьтесь с нашим недавним анализом .

3. Разнообразные онлайн-продуктовые бренды учитывают предпочтения потребителей.

Несмотря на непредсказуемую пандемию и рост Amazon Grocery, Amazon's Whole Foods ( holefoodsmarket.com ) получил стабильную долю трафика (около 1,8%) в общей продуктовой онлайн-индустрии . Эта непоколебимость показывает сильную лояльность к бренду и прочное позиционирование как в сети, так и за ее пределами.

В то время как онлайн-бизнес Amazon процветает, Whole Foods, похоже, не теряет клиентуру. На самом деле, «Whole Foods» занял седьмое место в поисковом запросе для всей онлайн-индустрии бакалейных товаров с объемом поиска 1,7 миллиона в августе этого года, что подтверждает его важность как ключевого бизнес-подразделения для долгосрочного успеха Amazon в сфере продуктов питания.

4. Рост собственных брендов (1P) обеспечивает устойчивую прибыльность

Более половины из пяти ведущих продуктовых брендов Amazon являются брендами 1P или производятся непосредственно Amazon. Бренды 1P могут похвастаться солидными источниками дохода, а их рентабельность на 20-30% выше, чем у сторонних брендов (3P).

Whole Foods , например, является ведущим брендом 1P на amazon.com с продажами в 475 миллионов единиц и доходом в 2 миллиарда долларов с февраля 2020 года, что еще раз усиливает влияние и важность доверия и лояльности потребителей.

Другие бренды-победители 1P в этот период времени включают:

- Happy Belly : продано 73,7 миллиона единиц; Доход 256 миллионов долларов

- Ежедневная стоимость 365 : продано 53,9 миллиона единиц; Доход 255,6 млн долларов

В целом продажи продуктов 1P для продуктового магазина Amazon выросли на 118,7% с февраля 2020 года (63,9 млн) по август 2021 года (159 млн), а выручка за тот же период выросла на 104,8% (с 668 млн долларов до 1,8 млрд долларов).

Бренды 1P и 3P (согласно Shopper Intelligence)

Опять же, рост брендов 1P в Grocery & Gourmet превышает рост на amazon.com. За тот же период количество проданных единиц выросло на 39,7%, а выручка выросла на 44,5%.

Эти паттерны указывают на то, что бакалейные товары — это главный способ для Amazon продвигать свои более прибыльные бренды 1P.

Amazon все еще побеждает в борьбе с гигантским eTailer Walmart.

Как и Amazon , Walmart расширил свой продуктовый сектор. Количество посещений с рабочего стола продуктовой категории Walmart выросло на 165% с 8,5 млн в феврале 2020 года до 22,5 млн сегодня.

Однако есть признаки того, что рост продаж продуктовых магазинов Walmart замедляется. Ежемесячный трафик теперь на 7,5 млн меньше, чем в апреле 2020 года, когда он вырос почти до 30 млн. Между тем органические клики Amazon, которые также выросли в апреле, продолжают расти.

Перекрытие покупателей

Кроме того, хотя 15,7% покупателей Amazon посещают walmart.com в поисках продуктов в тот же день, это число ниже максимума в 18,7% в апреле 2020 года, что говорит о том, что первый укрепляет свои позиции на рынке.

Клиенты Walmart исторически и сегодня кажутся менее заинтересованными в перекрестных покупках продуктов на amazon.com . Только 4,8% посетили amazon.com по сравнению с 6,1% в апреле 2020 года, у покупателей было меньше возможностей покупать продукты в Интернете.

Доля посещений веб-сайта walmart.com, которые переходят в его категорию продуктов, выросла на 5 п.п. с 8,5% в феврале 2020 года до 13,2% сегодня, но снизилась с пикового значения в 16,4% в феврале 2021 года, что могло быть связано со снижением потребительского интереса. выходя из дома за покупками в более холодную зимнюю погоду (мы видим, что доля сегмента неуклонно растет с ноября 2020 года по настоящее время).

Чтобы узнать больше об этой битве, ознакомьтесь с нашим недавним постом об Amazon против Walmart.

Последние мысли

Битва за продуктовую онлайн-торговлю продолжает накаляться, и правильная цифровая аналитика становится все более важной для достижения успеха в этом пространстве.

Чтобы получить информацию об электронной коммерции, мы использовали Similarweb Shopper Intelligence и Research Intelligence. Чтобы узнать больше, запланируйте демонстрацию с одним из наших экспертов.