Выводы из неудачной попытки собрать венчурный фонд

Опубликовано: 2020-04-23В 2018 году я начал изучать возможность запуска фонда ранней стадии, ориентированного на Индию.

Целевой уровень привлечения для фонда был установлен на уровне $100 млн.

Мой совет начинающим менеджерам заключался бы в том, чтобы провести по крайней мере 3 закрытия, если не больше, для их первого фонда.

Я надеюсь, что вы все в безопасности и здоровы в эти странные времена. Последние пару месяцев дали нам много поводов для самоанализа. Во всяком случае, пандемия Covid-19 научила нас тому, что ни одна нация, учреждение или человек не застрахованы от неудач. Но вместе мы сможем пройти через это с обновленным духом и глубокими силами.

В моем случае эта изоляция дала мне время написать о неудаче, о которой я давно собирался рассказать. Моя карьера в венчурном капитале началась в 2012 году с короткого периода участия в программе «Лидерство в стартапах», где я руководил маркетингом и набором участников для четырех ее глав. Это было мое первое знакомство с экосистемой стартапов — до этого я не знал, как выглядит инвестиционная презентация.

Затем случайная встреча привела к инвестиционной роли в Unilazer Ventures, подразделении частного капитала семейного офиса Ронни Скриваала. За время работы в фирме мне посчастливилось участвовать в таких инвестициях, как Lenskart, Zivame, Maroosh, Dogspot и других. Хотя я не руководил этими инвестициями, я многое узнал об инвестировании и построении венчурного капитала, что хорошо подготовило меня к моей следующей роли – инвестированию в Accel.

В течение трех лет в Accel я руководил инвестициями фонда в Swiggy, Agrostar, HolidayME и Bicycle.AI (предшественник AppSmith) среди прочих. Мне также была предоставлена возможность работать с более широкими портфельными компаниями фонда.

На протяжении многих лет мне посчастливилось встречаться и работать вместе с некоторыми из самых ярких и умных предпринимателей в экосистеме — Шрихарша, Нандан, Ришаб, Виджай, Абхишек, Каран, Гит, Шардул, Ситаншу, Анджана, Адарш, Вайбхав. — среди многих других. Мое время в экосистеме также помогло мне наладить конструктивные отношения с некоторыми из самых сердечных коллег-соинвесторов. За это я чувствую огромную благодарность.

После ухода из Accel я почувствовал сильное желание построить что-то с нуля. Это было за пределами моей зоны комфорта, но я думаю, что работа с таким количеством фантастических предпринимателей может оказать на вас такое влияние.

Поэтому в 2018 году, будучи молодым профессионалом в области инвестиций с менее чем полувековым опытом инвестирования за плечами, я начал изучать возможность размещения фонда ранней стадии, ориентированного на Индию. Это краткое изложение моего путешествия по сбору средств и уроков, полученных в процессе. Я надеюсь, что это поможет тем, кто проходит подобный этап в своей профессиональной жизни.

Некоторый контекст о фонде:

Инвестиционная стратегия

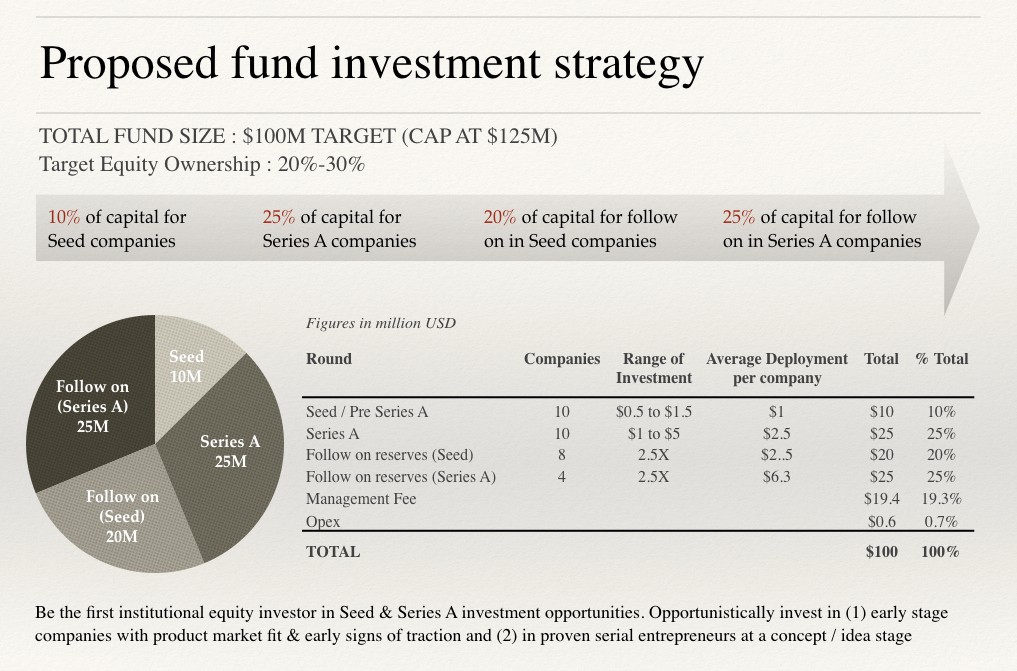

Размер фонда: целевое увеличение фонда было установлено на уровне 100 млн долларов с резервом еще на 25 млн долларов. по варианту зеленой обуви.

Стратегия фонда: инвестировать в 18–20 Seed, Pre-Series A и Series A потребительские технологии, технологические стартапы и напрямую ориентироваться на стартапы потребительских брендов в обмен на целевое владение 20–30%.

Размер билета. Размер билета для посевных инвестиций составлял от 500 000 до 1,5 млн долларов. со средним развертыванием в 1 млн долларов, а инвестиции серии А составляли от 1 млн долларов. и 5 млн долларов. со средним развертыванием в 2,5 млн долларов.

Последующие резервы : для победителей в портфеле был выделен здоровый коэффициент последующих резервов в 2,5 раза. Одним из самых важных уроков для венчурных компаний, работающих в Индии за последнее десятилетие, стало то, что потребительский бизнес в Индии, даже масштабируемый технологический, имеет более длительный цикл выхода и гораздо более капиталоемкий, чем их мировые аналоги.

Поэтому важно не только вовремя заметить возможность, но и иметь значительный сухой порошок (резервный капитал) для удвоения и утроения выигрышей победителей. Несмотря на то, что в последнее время циклы выхода значительно сократились, при моделировании я предположил скромный средний период ликвидации в 7 лет.

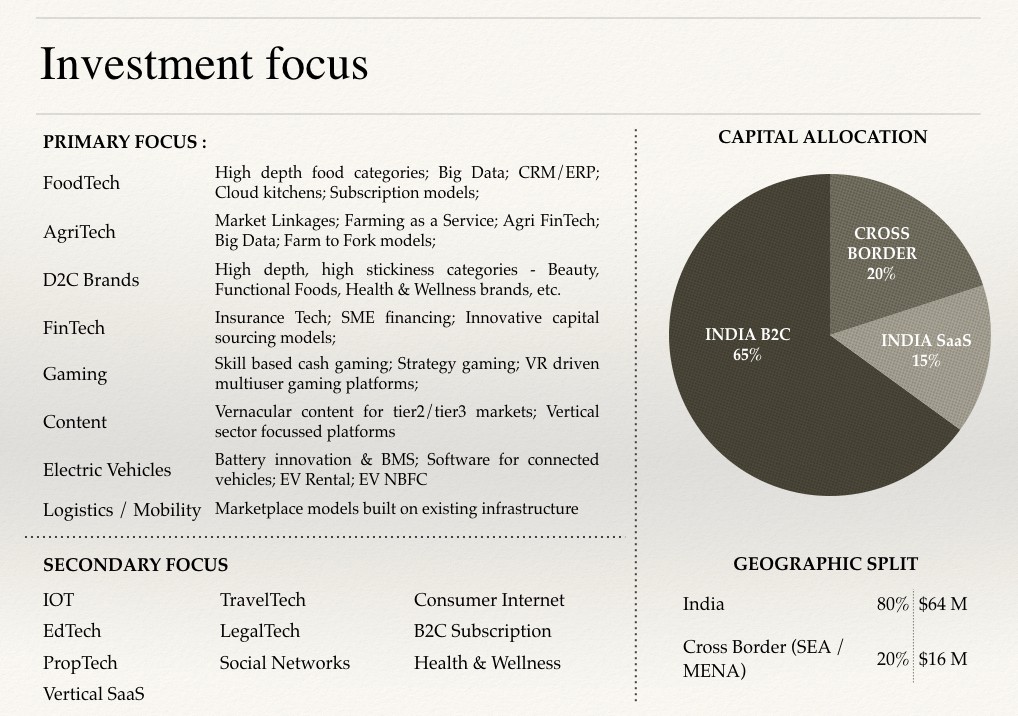

Инвестиционная диссертация

Я решительно выступаю за то, чтобы начинающие менеджеры предпочитали диссертацию общего характера, а не диссертацию по предметной области, если только у менеджера нет пары десятилетий опыта в предметной области. Таким образом, мой инвестиционный тезис был довольно разнообразным в рамках широкой темы потребителей. Для краткости я поделился здесь только вступительным слайдом диссертации. У каждого из основных секторов был основной тезис с соответствующим конвейером сделок. Я мог бы написать отдельный блог, чтобы пролить свет на то же самое позже.

Рекомендуется для вас:

Создание портфолио и моделирование венчурного капитала

Я опубликовал упрощенную версию всей модели здесь. Позже сделаю из этого шаблон для читателей. Также в конце поста поделился несколькими скриншотами модели.

Предлагаемые условия фонда

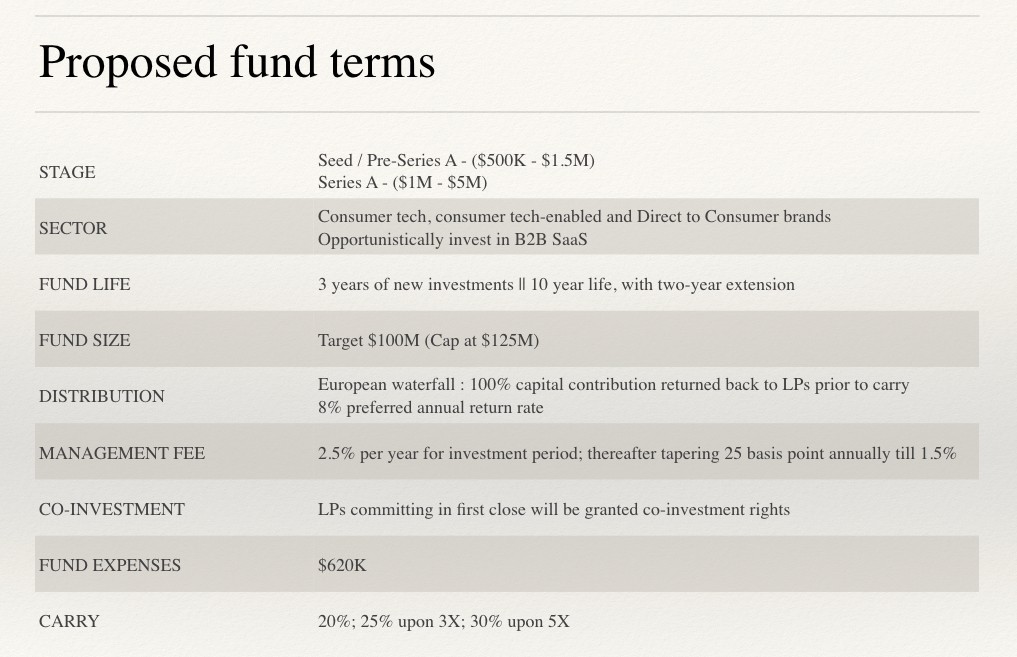

Как и любой начинающий менеджер, я проявлял гибкость при встрече с условиями фонда. В качестве предложения я включил следующий слайд в свою презентацию:

Объяснение некоторых незнакомых терминов и мое обоснование предложения:

- Срок жизни фонда : это сумма периода инвестирования и периода ликвидации. В мою модель я включил три года новых инвестиций и семь лет среднего периода ликвидации для инвестиций с учетом рынка Индии. Естественно, LP предпочитают более короткие сроки ликвидации.

- Распределение : предложено каскадное распределение с пороговым значением 8%. Таким образом, весь капитал должен быть возвращен плюс дополнительные 8% годовых, начисляемых ежегодно по требованиям к капиталу, прежде чем какой-либо GP сможет получить какие-либо переносимые проценты. После выполнения барьерных обязательств проценты должны быть разделены в соответствии с предложением.

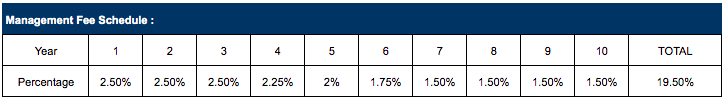

- Плата за управление : это ежегодная плата, взимаемая фондом с капитальных обязательств LP. Большая часть из них идет на заработную плату и финансовые операции. Как правило, это от 2% до 3%, в зависимости от размера фонда и количества винтажей. Крупные фонды обычно взимают 2%, в то время как фонды Micro/Nano могут оправдать комиссию в размере 3%, учитывая небольшой размер фонда. Фонды высшего уровня с установленной доходностью могут взимать 3% независимо от размера фонда. Я включил в свою модель комиссию за управление в размере 2,5% за трехлетний инвестиционный период. За каждый последующий год комиссия будет уменьшаться на 25 базисных пунктов, пока не достигнет 1,5% на 7-м году жизни фонда.

- Расходы фонда : это расходы, которые распределяются на такие услуги, как управление фондом, консультации по формированию фонда, банковское дело, аудит / налоги, страхование и другие прочие расходы. затраты. Расходы фонда представляют собой единовременное отчисление на весь цикл фонда на эти расходы. Обычно для финансирования может потребоваться от 500 000 до 1 000 000 в зависимости от поставщиков услуг, которых они используют.

Основные выводы из опыта

Понимание пула LP — нацеливание на правильный набор LP

Глобальный пул Limited Partners (LP) состоит из крупных институциональных фондов, семейных офисов и (U)HNI. Фонды пожертвований, пенсионные фонды, суверенные фонды благосостояния, хедж-фонды и фонды фондов вместе составляют набор институциональных LP. В первые несколько месяцев я связался с несколькими институциональными LP для ознакомительных чатов, чтобы понять их взгляды на Индию / начинающих менеджеров и обменяться заметками о процессе сбора средств венчурного капитала.

Чтобы дать вам некоторый контекст, хотя моя роль в Accel не заключалась в управлении отношениями с LP, в конечном итоге я установил теплые отношения с институциональными LP (за пределами экосистемы Accel) благодаря моей личной строгости и охвату. Таким образом, эти ребята были моим первым портом захода, когда я решил рискнуть самостоятельно. Благодаря этим беседам я узнал следующее:

- Минимальный размер билета для большинства таких институциональных LP составляет 25 миллионов долларов, и они стремятся получить не более 10% вложений в один фонд. Есть несколько человек, которые могут увеличить этот показатель до 20%, но это очень редко. Таким образом, только менеджеры с размером фонда> 250 миллионов долларов. должны обратиться к таким LP.

- Несмотря на то, что глобальный институциональный капитал составляет триллионы долларов, ассигнования на класс индийских венчурных активов составляют очень небольшую долю. Как ни странно, если в мире существует 100 институциональных LP. И из них, если 20 инвестируют в класс венчурных активов, возможно, 5 инвестируют в начинающих менеджеров, и в лучшем случае 2 рассматривают Индию в качестве целевой географии. Таким образом, совпадение новых менеджеров и распределения в Индии составляет очень небольшой пул LP.

- Наконец, большинство институциональных LP, которые инвестируют в фонды, ориентированные на Индию, уже вложили капитал в 2–3 фонда высшего уровня, работающих в стране, на основе отношений, построенных на протяжении десятилетий. Таким образом, эти LP уже имеют доступ к 80% сделок из страны. Потребовались бы экстраординарные «существующие» отношения между новым менеджером и LP, чтобы заставить LP взять на себя обязательство. На мой взгляд, некоторые институциональные фонды, которые могут инвестировать в начинающих менеджеров венчурного капитала из Индии, — это Adam Street Partners, ADIA, KAUST, LGT, ADIC, HillHouse и другие.

- Семейные офисы, UHNI и HNI — первые сторонники для начинающего менеджера: более 70% капитала начинающих менеджеров приходится на семейные офисы, UHNI и HNI. Поэтому после первых месяцев разочарования я пересмотрел свою стратегию и начал обращаться к такому пулу инвесторов. Моя сеть в этом наборе LP была ограничена несколькими семейными офисами в MENA и HK. Одним из ключевых выводов из этого набора LP было то, что они ожидали, что начинающий менеджер направит значительный процент от общих капитальных обязательств на их внутренний рынок. Это особенно актуально в странах Ближнего Востока и Северной Африки, где большинство семейных офисов хотят расширить свое участие и создать наследие в развивающемся технологическом ландшафте региона.

2. Слишком амбициозная цель для начинающего менеджера из Индии

Хотя я был свидетелем того, как мои коллеги по всему миру впервые успешно собрали фонд такого размера, для меня это оказалось довольно сложной задачей, учитывая ландшафт индийского рынка и мой ограниченный инвестиционный опыт. Когда я установил цель фонда в размере 100 миллионов долларов, я сделал это на основе инвестиционной стратегии, которая позволяла иметь значительные резервы капитала для последующих раундов в победителях портфеля.

Я по-прежнему считаю, что в Индии, если вы хотите создать успешную франшизу венчурного капитала, вам нужно иметь как минимум 100 миллионов долларов, чтобы выписывать значимые чеки в избранных компаниях. В противном случае вы в конечном итоге станете фидерным фондом, ограничивающим ваши потенциальные сверхдоходы от победителей портфеля. Типичная стратегия «распыли и молись» просто не работает в Индии.

3. Играть в одиночку

Когда я начинал, я знал о склонности LP к выбору партнерства вместо индивидуальных GP. Тем не менее, я принял сознательное решение пройти первое закрытие в одиночку, а затем присоединиться к совместному GP. Партнерство в венчурном капитале может быть очень сложным. Выбор правильного со-терапевта — такое же важное решение, как и выбор правильного спутника жизни.

Мне нужен был второй врач общей практики, у которого были бы схожие системы ценностей, совпадение ДНК и путь личного и профессионального пути, который сопровождался некоторыми трудностями. Один с дополнительным набором навыков, возможно, кто-то из рабочего прошлого, с которым я работал некоторое время. Я уверен, что большинство молодых начинающих менеджеров справятся с этой задачей, учитывая, что у нас непродолжительное время карьеры в сфере инвестирования пересекается с коллегами-инвесторами.

Хотя я нашел потенциального соучредителя, опытного предпринимателя с более чем десятилетним опытом работы, мы оба хотели провести некоторое время вместе, инвестируя, прежде чем согласиться на такое обязательство. Мы не хотели сотрудничать исключительно для оптики LP, чтобы ускорить перспективы сбора средств. Оглядываясь назад, идти в одиночку было плохой идеей. Ваш co-GP должен быть рядом с вами, встречая LP в нулевой день. Период!

4. Отсутствие нескольких закрытий

Мой совет начинающим менеджерам заключался бы в том, чтобы провести по крайней мере 3 закрытия, если не больше, для их первого фонда. Я нацелился на первое закрытие в 40 миллионов долларов с окончательным закрытием в 100 миллионов долларов, что, оглядываясь назад, было не очень мудрым решением, учитывая мое небольшое понимание (и доступ к) вселенной LP в то время. Небольшое первое закрытие помогает создать импульс и посылает положительный сигнал экосистеме LP. Кроме того, это позволяет начать инвестировать в стартапы, что действительно приносит больше удовольствия, чем сбор средств.

5. Вклад GP

Вклад GP — это сумма капитала, которую GP вносит в фонд на момент закрытия. Минимальная сумма, которую ВП ожидают от ВОП, составляет 1–2% от фонда. Верхнего предела, конечно, нет, но большинство начинающих менеджеров выделяют 1%.

Поскольку у меня было очень скромное начало и у меня было мало личных сбережений, моей самой большой заботой, когда я впервые задумался о размещении фонда, был вклад в GP. Хотя я включил в свою модель взнос в размере 1% от GP, мое предложение платить столько же было довольно необычным/новаторским (сочетание спонсора, оплаты по факту и возврата заработной платы).

Весь путь по сбору средств был невероятно сложным и унизительным, но значительно увеличил мою кривую обучения. Я уверен, что как молодой инвестор, берущийся за геркулесову задачу по сбору собственного капитала, есть много вещей, которые я мог бы сделать лучше, но жизнь длинна, и я уверен, что этот опыт пригодится мне в последующие годы. прийти.

Сбор средств также потребовал больших личных потерь, так как я потерял связь со многими близкими и дорогими людьми. Но, к счастью, мне посчастливилось встретить на своем пути таких же замечательных людей, которые помогли мне тем, чем я могу только надеяться отплатить когда-нибудь. Я благодарен всем, кто поддерживал меня в течение последних нескольких лет. Я надеюсь, что мой опыт вдохновит новую группу инвесторов, которые хотят создать свои собственные фонды, и надеюсь, что некоторые из моих знаний помогут им собрать свои собственные средства.

Что касается того, что меня ждет дальше, я беру время, чтобы изучить варианты, продолжить некоторые разговоры, которые ведутся в мире инвестиций и предпринимательства. Очень взволнован (и в равной степени напуган), когда пишу следующую главу своей профессиональной жизни. И, конечно же, рад помочь любому (будь то предприниматель или инвестор), кому может быть полезен мой опыт.

{Статья впервые появилась на LinkedIn и была опубликована с разрешения.}