Цепочка создания стоимости аккумуляторной батареи вверх по течению. Сколько лития нам нужно для литий-ионного аккумулятора?

Опубликовано: 2017-10-06Крайне важно изучить цепочку создания стоимости аккумуляторов, чтобы определить, как текущий рынок аккумуляторов сможет удовлетворить постоянно растущий спрос.

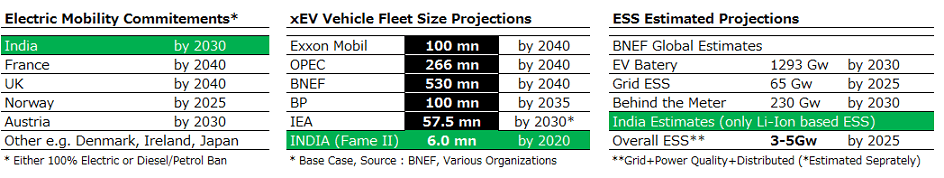

Коммерциализация литий-ионных аккумуляторов в 1990-х годах вызвала 20-летний всплеск в телекоммуникационной и вычислительной отраслях после быстрого развития легких и мощных перезаряжаемых аккумуляторов. Следующая волна появления «электромобилей» (xEV) в настоящее время является глобальным пунктом повестки дня, основанным на той же аккумуляторной технологии. Помимо традиционных рынков (например, портативных электронных устройств PED) и появления xEV, другой высокопотенциальный рынок стационарных устройств хранения данных (ESS) начинает набирать обороты, поскольку несколько приложений в цепочке создания стоимости теперь начали приближаться к коммерческой жизнеспособности.

Беспрецедентные прогнозы роста xEV, когда несколько стран стремятся к 100% электрической мобильности, а несколько приложений ESS становятся коммерчески жизнеспособными, создают огромный спрос на батареи, поэтому крайне важно взглянуть на цепочку поставок батарей, без которой рынок батарей не сможет удовлетворить постоянно растущий спрос. требование.

Литиевый трубопровод

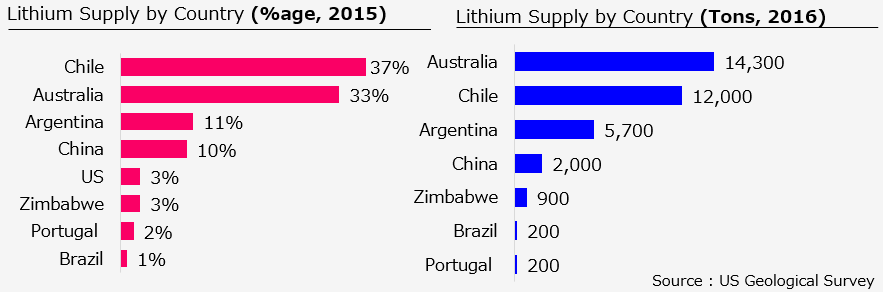

Мировой спрос на литий составил 184 килотонны (кт) в 2015 году, увеличение спроса на батареи на ~40-45% в годовом исчислении будет составлять ~40% мирового спроса на литий. По некоторым оценкам, мировой спрос на литий к 2025 году достигнет 525–550 тыс. тонн.

В настоящее время основными производителями лития являются Австралия, Чили, Аргентина и Китай, причем на Австралию и Чили приходится более 75% от общего объема. Эти четыре страны также обладают крупнейшими запасами лития. Чили, в частности, по прогнозам, будет иметь более 50% разведанных запасов.

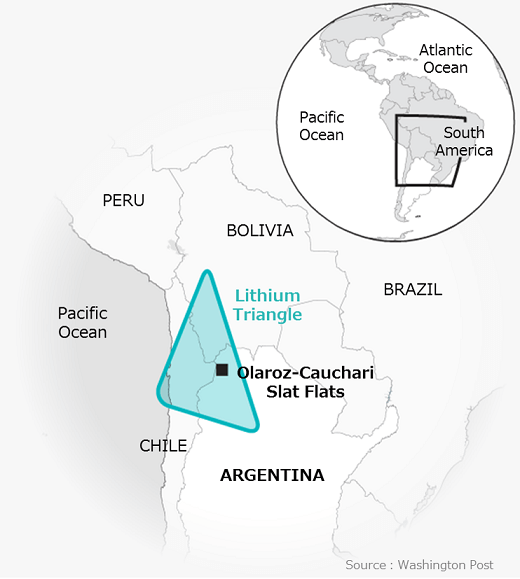

Однако три страны – Аргентина, Боливия и Чили – доминируют в мировых поставках лития, также известные как литиевый треугольник Южной Америки. Если предположить, что батарея заменит нефть, и поскольку BNEF прогнозирует 2025 год как переломный год, когда xEV станет дешевле, чем ICE, Южная Америка, безусловно, станет «Новым Ближним Востоком».

Наоборот, вы будете удивлены, узнав, что «литий-ионный аккумулятор» содержит литий в качестве сырья всего лишь в доли 1% на ватт (0,6-0,7 эквивалента карбоната лития / кВтч) или менее ~ 2% от общего количества. стоимость аккумулятора.

Я считаю, что вместо того, чтобы беспокоиться о нехватке лития в будущем, промышленность должна больше беспокоиться о других земных металлах, таких как кобальт, никель, магний, графит и даже о постоянных магнитах для электродвигателей, специально предназначенных для индустрии xEV.

Несомненно, для некоторых металлов это будет полным «ИЗМЕНЕНИЕМ ИГРЫ» с ростом цен на металлы в годовом исчислении, поскольку очень немногие страны. Фактически, одна или две страны (одной из них является Китай) контролируют ~ 90% редкоземельных металлов. рынок металлов.

Остальная часть батареи - от шахт до рынка

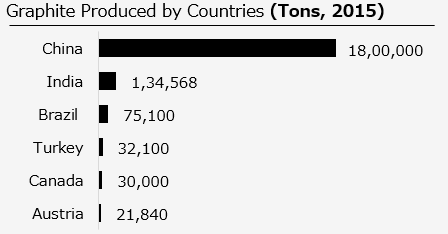

графит

Преуменьшение проблем с поставками лития, других материалов, таких как графит, кобальт, никель и магний, также значительно влияет на общую стоимость батареи. В то время как средняя стоимость анода составляет ~ 25-30% от стоимости батареи, графит составляет ~ 50% от стоимости анода, превращаясь в 15% от стоимости элемента.

Рекомендуется для вас:

Между тем, средняя стоимость катода составляет ~ 35%, при этом литий составляет ~ 50% стоимости катода, что соответствует ~ 17,5% стоимости элемента (на основе цен 2015 финансового года).

Между тем, средняя стоимость катода составляет ~ 35%, при этом литий составляет ~ 50% стоимости катода, что соответствует ~ 17,5% стоимости элемента (на основе цен 2015 финансового года).

Если не больше, графит почти близок к литию с точки зрения вклада цены в батарею, однако, в отличие от лития, он потенциально упускается из виду и не является свидетелем аналогичного роста цен, возможно, потому, что цены обычно определяются по сравнению с литием. крупнейший потребительский сектор, т.е. сталь, рынок с глобальным стрессом.

Глядя на цепочку создания стоимости графита, OEM-производители аккумуляторов используют как «натуральный сферический графит», так и синтетический графит для производства элементов. Кроме того, природный шаровидный графит имеет низкозатратный профиль и гораздо меньшее воздействие на окружающую среду (низкий углеродный след производства). Запасы графита сосредоточены в основном в трех странах ( Турция 36%, Бразилия 29% и Китай 22% ), однако в настоящее время в производстве преобладает Китай. По оценке 2015 года, производство в Китае составляет ~ 85% от общемирового.

КОБАЛЬТ – спрос на синий металл стремительно растет

Удивительно, но некоторые материалы не извлекаются и не перерабатываются в одном месте, например, кобальт, который является одним из самых дорогих материалов в литий-ионных батареях. Катод принципиально важен как для производительности, так и для конкурентоспособности стоимости литий-ионного элемента.

Удивительно, но некоторые материалы не извлекаются и не перерабатываются в одном месте, например, кобальт, который является одним из самых дорогих материалов в литий-ионных батареях. Катод принципиально важен как для производительности, так и для конкурентоспособности стоимости литий-ионного элемента.

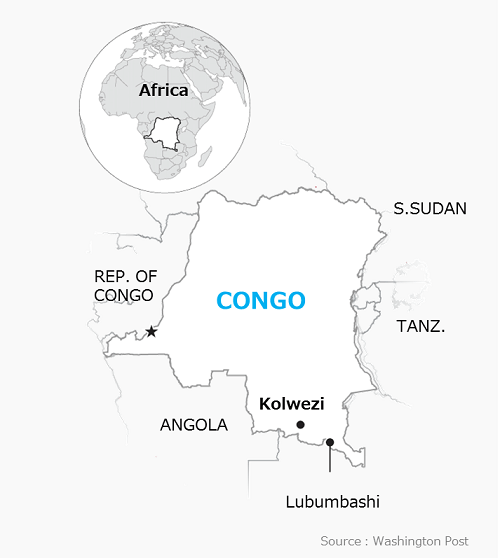

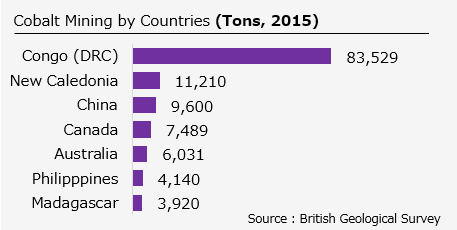

В 2015 году ДРК (Демократическая Республика Конго) произвела большую часть добытого кобальта, но Китай был крупнейшим производителем полезного  рафинированный металл. Поскольку беспрецедентный спрос на электромобили xEV и несколько приложений для «накопления энергии» становятся экономически жизнеспособными, спрос на LiB, в свою очередь, на редкоземельные металлы, такие как КОБАЛЬТ, многократно возрастает.

рафинированный металл. Поскольку беспрецедентный спрос на электромобили xEV и несколько приложений для «накопления энергии» становятся экономически жизнеспособными, спрос на LiB, в свою очередь, на редкоземельные металлы, такие как КОБАЛЬТ, многократно возрастает.

После ДРК Канада и Австралия, по-видимому, играют важную роль в наращивании как добычи, так и переработки, особенно после того, как цены на кобальт удвоились в прошлом году (последний раз кобальт торговался на LME по цене 32 000 долларов за тонну в конце 2016 года, что на предыдущий год).

Ведется обширная работа как по наращиванию производства кобальта, так и по новым химическим веществам с меньшим содержанием кобальта. Есть положительные признаки того, что Австралия готова к наибольшему росту производства с увеличением производства кобальта на ~ 31% к 2021 году, а OEM-производители аккумуляторов изо всех сил пытаются изменить рецепты аккумуляторов, добавляя в них больше никеля.

никель

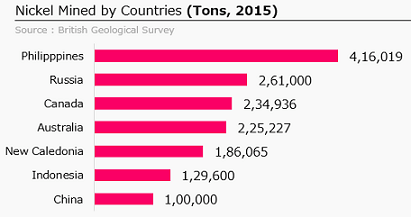

Хотя никель является наименее централизованным металлом в батарее, он широко доступен и широко добывается.

При этом колебания цен на никель потенциально могут повлиять на OEM-производителей аккумуляторов. В 2014 году Индонезия запретила экспорт никеля, что привело к росту цен примерно на 50% .

При этом колебания цен на никель потенциально могут повлиять на OEM-производителей аккумуляторов. В 2014 году Индонезия запретила экспорт никеля, что привело к росту цен примерно на 50% .

В 2015 году доля крупных производителей составляла до 20% (добыча на Филиппинах) и 30% (переработка в Китае). По оценкам, в Австралии находится 24% мировых запасов.

Заключение и путь вперед

Поставки сырья для литий-ионных аккумуляторов в ближайшее время не будут под угрозой, однако растущий спрос откроет новые области добычи со своими плюсами и минусами.

Кроме того, с одной стороны, цены на литий-ионные аккумуляторы падают намного быстрее, чем ожидалось: по некоторым оценкам, они составят менее 100 долларов США за кВтч, однако, с другой стороны, рынки редких металлов не растут такими же темпами, с Стремительный рост цен на некоторые металлы, такие как кобальт, вызывает серьезные опасения по поводу снижения цен в будущем.

В то время как для этих энергетических металлов существуют всевозможные проблемы / вопросы с поставками, ситуация со спросом гораздо более проста, количество электромобилей в мире превысило отметку в 2 миллиона в прошлом году, и несколько стран обязались объявить вне закона продажи бензиновых и дизельных двигателей. автомобили к 2040 году, а автопроизводители, а именно. VOLVO пообещала к 2040 году продавать только электрические или гибридные автомобили.

В настоящее время самый важный вопрос без ответа: куда мы утилизируем тонны литий-ионных аккумуляторов, когда они изнашиваются? Одним из возможных решений может быть переработка этих батарей для решения более серьезных проблем, связанных с рисками в цепочке поставок, с надежной «экосистемой экономики замкнутого цикла» , однако нам еще предстоит увидеть хорошо зарекомендовавшую себя крупномасштабную переработку литий-ионных батарей.

В ЕС перерабатывается всего 5% литий-ионных аккумуляторов, однако есть вероятные признаки оптимизма, основанные на том, что в отличие от бытовой электроники, где аккумуляторы составляют относительно небольшую часть по сравнению с xEV и, скорее всего, в конечном итоге лежат где-то в углу дома или выброшены на свалку, в случае xEV производители, скорее всего, будут нести ответственность за сбор и переработку использованных батарей. Постановления, изданные властями ЕС, уже действуют, закладывая основу в том же направлении.

Решено? Не совсем так, в настоящее время жизнеспособные процессы плавки и других процессов переработки способны восстановить многие металлы, но они могут быть не в состоянии напрямую восстановить жизненно важный литий. Некоторые из известных инвестиционных банкиров упомянули в одном из своих отчетов, что переработка лития невозможна в ближайшее десятилетие. Требуется гораздо больше разработок, чтобы приблизиться к вторичной переработке с замкнутым циклом и восстановить весь материал с вопросами о рентабельности переработки (затраты по сравнению с восстановлением).

Одним из потенциальных решений может быть стандартизация батарей таким образом, чтобы их можно было ответственно перерабатывать, однако в настоящее время это кажется надуманным, поскольку нынешняя гонка связана с ценовой тенденцией.