5C ของการปล่อยสินเชื่อให้กับธุรกิจในช่วงเวลาแห่งโรคระบาด

เผยแพร่แล้ว: 2020-07-19โควิด-19 ได้สร้างความท้าทายใหม่ๆ มากมายและภูมิทัศน์ใหม่ในโลกของการปล่อยสินเชื่ออย่างไม่ต้องสงสัย

ผู้ยืมทุกคนเป็นผู้ยืมที่ดีก่อนที่จะกลายเป็นคนเลว

ถึงเวลาควบคุมการไหลออกของเงินทุนจริงเพื่อให้แน่ใจว่าเงินทุนถูกใช้เพื่อวัตถุประสงค์ที่ตั้งใจไว้เท่านั้น

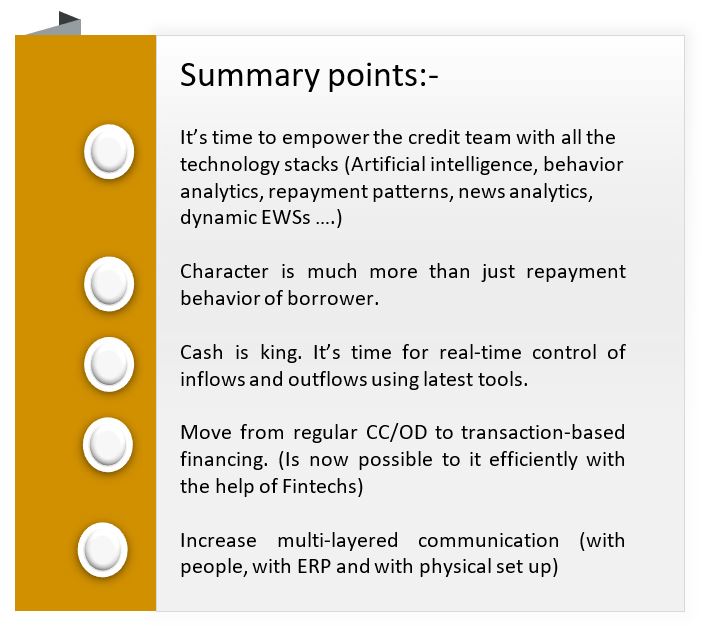

จักรวาลการวิเคราะห์เครดิตมักถูกควบคุมโดย 5 C's ที่มีชื่อเสียง – Character, Capacity, Capital, Collateral and Covenants ไม่ว่าจะเป็นการจัดหา การประเมิน หรือการตรวจสอบ นี่คือคุณลักษณะห้าประการที่ขอให้พิจารณาโดยเฉพาะเมื่อเราให้สินเชื่อแก่ธุรกิจ

การเกิดขึ้นอย่างไม่คาดฝันของโรคระบาดอันน่าสะพรึงกลัวได้ก่อให้เกิดความท้าทายใหม่ๆ มากมายและภูมิทัศน์ที่ใหม่กว่าในโลกของการปล่อยสินเชื่อโดยที่ "C" ทุกรูปแบบได้รับผลกระทบ ผู้ยืมกำลังระงับการชำระหนี้ (คาดว่าจะส่งผลกระทบต่อลักษณะนิสัยของพวกเขา) ความสามารถในการชำระหนี้ของพวกเขา (พิจารณาจากประวัติกำไรขาดทุนรายไตรมาส) ลดลง มูลค่าหลักประกันกำลังลดลง RBI เองได้ขอให้ผ่อนปรนข้อกำหนดด้านเงินทุนและข้อตกลงส่วนใหญ่จะได้รับ ละเมิด

เป็นผลกระทบที่เกิดขึ้นเองจากสถานการณ์ที่ผู้ให้สินเชื่อหลายคนสงสัยว่าจะให้ยืมอย่างไรในช่วงเวลาเหล่านี้ เห็นได้ชัดว่าความต้องการชั่วโมงนั้นใหม่ตลอดกระบวนการ จากประสบการณ์และความเข้าใจของข้าพเจ้าเอง ข้าพเจ้าขอเสนอรูปแบบเครดิต 5C เวอร์ชันใหม่ แทนที่หรือแก้ไขบทสวดมนต์ก่อนหน้า

อักขระ

คนเราอาจจะให้ยืมคนดีในยามแย่ แต่ไม่ควรให้คนเลวยืมแม้ในช่วงเวลาที่ดี

อักขระเป็นคุณลักษณะหนึ่งที่ไม่สามารถแยกออกจากโมเดลใดๆ ได้ ในอดีต เรามักจะตัดสินลักษณะของผู้ยืมโดยพิจารณาจากประวัติเครดิตของเขาเป็นหลัก ขอบฟ้าในยุคปัจจุบันจะต้องกว้างขึ้น ผู้ยืมทุกคนเป็นผู้ยืมที่ดีก่อนที่จะกลายเป็นคนเลว การตระหนักรู้ที่ง่ายมากนี้หมายความว่าเราจำเป็นต้องก้าวไปไกลกว่าคะแนนสำนักและประวัติการชำระคืน

ด้านพฤติกรรมของผู้กู้มีความสำคัญเท่าเทียมกัน ในส่วนวิทยาศาสตร์ เราต้องเพิ่มเครื่องมืออย่างเช่น การสร้างแบบจำลอง AI และการวิเคราะห์พฤติกรรม ในส่วนของศิลปะ (เนื่องจากคุณลักษณะนี้เป็นศิลปะมากกว่าวิทยาศาสตร์) จำเป็นต้องดูเบาะแสที่ชาญฉลาด สมัยนี้ผู้กู้ประหยัดได้แค่ไหน? ผู้กู้ต้องการเลื่อนการชำระหนี้จริงหรือไม่? ผู้กู้สามารถบรรลุ (แม้เพียงบางส่วน) ตามคำมั่นสัญญาที่มีต่อเจ้าหนี้ (พนักงาน/ฝ่ายปฏิบัติการ/การเงิน) ได้อย่างไร? คำตอบสำหรับคำถามเหล่านี้บางข้อจะให้คำใบ้ที่เพียงพอเกี่ยวกับลักษณะของผู้กู้

กระแสเงินสด

การหมุนเวียนเป็นเรื่องไร้สาระ กำไรเป็นเรื่องมีสติ แต่เงินสดคือความเป็นจริง

กระแสเงินสดเข้ามาแทนที่ความจุของแอตทริบิวต์ในรูปแบบใหม่ที่เสนอ ความจุโดยทั่วไปจะถูกตัดสินโดยอัตราส่วนที่เกี่ยวข้องกับกำไรขาดทุน (ความครอบคลุมดอกเบี้ย DSCR) อย่างไรก็ตาม เนื่องจากมีกำไรจำนวนมากติดอยู่ในลูกหนี้ กระแสเงินสดจึงมีความสำคัญจริงๆ แล้วจะมั่นใจได้อย่างไรว่ากระแสเงินสดสม่ำเสมอ? สองจุดมีความสำคัญ ประการแรก ลูกค้าของลูกค้าควรชำระเงิน และประการที่สอง ลูกค้าของลูกค้าควรจ่ายให้คุณเท่านั้น (ผู้ให้กู้)

สำหรับประเด็นแรก KYCC (รู้จักลูกค้าของคุณ) เป็นสิ่งสำคัญ โดยทั่วไป เราจะเพิ่มย่อหน้าเล็ก ๆ เกี่ยวกับผู้ซื้อ 5 อันดับแรกของผู้กู้ในบันทึกข้อเสนอ แต่ยกเว้นผู้กู้ OEM รถยนต์ (ซึ่งมีการกำหนดห่วงโซ่อุปทานไว้อย่างชัดเจน) ฉันไม่เคยมีประสบการณ์การวิเคราะห์เชิงลึกของผู้ซื้อของผู้กู้ สิ่งนี้เกิดขึ้นเป็นหลักเนื่องจากทำให้ธุรกิจ อุตสาหกรรม และเหล้าองุ่นของผู้ยืมสะดวกสบายโดยรวม แต่เป็นลูกค้าของผู้กู้ของคุณซึ่งการชำระคืนเงินกู้จะมาจากไหนจริง ๆ ใช่ไหม?

แนะนำสำหรับคุณ:

ความท้าทายคือ เราจะวิเคราะห์ลูกค้าหลายหมื่นรายของผู้กู้ได้อย่างไร? คำตอบอยู่ในเทคโนโลยี FinTechs สามารถช่วยให้รู้ว่า a) ลูกค้าของผู้ยืมเป็นของแท้หรือไม่ (API พร้อมใช้งานสำหรับ KYCs, การตรวจสอบบัญชี & การตรวจสอบแบบเก่า) และ b) การชำระคืนจะเกิดขึ้นตรงเวลามากน้อยเพียงใด? (รูปแบบการชำระคืน, การวิเคราะห์ข่าว, IPIs สามารถช่วยได้เช่นเดียวกัน)

สำหรับจุดที่สอง (เช่น การกำหนดเส้นทางกระแสเงินสด) วิธีแก้ปัญหาที่ง่ายที่สุดคือการแปลงรายการ CC/OD ปกติเป็นรายการตามธุรกรรม เครดิตเงินสดเป็นผลิตภัณฑ์ไม่มีอยู่ในเศรษฐกิจสำคัญอื่น ๆ ยกเว้นอินเดีย ในด้านการเงินตามธุรกรรม ลูกค้าของผู้กู้ทุกรายจะจ่ายไปยังบัญชีของผู้ให้กู้เฉพาะเท่านั้น นอกจากนี้ ยังเพิ่มความถูกต้องของธุรกรรม ให้พฤติกรรมการชำระคืนที่แน่นอนของผู้ซื้อแต่ละราย และทำให้กลไกการเตือนล่วงหน้าของคุณแข็งแกร่งขึ้น (ด้วยระดับใบแจ้งหนี้ที่ตรงกับความล่าช้าของลูกหนี้จะมองเห็นได้ง่าย)

ผู้ยืมอาจคัดค้านด้วยเหตุผลสองประการ ประการแรก พวกเขากำลังคาดการณ์ความล่าช้าในการชำระเงินตามใบแจ้งหนี้ (สาเหตุที่ปริมาณ TRED ลดลง) ดังนั้นระยะเวลาผ่อนผันที่เพียงพอจะต้องได้รับการรองรับในขณะที่ลดราคา ประการที่สอง การดำเนินการลดราคาทุกใบในใบแจ้งหนี้เป็นเรื่องยุ่งยากในการดำเนินการ ปัญหานี้สามารถจัดเรียงได้โดยใช้โซลูชันการลดราคาใบแจ้งหนี้ดิจิทัลที่มีการจับคู่ระดับใบแจ้งหนี้โดยตรง (การตรวจสอบสิทธิ์เพิ่มเติมจาก GSTIN) นอกจากนี้ยังเปิดใช้งานคอลเลกชันอัจฉริยะผ่านอีเมล ลิงก์ และช่องทางอื่นๆ เพื่อให้แน่ใจว่าการชำระคืนใบแจ้งหนี้จะเกิดขึ้นโดยตรงกับบัญชีของผู้ให้กู้ การผสานรวมระหว่างโฮสต์กับโฮสต์อาจเป็นโซลูชันอื่น (แม้ว่าจะเป็นไปได้ในองค์กรขนาดใหญ่เท่านั้น)

ควบคุม

ในธุรกิจที่ดำเนินกิจการ เจ้าหนี้ที่ดำเนินการจัดหาวัสดุล็อตต่อไปคือผู้ที่ได้รับเงินก่อน

ควบคุมทันทีแทนที่จะทำการชันสูตรพลิกศพผ่านการตรวจสอบการใช้งานขั้นปลาย ถึงเวลาควบคุมการไหลออกของเงินทุนจริงเพื่อให้แน่ใจว่าเงินทุนถูกใช้เพื่อวัตถุประสงค์ที่ตั้งใจไว้เท่านั้น ด้วยเครื่องมือใหม่ เราสามารถตรวจสอบความถูกต้องของผู้ขายทุกรายที่ต้องชำระเงิน และสำหรับจำนวนเงินที่มากขึ้น เราสามารถควบคุมการชำระเงินระดับใบแจ้งหนี้ได้ การรับรองความถูกต้องของผู้รับเงินทุกคน (KYC บัญชีธนาคาร และรายละเอียดอื่นๆ) สามารถทำได้เช่นกัน อีกครั้งหนึ่งไม่สามารถจัดการระดับเสียงด้วยตนเอง แต่สามารถใช้โซลูชันเทคโนโลยีที่จำเป็นได้เช่นเดียวกัน การให้กู้ยืมแบบ PO พร้อมการโอนโดยตรงไปยังซัพพลายเออร์ของผู้กู้จะช่วยให้มั่นใจได้ว่าเงินทุนในการดำเนินธุรกิจ

Comm itm ent

แม้ว่าจะมีมุมมองที่แตกต่างกันในเรื่องเดียวกัน แต่โดยส่วนตัวแล้วฉันเชื่อว่า มันไม่ใช่ส่วนต่างของผู้ก่อการ (หรือสัดส่วนทุน) ที่มีความสำคัญ แต่เป็นความตั้งใจของผู้ก่อการ RBI ได้อนุญาตให้ธนาคารต่างๆ ผ่อนปรนเงินทุนสำหรับการคำนวณ MPBF แล้ว เงินหลักประกันควรตรงกับกำไรจากการดำเนินงานของบริษัท หนึ่งสามารถลดใบแจ้งหนี้ลูกหนี้เพื่อชำระเจ้าหนี้โดยตรง ด้วยวิธีนี้ เราไม่จำเป็นต้องรวบรวมใบแจ้งยอดหุ้น (ส่วนต่างกำไรจะได้รับการจัดการตามเวลาจริง)

ด้านพฤติกรรมต้องตรวจสอบระดับการมีส่วนร่วมในธุรกิจ มันเป็นธุรกิจเดียวที่โปรโมเตอร์จัดการอยู่หรือไม่? ทั้งครอบครัวมีส่วนร่วมในธุรกิจอย่างไร? มีการจัดหา PGs จากตระกูลโปรโมเตอร์จำนวนเท่าใด คำถามเหล่านี้จะตอบระดับความมุ่งมั่น

การสื่อสาร

การได้ยินสิ่งที่ไม่ได้พูดนั้นสำคัญกว่า

ในโลกที่เปลี่ยนแปลงอย่างรวดเร็ว แทนที่จะติดตามดูพันธสัญญา สิ่งที่สำคัญกว่าคือต้องมีการสื่อสารอย่างสม่ำเสมอ (และอาจเป็นแบบเรียลไทม์) กับผู้ยืม การสื่อสารจะต้องมีสามชั้น กับผู้คนด้วย ERP และการตั้งค่าทางกายภาพ ผู้จัดการสินเชื่อแทบจะไม่สื่อสารกับลูกค้า แต่ต้องเพิ่มขึ้นเช่นเดียวกัน นอกจากนี้ ไม่ควรจำกัดการโต้ตอบส่วนบุคคลกับ CFO แต่ควรจำกัดให้อยู่ที่ระดับหนึ่ง (ผู้โปรโมต) และระดับที่ต่ำกว่า 1 ระดับ เนื่องจากสามคนมองว่าบริษัทแตกต่างกัน

นอกจากนี้ ด้วย API ของการรวมระบบแบบเรียลไทม์ด้วย ERP ของผู้ยืมที่ให้รายละเอียดที่แน่นอนของการขาย การซื้อ และการเรียกเก็บเงิน นอกจากนี้ รายงานการเยี่ยมชมโรงงานยังสามารถเสริมด้วยภาพวิดีโอจริงของโรงงาน อันที่จริง นี่เป็นเวลาที่เหมาะสมในการให้ผู้กู้ยอมรับเครื่องมือตรวจสอบทั้งหมดที่คุณต้องการนำไปใช้ เครื่องมือเหล่านี้ไม่เพียงแต่ให้สัญญาณเตือนภัยล่วงหน้าที่ถูกต้อง แต่ยังต่อต้านผู้ก่อการจากความคิดที่จะโอนเงิน

การให้ยืมอย่างมีความสุข