บริการพัฒนา DeFi – คู่มือฉบับสมบูรณ์

เผยแพร่แล้ว: 2022-08-24เราทุกคนต้องจ่ายเพื่อเล่น

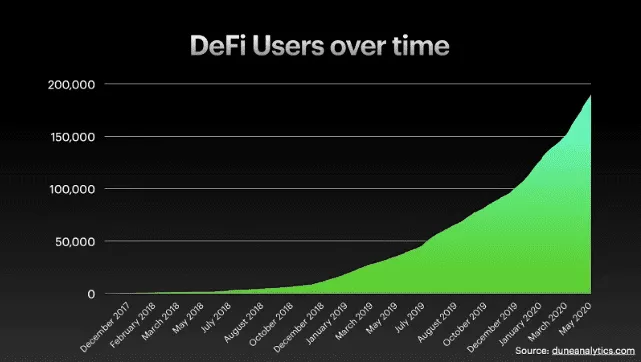

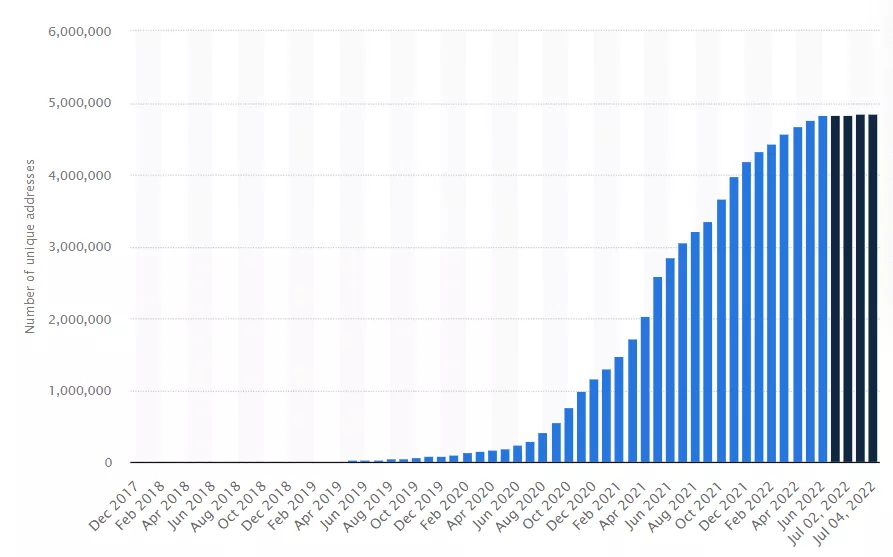

Decentralized Finance หรือ DeFi เป็นปรากฏการณ์ที่อาจดูเหมือนทำให้งงกับคนที่ไม่รู้ cryptocurrencies หรือ NFTs เกี่ยวข้องหรือไม่? เป็นเทคโนโลยีทางการเงินหรือไม่? หรือวลีนี้หมายถึงสถาบันการเงินที่ใช้เทคโนโลยีบล็อคเชนหรือไม่? DeFi เป็นคำที่ครอบคลุมสำหรับบริการและผลิตภัณฑ์ทางการเงินแบบดั้งเดิมที่สร้างขึ้นและทำซ้ำโดยโครงสร้างพื้นฐานบล็อคเชนที่ไม่มีการควบคุม Decentralized Finance ดำเนินการด้วยสกุลเงินดิจิทัล แต่ไม่รวมสถาบันการเงินและรัฐบาล ในทางหนึ่ง มันคล้ายกับความคิดริเริ่มของคราวด์ซอร์สซิ่ง ซึ่งคาดว่าจำนวนผู้ใช้ DeFi ทั่วโลกจะอยู่ที่ไม่กี่ล้านคน ซึ่งทั้งหมดที่คุณต้องใช้ในการเข้าถึงบริการทางการเงินก็คือการเชื่อมต่ออินเทอร์เน็ต เป็นตลาดเกิดใหม่ที่มีสัดส่วนเพียงเล็กน้อยของตลาดสกุลเงินดิจิตอลทั้งหมด

การกระจายอำนาจทางการเงิน (DeFi) เป็นระบบการเงินที่เกิดขึ้นใหม่โดยใช้เทคโนโลยีบล็อกเชน วิธีนี้ใช้โปรแกรมอัตโนมัติที่ทำงานแบบดั้งเดิมของธนาคารในด้านการเงินแบบดั้งเดิมหรือ TradFi DeFi ใช้แทน TradFi ทำให้ผู้ใช้สามารถควบคุมเงินสดได้มากขึ้น การควบคุมกระจายไปในหมู่ผู้มีส่วนได้ส่วนเสียของระบบ เมื่อเทียบกับการรวมศูนย์ ซึ่งหมายถึงองค์กรเดียว (เช่น ธนาคาร) ที่รับผิดชอบ การเข้าถึงสำหรับทุกคนที่มีการเชื่อมต่ออินเทอร์เน็ต ค่าธรรมเนียมที่ไม่แพง และการเข้าถึงบริการทางการเงิน เช่น การให้ยืมและการยืม ถือเป็นข้อดีเพิ่มเติมของ DeFi คุณไม่จำเป็นต้องเป็นผู้ค้า crypto ที่เชี่ยวชาญเพื่อใช้โปรแกรม DeFi ตราบใดที่คุณคุ้นเคยกับพื้นฐาน

บทแนะนำสำหรับผู้เริ่มต้นใช้งาน DeFi นี้ครอบคลุมขั้นตอนเริ่มต้นเพื่อช่วยให้คุณเริ่มต้นใช้งาน DeFi เราให้บทแนะนำอย่างละเอียดถี่ถ้วนเกี่ยวกับการเงินแบบกระจายอำนาจ ซึ่งคุณจะพบว่ามีประโยชน์อย่างไม่ต้องสงสัยเมื่อคุณสำรวจข้อเข้ารหัสลับ

มาดำน้ำกันเถอะ!

สารบัญ

วิธีใหม่: การกระจายอำนาจทางการเงิน

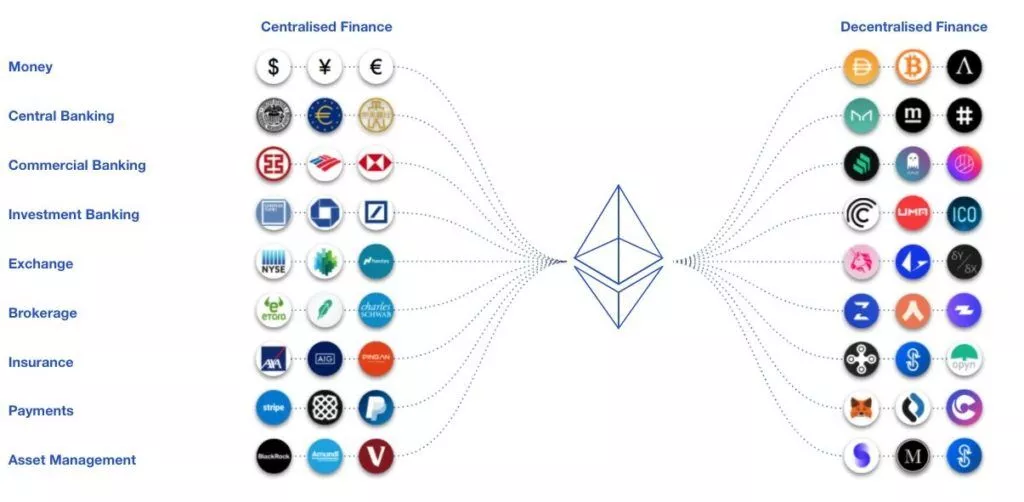

การเงินแบบกระจายอำนาจ หรือที่เรียกกันว่า DeFi เป็นรูปแบบหนึ่งของการเงินที่จัดการธุรกรรมทางการเงินด้วยความช่วยเหลือจากสกุลเงินดิจิทัลและเทคโนโลยีบล็อกเชน ความสัมพันธ์แบบ Peer-to-Peer ที่สามารถให้บริการทางการเงินอย่างเต็มรูปแบบ รวมถึงทุกอย่างตั้งแต่การธนาคาร เงินกู้ และการจำนองแบบวันต่อวัน ไปจนถึงความสัมพันธ์ตามสัญญาที่ซับซ้อนและการซื้อขายสินทรัพย์ เป็นจุดสนใจของโครงการริเริ่ม DeFi ซึ่งมีจุดมุ่งหมายเพื่อทำให้เป็นประชาธิปไตย การเงินโดยการแทนที่สถาบันที่รวมศูนย์มรดกด้วยความสัมพันธ์ดังกล่าว นับตั้งแต่เปิดตัวในปี 2018 ตลาดการเงินแบบกระจายอำนาจได้กลายเป็นหนึ่งในตลาดย่อยที่มีกำไรมากที่สุดในอุตสาหกรรมคริปโตเคอเรนซีอย่างรวดเร็ว

การแลกเปลี่ยนแบบ Peer-to-Peer ทำให้ DeFi สามารถคุกคามระบบการเงินแบบรวมศูนย์ในปัจจุบันโดยการขจัดอำนาจที่ถือโดยผู้รักษาประตูและพ่อค้าคนกลางและมอบให้กับคนทั่วไป

Rafael Cosman ซีอีโอและผู้ร่วมก่อตั้ง TrustToken ให้ความเห็นว่า "การเงินแบบกระจายอำนาจเป็นการรวมกลุ่มของการเงินแบบดั้งเดิม" กล่าว เขากล่าวเพิ่มเติมว่า “DeFi นำองค์ประกอบสำคัญของงานที่ทำโดยธนาคาร การแลกเปลี่ยน และบริษัทประกันในปัจจุบัน—เช่น การให้ยืม การยืม และการค้า—และวางมันไว้ในมือของคนทั่วไป”

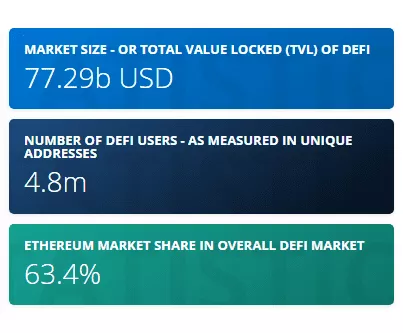

| ขนาดตลาด – หรือมูลค่ารวมที่ถูกล็อค (TVL) ของ DeFi | จำนวนผู้ใช้ DeFi – ตามที่วัดในที่อยู่ที่ไม่ซ้ำกัน | ส่วนแบ่งการตลาด Ethereum ในตลาด DeFi โดยรวม |

|---|---|---|

| 77.29b USD | 4.8m | 63.4% |

อะไรทำให้การกระจายอำนาจทางการเงิน (DeFi)?

ตามเนื้อผ้า ธุรกรรมทางการเงินใดๆ จะต้องดำเนินการผ่านองค์กรที่ได้รับการรับรอง เช่น ธนาคาร ตั้งแต่การซื้อกาแฟสักถ้วยไปจนถึงการได้รับเงินกู้ พวกเขาตรวจสอบว่าบัญชีของคุณมีอยู่และคุณปฏิบัติตามข้อกำหนดของธุรกรรม การเงินแบบกระจายอำนาจเปลี่ยนสมการนี้ แทนที่จะให้ธนาคารดูแลและควบคุมการเงินของคุณ คุณเก็บสินทรัพย์ดิจิทัลของคุณ (cryptocurrency, tokens และ NFTs) ไว้ในกระเป๋าเงิน crypto ที่อยู่ภายใต้การควบคุมของคุณทั้งหมด ซึ่งหมายความว่าทุกคนสามารถเปิดบัญชีได้ และไม่มีใครสามารถระงับเงินของคุณหรือลงโทษคุณไม่รักษาจำนวนเงินขั้นต่ำ dApps หรือแอปพลิเคชันแบบกระจายศูนย์ที่พัฒนาบนบล็อคเชน รองรับธุรกรรมแบบเพียร์ทูเพียร์ผ่านสัญญาอัจฉริยะหรือโค้ดที่ดำเนินการเองได้ เพื่อให้แน่ใจว่าธุรกรรมจะยุติธรรม สัญญาอัจฉริยะคือหัวใจสำคัญของ DeFi สัญญาอัจฉริยะช่วยให้มั่นใจได้ว่าบัญชีของคุณมีเงินเพียงพอสำหรับการทำธุรกรรม เช่นเดียวกับธนาคาร ตัวอย่างเช่น หากคุณต้องการยืมโทเค็น มูลค่า 50 ดอลลาร์ สัญญาอัจฉริยะจะมีข้อกำหนดในการรับเงินเหล่านั้น ซึ่งรวมถึงอัตราดอกเบี้ยและหลักประกันที่จำเป็นในการยืมสกุลเงินดิจิทัล เมื่อรหัสถูกดำเนินการ มันจะทำให้แน่ใจว่าได้ปฏิบัติตามเงื่อนไขดังกล่าวข้างต้นและปล่อยเงินกู้ในภายหลัง และเมื่อชำระคืนเงินกู้แล้ว รหัสจะดำเนินการอีกครั้งและคืนทรัพย์สินหลักประกันให้กับผู้กู้ โดยพื้นฐานแล้วมันทำหน้าที่เป็นบุคคลที่สามที่ควบคุมธุรกรรมแบบเพียร์ทูเพียร์และปลูกฝังความไว้วางใจในพวกเขา

ตอนนี้ Defi ใช้อย่างไร?

DeFi กำลังได้รับความสนใจจากกิจกรรมทางการเงินที่ตรงไปตรงมาและซับซ้อนจำนวนหนึ่ง มันถูกขับเคลื่อนโดยแอพพลิเคชั่นกระจายอำนาจที่เรียกว่า "dapps" หรือโปรแกรมอื่น ๆ ที่เรียกว่า " โปรโตคอล " ธุรกรรมใน Bitcoin (BTC) และ Ethereum (ETH) ได้รับการจัดการผ่านแอปพลิเคชันและโปรโตคอลที่กระจายอำนาจ (ETH)

แม้ว่า Bitcoin เป็นสกุลเงินดิจิทัลที่ได้รับความนิยมมากกว่า แต่ Ethereum สามารถปรับให้เข้ากับวัตถุประสงค์ที่กว้างขึ้นได้มาก ดังนั้น DApp และโปรโตคอลส่วนใหญ่จึงใช้เทคโนโลยีที่ใช้ Ethereum

นี่คือบางส่วนของแอปพลิเคชั่นปัจจุบันของ Dapps และโปรโตคอล:

1. ธุรกรรมทางการเงินแบบดั้งเดิม

มีการใช้ DeFi สำหรับการชำระเงิน การซื้อขายหุ้นและการประกันภัย รวมถึงการให้ยืมและการยืม

2. ตลาดกระจายอำนาจ (DEX)

ปัจจุบันนักลงทุนสกุลเงินดิจิทัลส่วนใหญ่ใช้การแลกเปลี่ยนแบบรวมศูนย์ เช่น Coinbase และ Gemini DEX ช่วยอำนวยความสะดวกในการทำธุรกรรมทางการเงินแบบ Peer-to-Peer ในขณะที่อนุญาตให้ผู้ใช้ยังคงเป็นเจ้าของเงินของตนได้

3. อีวอลเล็ท

นักพัฒนา DeFi กำลังสร้างกระเป๋าเงินดิจิทัลที่สามารถทำงานได้โดยอิสระจากการแลกเปลี่ยนสกุลเงินดิจิตอลหลัก และให้นักลงทุนเข้าถึงทุกอย่างตั้งแต่ cryptocurrencies ไปจนถึงเกมที่ใช้บล็อคเชน

4. เหรียญที่มั่นคง

เหรียญที่มีเสถียรภาพพยายามรักษามูลค่าไว้โดยเชื่อมโยงไปยังสินทรัพย์ที่ไม่ใช่สกุลเงินดิจิทัล เช่น ดอลลาร์สหรัฐ

5. การเก็บเกี่ยวผลผลิต

DeFi ซึ่งได้รับการขนานนามว่าเป็น "เชื้อเพลิงจรวด" ของ crypto ช่วยให้นักลงทุนเก็งกำไรสามารถให้ยืม crypto และอาจได้รับผลกำไรจำนวนมากเมื่อแพลตฟอร์มการยืมเหรียญ DeFi ที่เป็นกรรมสิทธิ์จะชดเชยให้พวกเขาด้วยการยินยอมให้เงินกู้เพิ่มขึ้นอย่างรวดเร็ว

6. โทเค็นที่ไม่สามารถเปลี่ยนได้ (NFT)

NFTs สร้างสินทรัพย์ดิจิทัลจากสินทรัพย์ที่โดยทั่วไปไม่สามารถทำการตลาดได้ เช่น ฟุตเทจของสแลมดังค์หรือทวีตแรกบน Twitter NFTs ทำให้สินค้าที่ซึ่งแต่ก่อนไม่สามารถเปลี่ยนแปลงได้เป็นสินค้า

7. สินเชื่อแฟลช

นี่คือเงินกู้สกุลเงินดิจิทัลที่ยืมและชำระคืนในธุรกรรมเดียว นั่นฟังดูขัดกับสัญชาตญาณหรือไม่? นี่คือวิธีดำเนินการ: ผู้ยืมมีโอกาสที่จะทำเงินโดยทำสัญญาที่สลักอยู่บน Ethereum blockchain — โดยไม่จำเป็นต้องมีทนายความ — ที่ยืมเงิน ทำธุรกรรม และชำระคืนเงินกู้ทันที หากทำธุรกรรมไม่สำเร็จหรือจะขาดทุน ผู้กู้จะได้รับเงินคืนโดยอัตโนมัติ หากคุณทำกำไร คุณสามารถเก็บไว้ได้หลังจากหักดอกเบี้ยหรือค่าธรรมเนียมใดๆ สินเชื่อแฟลชมีความคล้ายคลึงกับการเก็งกำไรแบบกระจายอำนาจ

8. Oracles/ตลาดพยากรณ์

Oracles ส่งข้อมูลนอกเครือข่ายในโลกแห่งความเป็นจริงไปยังบล็อกเชนผ่านซัพพลายเออร์บุคคลที่สาม Oracles ได้เคลียร์ช่องทางสำหรับตลาดการทำนายผลบนแพลตฟอร์ม DeFi crypto ซึ่งผู้ใช้สามารถเดิมพันผลของเหตุการณ์ต่างๆ ตั้งแต่การเลือกตั้งไปจนถึงความผันผวนของราคา ด้วยการจ่ายเงินที่จัดการโดยขั้นตอนอัตโนมัติที่แนะนำโดยสัญญาอัจฉริยะ

9. ชั้น 1

เลเยอร์ 1 เป็นสัญลักษณ์ของบล็อคเชนที่นักพัฒนาจะสร้าง เป็นตำแหน่งที่ติดตั้งโปรโตคอลและแอพ DeFi ตามที่ระบุไว้ Ethereum เป็นโซลูชันเลเยอร์-1 ที่โดดเด่นในด้านการเงินแบบกระจายอำนาจ แต่มีคู่แข่งเช่น Polkadot (DOT), Tezos (XTZ), Solana (SOL), BNB และ Cosmos (ATOM) ในขณะที่ระบบนิเวศของ DeFi พัฒนาขึ้น โซลูชันเหล่านี้จะโต้ตอบกันอย่างหลีกเลี่ยงไม่ได้

ตลาด DeFi วัดการนำไปใช้โดยการวัดสิ่งที่เรียกว่าค่าที่ถูกล็อค ซึ่งคำนวณว่าเงินกำลังทำงานอยู่ในโปรโตคอล DeFi ที่แตกต่างกันเท่าใด ในปัจจุบัน มูลค่าการล็อคทั้งหมดในโปรโตคอล DeFi อยู่ที่เกือบ 43 พันล้านดอลลาร์ การนำ DeFi มาใช้นั้นขับเคลื่อนโดยธรรมชาติทุกหนทุกแห่งของบล็อคเชน: ในช่วงเวลาเดียวกับที่ dapp ถูกเข้ารหัสบนบล็อคเชน ก็สามารถใช้ได้ทั่วโลก ในขณะที่เครื่องมือและเทคโนโลยีทางการเงินแบบรวมศูนย์ส่วนใหญ่เริ่มทยอยเปิดตัวอย่างช้าๆ เมื่อเวลาผ่านไป ซึ่งควบคุมโดยกฎและข้อบังคับที่เกี่ยวข้องของเศรษฐกิจในภูมิภาค dapps อยู่นอกกฎเหล่านี้ เพิ่มผลตอบแทนที่เป็นไปได้ และเพิ่มความเสี่ยงด้วย

ตำนานที่ยิ่งใหญ่เกี่ยวกับ Defi

ความสำเร็จของ DeFi ส่วนหนึ่งมาจากความเป็นอิสระจากระบบการธนาคารที่เป็นที่ยอมรับและชื่อเสียงในการปกปิดตัวตนและความปลอดภัย อย่างไรก็ตาม นี่ไม่ใช่กรณีเสมอไป ในขณะที่การกระจายอำนาจธนาคารยังคงเติบโตอย่างต่อเนื่อง สิ่งสำคัญคือต้องตรวจสอบตำนานที่รายล้อมเทคโนโลยีและข้อเท็จจริงเบื้องหลัง

MYTH # 1 DeFi จะประสบความสำเร็จกับธนาคาร

ธนาคารและระบบการเงินแบบดั้งเดิมอาจเป็นเรื่องยุ่งยาก โดยเฉพาะอย่างยิ่งเมื่อพยายามเข้าถึงบริการสินเชื่อ นอกจากนี้ยังมีความเป็นไปได้ที่บัญชีของคุณจะถูกระงับด้วยเหตุผลที่ไม่สำคัญ อย่างไรก็ตาม แนวคิดที่ว่า DeFi จะสะกดความตายของธนาคารนั้นไม่มีมูล วิกฤตการณ์ตลาดการเงินในปี 2008 ก่อให้เกิด Bitcoin และการยอมรับข้ามพรมแดนของ cryptocurrencies ทำให้ DeFi น่าสนใจ แต่ก็น่าสงสัยว่าพวกเขาสามารถปลดธนาคารได้ เทคโนโลยีบล็อคเชนที่สนับสนุนระบบนิเวศของ DeFi นั้นไม่ได้มีเฉพาะใน DeFi และธนาคารต่าง ๆ ก็สามารถนำไปใช้หรือคัดลอกได้ฟรี โดยทั่วไปแล้วธนาคารจะต่อต้านการเปลี่ยนแปลง แต่ดูเหมือนว่าไม่น่าเป็นไปได้ที่พวกเขาจะอนุญาตให้ DeFi ส่งพวกเขาไปสู่การสูญพันธุ์หากพวกเขาสามารถทำซ้ำเทคโนโลยีได้

MYTH # 2 DeFi มีความปลอดภัยมากกว่าการเงินทั่วไป

มักถูกกล่าวหาว่าการกระจายอำนาจทางการเงินเป็นระบบการเงินที่ปลอดภัยกว่า ความน่าจะเป็นของความผิดพลาดของมนุษย์นั้นน้อยมาก และผู้ใช้มีปฏิสัมพันธ์โดยตรงกับสัญญาอัจฉริยะ นอกจากนี้ยังมีมาตรการป้องกันมากมายสำหรับตรวจสอบและบันทึกธุรกรรม ในทางตรงกันข้าม ระบบการเงินแบบรวมศูนย์อนุญาตให้มนุษย์ทำผิดพลาดและยักยอกได้ อย่างไรก็ตาม DeFi นำเสนออันตรายเฉพาะของตนเอง ซึ่งบางส่วนไม่สามารถย้อนกลับได้

ในบางครั้ง โปรโตคอลและแอปพลิเคชัน DeFi ถูกบุกรุกและเงินสดของผู้ใช้ถูกขโมย ในหลายกรณี ผู้ใช้สูญเสียเงินเหล่านี้อย่างถาวร มีกฎหมายกำกับดูแลที่กำหนดให้ระบบรวมศูนย์เพื่อชำระคืนผู้ใช้บางส่วนหรือทั้งหมด การรับรองดังกล่าวเป็นเรื่องปกติ หากไม่มีอยู่ใน DeFi ในทางตรงกันข้าม การป้องกันเพียงอย่างเดียวจากระบบ DeFi จำนวนมากคือข้อมูลการเข้าสู่ระบบที่ไม่ซ้ำกันซึ่งจำเป็นต่อการเข้าถึงบัญชีของผู้ใช้ ในกรณีอื่นๆ ต้องการเพียงการเข้าสู่ระบบและรหัสผ่านเท่านั้น หากแฮกเกอร์สามารถรับข้อมูลนี้ได้ พวกเขาสามารถล้างจำนวนเงินทั้งหมดของเหยื่อได้ทันที น่าเสียดายที่นี่คือสิ่งที่เกิดขึ้นเมื่อเร็ว ๆ นี้กับการแลกเปลี่ยนสกุลเงินดิจิตอล Coinbase ทำให้ผู้ที่ตกเป็นเหยื่อมีทางเลือกเพียงเล็กน้อยในการกู้คืนทรัพย์สินที่ถูกขโมยและไม่มีการกำกับดูแลอุตสาหกรรมเพื่อให้การสนับสนุน

ธุรกิจของตลาดสามารถแปลเป็นองค์ประกอบต่าง ๆ ของบุคลากรขององค์กรที่ต้องบรรลุเป้าหมายและวัตถุประสงค์ที่กำหนดไว้ล่วงหน้า นอกจากนี้ อาจกล่าวได้ว่าในการทำ

ในปี 2564 Certik ระบุว่าประมาณ 1.3 พันล้านดอลลาร์ถูกโจมตีโดยโปรโตคอล DeFi ในช่วง 4 เดือนแรกของปี 2565 เงินมากกว่า 1.6 พันล้านดอลลาร์ถูกขโมยไปจากระบบนิเวศ DeFi ซึ่งมากกว่าจำนวนเงินทั้งหมดที่สูญเสียไปในปี 2564

โดยทั่วไปแล้ว แฮกเกอร์ใช้ประโยชน์จากข้อบกพร่องในการเข้ารหัสสัญญาอัจฉริยะที่นักพัฒนามองข้าม DeFi อาจไวต่อการเซ็นเซอร์น้อยกว่า แต่การเงินของบริษัทนั้นอ่อนไหวต่อการโจมตีทางอินเทอร์เน็ตพอๆ กับในเครือข่ายแบบรวมศูนย์

MYTH# 3 DeFi ให้ข้อมูลที่ไม่เปิดเผยตัวตนทั้งหมด

การเงินที่มีการกระจายอำนาจจะไม่ระบุชื่อโดยสมบูรณ์

ระบบการเงินแบบกระจายอำนาจช่วยให้สามารถสร้าง ซื้อขาย และจัดการสกุลเงินดิจิทัลบนบล็อกเชนได้ ซึ่งหมายความว่าแทนที่จะเป็นธนาคารที่รวมศูนย์เพียงแห่งเดียว ระบบนิเวศทั้งหมดจะถูกแชร์และซิงโครไนซ์ระหว่างโหนดคอมพิวเตอร์ต่างๆ ที่ตรวจสอบความถูกต้องของธุรกรรม ในการสร้างบัญชีหรือแลกเปลี่ยนสกุลเงิน ผู้บริโภคไม่จำเป็นต้องแสดงหลักฐานยืนยันตัวตน ดังนั้นระบบจึงให้ระดับของการไม่เปิดเผยตัวตนในระดับเริ่มต้นซึ่งไม่เคยมีในสถาบันการเงินส่วนใหญ่มาก่อน

อย่างไรก็ตาม ในฐานะที่เป็นบัญชีแยกประเภทแบบกระจาย blockchain จะเก็บบันทึกของทุกธุรกรรมเดียวในระบบของตน นอกจากนี้ ธุรกรรมเหล่านี้สามารถเข้าถึงได้โดยทุกคนที่มีสิทธิ์เข้าถึงระบบ แม้ว่าบุคคลอาจไม่จำเป็นต้องเปิดเผยข้อมูลระบุตัวตนเพื่อเข้าร่วมระบบ แต่ธุรกรรมของพวกเขานั้นสามารถตรวจสอบย้อนกลับได้อย่างง่ายดาย ดังที่ระบุไว้ในเรื่องราวของ New York Times ที่กล่าวถึงข้างต้น ในทางกลับกัน รัฐบาลหรือหน่วยงานบังคับใช้กฎหมายสามารถติดตามธุรกรรมเหล่านี้กลับไปที่บัญชีธนาคารที่ใส่เงินเพื่อระบุตัวบุคคล

วัตถุประสงค์ทั้งหมดของเทคโนโลยีบล็อคเชนที่สนับสนุนระบบการเงินแบบกระจายอำนาจคือการเปิดใช้งานโหนดหลายล้านโหนดที่ตรวจสอบทุกธุรกรรมและแจกจ่ายข้อมูลนี้ในลักษณะที่สร้างแรงบันดาลใจให้เกิดความไว้วางใจในความถูกต้องของระบบ การทำธุรกรรมส่วนบุคคลไม่สามารถเปิดเผยตัวตนของบุคคลได้ด้วยตนเอง แต่จะทิ้งร่องรอยกระดาษที่ขัดขวางการไม่เปิดเผยตัวตนที่แท้จริง

Defi Development คืออะไร?

เทคโนโลยีพื้นฐานที่ทำให้การกระจายอำนาจทางการเงินเป็นไปได้คือ blockchain และ cryptocurrencies เช่น bitcoin เมื่อคุณทำธุรกรรมโดยใช้บัญชีเช็คแบบเดิม รายละเอียดของธุรกรรมนั้นจะถูกบันทึกในบัญชีแยกประเภทส่วนตัวที่เรียกว่าประวัติการทำธุรกรรมทางธนาคารของคุณ บัญชีแยกประเภทนี้ถือโดยองค์กรทางการเงินขนาดใหญ่และบริหารงานโดยสถาบันนั้น blockchain เป็นบัญชีแยกประเภทสาธารณะที่มีการกระจายอำนาจและกระจาย และบันทึกธุรกรรมทางการเงินโดยใช้รหัสคอมพิวเตอร์ เมื่อเราระบุว่ามีการแจกจ่ายบล็อคเชน เราหมายความว่าทุกฝ่ายที่ใช้โปรแกรม DeFi มีสำเนาบัญชีแยกประเภทสาธารณะที่เหมือนกัน ซึ่งบันทึกธุรกรรมแต่ละรายการในรหัสที่เข้ารหัส นี่คือสิ่งที่เราหมายถึงเมื่อเราบอกว่าบล็อกเชนถูกแจกจ่าย สิ่งนี้ทำให้ระบบมีความปลอดภัยมากขึ้น เนื่องจากทำให้ผู้ใช้สามารถไม่เปิดเผยตัวตนได้ในขณะที่ยังอนุญาตให้มีการตรวจสอบความถูกต้องของการชำระเงินและการสร้างบันทึกการเป็นเจ้าของทรัพย์สินที่ (เกือบ) เป็นไปไม่ได้ที่จะเปลี่ยนแปลงโดยฉ้อฉล

เมื่อเราพูดถึงการกระจายอำนาจของบล็อคเชน เรากำลังหมายถึงความจริงที่ว่าไม่มีผู้รักษาประตูหรือคนกลางที่ดูแลระบบ ธุรกรรมได้รับการยืนยันและบันทึกโดยฝ่ายต่างๆ ที่ใช้บล็อคเชนเดียวกัน โดยใช้กระบวนการที่เกี่ยวข้องกับการแก้ปัญหาทางคณิตศาสตร์ที่ซับซ้อน และเพิ่มบล็อกธุรกรรมใหม่ให้กับเชน บล็อกใหม่ของธุรกรรมจะถูกเพิ่มเข้าไปในเชนในขณะที่ประมวลผล ผู้เสนอการเงินแบบกระจายอำนาจกล่าวว่า blockchain ซึ่งใช้ในการเงินแบบกระจายอำนาจ ทำให้ธุรกรรมทางการเงินมีความปลอดภัยและโปร่งใสมากขึ้น เมื่อเทียบกับระบบส่วนตัวและทึบแสงที่ใช้ในการเงินแบบรวมศูนย์

องค์ประกอบของ DeFi

องค์ประกอบพื้นฐานใดบ้างที่ประกอบกันเป็นการกระจายอำนาจทางการเงิน?

ผู้ใช้ที่มีกระเป๋าเงิน cryptocurrency ที่เหมาะสมสามารถแลกเปลี่ยน cryptocurrencies บน blockchain โดยใช้แพลตฟอร์มการแลกเปลี่ยนแบบกระจายอำนาจ ซึ่งเรียกอีกอย่างว่า DEXes ด้วยการใช้กระเป๋าเงินดิจิตอล คุณสามารถจัดเก็บทรัพย์สินของคุณและเชื่อมต่อกับการแลกเปลี่ยนที่หลากหลายเพื่อให้คุณสามารถซื้อขายได้ คุณสามารถเข้าถึงได้โดยใช้คีย์ส่วนตัวของคุณ และคุณยังจะได้รับคีย์สาธารณะที่คุณอาจแชร์กับใครก็ตามที่ส่งหรือขายสินค้า ผู้ใช้จะได้รับโอกาสในการโหวตผลของเหตุการณ์ต่างๆ และได้กำไรจากการเดิมพันที่ประสบความสำเร็จ หากพวกเขาทำเช่นนั้นในตลาดการทำนายแบบกระจายอำนาจ Oracles ถูกใช้งานโดยแอพพลิเคชั่น DeFi ที่หลากหลาย เพื่อวัตถุประสงค์ในการนำข้อมูลนอกเครือข่ายเข้าสู่บล็อคเชนผ่านสัญญาอัจฉริยะ และแน่นอนว่าบล็อคเชนชั้น 1 ทำหน้าที่เป็นรากฐานสำหรับการพัฒนา dApp บล็อคเชนชั้น 1 ที่โดดเด่นอื่นๆ ได้แก่ Polkadot, Solana และ Binance Smart Chain Ethereum เป็นบล็อกเชนที่เป็นที่รู้จักมากที่สุด แม้ว่าจะมีอื่นๆ

กรณีร่วมสมัยของการกระจายอำนาจทางการเงิน

1.บริการทางการเงินทางการเงิน

เนื่องจากความสามารถในการให้บริการทางการเงินโดยไม่มีขอบเขตทางภูมิศาสตร์ การเงินแบบกระจายอำนาจจึงคุกคามการแทนที่การเงินแบบเดิม เป็นเรื่องยากสำหรับการเงินแบบดั้งเดิมที่จะเข้าถึงพื้นที่ชนบทบางแห่งของโลก ทำให้คนหลายพันล้านคนไม่สามารถเข้าถึงบริการธนาคารได้ ขณะนี้ผู้คนในพื้นที่ห่างไกลของโลกสามารถใช้อุปกรณ์เคลื่อนที่ของตนเพื่อรับบริการทางการเงินได้เนื่องจากการผสานรวมเทคโนโลยีบัญชีแยกประเภทดิจิทัลเข้ากับแอปพลิเคชัน DeFi จึงรับประกันความสำเร็จในภูมิภาคที่การเงินแบบเดิมล้มเหลว

2. การจัดการกับปัญหาทางการเงินทั่วโลก

อันเป็นผลมาจากวิกฤตการณ์ทางการเงินในปี 2551 บุคคลจำนวนมากสูญเสียความมั่งคั่งเนื่องจากสถาบันจำนวนมากล้มเหลว ด้วยความกังวลเกี่ยวกับภัยคุกคามจากสถาบันการเงินทั่วโลกในปัจจุบัน บุคคลจำนวนมากแสวงหาการปกป้องจากเทคโนโลยีที่กำลังพัฒนา เช่นเดียวกับสถานการณ์ในประเทศจีน การเงินแบบกระจายศูนย์ได้รับการพิสูจน์แล้วว่าเป็นวิธีการที่มีประสิทธิภาพในการหลีกเลี่ยงภาวะเงินเฟ้อรุนแรงที่เกิดจากการปรับค่าเงินหรือการลดค่าเงินอย่างไม่คาดคิด

3. หลีกเลี่ยงการเซ็นเซอร์และข้อจำกัด

ความนิยมที่เพิ่มขึ้นของการเงินแบบกระจายอำนาจเกิดจากข้อเท็จจริงที่ว่ามันช่วยให้บุคคลสามารถหลบเลี่ยงการห้ามหรือข้อจำกัดที่กำหนดโดยระบอบเผด็จการ บางครั้ง ข้อจำกัดและมาตรฐานมากมายของภาคการธนาคารแบบดั้งเดิมทำให้ผู้คนไม่สามารถทำธุรกิจข้ามพรมแดนได้ การรวมเทคโนโลยีบล็อคเชนเข้ากับผลิตภัณฑ์ทางการเงินที่หลากหลาย เช่น Ripple ช่วยให้บุคคลสามารถส่งและรับเงินได้โดยไม่มีข้อจำกัดหรือแบน เนื่องจากไม่สามารถติดตามธุรกรรมด้วยเทคโนโลยีบัญชีแยกประเภทดิจิทัล จึงสามารถดำเนินการธุรกรรมโดยไม่ต้องกลัวว่าจะมีการละเมิดความเป็นส่วนตัวของรัฐบาล

ความสามารถในการให้การเข้าถึงบริการทางการเงินทั่วโลกอย่างไม่จำกัดเป็นเหตุผลหนึ่งที่ว่าทำไมการเงินแบบกระจายอำนาจจะยังคงสร้างความแตกต่างจากการเงินแบบเดิม ในสังคมที่ให้ความสำคัญกับความเป็นส่วนตัว ผลิตภัณฑ์ใดๆ ที่ช่วยให้หลีกเลี่ยงการละเมิดความเป็นส่วนตัวของรัฐบาลที่ผิดศีลธรรมได้ง่ายขึ้นนั้นมีแนวโน้มที่จะทำกำไรได้ แนวคิดของการพัฒนาโซลูชันทางการเงินที่ทนต่อการเซ็นเซอร์จะยังคงเป็นเชื้อเพลิงต่อการเติบโตของการเงินแบบกระจายอำนาจ

4. ความคิดสร้างสรรค์ทางการเงิน

การเงินแบบกระจายอำนาจยังพิสูจน์ให้เห็นว่าเป็นเครื่องมือที่เชื่อถือได้สำหรับการเร่งการสร้างผลิตภัณฑ์ทางการเงินที่ครั้งหนึ่งเคยเป็นเอกสิทธิ์ของสถาบันหลักที่ได้รับการควบคุม ด้วยระดับของนวัตกรรมที่รายล้อมเทคโนโลยีบัญชีแยกประเภทดิจิทัล อนุพันธ์ทางการเงิน ตลอดจนผลิตภัณฑ์ฟิวเจอร์สและสวอปที่ขับเคลื่อนด้วยเทคโนโลยีบัญชีแยกประเภทดิจิทัลอาจกลายเป็นความจริงในไม่ช้า

ทำไม DeFi ถึงมีความสำคัญใน Crypto?

ขั้นตอนการทำธุรกรรมที่ยาวนาน การตรวจสอบอย่างต่อเนื่อง และค่าบริการหลายรายการล้วนเป็นจุดเด่นของการเงินแบบดั้งเดิม การเงินแบบดั้งเดิมหรือแบบรวมศูนย์มักถูกขัดขวางโดยกฎระเบียบที่กำหนดโดยหน่วยงานของรัฐและบริษัทฟินเทค พิจารณาขั้นตอนการรับเงินกู้ในระบบการเงินแบบเดิม หนึ่งต้องถามธนาคารหรือคนกลางอื่น ๆ ของคุณจริงๆ หากต้องการใช้สิ่งอำนวยความสะดวกของผู้ให้กู้ คุณต้องชำระภาษีและค่าใช้จ่ายในการดำเนินการ เนื่องจากแพลตฟอร์ม DeFi มีการกระจายอำนาจและไม่มีหน่วยงานใดมีอำนาจเหนือแพลตฟอร์มดังกล่าว ผู้ใช้ Defi จึงได้รับการปลดปล่อยจากข้อจำกัดเหล่านี้ การใช้สัญญาอัจฉริยะทำให้แพลตฟอร์มการให้ยืม DeFi ขจัดความจำเป็นของพ่อค้าคนกลาง เช่น ธนาคารในกระบวนการให้กู้ยืม

ในการใช้ crypto คุณจะต้องมีแอป DeFi เพราะ

- สถาบันการเงินไม่ต้องเสียค่าบริการอีกต่อไป

- แทนที่จะนำเงินไปฝากธนาคาร มันช่วยให้คุณบันทึกได้อย่างปลอดภัยในกระเป๋าเงินเสมือน

- โดยไม่ได้รับอนุญาต ใครก็ตามที่มีการเชื่อมต่ออินเทอร์เน็ตสามารถใช้งานได้

- ช่วยเร่งกระบวนการในการทำธุรกรรม

บริการ DeFi คืออะไร?

มาเจาะลึกถึงบริการที่ตอนนี้การพัฒนาเป็นธุรกรรมสินทรัพย์เข้ารหัสลับมากที่สุดApp

ก. การพัฒนาสัญญาอัจฉริยะของ DeFi

ในขอบเขตของ DeFi การติดต่ออัจฉริยะเป็นเทคโนโลยีที่สำคัญที่ต้องสร้างขึ้นด้วยความระมัดระวังสูงสุด การเขียนโปรแกรมที่รู้หนังสือสามารถเอาชนะปัญหามากมาย เช่น ความแม่นยำ ความเร็ว ความสามารถในการปรับขนาด ความน่าเชื่อถือ ความปลอดภัย ความโปร่งใส การแลกเปลี่ยนและการเข้าถึงที่ง่ายดาย และอื่นๆ อีกมากมาย

ข. DeFi Dapp Development

แอปพลิเคชันแบบกระจายอำนาจกำลังเข้ายึดครองโดเมนจำนวนมากขึ้นเรื่อยๆ ตั้งแต่ตลาด NFT ไปจนถึงอุตสาหกรรมเกม และจากการสื่อสารไปจนถึงการดูแลสุขภาพ อย่างไรก็ตาม dApps ส่วนใหญ่มีอยู่ในภาคการเงินแบบกระจายอำนาจ ในปี 2564 มีการลงทุน 40 ล้านเหรียญในตลาด ระดับความนิยมนี้เชื่อมโยงกับความลับระดับสูงและความยากในการแฮ็ก อย่างไรก็ตาม ตามที่แสดงโดยการปฏิบัติในปัจจุบัน "ช่างฝีมือ" ยังคงมีอยู่ นี่แสดงให้เห็นว่าไม่มีขีดจำกัดของความสมบูรณ์แบบ และใครก็ตามที่สร้างแอปพลิเคชันที่เกือบสมบูรณ์แบบในแง่ของความปลอดภัยจะได้รับความนิยมอย่างรวดเร็ว นอกจากนี้ ปัญหาในการออกแบบ UI/UX สำหรับ dApps ยังไม่อยู่ในระดับเดียวกับแอปที่เราคุ้นเคยเนื่องจากมีผู้ใช้ค่อนข้างน้อย ก็มีโอกาสพัฒนาในด้านนี้เช่นเดียวกัน

ค. การพัฒนาการแลกเปลี่ยนแบบกระจายอำนาจ

เนื่องจากไม่มีพ่อค้าคนกลาง การแลกเปลี่ยนสกุลเงินแบบกระจายอำนาจ (DEX) จึงเป็นข้อเสนอที่น่าสนใจ DEX ช่วยให้ blockchain ทำงานเป็นบุคคลที่สามได้ ด้วยการเปลี่ยนธุรกรรมที่สำคัญไปยังบล็อคเชน เทคโนโลยีคริปโตเคอเรนซีพื้นฐานจะขจัดจุดล้มเหลวเพียงจุดเดียว ช่วยให้ผู้ใช้ยังคงความเป็นเจ้าของในทรัพย์สินของตนและช่วยให้การซื้อขายมีความปลอดภัยและโปร่งใสมากขึ้น DEX ดำเนินธุรกรรมในตลาดโดยใช้สัญญาอัจฉริยะโดยกระจายธุรกรรมผ่านรหัสออฟไลน์ อย่างไรก็ตาม มีเทคนิคการเติมเต็มคำสั่งซื้อจำนวนมากที่มีระดับการกระจายอำนาจที่แตกต่างกัน ดังนั้นจึงมีแนวโน้มอย่างยิ่งที่จะสร้างโครงการดังกล่าว อย่างไรก็ตาม อย่าลืมว่าการแลกเปลี่ยน crypto เป็นระบบที่ซับซ้อนซึ่งไม่สามารถพัฒนาได้หากปราศจากความเข้าใจล่วงหน้า จึงจำเป็นต้องมีการวิจัยอย่างครบถ้วน

ง. DeFi Landing/Browing Platform Development

การสร้างไซต์สำหรับ DeFi Lending ตามด้วยแอปบนอุปกรณ์เคลื่อนที่ที่มาพร้อมเครื่องหลังจากที่คุณได้รับการสนับสนุนอย่างแท้จริงแล้ว ถือเป็นแผนที่ยอดเยี่ยม โดยที่ไซต์สามารถปรับขนาดได้อย่างถูกต้องสำหรับแพลตฟอร์มเว็บและมือถือ จดจำจุดแข็งของระเบียบวิธีแบบคล่องตัว ซึ่งจำเป็นต่อความสำเร็จของโครงการ: ความสามารถในการปรับตัว ความโปร่งใส และความรวดเร็ว

อี การพัฒนากระเป๋าเงิน DeFi

สัญญาอัจฉริยะซึ่งต่างจากสถาบันการเงินแบบรวมศูนย์ มีหน้าที่รับผิดชอบในการรักษาความปลอดภัยของเงินทุนใน DeFi Wallet ซึ่งทำให้เทคโนโลยีแตกต่างจากกระเป๋าเงินอื่นๆ และเพื่อสร้างสัญญาอัจฉริยะที่ปลอดภัยและใช้งานได้ ความเชี่ยวชาญด้านบล็อกเชนจึงเป็นสิ่งจำเป็น

โดยทั่วไป กระเป๋าเงิน DeFi ควรรวมคุณสมบัติดังต่อไปนี้:

- DUO

- ID ใบหน้า/สัมผัส

- หลายลายเซ็น

- ออกจากระบบเซสชัน

- กระจายอำนาจ-การเงิน-defi-พัฒนา-ewallet

ฉ. การพัฒนาแพลตฟอร์มการปักหลัก DeFi

DeFi Staking คือการจัดเก็บเงินในกระเป๋าเงินคริปโตเคอเรนซี (cryptocurrency wallet) เพื่อวัตถุประสงค์ในการสนับสนุนธุรกรรมบล็อคเชนทั้งหมด ยิ่งเงื่อนไขจูงใจของคุณดึงดูดใจมากเท่าใด ผู้ใช้ก็จะยิ่งมีโอกาสฝากสินทรัพย์ลงในแหล่งรวมสภาพคล่องของแพลตฟอร์มของคุณมากขึ้นเท่านั้น ดังนั้น ยิ่งแพลตฟอร์มมีสภาพคล่องมากเท่าไร ผู้ใช้ก็จะยิ่งมีความน่าเชื่อถือมากขึ้นเท่านั้น นอกจากนี้ โดยการให้โอกาสในการเดิมพัน แพลตฟอร์มของคุณจะสามารถทำเงินได้มากขึ้นจากค่าธรรมเนียมการทำธุรกรรมอันเป็นผลมาจากปริมาณธุรกรรมที่เพิ่มขึ้น ประเภทของรายได้แบบพาสซีฟในสินทรัพย์ดิจิทัลกำลังดึงดูดนักลงทุนจำนวนมากขึ้น เนื่องจากมีรูปแบบการปักหลักใหม่และพัฒนาแพลตฟอร์มการปักหลักที่พัฒนาแล้ว ไม่น่าแปลกใจเลยที่การพัฒนาแพลตฟอร์มการปักหลัก DeFi จะเฟื่องฟู

กรัม DeFi Crypto Banking Development

การสร้างธนาคารเข้ารหัสลับของคุณที่ทำงานผ่านสัญญาอัจฉริยะอาจเป็นตัวเลือกที่น่าสนใจ ดังนั้นธุรกรรมทั้งหมดที่เกี่ยวข้องกับสินทรัพย์ดิจิทัลจึงปลอดภัยและเป็นส่วนตัวมากขึ้น และจะไม่มีใครตรวจสอบประวัติเครดิต สิ่งนี้ดึงดูดเจ้าของ bitcoin จำนวนมากอย่างต่อเนื่อง ดังนั้น วิวัฒนาการที่ซับซ้อนขององค์กรทางการเงินแบบกระจายอำนาจดังกล่าวสามารถสร้างผลกำไรได้ค่อนข้างรวดเร็ว การมีคุณภาพดีนั้นเป็นสิ่งสำคัญที่จะไม่ใช้จ่ายอย่างสิ้นเปลือง

แอพ DeFi

แม้ว่าการกระจายอำนาจทางการเงินเพื่อเป็นทางเลือกแทนระบบการเงินแบบเดิมจะยังอยู่ในช่วงเริ่มต้น แต่ก็มีการสร้างแอพขึ้นมาจำนวนหนึ่งแล้ว แอพทำให้ผู้คนได้ลิ้มรสว่าการเงินของพวกเขาจะเป็นอย่างไรในอนาคต

1. AAVE

ฟีเจอร์หลัก

- ค้ำประกันเงินกู้ไม่มีที่สิ้นสุดด้วยอัตราดอกเบี้ยเงินกู้เป็นศูนย์

- สินเชื่อแฟลชหรือสินเชื่อที่ไม่มีหลักประกันที่มีอัตราดอกเบี้ยคงที่ 0.09%

- เข้าถึงสินเชื่อในสกุลเงินเสมือนต่างๆ

- อัตราดอกเบี้ยที่ยืดหยุ่นสำหรับผู้กู้

ข้อดี

- แหล่งเงินกู้ขนาดใหญ่สำหรับสินทรัพย์ดิจิทัลต่างๆ

- คุณสมบัติเพิ่มเติมสำหรับผู้ให้กู้และผู้ยืมสินทรัพย์ดิจิทัล

- อัตราดอกเบี้ยคงที่สำหรับสกุลเงินดิจิทัลบางสกุล

- ผู้ใช้สามารถใช้สินเชื่อแฟลชด้วยการลงทะเบียน KYC

ข้อเสีย

- ซับซ้อนและไม่เป็นมิตรกับผู้ใช้

- แรงจูงใจต่ำสำหรับผู้ให้กู้และผู้กู้โดยใช้แพลตฟอร์ม

- ตัวเลือกสินเชื่อแฟลชมีความอ่อนไหวต่อการยักย้ายถ่ายเทของแฮกเกอร์ คุณสมบัติที่สำคัญ: สินเชื่อที่มีหลักประกันตราบเท่าที่คุณต้องการโดยไม่มีดอกเบี้ยสำหรับการกู้ยืม

- สินเชื่อแฟลชเป็นเงินกู้ระยะสั้นที่ไม่ต้องใช้หลักประกันและมีอัตราดอกเบี้ยคงที่ 0.09 เปอร์เซ็นต์

- เข้าถึงสินเชื่อในสกุลเงินเสมือนต่างๆ

2. เมกเกอร์

ฟีเจอร์หลัก

- MakerDAO มีการเข้ารหัสลับสองสกุล: DAI และ MKR Stablecoin ที่รู้จักกันในชื่อ DAI นั้นถูกผูกไว้กับดอลลาร์ ในขณะที่โทเค็น MKR ใช้เพื่อจ่ายดอกเบี้ยให้กับผู้ใช้

- Maker ส่วนใหญ่จะใช้สำหรับให้ยืม DAI ผู้ใช้ที่ใส่ ETH ที่รองรับลงใน Maker Vault จะสร้างเงินกู้ DAI ที่สามารถรับดอกเบี้ยได้

ข้อดี

- ปัจจุบันมีแอปพลิเคชันและการแลกเปลี่ยนประมาณ 400 รายการใช้ Maker

- DAI โทเค็นของ Maker นั้นคงที่เนื่องจากมูลค่าถูกกำหนดให้เป็นดอลลาร์สหรัฐ

- มันจัดการระบบที่ชัดเจนและเข้าถึงได้

- ด้วยการรักษาความปลอดภัยทรัพย์สินของคุณใน DAI ของ Maker คุณสามารถรับดอกเบี้ยหรือ DAI Savings Rate (DSR)

- ให้ความมั่นคง การปรับตัว และความปลอดภัย

ข้อเสีย

- โครงสร้างพื้นฐานสัญญาอัจฉริยะมีความอ่อนไหวต่อการแฮ็คที่เป็นอันตราย

- เหตุการณ์ Black Swan (ความเสี่ยงจาก Black Swan หมายถึงโอกาสที่จะเกิดเหตุการณ์ที่ไม่คาดคิด) มักส่งผลให้เกิดการสูญเสียที่สำคัญ เช่น เหตุการณ์วันที่ 12 มีนาคม 2020

3. เคิร์ฟ ไฟแนนซ์

ฟีเจอร์หลัก

- CRV ที่มีการลงคะแนนเสียง (veCRV) เป็นชื่อของ CRV ที่ได้รับการรักษาความปลอดภัยในโปรโตคอล Curve สำหรับระยะเวลาที่กำหนดไว้ล่วงหน้า

- เจ้าของ veCRV มักจะได้กำไรจากค่าธรรมเนียมการทำธุรกรรม

- หากตัดสินใจฝากเหรียญด้วยความเป็นเจ้าของน้อยที่สุดในกลุ่มสภาพคล่อง พวกเขาอาจได้รับโบนัสเงินฝาก

ข้อดี

- ต้นทุนการทำธุรกรรมต่ำ

- Curve สามารถป้องกันความเหลื่อมล้ำของราคาระหว่างคู่สกุลเงินดิจิตอลโดยอนุญาตให้มีประเภทเส้นโค้งพันธะเพิ่มเติม

- ลดโอกาสการสูญเสียชั่วคราว โบรกเกอร์สภาพคล่องของ Curve เสนอการจับคู่ Stablecoin ที่ลดการขาดทุนชั่วคราว

ข้อเสีย

- นักลงทุนส่วนใหญ่หลีกเลี่ยงโทเค็นของ Curve เนื่องจากความซับซ้อน

- อันตรายที่เกิดจากโปรโตคอล DeFi ที่แตกต่างกัน อินเทอร์เฟซ Curve Finance พร้อมโปรโตคอล DeFi หลายรายการ ทำให้ระบบเสี่ยงต่อปัญหาที่เกิดจากระบบ DeFi ที่แตกต่างกัน

- ความผันผวนของผลตอบแทนสภาพคล่องที่มีนัยสำคัญ เมื่อเวลาผ่านไป กลุ่มสภาพคล่องที่มีอัตราผลตอบแทนต่อปีสูง (APY) อาจลดลงเป็น APY ที่ต่ำบ่อยครั้ง

4. เปลี่ยนซูชิ

ฟีเจอร์หลัก

- ผู้ใช้สามารถซื้อขายได้อย่างง่ายดายภายในช่วง 100 ERC-20 โทเค็นบน SushiSwap SushiSwap เรียกเก็บค่าธรรมเนียมการซื้อขาย 0.3 เปอร์เซ็นต์

- ผู้ค้าสามารถเดิมพันโทเค็น SUSHI ได้ที่ SushiSwap's Sushi Bar เพื่อรับโทเค็น SUSHI เพิ่มเติม

ข้อดี

- มีคู่ซื้อขาย ERC20 มากกว่า 100 คู่

- ในโครงการที่ใช้ซูชิ ผู้ใช้สามารถสลับ เดิมพัน และฟาร์มได้

- ใช้งานง่ายและใช้งานง่าย

ข้อเสีย

- เปอร์เซ็นต์ที่ต่ำกว่าของค่าธรรมเนียมที่ได้รับเมื่อเทียบกับ Uniswap

- ราคาน้ำมันสูง (ปัญหาที่ Ethereum AMM อื่น ๆ เผชิญทั้งหมด)

- อันตรายจากการสูญเสียชั่วคราว

- ปัญหาภายในต่างๆ

5. บาลานเซอร์

ฟีเจอร์หลัก

- Balancer กำลังปฏิวัติแนวคิดของการแลกเปลี่ยนแบบกระจายอำนาจโดยให้ผู้บริโภคห้ารายการที่จำเป็นเพื่อเพิ่มประสบการณ์การซื้อขายของพวกเขาให้สูงสุด

- โปรโตคอล Balancer Gnosis; ห้องนิรภัย; สระบาลานเซอร์; เราเตอร์สั่งซื้ออัจฉริยะ; เมิร์เคิล ออร์ชาร์ด. มีทั้งสระว่ายน้ำสาธารณะและส่วนตัวที่บาลานเซอร์

ข้อดี

- นวนิยายหลายกลุ่มสินทรัพย์

- ฟังก์ชัน Swap ช่วยให้ผู้ประกอบการเก็งกำไรสามารถทำกำไรจากการรีเฟรชพูล

- ราคาก๊าซที่ลดลง

- AMM แบบกำหนดเอง

ข้อเสีย

- อันตรายจากการสูญเสียชั่วคราว

- ในปี 2020 การแฮ็กครั้งใหญ่นำไปสู่การขโมยโทเค็นมูลค่า 500,000 ดอลลาร์

ความท้าทายที่ต้องเผชิญกับโครงการ Defi: DeFi เป็นการปฏิวัติ แต่ก็มีข้อจำกัด

DeFi เป็นปรากฏการณ์ที่เพิ่มขึ้นพร้อมกับข้อกังวลมากมาย ตามแนวคิดล่าสุด การเงินแบบกระจายอำนาจไม่ได้อยู่ภายใต้ความเข้มงวดในการใช้งานที่กว้างขวางหรือเป็นเวลานาน นอกจากนี้ หน่วยงานระดับชาติกำลังพิจารณาระบบที่พวกเขากำลังดำเนินการโดยคำนึงถึงกฎระเบียบ อันตรายอื่นๆ ที่เกี่ยวข้องกับ DeFi ได้แก่:

ก. ไม่มีการคุ้มครองผู้บริโภค

ในการขาดกฎเกณฑ์และข้อบังคับ DeFi ได้เบ่งบาน อย่างไรก็ตาม นี่ยังหมายความว่าผู้ใช้อาจมีการไล่เบี้ยอย่างจำกัดหากธุรกรรมผิดพลาด ในด้านการเงินแบบรวมศูนย์ เช่น Federal Deposit Insurance Corporation (FDIC) จะคืนเงินให้กับผู้ถือบัญชีเงินฝากสูงถึง $250,000 ต่อบัญชีและต่อสถาบันในกรณีที่ธนาคารล้มเหลว นอกจากนี้ กฎหมายกำหนดให้ธนาคารต้องสงวนเงินทุนบางส่วนไว้เป็นทุนสำรองเพื่อให้เกิดความมั่นคงและอนุญาตให้คุณถอนเงินสดได้ตลอดเวลา ไม่มีการป้องกันดังกล่าวใน DeFi

ข. แฮกเกอร์เป็นภัยคุกคาม

แม้ว่าการอัปเดตบล็อคเชนอาจทำได้ยาก แต่ส่วนประกอบอื่นๆ ของ DeFi นั้นมีความอ่อนไหวสูงต่อการถูกแฮ็ก ซึ่งอาจส่งผลให้เกิดการโจรกรรมหรือการสูญเสียเงิน กรณีการใช้งานที่เป็นไปได้ทั้งหมดสำหรับการเงินแบบกระจายอำนาจขึ้นอยู่กับระบบซอฟต์แวร์ที่เสี่ยงต่อการถูกแฮ็ก

ค. หลักประกัน

หลักประกันคือทรัพย์สินที่ใช้ในการค้ำประกันเงินกู้ เมื่อได้รับการจำนองเช่นเงินกู้ค้ำประกันโดยที่อยู่อาศัยที่ซื้อ ธุรกรรมการให้กู้ยืม DeFi เกือบทั้งหมดต้องมีหลักประกันเท่ากับหรือมากกว่าร้อยละ 100 ของมูลค่าเงินกู้ กฎเหล่านี้จำกัดสิทธิ์ในการให้สินเชื่อ DeFi หลายรูปแบบ

ง. ข้อกำหนดคีย์ส่วนตัว

With DeFi and cryptocurrencies, you must protect your bitcoin wallets. Private keys, which are long, unique codes known only to the wallet owner, are used to safeguard wallets. If you lose your private key, you lose access to your funds; a lost private key cannot be recovered.

อี ความเสี่ยงของโปรโตคอล

บ่อยครั้งที่สัญญาอัจฉริยะของ DeFi จัดเก็บสกุลเงินดิจิทัลจำนวนมาก นี่เป็นสิ่งจูงใจอย่างมากในการค้นหาช่องโหว่ของโค้ด ช่องโหว่ดังกล่าวในโค้ดที่ออกแบบมาไม่ดีได้ถูกนำไปใช้ประโยชน์หลายครั้งแล้ว บ่อยครั้งทำให้ผู้ใช้โปรแกรมที่ได้รับผลกระทบออกจากกระเป๋า ในทำนองเดียวกัน ผู้ไม่หวังดีสามารถแจกจ่ายโค้ดที่เป็นอันตรายโดยมีจุดประสงค์เพื่อหลอกลวงผู้ใช้ DeFi ที่ไร้เดียงสา

ฉ. ความเสี่ยงในการย่อยสลาย

การเชื่อมต่อระหว่างกันของแอปพลิเคชัน DeFi หมายความว่าช่องโหว่ที่อาจเกิดขึ้นอาจปรากฏขึ้นเมื่อใช้หลายโปรโตคอลพร้อมกันเท่านั้น

กรัม พรมดึง

โครงการ DeFi ที่มีขนาดเล็กบางโครงการได้ดึงพรมออกมาจากกลุ่มผู้ใช้แรกเริ่ม ผู้พัฒนาโครงการทำให้หมดสภาพคล่องเพื่อทำกำไรจากสภาพคล่องของลูกค้า

ชม. ความเสี่ยงด้านกฎระเบียบ

เพื่อปกป้องนักลงทุนและช่วยป้องกันอาชญากรรมทางการเงิน เช่น การฟอกเงิน อุตสาหกรรมการเงินแบบดั้งเดิมได้รับการควบคุมอย่างกว้างขวาง ในทางตรงกันข้าม Defi ไม่ได้รับการควบคุมอย่างสมบูรณ์ การปราบปรามด้านกฎระเบียบที่เข้มงวดจะเป็นอันตรายต่อภาคย่อยที่ยังคงเกิดขึ้นใหม่อย่างไม่ต้องสงสัย

ผม. ความเสี่ยงจากการรวมศูนย์

แอปพลิเคชันและระบบนิเวศของ DeFi บางตัวมีศูนย์กลางมากกว่าตัวอื่นๆ ตัวอย่างเช่น โปรโตคอลหลายตัวมีมาสเตอร์คีย์และคุณสมบัติอื่นๆ ที่ช่วยให้นักพัฒนาสามารถควบคุมโครงการได้อย่างครอบคลุม ส่วนเพิ่มเติมเหล่านี้ได้รับการออกแบบมาเพื่อปกป้องผู้ใช้โปรโตคอล อย่างไรก็ตาม สามารถใช้เพื่อปิดโครงการได้ทันที หากหน่วยงานกำกับดูแลออกแรงกดดันเพียงพอ

เจ ความผันผวน

แม้แต่เหรียญ DeFi ที่มีค่าที่สุดก็มักจะผันผวน ความผันผวนของราคาที่ไม่คาดคิดอาจส่งผลให้เกิดการสูญเสียอย่างรุนแรงสำหรับผู้บริโภค DeFi

แพลตฟอร์ม DeFi ที่มีชื่อเสียง

แม้ว่าจะไม่มีวันและเวลาที่แน่นอนสำหรับการเริ่มต้นการเคลื่อนไหวของ DeFi แต่บางแพลตฟอร์ม เช่น Compound Finance ในปี 2560 สามารถให้เครดิตว่ามีบทบาทสำคัญในการผลักดัน DeFi ให้อยู่ในระดับแนวหน้าของความสนใจของสาธารณชน แอปพลิเคชั่นกระจายอำนาจที่รู้จักกันดีเหล่านี้รวมถึง:

1. การเงินทบต้น

หนึ่งในกรณีการใช้งานทางการเงินแบบกระจายอำนาจที่มีประสิทธิภาพครั้งแรกดังที่แสดงโดย Compound คือการสร้างแพลตฟอร์มสำหรับการให้ยืมและการยืมเงินดิจิทัล แอพพลิเคชั่นกระจายอำนาจ (dApp) Compound ใช้สัญญาอัจฉริยะเพื่อจับคู่ผู้กู้และผู้ให้กู้ ลูกค้าสามารถยืมหลักประกันที่ฝากไว้ได้

2. MakerDAO

MakerDAO เป็นแพลตฟอร์มสำหรับ Stablecoin ซึ่ง DAI ของ Stablecoin ดั้งเดิมผูกกับมูลค่าของดอลลาร์สหรัฐในอัตราส่วน 1:1 และได้รับการสนับสนุนโดยสินทรัพย์ที่ใช้ Ethereum เป็นหลักประกัน ผู้ถือ MKR ซึ่งเป็นโทเค็นตัวที่สองที่รองรับโปรโตคอล Maker จะได้รับความสามารถในการมีส่วนร่วมในการกำกับดูแลแพลตฟอร์ม

3. Uniswap

คุณสามารถมีส่วนร่วมในการซื้อขายสกุลเงินดิจิทัลบน Uniswap ซึ่งเป็นการแลกเปลี่ยนแบบกระจายอำนาจที่รู้จักกันดี (DEX) โดยเพียงแค่เชื่อมโยงกระเป๋าเงินของคุณเข้ากับแพลตฟอร์ม ผู้ดูแลสภาพคล่องอัตโนมัติหรือที่เรียกว่า AMM รวมอยู่ในแพลตฟอร์มเป็นคุณสมบัติเพิ่มเติม ผู้ดูแลสภาพคล่องประเภทนี้กำหนดราคาสินทรัพย์โดยใช้อัลกอริธึมมากกว่าสมุดคำสั่งซื้อ เช่นเดียวกับการแลกเปลี่ยนแบบดั้งเดิม นอกจากนี้ คุณมีโอกาสที่จะเป็นผู้ให้บริการสภาพคล่องบนแพลตฟอร์ม Uniswap ซึ่งจะช่วยให้คุณสามารถยืมสินทรัพย์ไปยังกลุ่มสภาพคล่องของแพลตฟอร์มและรับผลตอบแทนในรูปแบบของค่าธรรมเนียมส่วนหนึ่งที่ได้รับจากการแลกเปลี่ยน การซื้อขายจะถูกตัดสินโดยอัตโนมัติโดย Uniswap โดยใช้วิธีการใหม่ที่เรียกว่า Automated Market Making ซึ่งตั้งอยู่ใกล้ราคาตลาดปัจจุบัน ผู้ใช้ทุกคนมีความสามารถ นอกเหนือจากการซื้อขาย เพื่อเป็นผู้ให้บริการสภาพคล่องโดยบริจาคเงินดิจิตอลให้กับสัญญา Uniswap และรับค่าธรรมเนียมการแลกเปลี่ยนส่วนหนึ่ง นี่คือนอกเหนือจากการซื้อขาย คำศัพท์สำหรับการปฏิบัตินี้คือ "การรวมกลุ่ม"

4. Augur

แอปพลิเคชั่นกระจายอำนาจเฉพาะ (dApp) นี้เป็นตลาดการทำนายที่แลกกับค่าธรรมเนียม อนุญาตให้ผู้ใช้เดิมพันผลของโปรโตคอลเฉพาะเหตุการณ์เฉพาะที่อยู่เบื้องหลังตลาดการทำนายแบบกระจายอำนาจที่เรียกว่า Augur คุณสามารถลงคะแนนกับ Augur เกี่ยวกับผลลัพธ์ของกิจกรรม อย่างไรก็ตาม ในการทำเช่นนั้น ก่อนอื่นคุณต้อง "ใส่สกินในเกม" โดยกำหนดค่าให้กับคะแนนโหวตของคุณ แม้ว่าระบบการทำนายตลาดเช่น Augur และ Guesser ยังอยู่ในช่วงเริ่มต้น แต่ก็ให้ภาพรวมในอนาคตที่ผู้ใช้จะสามารถปรับปรุงความสามารถในการคาดการณ์ของพวกเขาได้โดยใช้สติปัญญาโดยรวมของคนกลุ่มใหญ่

5. Synthetix

Synthetix เป็นแอปพลิเคชั่นกระจายอำนาจ (dApp) ที่ให้ผู้ใช้สามารถสร้างแบบจำลองสังเคราะห์ของสินทรัพย์ในโลกแห่งความเป็นจริงและสกุลเงินดิจิตอล จำเป็นต้องวางหลักประกันในสัญญาอัจฉริยะของ Synthetix เพื่อสร้างสินทรัพย์สังเคราะห์เหล่านี้

6. เชนลิงค์

ตามต้องการ เครือข่าย oracle แบบกระจายของโหนดนี้ตอบสนองต่อสัญญาอัจฉริยะด้วยข้อมูลที่ได้รับจากแหล่งที่ไม่ใช่บล็อคเชน

Defi vs การเงินแบบดั้งเดิม: อันไหนโดดเด่น?

CeFi ไม่ได้ด้อยกว่า DeFi และไม่ได้เหนือกว่าด้วย ความต้องการและความต้องการของคุณจะเป็นตัวกำหนดว่าเหมาะสมกับคุณหรือไม่ เพื่อแลกกับการละทิ้งการควบคุมบางอย่างในข้อตกลง CeFi โดยปกติแล้ว คุณจะได้รับการค้ำประกันที่เข้มงวดยิ่งขึ้นและปลดภาระความรับผิดชอบบางประการสำหรับการจัดการสินทรัพย์และธุรกรรม

| การกระจายอำนาจการเงิน | การเงินแบบรวมศูนย์ |

|---|---|

| ไม่ใช้อำนาจหรือการควบคุมเงินทุนหรือทรัพย์สินของผู้ใช้ | มีอำนาจเหนือการเงินหรือทรัพย์สินของผู้ใช้ |

| เป็นระบบอัตโนมัติอย่างมากด้วยการใช้สัญญาอัจฉริยะ ซึ่งช่วยให้ทำงานเป็นแพลตฟอร์มอิสระได้ | อยู่ภายใต้การดูแลของผู้บริหารระดับสูงของสถาบัน |

| ให้ผลตอบแทนที่ไม่ดีจากเงินที่ทำ | ให้อัตราผลตอบแทนจากเงินฝากในสินทรัพย์ที่สูงขึ้น |

| ให้กระบวนการที่ตรงไปตรงมาสำหรับการจัดหาเงินกู้ | เพื่อให้มีสิทธิ์ได้รับเงินกู้ ผู้ใช้ต้องให้ข้อมูลระบุตัวตนทั้งหมดแก่แพลตฟอร์มเพื่อให้มีสิทธิ์ได้รับเงินกู้ |

ไม่ได้ขึ้นอยู่กับใครแต่อย่างใด | กลุ่มคนที่เรียกรวมกันว่าการจัดการแพลตฟอร์ม ทำหน้าที่เป็นพร็อกซีสำหรับตัวแพลตฟอร์มเอง |

1. การจัดการ

แอพที่ใช้การเงินแบบกระจายอำนาจ ต่างจากเงินแบบดั้งเดิม ไม่ได้รับการจัดการโดยสถาบันการเงินหรือบุคลากรของสถาบัน ในทางกลับกัน กฎระเบียบต่างๆ จะถูกแปลงเป็นโปรแกรมคอมพิวเตอร์ ซึ่งเรียกอีกอย่างว่า "สัญญาอัจฉริยะ" สัญญาอัจฉริยะคือโปรแกรมคอมพิวเตอร์ที่จัดเก็บไว้ในบล็อกเชนและได้รับการออกแบบให้ปฏิบัติตามเงื่อนไขโดยอัตโนมัติหลังจากผ่านสถานการณ์ที่กำหนดไว้ล่วงหน้าแล้ว หลังจากเพิ่มสัญญาอัจฉริยะในบล็อกเชนแล้ว แอป DeFi จะสามารถทำงานได้โดยอัตโนมัติด้วยความช่วยเหลือเพียงเล็กน้อยหรือไม่มีเลยจากมนุษย์ ในความเป็นจริง นักพัฒนามักจะรับผิดชอบในการบำรุงรักษา DApps โดยการแก้ไขจุดบกพร่องและอัปเกรด สิ่งนี้ตรงกันข้ามอย่างสิ้นเชิงกับวิธีการจัดการการเงินแบบดั้งเดิม ซึ่งต้องใช้การมีส่วนร่วมของมนุษย์จำนวนมากเพื่อดำเนินการได้

2. การเข้ารหัสโปร่งใส

ทุกคนสามารถตรวจสอบรหัสที่เก็บไว้ใน blockchain ได้เนื่องจากเป็นสาธารณะ ระดับความน่าเชื่อถือที่สูงขึ้นได้รับการพัฒนาร่วมกับผู้ใช้ อันเป็นผลมาจากข้อเท็จจริงที่ว่าทุกคนสามารถเข้าใจการทำงานของสัญญาอัจฉริยะและตรวจพบปัญหาในสัญญาได้ ธุรกรรมเช่นเดียวกับบล็อคเชนนั้นเป็นบันทึกสาธารณะที่ทุกคนสามารถเข้าถึงได้ มีการใช้นามแฝงในระหว่างขั้นตอนการทำธุรกรรม ดังนั้นจึงไม่สามารถรวบรวมข้อมูลเกี่ยวกับตัวตนที่แท้จริงของบุคคลที่ทำธุรกรรมได้ ในทางตรงกันข้าม ลูกค้าไม่มีความเห็นใด ๆ ในการพัฒนาหรือบำรุงรักษาผลิตภัณฑ์ทางการเงินในระบบธนาคารทั่วไป ซึ่งหมายความว่าลูกค้าไม่มีทางรู้ถึงวิธีการจัดการเงินของพวกเขา

3. การเข้าถึง

การเข้าถึงผลิตภัณฑ์ทางการเงินแบบดั้งเดิมนั้นแตกต่างกันไปตามสถาบัน โดยทั่วไปแล้ว การทำธุรกรรมในพื้นที่ทำได้ง่ายกว่าการทำธุรกรรมจากต่างประเทศ ซึ่งทำให้เกิดความท้าทายหลายประการ ตัวอย่างเช่น หากคุณอาศัยอยู่ในสหรัฐอเมริกาและต้องการส่งเงินให้บุคคลในเดนมาร์ก คุณจะต้องใช้บริการจากบุคคลที่สาม ซึ่งจะทำให้คุณเสียค่าใช้จ่ายสำหรับทั้งธุรกรรมและการแปลงสกุลเงิน

คุณจะสามารถเข้าถึงบริการเดียวกันได้โดยไม่คำนึงว่าคุณจะอยู่ที่ใด เนื่องจาก DeFi สร้างขึ้นจากพื้นฐานเพื่อให้สามารถเข้าถึงได้ทั่วโลกตั้งแต่เริ่มต้น แอพ DeFi ส่วนใหญ่มีให้สำหรับทุกคนที่มีการเชื่อมต่ออินเทอร์เน็ต อย่างไรก็ตาม อาจมีข้อบังคับท้องถิ่นบางประการ

4. ไม่ได้รับอนุญาต

แอปที่ไม่ต้องการการอนุญาตเพื่อใช้หรือสร้างจะเรียกว่าไม่มีสิทธิ์ ซึ่งหมายความว่าทุกคนสามารถใช้หรือสร้างแอปเหล่านี้ได้ ระบบการเงินแบบดั้งเดิมซึ่งมีผู้เฝ้าประตูจำนวนมากและข้อกำหนดในการลงทะเบียนบัญชีที่เกี่ยวข้องกับรูปแบบที่กว้างขวางก็ขัดแย้งกับสิ่งนี้เช่นกัน ผู้ใช้สามารถโต้ตอบโดยตรงกับสัญญาอัจฉริยะโดยใช้กระเป๋าเงินดิจิตอลของพวกเขาเมื่อใช้ DeFi

5. ประสบการณ์ผู้ใช้

หากคุณไม่ชอบอินเทอร์เฟซผู้ใช้ของแอพมือถือสำหรับธนาคารของคุณ ทางเลือกเดียวที่แท้จริงของคุณคือติดต่อฝ่ายดูแลลูกค้าเพื่อแจ้งข้อร้องเรียนของคุณหรือย้ายธนาคาร ไม่มีอะไรมากไปกว่านั้นที่คุณสามารถทำได้ ในทางกลับกัน หากอินเทอร์เฟซผู้ใช้ของแอป DeFi ไม่เป็นที่ชื่นชอบ คุณสามารถใช้อินเทอร์เฟซของบุคคลที่สามหรือพัฒนาโปรแกรมของคุณได้

NFTs, Metaverse และ DeFi

โทเค็นที่ไม่สามารถเปลี่ยนได้หรือที่เรียกว่า NFT สามารถใช้เพื่อวัตถุประสงค์ต่างๆ รวมถึงการเล่นเกม งานศิลปะดิจิทัล และแม้แต่อสังหาริมทรัพย์เสมือนจริง ภายในระบบนิเวศ DeFi คุณสามารถแสดงอะไรก็ได้ที่เป็นสินทรัพย์ดิจิทัลที่ไม่ซ้ำแบบใครโดยใช้มาตรฐานโทเค็น ERC-721 และ ERC-1155 นอกจากนี้ พวกเขามีแอพพลิเคชั่นที่น่าสนใจใน Web3 metaverse ซึ่งสามารถรวมเข้ากับประสบการณ์ GameFi และ play-to-earn (P2E) การใช้แพลตฟอร์มเช่น Moralis ทำให้สามารถสร้างเกมที่เล่นเพื่อหารายได้ได้อย่างง่ายดาย เกมประเภทนี้มีองค์ประกอบทางเศรษฐกิจและการเงิน และโทเค็นที่ชนะในนั้นสามารถซื้อขายในการแลกเปลี่ยนสกุลเงินดิจิตอล

กระเป๋าเงิน Web3 เช่น MetaMask มีส่วนสำคัญทั้งในระบบการเงินแบบกระจายอำนาจและ metaverse ใครๆ ก็สามารถสร้างที่อยู่ Web3 และยืนยันตัวตนผ่านการใช้กระเป๋าเงินแบบกระจายอำนาจเหล่านี้ ทำให้พวกเขามีส่วนร่วมในเกมบล็อคเชนหรือ DeFi dapp นอกจากนี้ ไม่จำเป็นต้องใช้ KYC กับกระเป๋าเงิน Web3 นอกจากนี้ พวกเขาจะไม่ขอข้อมูลส่วนบุคคลใด ๆ จากคุณเพื่อทำธุรกรรมให้เสร็จสมบูรณ์ เป็นผลให้พวกเขาปกป้องความเป็นส่วนตัวของผู้ใช้ซึ่งเป็นองค์ประกอบสำคัญของ DeFi นอกจากนี้ ทุกอย่างยังถูกรวมเข้ากับ Web3 ได้อย่างราบรื่นด้วยการทำงานร่วมกันของบล็อคเชน หลังจากการสนทนาสั้นๆ เกี่ยวกับสัญญาอัจฉริยะ กระบวนการพัฒนา DeFi dapps และฟังก์ชันที่ NFTs และ metaverse เล่นใน DeFi ถึงเวลาที่เราจะสำรวจคำถามต่อไปว่า "DeFi คืออะไร" โดยดูจากแอพพลิเคชั่นและส่วนประกอบ DeFi ประเภทต่างๆ ที่มีจำหน่าย

ตัวอย่างในอนาคตของ DeFi

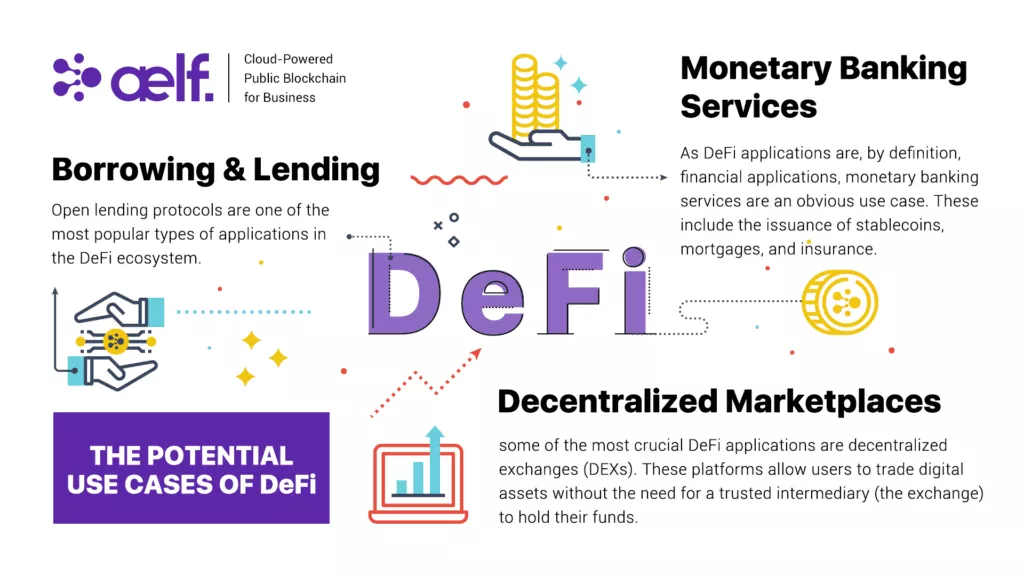

การกระจายอำนาจทางการเงิน (DeFi) เป็นระบบนิเวศที่กำลังมีการเปลี่ยนแปลงอย่างรวดเร็วและมีศักยภาพที่จะพัฒนาเป็นสิ่งที่แตกต่างอย่างมากจากอุตสาหกรรมการเงินทั่วไป ต่อไปนี้คือกรณีการใช้งานหลักบางส่วนสำหรับ DeFi:

ก. การแลกเปลี่ยนแบบกระจายอำนาจ (DEX)

การแลกเปลี่ยนที่ไม่ได้รวมศูนย์เป็นองค์ประกอบสำคัญของการเงินแบบกระจายอำนาจ ตลาดแบบ peer-to-peer ที่ผู้ค้า crypto สามารถทำธุรกรรมโดยตรงโดยไม่ต้องมอบเงินให้กับผู้ดูแลหรือคนกลางเรียกว่าการแลกเปลี่ยนแบบกระจายอำนาจ (DEX) ในทางกลับกัน การติดต่อจะง่ายขึ้นโดยใช้สัญญาดิจิทัล หรือที่เรียกว่าสัญญาอัจฉริยะ การกำจัดหน่วยงานที่รวมศูนย์ประเภทใดก็ตามที่รับผิดชอบการตรวจสอบและอนุญาตการค้าเป็นแรงจูงใจในการพัฒนาการแลกเปลี่ยนเหล่านี้ ทำให้ผู้ใช้สามารถซื้อและขายสกุลเงินดิจิทัลได้โดยตรงระหว่างกัน นอกจากนี้ พวกเขามักจะไม่ถูกคุมขัง ซึ่งหมายความว่าผู้ใช้จะสามารถควบคุมคีย์ส่วนตัวที่เกี่ยวข้องกับกระเป๋าเงินของตนได้อย่างเต็มที่ NXT ซึ่งเปิดตัวในปี 2014 เป็นการแลกเปลี่ยนแบบกระจายอำนาจครั้งแรก อย่างไรก็ตาม ตั้งแต่นั้นมา DEX ที่เป็นคู่แข่งกันจำนวนมากก็ได้ก่อตัวขึ้น โครงการอื่น ๆ อีกหลายโครงการได้ใช้ประโยชน์จากซอฟต์แวร์ของ Uniswap เพื่อพัฒนาการแลกเปลี่ยนแบบกระจายอำนาจที่คล้ายคลึงกับของตนเอง Uniswap เป็นหนึ่งใน DEX ที่มีชื่อเสียงที่สุด DyDx คือการแลกเปลี่ยนสินทรัพย์ดิจิทัล (DEX) ที่ประมวลผลธุรกรรมส่วนใหญ่ ณ เดือนมีนาคม 2022

ข. ตลาดกระจายอำนาจ

ตลาดกระจายอำนาจเป็นสถานที่เสมือนจริงที่บุคคลสามารถซื้อ ขาย และลงทุนสินทรัพย์ดิจิทัลโดยไม่จำเป็นต้องให้บุคคลที่สามทำหน้าที่เป็นตัวกลาง ตลาดเหล่านี้เปิดให้ผู้เข้าร่วมทั่วโลกและไม่เกี่ยวข้องกับบุคคลที่สามในกระบวนการธุรกรรม ตลาดกระจายอำนาจเป็นสถานที่ซึ่งการทำธุรกรรมที่เกี่ยวข้องกับ NFT (โทเค็นที่ไม่สามารถเปลี่ยนได้) สามารถเกิดขึ้นได้ ตลาดกลาง NFT เป็นแพลตฟอร์มออนไลน์ที่ให้นักสะสมดิจิทัลสามารถจัดเก็บ แสดง ซื้อ ขาย และสร้างโทเค็นที่แสดงถึงความเป็นเจ้าของสินค้าที่ไม่เหมือนใครซึ่งสามารถจับต้องได้หรือจับต้องไม่ได้ คุณจะต้องมีกระเป๋าเงินเข้ารหัสลับที่ได้รับเงินแล้วเช่นเดียวกับบัญชีผู้ใช้เพื่อเข้าสู่ตลาด NFT เนื่องจากการใช้ NFTs แพร่หลายมากขึ้น ตลาดกลางที่กระจายอำนาจจำนวนมากขึ้นก็กำลังออนไลน์เช่นกัน OpenSea ไม่ได้เป็นเพียงตลาดออนไลน์ที่มีชื่อเสียงมากที่สุดแห่งหนึ่งเท่านั้น แต่ยังเป็นตลาดออนไลน์ที่ประสบความสำเร็จมากที่สุดในแง่ของปริมาณธุรกรรมอีกด้วย Rarible, SuperRare และ District0x ซึ่งเป็นเครือข่ายของตลาดและชุมชนแบบกระจายอำนาจ เป็นเพียงตัวอย่างบางส่วนของแพลตฟอร์มยอดนิยมอื่นๆ

ค. ผู้รวบรวม

ในขณะนี้ การเงินแบบกระจายอำนาจถูกแจกจ่ายไปยังบล็อกเชนต่างๆ รวมถึง Ethereum และ Binance Smart Chain ทุกบล็อกเชนทำงานเป็นระบบนิเวศอิสระของตนเอง ซึ่งประกอบด้วยระบบการเงินเฉพาะทางและแบบแยกส่วน นี่คือที่ที่ผู้รวบรวมแบบกระจายอำนาจเข้ามา พวกเขารวมการซื้อขายจากการแลกเปลี่ยนต่างๆ เข้าด้วยกันในที่เดียว ช่วยประหยัดเวลาของผู้บริโภคในขณะเดียวกันก็เพิ่มประสิทธิภาพโดยรวมของการแลกเปลี่ยนและช่วยให้การซื้อขายดีขึ้น 1 นิ้วอาจเป็นตัวรวบรวมที่มีการจดจำชื่อมากที่สุด นอกจากนั้น ยังมี ParaSwap และ Matcha โดย 0x

ง. การให้ยืมและการกู้ยืม

แอปพลิเคชันทั่วไปสองสามรายการสำหรับการเงินแบบกระจาย ได้แก่ การให้ยืมและการยืม ขณะนี้มีแพลตฟอร์มการให้กู้ยืมแบบเปิดจำนวนมาก ซึ่งแต่ละแพลตฟอร์มช่วยให้คุณสามารถให้ยืมสินทรัพย์ดิจิทัลของคุณแก่ผู้ใช้รายอื่นเพื่อแลกกับการจ่ายดอกเบี้ย หรือยืมสินทรัพย์ดิจิทัลจากผู้ใช้รายอื่นเพื่อแลกกับการชำระดอกเบี้ย

อี ผู้ให้บริการฟาร์มผลผลิตและสภาพคล่อง

คำว่า "การทำฟาร์มด้วยผลผลิต" หมายถึงกระบวนการรักษาความปลอดภัยสินทรัพย์ดิจิทัลชั่วคราวเพื่อแลกกับรางวัล ซึ่งมักจะกระจายไปตามเงื่อนไขของสัญญาอัจฉริยะ ผู้ใช้จะต้องเดิมพันโทเค็นของผู้ให้บริการที่ได้รับจากการจัดหาสภาพคล่องในการแลกเปลี่ยนเฉพาะ เช่น AAVE ในสถานการณ์ส่วนใหญ่เมื่อพูดถึงการริเริ่มการทำฟาร์ม หลังจากนั้นจะมีการผลิตโทเค็นหลากหลายรูปแบบ ซึ่งสามารถนำไปใช้หรือแลกเปลี่ยนกับสินค้าโภคภัณฑ์อื่นๆ ได้ เนื่องจากทรัพย์สินที่ถูกล็อกอาจสูญหายได้ในบางครั้งในฟาร์มที่ให้ผลผลิตหากมีข้อบกพร่องในสัญญาอัจฉริยะ กรณีการใช้งานนี้ถือเป็นกรณีที่มีความเสี่ยงสูงแต่ยังมีโอกาสได้กำไรสูงอีกด้วย

ฉ. Stablecoins และซินธิติกส์

Stablecoins กำลังกลายเป็นสินทรัพย์ดิจิทัลที่โดดเด่นมากขึ้นในอุตสาหกรรม DeFi เพื่อลดความผันผวนของราคาและรักษาเสถียรภาพของราคา สกุลเงินดิจิทัลบางสกุลมีมูลค่าที่เชื่อมโยงกับสินทรัพย์อื่น มักเชื่อมโยงกับสกุลเงิน fiat เช่น ดอลลาร์สหรัฐ หรือสินทรัพย์อื่นๆ เช่น ทองคำ เหรียญเหล่านี้ได้รับความนิยมในหมู่ผู้ให้กู้ ผู้ยืม ผู้ค้า และผู้ให้บริการสภาพคล่องเนื่องจากความเสถียรของราคาและการโอนเงินที่รวดเร็วกว่า เนื่องจากลักษณะของเหรียญทำให้ราคามีเสถียรภาพ

Stablecoins สามารถแบ่งออกเป็นหมวดหมู่ย่อยของการออกสินทรัพย์สังเคราะห์ เป็นหนึ่งในแอพพลิเคชั่นที่ยากที่สุดสำหรับ DeFi ที่จะต้องพิจารณา กระบวนการสร้างโทเค็นสินทรัพย์ดิจิทัลที่เลียนแบบคุณสมบัติของอย่างอื่นเรียกว่าการออกสินทรัพย์สังเคราะห์ กระบวนการนี้คล้ายคลึงกับวิธีการที่เหรียญมีเสถียรภาพใกล้เคียงกับมูลค่าของสกุลเงินหรือสินทรัพย์ที่แนบมา สินทรัพย์สังเคราะห์เหล่านี้สามารถเป็นตัวแทนของอะไรก็ได้ ตั้งแต่โลหะมีค่าไปจนถึงสินทรัพย์ดิจิทัล หุ้นหรืออนุพันธ์ แม้กระทั่งสินทรัพย์ในโลกแห่งความเป็นจริง เช่น อสังหาริมทรัพย์ นอกจากนี้ ยังสามารถซื้อ ขาย หรือแลกเปลี่ยน ซึ่งให้สิทธิ์ผู้บริโภคในการเข้าถึงสินทรัพย์ที่ก่อนหน้านี้ไม่มีสภาพคล่องหรือหาซื้อได้ยาก

DeFi จะตามทันการเงินแบบดั้งเดิมทั่วโลกหรือไม่?

เป็นไปได้ไหมที่จะซื้อโค้กกับ Dogecoin และจ่ายค่าเรียนกับชิบะอินุ? อาจจะ. (ที่จริงแล้วคุณสามารถซื้อ Tesla ได้โดยใช้ Dogecoin) ในบางประเทศ เช่นในเอลซัลวาดอร์และฟิลิปปินส์ crypto ได้บรรลุสถานะกระแสหลักแล้ว อย่างไรก็ตาม DeFi มีระยะทางไกลพอสมควรก่อนที่จะสามารถแข่งขันกับการเงินแบบเดิมได้ "โครงสร้างพื้นฐานในปัจจุบันของการกระจายอำนาจทางการเงินช่วยให้สามารถตรวจสอบและค้นพบสิ่งที่เป็นไปได้ในช่วงต้นได้อย่างมาก แต่เราก็ยังห่างไกลจากการตระหนักถึงศักยภาพอย่างเต็มที่" เฉินกล่าวเสริม ประการแรก ตลาดมีความผันผวนมากเกินไป หากมูลค่าของสกุลเงินดิจิทัลสามารถเปลี่ยนแปลงได้ในแต่ละวัน ธุรกิจส่วนใหญ่จะไม่ยอมรับเป็นวิธีการชำระเงินหลัก ยกเว้น Tesla และ SpaceX

ผู้คนเริ่มมีความกังขาจำนวนมากว่าควรลงทุนในเหรียญใดในเหตุการณ์ต่อไปนี้ เช่น การล่มสลายของ Luna ในที่สุดฝุ่นก็จะตกลงมาและจะเห็นได้ชัดว่าเหรียญใดอยู่ที่นี่ อย่างไรก็ตาม มีการพัฒนาเพิ่มเติมอีกเล็กน้อยที่สามารถช่วยให้ DeFi เติบโตเต็มที่ หากการยอมรับ DeFi อย่างกว้างขวางเพิ่มขึ้น จะต้องมีการเน้นที่ความปลอดภัยของไคลเอนต์ให้มากขึ้น การพัฒนา DAO ที่จะอนุญาต dApps คล้ายกับวิธีที่ Apple ตรวจสอบแอปพลิเคชันในร้าน สิ่งนี้จะลดจำนวนผู้ไม่หวังดีที่พยายามหลอกลวงนักลงทุนด้วยวิสาหกิจที่ฉ้อโกง นอกจากนี้ แอปพลิเคชันสินเชื่อ DeFi จะต้องสามารถประเมินความเสี่ยงได้ดีขึ้น ปัจจุบัน ผู้ใช้อาจต้องเพิ่ม $100 ใน Ether เพื่อยืม $50 ในสกุลเงินดิจิทัลอื่น ซึ่งไม่มีประสิทธิภาพ ทางออกหนึ่งคือโปรแกรมที่สามารถเชื่อมโยงกระเป๋าเงินอื่นๆ ของบุคคลและวัดความเสี่ยงทางการเงินได้แม่นยำยิ่งขึ้น ซึ่งจะทำให้พวกเขาสามารถดำเนินการกู้ยืมเงินที่มีหลักประกันไม่เพียงพอ

อนาคตที่น่าจะเป็นไปได้มากที่สุดจะนำเสนอการเงินแบบไฮบริดบางประเภท ซึ่งบริการ DeFi บางอย่างจะรวมกับการจัดหาเงินทุนแบบเดิม มีการแนะนำโซลูชันที่ช่วยให้ผู้ใช้สามารถลงทุนส่วนหนึ่งของกองทุนเกษียณอายุและบัญชีออมทรัพย์ในสกุลเงินดิจิทัล ไม่ว่าคุณจะเชื่อว่า DeFi จะเป็นเทรนด์ที่ผ่านไปหรือเชื่อในศักยภาพในการปฏิวัติ คุณควรเข้าใจว่ามันคืออะไร

คุณทำเงินกับ DeFi ได้อย่างไร?

วิธีที่ง่ายที่สุดในการรับรายได้แบบพาสซีฟผ่าน DeFi คือการฝากเงินดิจิตอลของคุณบนแพลตฟอร์มหรือโปรโตคอลที่จะจ่ายผลตอบแทนเป็นเปอร์เซ็นต์ต่อปี นี้จะช่วยให้คุณได้รับผลตอบแทนจากการลงทุนของคุณ

เทคนิคการล็อคโทเค็นในสัญญาอัจฉริยะเพื่อแลกกับสำเนาโทเค็นเดียวกันมากขึ้นเรียกว่าการปักหลัก การทำฟาร์มที่ให้ผลผลิตเป็นอีกวิธีหนึ่งที่คุณสามารถให้รางวัลตัวเองด้วยอินสแตนซ์เพิ่มเติมของโทเค็นเดียวกันหรือโทเค็นใหม่ทั้งหมด

ลำดับธุรกิจแรกของคุณคือการซื้อสกุลเงินดิจิทัลโดยใช้คำสั่งบนทางลาด (เช่น การใช้เงินสดเพื่อซื้อสกุลเงินดิจิทัล) อย่างไรก็ตาม ก่อนที่คุณจะซื้อสกุลเงินดิจิทัลของคุณต่อไป คุณควรจำไว้ว่า DeFi ส่วนใหญ่สร้างขึ้นบน Ethereum blockchain ดังนั้นจึงไม่ค่อยยอมรับ BTC นี่คือสิ่งที่คุณควรจำไว้ก่อนที่จะไป

ปลอดภัยหรือไม่ที่จะลงทุนใน DeFi?

โดยทั่วไป การลงทุนในโทเค็นมีความเสี่ยงสูงกว่าหากโทเค็นมีมูลค่าตลาดที่ต่ำกว่าค่าเฉลี่ย ดังนั้น ก่อนทำสัญญากับสินทรัพย์ของคุณ คุณควรตรวจสอบสภาพคล่องของโทเค็น ก่อนทำการลงทุน คุณควรตรวจสอบให้แน่ใจว่าคุณทราบว่าโปรโตคอล Defi มีมานานแค่ไหนและมีการฝากเงินเข้าทั้งหมดเป็นจำนวนเท่าใด

คุณสามารถตรวจสอบเว็บไซต์ของบริษัทเพื่อดูว่าได้ใช้ความพยายามใดๆ ที่ถือว่าสมเหตุสมผลเพื่อลดความเสี่ยงที่เผชิญหรือไม่ คุณยังสามารถค้นหารายการข่าวเกี่ยวกับโปรโตคอลที่ถูกแฮ็กบนอินเทอร์เน็ตและข้อควรระวังเพื่อป้องกันไม่ให้เกิดขึ้นอีก

ก่อนที่คุณจะลงทุนเงินของคุณในโปรโตคอลใดๆ สิ่งสำคัญคือต้องเข้าใจว่าไม่มีโปรโตคอลการเงินแบบกระจายอำนาจที่ปราศจากความเสี่ยง อย่างไรก็ตาม ปัจจัยที่กล่าวถึงสามารถช่วยคุณในการประเมินความเสี่ยงได้อย่างแม่นยำ

อนาคตของ DeFi

อนาคตดูสดใสสำหรับ DeFi เนื่องจากบริษัทวางแผนที่จะขจัดความต้องการพ่อค้าคนกลางและเปลี่ยนไฮไลท์ของบาสเก็ตบอลให้เป็นสินทรัพย์ดิจิทัลที่มีมูลค่าเป็นตัวเงิน แม้ว่าจะยังอยู่ในขั้นตอนของการพัฒนาขีดความสามารถ แต่หลายคน เช่น Dan Simerman หัวหน้าฝ่ายการเงินสัมพันธ์ที่ IOTA Foundation กลุ่มวิจัยและพัฒนา DeFi เชื่อว่าคำมั่นสัญญาและศักยภาพของ DeFi นั้นกว้างขวางมาก เป็นกรณีนี้แม้ว่า DeFi ยังอยู่ในช่วงเริ่มต้น

ตั้งแต่เริ่มอารยธรรมมนุษย์ มีระบบการเงินหรือระบบการเงินบางประเภทที่ใช้อยู่เสมอ Cryptocurrency เป็นเพียงการทำซ้ำล่าสุดของอวาตาร์ดิจิทัล ในอีกไม่กี่ปีข้างหน้า เป็นไปได้ว่าทุกบริการทางการเงินที่มีอยู่ในระบบคำสั่ง fiat จะได้รับการออกแบบใหม่โดยเฉพาะสำหรับระบบนิเวศของสกุลเงินดิจิตอล สำหรับ cryptocurrencies มีตลาดที่ใช้งานได้แล้วสำหรับการออกและแลกเปลี่ยนสินทรัพย์ ยืม; การให้ยืม; การดูแล; และอนุพันธ์ ตอนนี้ฉันควรทำอะไรดี?

แอปพลิเคชันทางการเงินแบบกระจายศูนย์ (dapps) รุ่นแรกๆ ให้ความสำคัญกับหลักประกันเป็นมาตรการด้านความปลอดภัย กล่าวอีกนัยหนึ่ง ในการยืมสกุลเงินดิจิทัลเพิ่มเติม คุณต้องเป็นเจ้าของบางส่วนแล้วและมีบางส่วนเพื่อใช้เป็นหลักประกัน รูปแบบการยืมและให้ยืมแบบไม่มีหลักประกันแบบดั้งเดิมมากขึ้นจะต้องพึ่งพาระบบข้อมูลประจำตัวในอนาคตเพื่อให้ผู้กู้สามารถสร้างเครดิตและเพิ่มความสามารถในการยืมเงินได้เช่นเดียวกับคะแนน SSN และ FICO ในปัจจุบัน ในทางกลับกัน การระบุตัวตนแบบกระจายอำนาจจะต้องแพร่หลายในขณะที่ยังปกป้องความเป็นส่วนตัวของผู้ใช้ ตรงกันข้ามกับการระบุตัวตนและระบบเครดิตที่ใช้อยู่ในปัจจุบัน

เรายังเห็นนวัตกรรมในด้านประกันภัยอีกด้วย ส่วนสำคัญของตลาดปัจจุบันสำหรับสินเชื่อ DeFi นั้นมีหลักประกันมากเกินไป (หมายความว่าสินเชื่อดูเหมือนจะปลอดภัยโดยเนื้อแท้เพราะมีทรัพย์สินสำรองมากมาย) แต่หงส์ดำสำหรับ DeFi เป็นช่องโหว่ของสัญญาอัจฉริยะ แฮ็กเกอร์จะใช้เวลาสักครู่ในการกำจัดมูลค่าหลายล้านดอลลาร์หากพวกเขาค้นพบและใช้ประโยชน์จากข้อบกพร่องในโอเพนซอร์สโค้ดสำหรับแอปพลิเคชันแบบกระจายศูนย์ (dapp) ทีมงานอย่าง Nexus Mutual กำลังพัฒนาระบบประกันแบบกระจายศูนย์ ซึ่งในกรณีที่มีการโจมตีสัญญาอัจฉริยะ จะทำให้ผู้ใช้กลับสู่สถานะทางการเงินก่อนหน้านี้

การปรับปรุงประสบการณ์ผู้ใช้เป็นอีกเทรนด์หนึ่งที่เรากำลังสังเกตอยู่ คลื่นลูกแรกของแอปพลิเคชันกระจายอำนาจ (dapps) ได้รับการพัฒนาโดยผู้สนใจรักเทคโนโลยีบล็อกเชนสำหรับผู้ชื่นชอบเทคโนโลยีบล็อกเชนคนอื่นๆ การใช้ dapps เหล่านี้ทำให้บางสิ่งเป็นที่ต้องการ แม้ว่าจะนำเสนอความเป็นไปได้ใหม่ๆ ที่น่าสนใจสำหรับ DeFi ก็ตาม การทำซ้ำล่าสุดของแอป DeFi เน้นที่การออกแบบและความเป็นมิตรต่อผู้ใช้ เพื่อให้ผู้คนจำนวนมากสามารถเข้าถึงการเงินแบบเปิดได้

เราคาดว่าในอนาคตอันใกล้นี้ กระเป๋าเงินคริปโตเคอเรนซีจะทำหน้าที่เหมือนกับอินเทอร์เน็ตเบราว์เซอร์ในปัจจุบัน กล่าวคือเป็นพอร์ทัลที่ผู้ใช้สามารถเข้าถึงข่าวสารล่าสุดและข้อมูลจากทั่วโลก ลองนึกภาพการเข้าถึงแดชบอร์ดที่ไม่เพียงแต่แสดงสินทรัพย์ที่คุณเป็นเจ้าของ แต่ยังรวมถึงจำนวนทรัพย์สินที่ถูกล็อคไว้ในโปรโตคอลการเงินแบบเปิดต่างๆ เช่น เงินกู้ เงินกองทุน และสัญญาประกันภัย

ระบบนิเวศของ DeFi โดยรวมกำลังแสดงพฤติกรรมที่ชี้ไปในทิศทางของการกระจายอำนาจธรรมาภิบาลและกระบวนการตัดสินใจ แม้จะมีคำว่า "กระจายอำนาจ" ปรากฏใน DeFi แต่หลายโครงการที่มีอยู่ในปัจจุบันให้นักพัฒนาด้วยคีย์หลักที่สามารถใช้เพื่อปิดใช้งานหรือลบ dapps สิ่งนี้ทำขึ้นเพื่อให้ง่ายต่อการอัพเกรดระบบและจัดหาวาล์วปิดฉุกเฉินในกรณีที่การเข้ารหัสมีข้อบกพร่อง ในทางกลับกัน เมื่อโค้ดผ่านการตรวจสอบและทดสอบอย่างละเอียดมากขึ้น เราคาดว่าวิศวกรจะลบสวิตช์แบ็คดอร์เหล่านี้ออก ชุมชน DeFi กำลังดำเนินการทดลองเพื่อกำหนดวิธีการที่มีประสิทธิภาพมากที่สุดในการเปิดโอกาสให้ผู้มีส่วนได้ส่วนเสียลงคะแนนเสียงในการตัดสินใจ หนึ่งในวิธีการเหล่านี้คือการใช้ประโยชน์จาก Decentralized Autonomous Organizations (DAOs) ที่ใช้บล็อคเชน

Cryptocurrency กำลังนำเงินมาสู่ออนไลน์ และด้วยเหตุนี้ เราจึงได้เห็นการกระโดดของควอนตัมในความสามารถที่เป็นไปได้โดยคำนึงถึงประโยชน์ของเงิน เหตุการณ์ที่น่าหลงใหลนี้เกิดขึ้นภายในระบบการเงินแบบเปิด นี่เป็นโอกาสครั้งหนึ่งในชีวิตที่จะได้เห็นการกำเนิดและการเติบโตของอุตสาหกรรมใหม่โดยสิ้นเชิง ในช่วงเริ่มต้น พื้นที่บล็อคเชนและสกุลเงินดิจิทัลจะต้องสอดคล้องกับธุรกิจบริการทางการเงินสมัยใหม่ อย่างไรก็ตาม เป็นเรื่องยากที่จะจินตนาการว่านวัตกรรมใดจะเกิดขึ้นเมื่อเวลาผ่านไป เมื่ออำนาจในการสร้างบริการทางการเงินถูกทำให้เป็นประชาธิปไตยและมอบให้แก่ใครก็ตามที่สามารถเขียนโค้ดได้ สิ่งนี้จะเกิดขึ้นในอนาคต

คุณสามารถหานักพัฒนา DeFi ได้ที่ไหน?

การค้นหาธุรกิจที่ถูกต้องเพื่อดำเนินโครงการของคุณในแบบที่คุณต้องการอาจเป็นเรื่องที่ท้าทายเพราะทั้งช่อง DeFi และช่อง Web3 โดยทั่วไปเป็นเพียงการเริ่มต้นในการเดินทางเท่านั้น ในด้านของการกระจายอำนาจ fintech ปัจจุบันมีบริษัทเอาท์ซอร์สหลายร้อยแห่งทั่วโลกที่ให้บริการการพัฒนา DeFi อย่างไรก็ตาม หากคุณเปรียบเทียบจำนวนบริษัทเหล่านี้กับจำนวนนักพัฒนาซอฟต์แวร์ที่ทำงานบนซอฟต์แวร์ Web2 แบบเดิม ก็มีจำนวนไม่มากนัก นอกจากนี้ คุณภาพของบริการที่มีให้อาจมีข้อโต้แย้ง

อย่างไรก็ตาม การสรรหาทีมนักพัฒนาทั้งทีมที่มีความรู้และความสามารถเฉพาะทางอาจเป็นความพยายามที่มีราคาแพง ดังนั้น การจ้างบริษัทเอาท์ซอร์สที่จะตอบสนองทุกคำขอของคุณ และจัดหาทางเลือกที่ดีที่สุดหากจำเป็นก็ยังถือว่าเป็นแนวทางที่ดีที่สุด เนื่องจากบริษัทดังกล่าวจะตอบสนองทุกความต้องการของลูกค้า Emizentech มีความสามารถในการเป็น บริษัท พัฒนาสำหรับคุณที่เชี่ยวชาญด้าน DeFi

คำถามที่พบบ่อย

- การกระจายอำนาจทางการเงินทำอะไร?

การกำจัดบุคคลที่สามออกจากธุรกรรมทางการเงินทั้งหมดเป็นจุดประสงค์ของ Defi

- Bitcoin เป็นการเงินแบบกระจายอำนาจหรือไม่?

สกุลเงินดิจิทัล bitcoin คือ Bitcoin ไม่ใช่ Defi มากเท่ากับที่เป็นส่วนประกอบเนื่องจาก Defi ถูกสร้างขึ้นเพื่อใช้ bitcoin ในระบบนิเวศของมัน

- Defi ปลอดภัยแค่ไหน?

เทคโนโลยีบล็อคเชนและสัญญาอัจฉริยะซึ่งฉันได้กล่าวถึงในที่นี้เป็นรากฐานของ Defi พูดง่ายๆ ก็คือ สัญญาอัจฉริยะคือโปรแกรมคอมพิวเตอร์ที่เก็บไว้ในบล็อกเชนและเปิดใช้งานตามเวลาที่กำหนดไว้ DeFi Llama ประมาณการว่ามูลค่าทั้งหมดที่ถูกล็อกไว้ในระบบนิเวศ DeFi จะสูงถึง 1 พันล้านดอลลาร์ภายในสิ้นปี 2564

- การลงทุนใน Defi ปลอดภัยหรือไม่?

เนื่องจาก DeFi ยังอยู่ในช่วงเริ่มต้นและยังมีหลายทฤษฎีและการทดลองที่กำลังดำเนินการอยู่ การลงทุนร้อยละของเงินของคุณในแอปพลิเคชัน DeFi จะไม่ส่งผลเสียต่อกลยุทธ์การลงทุนโดยรวมของคุณ

คุณอาจชอบอ่าน

- จะพัฒนาแอพอย่าง Dave ได้อย่างไร?

- ขั้นตอนของ Salesforce ใน NFT Metaverse ด้วยการเปิดตัว NFT Cloud

- Flipkart ร่วมมือกับ FireDrops!

- Metaverse จะเปลี่ยนโฉมอีคอมเมิร์ซในไม่ช้า