Amazon แอบชนะธุรกิจร้านขายของชำออนไลน์ได้อย่างไร

เผยแพร่แล้ว: 2021-10-05วันนี้ 60% ของผู้บริโภคในสหรัฐฯ ซื้อของชำทางออนไลน์ หลังจากการแพร่ระบาด ร้านขายของชำแบบดั้งเดิมต้องแข่งขันกับผู้ทำลายล้างอย่าง Instacart และร้านค้าปลีกขนาดใหญ่อย่าง Walmart และ Amazon เพื่อช่วยให้ผู้ค้าปลีกเหล่านี้ประสบความสำเร็จใน ธุรกิจร้านขายของชำออนไลน์ ที่โหดร้าย เราใช้ Google Web Shopper และ Research Intelligence ที่คล้ายกันเพื่อเปรียบเทียบ Amazon, Walmart, Instacart และร้านขายของชำแบบดั้งเดิม

อันดับแรก มาเจาะลึก ถึงการเติบโตทางดิจิทัลกัน ก่อน

ปริมาณการใช้เว็บไปยังอุตสาหกรรมร้านขายของชำในสหรัฐฯ พุ่งขึ้น 47% เมื่อเทียบเป็นรายปี (YoY) นับตั้งแต่เริ่มระบาดของโควิด-19 แม้ว่าการจราจรจะลดลงตั้งแต่ จุดสูงสุดในเดือนมีนาคม 2564 การ แพร่ระบาดยังคงทิ้งร่องรอยไว้ การซื้อของชำออนไลน์ดูเหมือนจะอยู่ที่นี่

ร้านขายของชำแบบดั้งเดิมกับ Amazon

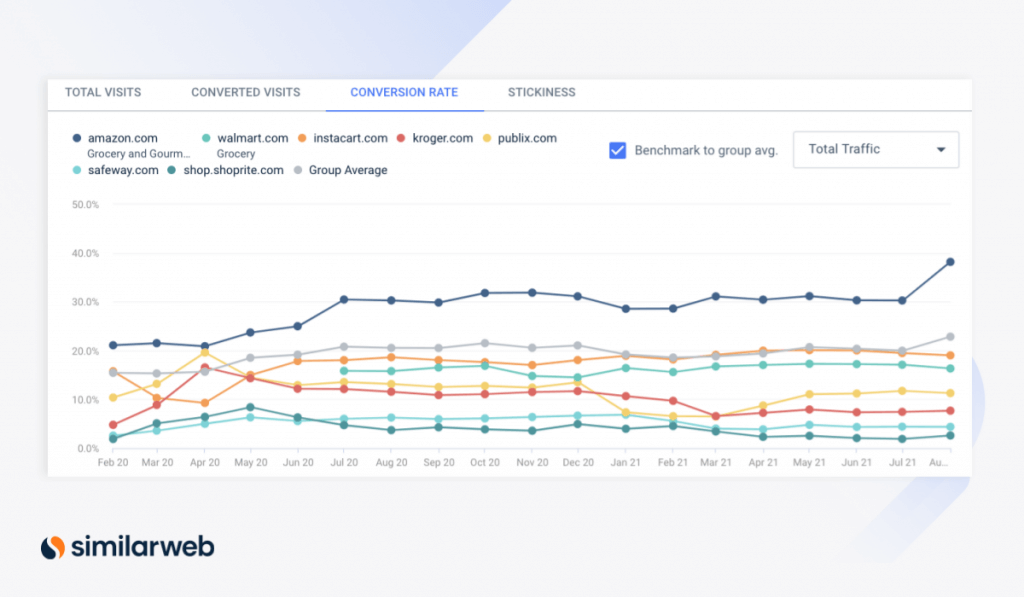

การซื้อด้วยความตื่นตระหนกในฤดูใบไม้ผลิปี 2020 ขับเคลื่อนอัตรา Conversion บนเดสก์ท็อปสำหรับร้านขายของชำแบบดั้งเดิม อัตรา Conversion (CVR) ของ Kroger เพิ่มขึ้น 86.5% เดือนต่อเดือน (MoM) จาก 8.9% ในเดือนมีนาคม 2020 เป็น 16.6% ในเดือนเมษายน ในขณะที่ CVR ของ Publix เพิ่มขึ้น 48.5% MoM

ในช่วงเวลาสั้น ๆ CVR ของ Kroger และ Publix นั้นสูงกว่าหมวดหมู่ร้านขายของชำของ Walmart (/ ร้านขายของชำ) ขนาดใหญ่ และบริการจัดส่งของชำอย่าง Instacart ในขณะที่ ร้านขายของชำดั้งเดิมอย่าง Safeway และ ShopRite ตามหลังมา

ถึงกระนั้น ด้วย CVR เกือบ 21% ในเดือนเมษายน 2020 หมวด ร้านขายของชำและอาหารของ Amazon ก็อยู่ในอันดับต้น ๆ

Desktop CVR สำหรับร้านขายของชำรายใหญ่ (ผ่าน Research Intelligence)

ธุรกิจร้านขายของชำ ไปที่ผู้เล่นอีคอมเมิร์ซ

CVR สำหรับ Amazon Grocery เพิ่มขึ้น 81% จากเดือนกุมภาพันธ์ 2020 เป็น 38% ในเดือนสิงหาคม 2021 ช่วยให้ยักษ์ใหญ่ด้านเทคโนโลยีขยายความเป็นผู้นำเหนือผู้ค้าปลีกรายอื่น

แม้ว่าตามธรรมเนียมแล้วจะเป็นคู่แข่งรายใหญ่ที่สุดของ Amazon แต่ CVR ของ Walmart ที่ 16.3% ตามหลัง Instacart ที่ 19% ถึงกระนั้น Instacart ก็ติดตาม Amazon เกือบ 20 เปอร์เซ็นต์ (ppts) ในขณะเดียวกัน CVR สำหรับเว็บไซต์ของ Publix, Kroger, Safeway และ ShopRite ล้าหลังที่ 11.3%, 7.7%, 4.4% และ 2.6% ตามลำดับ ซึ่งแสดงถึงการละทิ้งทางเดิน

การเติบโตของ Amazon Grocery แซงหน้าหมวดหมู่อื่นๆ

เมื่อนำมือถือเข้ามาผสมผสาน CVR สำหรับ Amazon Grocery ก็ยิ่งสูงขึ้น โดยเพิ่มขึ้น 45% จาก 36.2% ในเดือนกุมภาพันธ์ 2020 เป็น 52.4% ในเดือนสิงหาคมปีที่แล้ว การเติบโตของ CVR นี้เกินกว่าค่าเฉลี่ย 3.1% ในทุกหมวดหมู่ของ Amazon ซึ่งบ่งชี้ว่าการเพิ่มขึ้นนี้ไม่ได้เกิดจากการเติบโตโดยทั่วไปของแพลตฟอร์มของ Amazon ในช่วงเวลาเดียวกัน:

- ยอดขายของชำเพิ่มขึ้นมากกว่า 120% (95.7 ล้านเป็น 213.6 ล้าน) เทียบกับการเพิ่มขึ้น 73.6% (26.9 ล้านเป็น 44.1 ล้าน) ในทุกหมวดหมู่

- รายรับจากร้านขายของชำเพิ่มขึ้น 99% (1.1 พันล้านดอลลาร์เป็น 2.2 พันล้านดอลลาร์) เทียบกับการเติบโต 66.2% (746.4 ล้านดอลลาร์เป็น 1.2 พันล้านดอลลาร์) ในทุกหมวด

ดังนั้น Amazon กำลังทำอะไรที่ช่วยให้ก้าวไปข้างหน้า ที่สำคัญจะอยู่ที่นั่นได้หรือไม่?

1. สมัครสมาชิกและบันทึกอัตราเปิดเผยความภักดีของลูกค้าที่แข็งแกร่ง

เมตริกเดียวที่หมวดหมู่ร้านขายของชำของ Amazon เป็นไปตามค่าเฉลี่ยข้ามหมวดหมู่คือการดูผลิตภัณฑ์ประมาณ 16 ppts การดูสินค้าเพิ่มขึ้น 75.3% ในหมวดหมู่ต่างๆ เทียบกับ Grocery เพียง 59% ซึ่งบ่งชี้ว่า ผู้บริโภคทำการเรียกดูน้อยลงก่อนซื้อ นี่เป็นผลมาจากการเติบโตของ Subscribe and Save ซึ่งเป็นโปรแกรมสมัครสมาชิกของ Amazon

รายได้ตามหมวดหมู่จากโปรแกรมตั้งแต่เดือนเมษายน 2020 (198.8 ล้านเหรียญสหรัฐ) ถึงเดือนสิงหาคม 2021 (720.7 ล้านเหรียญสหรัฐ) ในขณะเดียวกัน เปอร์เซ็นต์ของรายได้จากหมวดหมู่ทั้งหมดที่เกิดจากการสมัครสมาชิกและการบันทึกเพิ่มขึ้นเกือบสองเท่าจาก 12.9% เป็น 24.6% ซึ่งสะท้อนถึง ความต้องการของผู้บริโภค ที่เพิ่มขึ้น ในการซื้อของชำลดราคาทางออนไลน์เป็นประจำ

อัตราการสมัครและบันทึกที่เพิ่มขึ้นสำหรับ Amazon Grocery (ผ่าน Shopper Intelligence)

การเติบโตของการสมัครสมาชิกและการบันทึกทำให้มีรายได้ประจำมากขึ้นและลดต้นทุนการได้มาซึ่งลูกค้า (CAC) ของ Amazon ที่โดดเด่นที่สุดคือสะท้อนให้เห็นถึง ความภักดีของลูกค้า ที่แข็งแกร่ง – 83.2% ของลูกค้าร้านขายของชำกลับมาซื้อซ้ำ นอกจากนี้ โปรแกรมยังเปิดสำหรับทุกคน ไม่ใช่แค่สมาชิกระดับ Prime โดยชี้ไปที่ศักยภาพในการเข้าถึงผู้ชมจำนวนมากขึ้น

2. การเตรียมการช้อปปิ้งในร้านค้าให้ผลตอบแทน

แต่ผู้ค้าปลีกรายอื่น ๆ ไม่จำเป็นต้องละทิ้งรถเข็นของตน ข้อความค้นหาที่ได้รับความนิยมสูงสุดสำหรับตลาดร้านขายของชำออนไลน์นั้นเกี่ยวข้องกับสถานที่ตั้งจริง ซึ่งแสดงให้เห็นถึงความพร้อมของผู้บริโภคในการกลับมาที่ร้านค้า ตามลำดับปริมาณการค้นหา การค้นหาเหล่านี้และการเพิ่มขึ้นของ MoM ได้แก่:

- “สถานที่สาธารณะใกล้ฉัน” (การค้นหา 710,000 ครั้ง +18.8%)

- “คนท้องใกล้ฉัน” (การค้นหา 67.8K ครั้ง +28.5%)

- “ร้านขายของชำใกล้ฉัน” (การค้นหา 328.4K; +70.7%)

- “ตลาดอาหารทั้งหมดใกล้ฉัน” (การค้นหา 8.4K; +238.4%)

ดูเหมือนว่า Amazon จะเตรียมพร้อมสำหรับผู้บริโภคในการแลกเปลี่ยนรถเข็นดิจิทัลของพวกเขากับสินค้าที่จับต้องได้ โดยเปิดตัว ร้านค้าจริงของ Amazon Fresh ในเดือนสิงหาคม 2020 ซึ่งใกล้กับช่วงที่มีการระบาดใหญ่

แม้จะเปิดเพียงไม่กี่แห่ง แต่การรับรู้ถึงแบรนด์ดูเหมือนจะเติบโตขึ้นสำหรับกลุ่มร้านขายของชำที่มีหน้าร้านจริง ในความเป็นจริง การค้นหาด้วยคำหลักสำหรับ "สถานที่สดใน Amazon" เพิ่มขึ้น 135% MoM ในเดือนสิงหาคม แม้ว่าปริมาณการค้นหาจะอยู่ที่ 6,100 แต่เราคาดว่าปริมาณนี้จะเพิ่มขึ้นเมื่อ Amazon Fresh ขยายตัว

Amazon Fresh กับอาหารทั้งหมด

Amazon Fresh ให้บริการกับกลุ่ม ผู้ซื้อที่ แตกต่างจาก ร้าน Whole Foods ลูกค้าของ Whole Foods มักจะชอบวัตถุดิบออร์แกนิกมากกว่าราคาที่เหมาะสมที่สุด ในขณะที่ลูกค้าที่ต้องการความคุ้มค่าจะหันไปหา Amazon Fresh (หน้าร้าน) หรือ amazon.com (ออนไลน์) ก่อน

การเพิ่ม Amazon Fresh ช่วยเพิ่มส่วนแบ่งการตลาดที่มีศักยภาพของ Amazon ในธุรกิจร้านขายของชำโดยรวมอย่างมีกลยุทธ์

Amazon vs. Instacart: สูญเสียความต้องการคนกลาง

ความคิดริเริ่มในการซื้อของในร้านค้าของ Amazon ทำให้บริษัทอยู่ในตำแหน่งที่ดีกว่าคู่แข่งที่เน้นออนไลน์เพียงอย่างเดียว เช่น Instacart

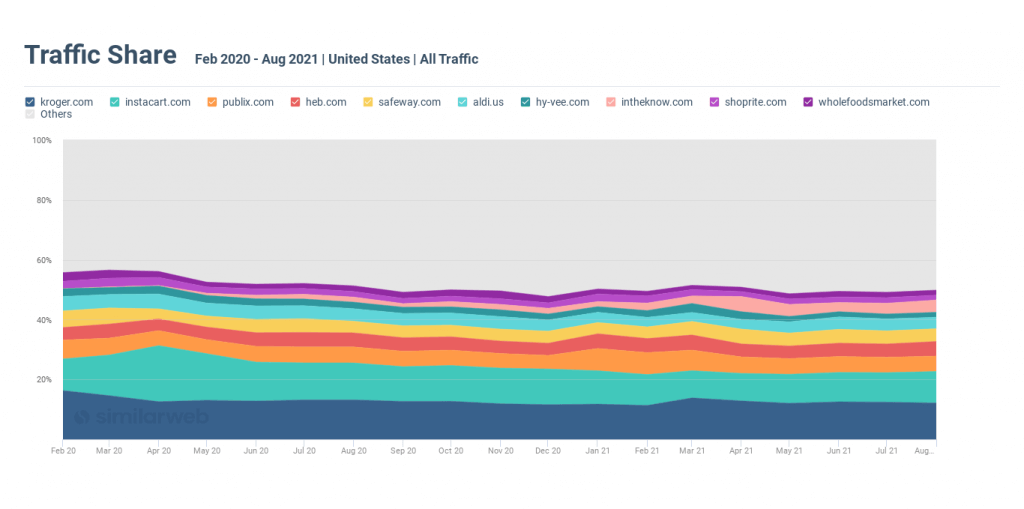

ในช่วงที่มีการระบาดใหญ่ Instacart ได้รับประโยชน์จากความต้องการซื้อของออนไลน์ ส่วนแบ่ง การรับส่งข้อมูลสำหรับบริการจัดส่งระหว่างร้านขายของชำเพิ่มขึ้นเป็น 18.8% ของอุตสาหกรรมร้านขายของชำออนไลน์ในเดือนเมษายน 2020 ตลอดเดือนมิถุนายน บริษัทได้แทนที่ Kroger ซึ่งเป็น เครือข่ายร้านขายของชำที่ใหญ่ที่สุด ของประเทศ จากจุดสูงสุด

การเติบโตนี้สะท้อนถึงความต้องการของผู้บริโภคที่เพิ่มขึ้นในการซื้อสินค้าจากร้านค้าปลีกในท้องถิ่นที่เชื่อถือได้ โดยใช้ Instacart เพื่อเชื่อมต่อพวกเขาเมื่อพวกเขาไม่สามารถซื้อจริงในร้านค้าได้

สถานการณ์เปลี่ยนไปโดย ผู้ค้าปลีกที่มีหน้าร้านจริงปรับปรุงตัวเลือกอีคอมเมิร์ซและผู้คนกลับมาซื้อของในร้านค้า

สะท้อนให้เห็นถึงการเปลี่ยนแปลงนี้ ส่วนแบ่งการเข้าชมของ Instacarts ลดลงเหลือ 9.8% ในเดือนกรกฎาคมของปีนี้ ซึ่งเกือบครึ่งหนึ่งจากจุดสูงสุดที่ 18.8% ในช่วงที่มีการระบาดใหญ่

ส่วนแบ่งการเข้าชมของ Instacart ลดลงตั้งแต่ช่วงที่มีการระบาดใหญ่

การขยายตัวของ Amazon ในธุรกิจร้านขายของชำในร้านค้าทำให้ Amazon อยู่ในตำแหน่งที่ดีขึ้นในตลาดที่เปลี่ยนแปลง

สำหรับข้อมูลเพิ่มเติมเกี่ยวกับ Instacart โปรดดูบท วิเคราะห์ล่าสุด ของ เรา

3. แบรนด์ร้านขายของชำออนไลน์ที่หลากหลายตอบสนองความต้องการของผู้บริโภค

แม้จะเกิดโรคระบาดที่คาดเดาไม่ได้และการเติบโตของ Amazon Grocery แต่ Whole Foods ของ Amazon ( wholefoodsmarket.com ) ก็ได้รับส่วนแบ่งการเข้าชมที่สม่ำเสมอ (อยู่ที่ประมาณ 1.8%) ของ อุตสาหกรรม ร้านขายของชำออนไลน์ โดยรวม ความแน่วแน่นี้แสดงให้เห็นถึง ความภักดีต่อแบรนด์ ที่แข็งแกร่ง และตำแหน่งที่มั่นคงทั้งในและออฟไลน์

ในขณะที่ ธุรกิจร้านขายของชำออนไลน์ ของ Amazon กำลังเฟื่องฟู แต่ Whole Foods ดูเหมือนจะไม่สูญเสียลูกค้า ในความเป็นจริงแล้ว “Whole Foods” เป็นคำค้นหาอันดับที่ 7 สำหรับอุตสาหกรรมร้านขายของชำออนไลน์ทั้งหมด โดยมีปริมาณการค้นหา 1.7 ล้านครั้งในเดือนสิงหาคมนี้ ซึ่งสะท้อนถึงความสำคัญในฐานะธุรกิจหลักที่นำไปสู่ความสำเร็จในระยะยาวของ Amazon

4. การเติบโตของแบรนด์บุคคลที่หนึ่ง (1P) นำมาซึ่งผลกำไรที่ยั่งยืน

มากกว่าครึ่งของแบรนด์ร้านขายของชำห้าอันดับแรกของ Amazon เป็นแบรนด์ 1P – หรือผลิตโดย Amazon โดยตรง แบรนด์ 1P มีแหล่งรายได้มากมาย โดยมีอัตรากำไรสูงกว่าแบรนด์บุคคลที่สาม (3P) 20-30%

ตัวอย่างเช่น Whole Foods เป็น แบรนด์ 1P อันดับต้นบน amazon.com โดยมี ยอดขาย 475 ล้านหน่วยและรายได้ 2 พันล้านดอลลาร์ตั้งแต่เดือนกุมภาพันธ์ 2563 ตอกย้ำผลกระทบและความสำคัญของความไว้วางใจ และความภักดี ของผู้บริโภคอีกครั้ง

แบรนด์ 1P ที่ชนะอื่นๆ ในช่วงเวลานี้ ได้แก่:

- Happy Belly : ขายได้ 73.7 ล้านหน่วย; รายได้ 256 ล้านเหรียญสหรัฐ

- 365 มูลค่าทุกวัน : ขายได้ 53.9 ล้านหน่วย; รายได้ 255.6 ล้านเหรียญสหรัฐ

โดยรวมแล้ว ยอดขาย 1P ของ Amazon's Grocery เพิ่มขึ้น 118.7% จากเดือนกุมภาพันธ์ 2020 (63.9 ล้าน) ถึงเดือนสิงหาคม 2021 (159 ล้าน) และรายได้เพิ่มขึ้น 104.8% (668 ล้านดอลลาร์เป็น 1.8 พันล้านดอลลาร์) ในช่วงเวลาเดียวกัน

แบรนด์ 1P เทียบกับ 3P (ผ่าน Shopper Intelligence)

เป็นอีกครั้งที่การเติบโตของแบรนด์ 1P ใน Grocery & Gourmet นั้นสูงกว่าการเติบโตทั่วทั้ง amazon.com ในช่วงเวลาเดียวกัน หน่วยขายเพิ่มขึ้น 39.7% และรายได้เพิ่มขึ้น 44.5%

รูปแบบเหล่านี้บ่งชี้ว่าร้านขายของชำเป็นช่องทางหลักสำหรับ Amazon ในการผลักดันแบรนด์ 1P ที่ทำกำไรได้มากกว่า

เมื่อเผชิญหน้ากับ eTailer Walmart ขนาดใหญ่ Amazon ยังคงเป็นผู้ชนะ

เช่นเดียวกับ Amazon Walmart ขยายภาคส่วนของร้านขายของชำ การเข้าชมหมวดร้านขายของชำของ Walmart บนเดสก์ท็อปเพิ่มขึ้น 165% จาก 8.5 ล้านในเดือนกุมภาพันธ์ 2020 เป็น 22.5 ล้านในวันนี้

อย่างไรก็ตาม มีสัญญาณว่าการเติบโตของร้านขายของชำของ Walmart กำลังชะลอตัวลง ปัจจุบัน ปริมาณการใช้ข้อมูลรายเดือนลดลง 7.5 ล้านครั้ง นับตั้งแต่พุ่งขึ้นเกือบ 30 ล้านในเดือนเมษายน 2020 ในขณะเดียวกัน จำนวนคลิกแบบออร์แกนิกของ Amazon ซึ่งพุ่งสูงขึ้นในเดือนเมษายนก็ เพิ่มขึ้นเช่นกัน

นักช้อปเหลื่อมกัน

นอกจากนี้ แม้ว่า 15.7% ของนักช้อป Amazon จะ เข้าชม walmart.com เพื่อซื้อสินค้าในร้านขายของชำในวันเดียวกัน แต่ตัวเลขนี้กลับลดลงจากระดับสูงสุดที่ 18.7% ในเดือนเมษายน 2020 ซึ่งบ่งชี้ว่า Amazon เดิมมีความแข็งแกร่งในตลาดมากขึ้น

ลูกค้าของ Walmarts ทั้งในอดีตและปัจจุบันดูไม่ค่อยสนใจการซื้อของผ่าน amazon.com สำหรับร้านขายของชำ มีเพียง 4.8% ที่เยี่ยมชม amazon.com ลดลงจากระดับสูงสุดที่ 6.1% ในเดือนเมษายน 2020 ผู้ซื้อมีทางเลือกน้อยลงในการซื้อของชำทางออนไลน์

เปอร์เซ็นต์ของการเข้าชมเว็บ walmart.com ซึ่งไปที่หมวดหมู่ร้านขายของชำเพิ่มขึ้น 5 ppts จาก 8.5% ในเดือนกุมภาพันธ์ 2020 เป็น 13.2% ในวันนี้ แต่ลดลงจากจุดสูงสุดที่ 16.4% ในเดือนกุมภาพันธ์ 2021 ซึ่งอาจมาจากความสนใจของผู้บริโภคที่ลดลง ในการออกจากบ้านไปจับจ่ายซื้อของในฤดูหนาว (เราเห็นส่วนแบ่งที่เพิ่มขึ้นอย่างต่อเนื่องตั้งแต่เดือนพฤศจิกายน 2020 จนถึงเวลานี้)

สำหรับข้อมูลเพิ่มเติมเกี่ยวกับการต่อสู้ครั้งนี้ โปรดดูโพสต์ล่าสุดของเราเกี่ยวกับ Amazon vs. Walmart

ความคิดสุดท้าย

การต่อสู้ของอุตสาหกรรมร้านขายของชำออนไลน์ยังคงร้อนระอุ ทำให้ความฉลาดทางดิจิทัลที่เหมาะสมมีความสำคัญมากขึ้นในการประสบความสำเร็จในพื้นที่

เพื่อดึงข้อมูลเชิงลึกด้านอีคอมเมิร์ซของเรา เราใช้เว็บไซด์ อัจฉริยะของนักช้อป ที่คล้ายกัน และข่าวกรองการวิจัย หากต้องการเรียนรู้เพิ่มเติม กำหนดเวลาการสาธิตกับผู้เชี่ยวชาญของเรา