Hindistan'da Başlangıç Finansmanı İçin 12 Seçenek

Yayınlanan: 2022-02-14Başlangıç finansmanı ekosistemi, melek yatırımcıların ve risk sermayedarlarının ötesine geçti

Startup'lar, ihtiyaçlarına ve aşamalarına göre farklı türdeki yatırımcılardan ve platformlardan fon toplayabilirler.

Bu yazıda, yeni başlayanlar için 12 finansman seçeneğini tartışacağız.

Birçok teknoloji girişiminin halka açılması ve 2021'de yaklaşık 42 şirketin tek boynuzlu at haline gelmesiyle Hindistan girişim ekosistemi uzun bir yol kat etti. Inc42'nin Hint Teknoloji Girişimi Finansman Raporu 2021'e göre , Hintli girişimler 2021'de 1.583 anlaşmada ve 2.487 anlaşmada 42 milyar dolar fon topladı. benzersiz yatırımcılar başlangıç finansmanına katıldı. Büyük miktarda finansman, hizmet olarak yazılım (SaaS), e-ticaret, fintech ve tüketici hizmetleri segmentine gitti.

Genel olarak, 2014 ile 31 Ocak 2022 arasında, Hintli startuplar 116 milyar dolara yakın fon topladı.

Her şey önyükleme ile başlar. İş büyüdükçe, operasyonlar, genişleme, pazarlama, üretim için fonlara ihtiyacınız var. İşletmenizin hangi aşamada olduğuna ve getiri sağlama yeteneğine bağlı olarak, melek yatırımcılardan tohum finansmanı arar, ardından risk sermayedarlarına geçer ve daha sonra bir halka arz (IPO) başlatırsınız .

Üç tür başlangıç finansmanı vardır: öz sermaye finansmanı, borç finansmanı ve devlet hibeleri. Her finansman seçeneğinin artıları ve eksileri vardır. Örneğin, öz sermaye fonunun geri ödeme baskısı yoktur, ancak şirketinizdeki bir hisseden vazgeçmeniz gerekir, bu da onu en pahalı fonlama şekli yapar.

Başlangıç finansmanı ekosistemi, melek yatırımcıların ve risk sermayedarlarının ötesine geçti. Girişimler, ihtiyaçlarına ve aşamalarına göre farklı türdeki yatırımcılardan ve platformlardan fon toplayabilir. Bu yazıda, yeni başlayanlar için 12 finansman seçeneğini tartışacağız.

Hintli Girişimler İçin 12 Finansman Seçeneği

Melek Yatırımcılar

Melek yatırımcılar, bireysel yatırımcılar veya aile bağlantıları veya zengin deneyime sahip bireyler ağıdır. Çoğu, bir iş kurma sürecinden geçmiş deneyimli girişimcilerdir. Acı noktalarını ve fırsatları anlıyorlar.

Bu yatırımcıların, başlangıç aşamasında girişiminizde riske atmaya hazır oldukları fazla nakitleri vardır . Yatırım yapmadan önce startup'ı inceler, araştırır ve kurucunun ne kadar yatırım yaptığını görürler. Bir kez ikna olduklarında, başlangıçtaki dönüştürülebilir borç veya öz sermaye sahipliği karşılığında size finansman sağlarlar.

Melek yatırımcılar genç girişimcilere mentorluk yapıyor. Ancak risk sermayedarlarından daha az yatırım yaparlar ve daha yüksek getiri beklerler. Bazı popüler bireysel yatırımcılar Kunal Shah, Rajan Anandan, Ritesh Malik.

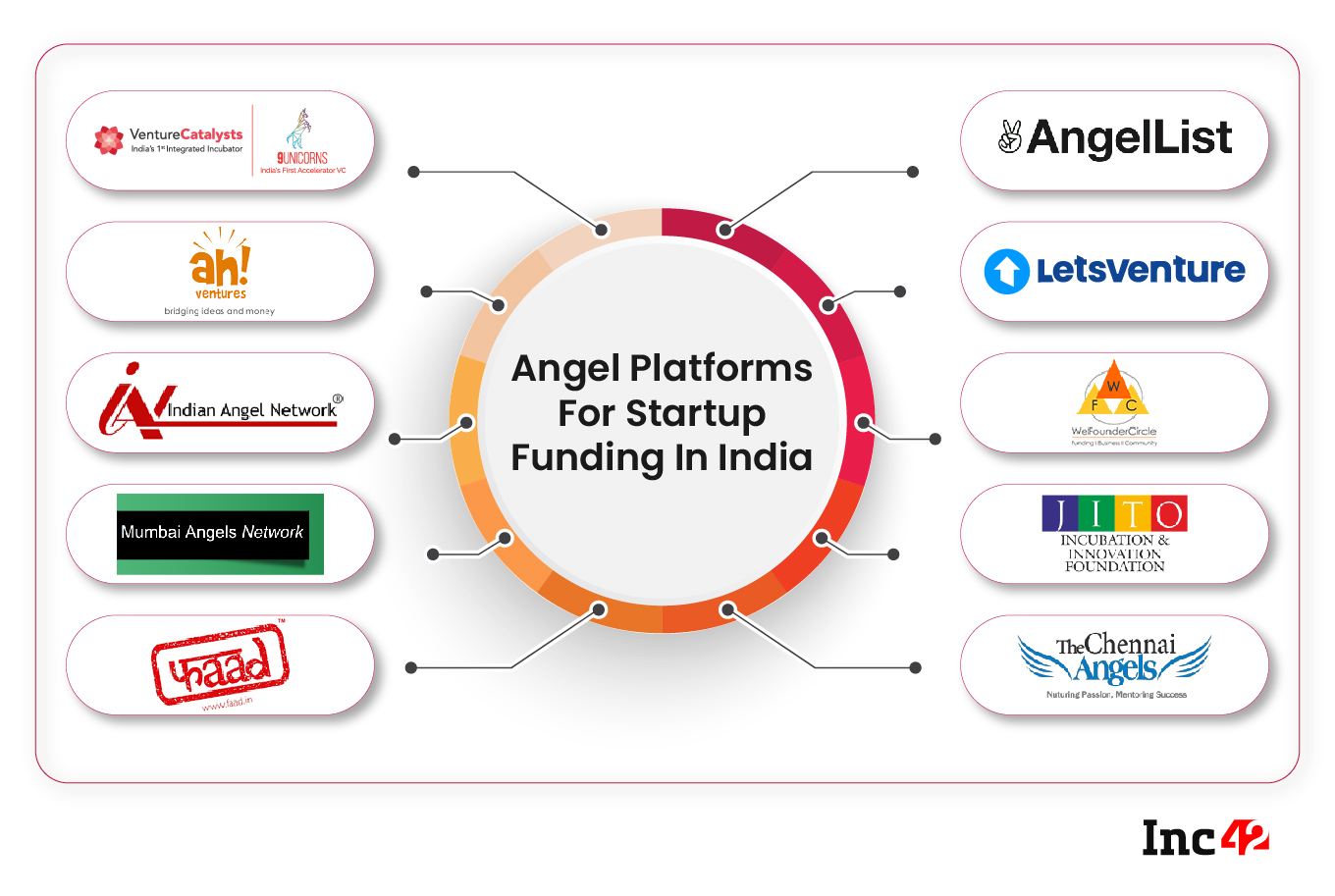

Melek Ağları ve Platformları

Melek ağları ve platformları, melek yatırımcıların fonlarını yeni şirketlere yatırım yapmak için bir araya getirdikleri yerdir. Bir grup olarak faaliyet gösterdikleri için bu yatırımcılar daha büyük fonlar sağlayabilir ve risklerden korunma sağlayabilir. Platform, girişimin özsermaye sahipliğini alır ve başlangıç başarılı olursa fayda sağlar.

Bazı popüler platformlar AngelList, Venture Catalysts, LetsVenture'dır.

Girişim sermayesi fonları

Girişim Sermayesi Fonları, işi gelecek vaat eden girişimlere sermaye sağlamak olan bir kurumdur. Bu nokta, başlangıç finansmanının bir sonraki seviyeye geçtiği yerdir. Risk sermayesi fonları bir kurum olduğu için, bir şirkete büyüme ve genişleme için büyük miktarlarda sermaye sağlar ve yatırımlarının sürdürülebilir kalkınma sağlamasını sağlamak için ilerlemesini izler.

Girişim sermayesi fonları, fonlama karşılığında başlangıçlardan özsermaye veya öz sermaye bağlantılı araçlar alır. Bir halka arz yayınladığında veya satın alındığında şirketten ayrılırlar.

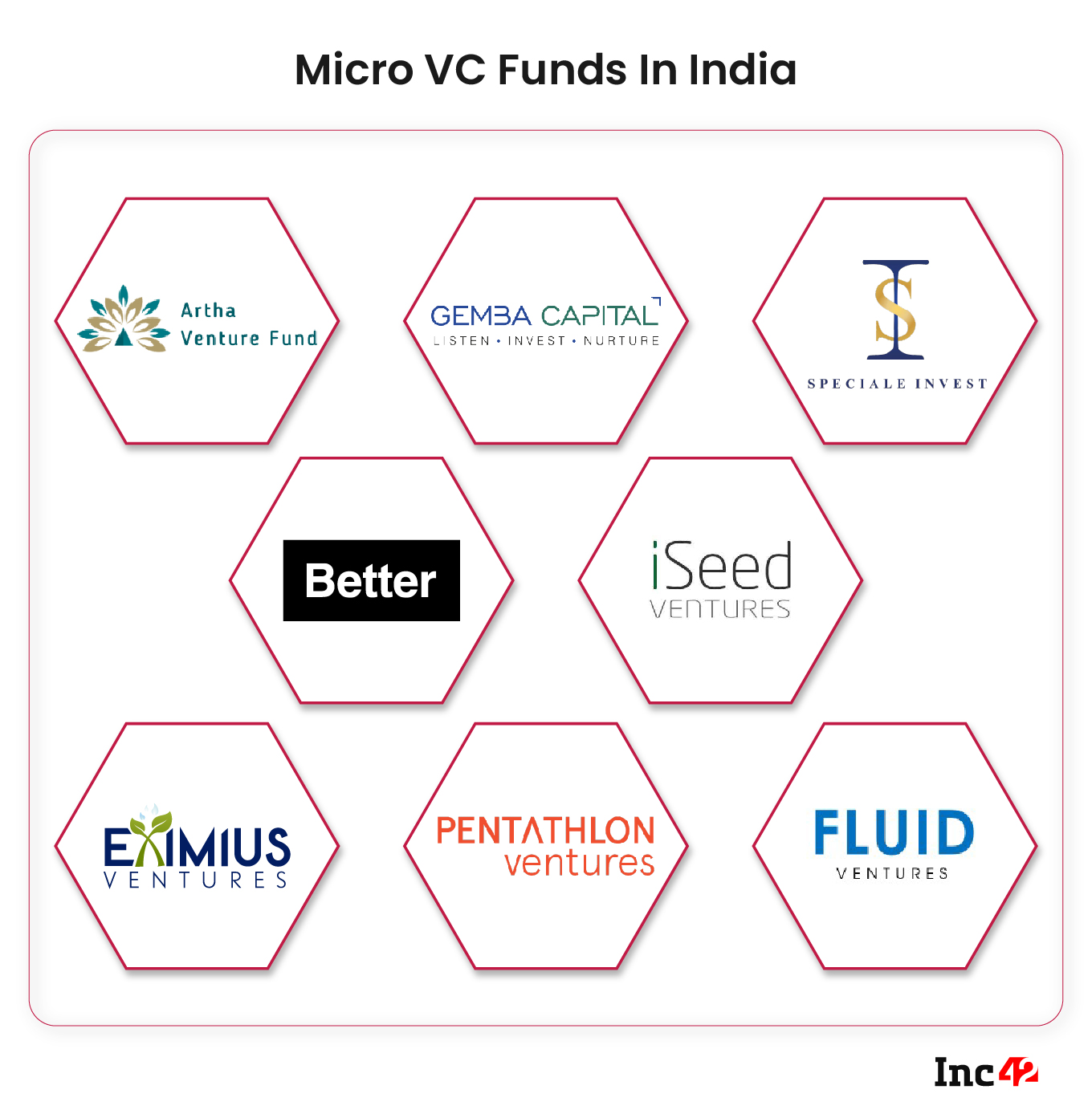

Mikro VC'ler

Risk sermayesinin bir kolu, yaklaşık 60 Milyon Dolar – 70 Milyon Dolarlık daha düşük bir fon büyüklüğüne sahip mikro VC'lerdir. Mikro VC'ler, fikir aşamasındaki girişimlere yatırım yapar ve karşılığında bir öz sermaye hissesi alır.

Sizin için tavsiye edilen:

Kurumsal Girişim Sermayesi

VC'nin bir başka dalı, Kurumsal Girişim Sermayesi'dir (CVC) . CVC'ler, teknoloji, yetenek havuzu veya bir hedef pazar elde etmek için kurumsal fonları küçük, yenilikçi girişimlere yatıran büyük çok uluslu şirketlerdir.

CVC'ler, yeni başlayanlara pazarlama uzmanlığı, stratejik yön veya bir kredi limiti gibi kaynaklar sağlar. Büyük isimlerle ilişkilendirilmek, yeni başlayanlara hız kazandırır.

CVC, başlangıçtaki bir öz sermaye hissesi karşılığında finansman sağlar. Hint CVC'leri arasında Mahindra Partners, Reliance Ventures ve Times Group'un Marka Sermayesi bulunmaktadır.

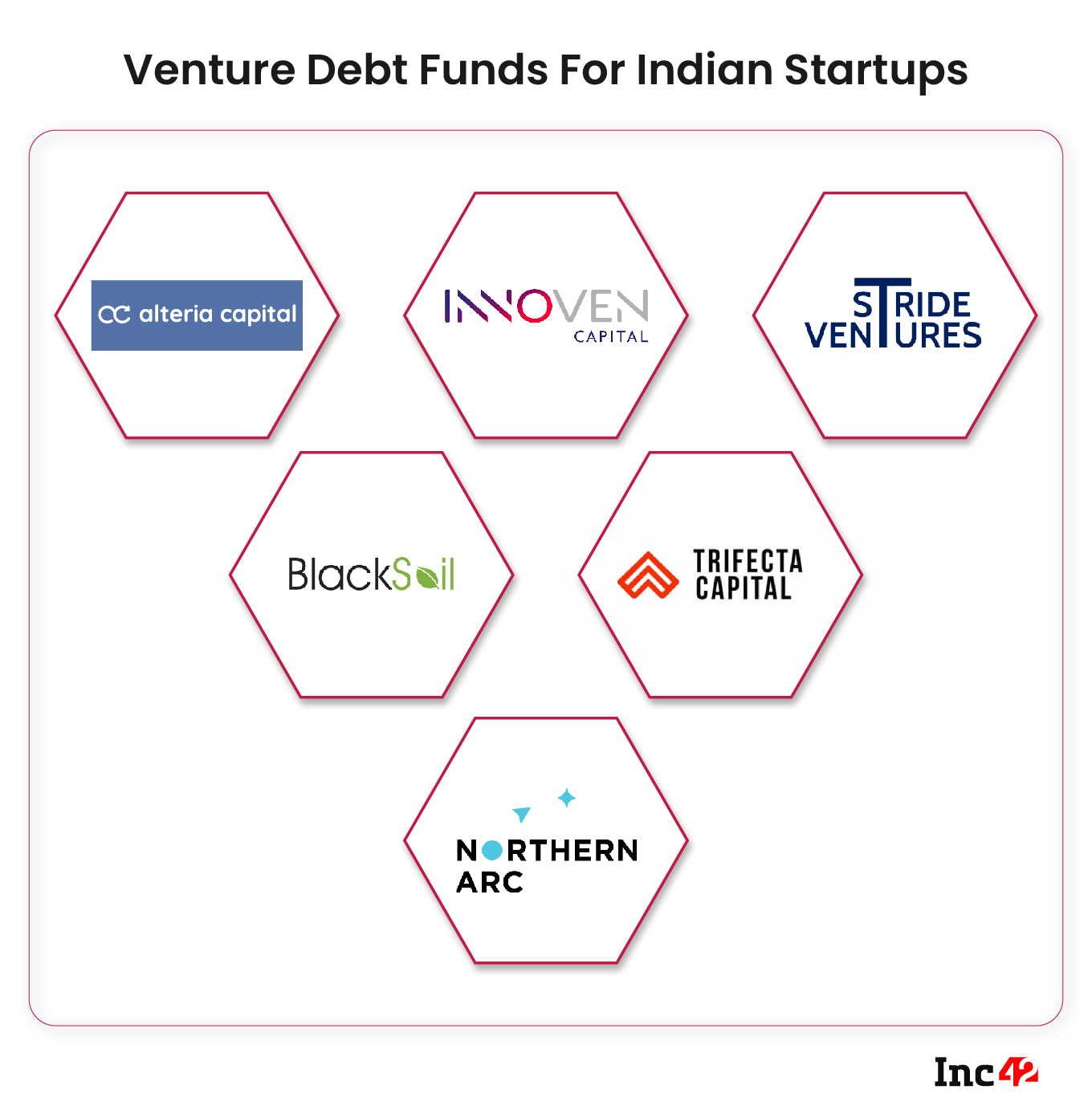

Girişim Borç Fonları

Öz sermaye, yeni başlayanlar için pahalı bir finansman kaynağıdır. Bu nedenle, bankacılık dışı finansal şirketler (NBFC'ler) , VC destekli girişimlere borç finansmanı sağlayan girişim borç fonları adı verilen karma bir plan sunar. Bir startup büyürken ve işletme sermayesine ihtiyaç duyduğunda banka kredileri veya öz sermaye uygun bir finansman seçeneği değildir.

Girişim borç fonları, dönüştürülemeyen borçlar (NCD'ler) ve öz sermaye garantileri karşılığında size borç para verir. Alteria Capital ve Trifecta Capital, Hintli girişimlere girişim borcu finansmanı sağlayan bazı oyunculardır.

Devlet Hibeleri ve Fonları

Hindistan hükümetinin 'Startup India' programını başlattığı 2016'da Hintli girişimlere yönelik finansman, melek yatırımcıların ve VC'lerin ötesine geçti . Program, program kapsamında kayıtlı girişimlere ilk üç yıl için patent maliyetlerinde %80 indirim ve gelir vergisi muafiyeti gibi hibeler sunuyor.

Hükümet, fonları Hindistan Küçük Sanayi Kalkınma Bankası (SIDBI) Fon Programı Fonu aracılığıyla kredi olarak dağıtıyor. Program, girişimlere yatırım yapan risk sermayesi ve alternatif yatırım fonlarına (AIF) yatırım yapıyor. Geçen yıl hükümet, erken aşamadaki girişimlere finansman desteği sağlayan Startup India Tohum Fonu programını da başlattı.

Cari yıl için hükümet, Startup'lar için Fon Fonu için 1.000 INR ve Startup India Tohum Fonu Programı (SISFS) için 283.5 INR Cr tahsis etti.

Hızlandırıcılar ve İnkübatörler

Yukarıdaki tüm finansman seçenekleri, halihazırda iş yapan yeni başlayanlar için olsa da, kuluçka merkezleri ve hızlandırıcılar, yeni başlayanlar için hazırlık okulları gibidir. Bu programlar, işletme sahiplerine yatırımcılar, mentorlar ve diğer yeni başlayanlarla bağlantı kurmak için finansman ve bir platform sağladığı dört ila sekiz ay arasında çalışır.

Hızlandırıcılar ve kuluçka merkezleri genellikle büyük şehirlerde bulunur ve program karşılığında hisse senedi alırlar. Bu programlar ya bireysel kuruluşlar tarafından yürütülür ya da büyük şirketlerin veya büyük teknoloji şirketlerinin bir parçasıdır.

Hintli girişimler için popüler hızlandırıcı programlardan bazıları, diğerleri arasında Y Combinator, GSF Accelerator, Microsoft Accelerator, Google Launchpad Accelerator, JioGenNext'tir.

Aile Ofisleri

Hintli girişimler için ortaya çıkan bir diğer finansman da aile ofisleri. Hindistan, servetlerini bir sonraki nesle aktaran bir aile işletmesi geçmişine sahiptir. Örnekler arasında Wipro'dan Azim Premji, K. Damani Group'tan Anirudh Damani ve Burman Aile Ofisi'nden Gaurav Burman (Dabur Hindistan'da yatırımcı) sayılabilir . Bu yeni nesil, stereotipi kırmayı ve farklı alanlara yatırım yapmayı hedefliyor.

Aile ofisleri melek yatırımcılardan daha sabırlıdır ve yeni şirketlere işlerini büyütmeleri için daha fazla zaman, para ve kaynak sağlar. Ancak işin püf noktası doğru aile ofisine başvurmaktır. Hindistan'da, Hindistan'daki başlangıç alanına yoğun yatırım yapan 140'tan fazla aile ofisi bulunmaktadır . Praxis Global Alliance ve 256 Network tarafından hazırlanan bir rapora göre, 2015'ten beri her yıl bu tür 50'den fazla anlaşmada proaktif olarak yer alıyorlar. Raporda ayrıca, Hintli Aile Ofislerinin, 2025 yılına kadar Hintli girişimler tarafından artırılacak tahmini 100 milyar doların %30'una katkıda bulunmasının beklendiği tahmin ediliyor.

Bankalar

Hintli girişimler için tüm yeni finansman seçenekleri arasında, banka kredilerinin geleneksel finansman seçeneği hala mevcuttur. Bankalar, ekipman kredileri, başlangıç işletme kredileri ve işletme sermayesi kredileri gibi farklı iş ihtiyaçları için her biri farklı koşullara sahip farklı kredi türleri sunar . İşin her aşaması için kredi var.

Fikir aşamasındaki bir başlangıç için, bankalar genellikle diğer gelir kaynaklarıyla birlikte daha yüksek teminat gerektirir. Fullerton India ve Omozing.com, Hintli girişimlere kredi sunan popüler bankalar ve NBFC'lerdir.

kitle fonlaması

Yeni başlayanlar için daha az popüler olan bir başka finansman seçeneği de kitle fonlamasıdır. Alternatif yatırım seçenekleri arayan birkaç perakende yatırımcı bir platformda toplanır, iş modelini gözden geçirir ve kendi seçtikleri startup'a yatırım yapar. Her yatırımcı, daha yüksek bir faiz elde etme umuduyla bir iş fikrine sabit bir tutarda (eşler arası borç verme) yatırım yapar.

Öz sermaye kitle fonlaması da var, ancak Hindistan'daki yasallığı sorgulanabilir. Kitle fonlaması tartışmalara ve dolandırıcılıklara eğilimlidir. SEBI, kayıt dışı dijital kitle fonlaması platformlarına karşı uyarıyor.

Yeni başlayanlar için dikkate değer kitle fonlaması platformlarından bazıları Indiegogo, SeedInvest Technology, MightyCause, StartEngine, GoFundMe, Patreon, GripInvest, ImpactGuru'dur.

Gelire Dayalı Finansman

Gelire dayalı finansman , bir girişimin gelecekteki gelirlerini önceden almasına olanak tanır, böylece envanter, reklam ve pazarlama harcamaları için kolayca dağıtılabilir. Ödeme kısmı esnektir ve bir şirketin her ay elde ettiği gelirin önceden belirlenmiş bir yüzdesine tekabül eder. Son zamanlarda Hindistan, şirketlerin gelir ihtiyaçlarını karşılayan çeşitli gelir temelli finansman şirketlerinin yükselişini gördü.

Hintli girişimler için gelir temelli finansman şirketlerinden bazıları, diğerleri arasında Velocity, Klub, GetVantage'dir.

Çözüm

Hindistan, işletme sahiplerini teşvik eden çeşitli finansman seçenekleri sayesinde küresel olarak üçüncü en büyük başlangıç ekosistemi olarak ortaya çıktı. Bu finansman ve kaynak yaratma seçenekleri, iş büyümesini hızlandırmayı amaçlıyor.