Bir VC Fonu Oluşturmada Başarısız Bir Girişimden Öğrenilenler

Yayınlanan: 2020-04-232018'de Hindistan'a odaklanan erken aşama bir fonu dalgalandırma olasılığını araştırmaya başladım.

Fon için hedef artış 100 milyon dolar olarak belirlendi.

Gelişmekte olan yöneticilere tavsiyem, ilk fonları için daha fazla olmasa da en az 3 kapanış tutmaları olacaktır.

Umarım hepiniz bu garip zamanlarda güvende ve sağlıklısınızdır. Son birkaç ay bize iç gözlem yapmamız için çok şey verdi. Covid19 pandemisi bize hiçbir ulusun, kurumun veya bireyin başarısızlığa karşı bağışık olmadığını öğretti. Ancak birlikte, yenilenmiş ruhlar ve derin güçlerle bunun üstesinden gelebiliriz.

Benim durumumda, bu karantina, bir süredir paylaşmak istediğim bir başarısızlık hakkında yazmama izin verdi. Risk sermayesindeki kariyerim, 2012'de Startup Liderlik Programında kısa bir büyüyle başladı ve burada dört bölümü için pazarlama ve kabulleri yönettim. Bu benim startup ekosistemiyle ilk karşılaşmamdı - o zamana kadar bir yatırım konuşması destesinin nasıl göründüğünü bilmiyordum.

Daha sonra şans eseri bir karşılaşma, Ronnie Screwvaala'nın aile ofisinin PE kolu olan Unilazer Ventures ile bir yatırım rolüne yol açtı. Firmada geçirdiğim süre boyunca Lenskart, Zivame, Maroosh, Dogspot gibi yatırımlara dahil olduğum için şanslıydım. Bu yatırımlara öncülük etmesem de, beni bir sonraki rolüm olan Accel'e yatırım yapmak için iyi bir şekilde hazırlayan yatırım ve girişim kurma hakkında çok şey öğrendim.

Accel'deki üç yıllık dönem boyunca, fonun diğerlerinin yanı sıra Swiggy, Agrostar, HolidayME ve Bicycle.AI'ye (AppSmith'in öncülü) yaptığı yatırımların ortak liderliğini yaptım. Ayrıca fonun daha geniş portföy şirketleriyle çalışma fırsatı verildi.

Yıllar boyunca, ekosistemdeki en parlak ve en zeki girişimcilerden bazılarıyla - Sriharsha, Nandan, Rishabh, Vijay, Abhishek, Karan, Geet, Shardul, Sitanshu, Anjana, Adarssh, Vaibhav ile tanışma ve birlikte çalışma şansına sahip oldum. - diğerleri arasında. Ekosistemde geçirdiğim zaman, en samimi ortak yatırımcılardan bazılarıyla anlamlı ilişkiler kurmama da yardımcı oldu. Bunun için kendimi çok minnettar hissediyorum.

Accel'den ayrıldıktan sonra, temelli bir şeyler inşa etmek için güçlü bir dürtü hissettim. Konfor alanımın dışındaydı ama sanırım bu kadar çok fantastik girişimciyle çalışmak sizde bu etkiyi yaratabilir.

Böylece 2018'de, yarım on yıldan daha az bir yatırım tecrübesine sahip genç bir yatırım uzmanı olarak, Hindistan'a odaklanan erken aşama bir fonun dalgalanma olasılığını araştırmaya başladım. Bu, bağış toplama yolculuğumun ve bu süreçte edindiğim bilgilerin bir özetidir. Umarım meslek yaşamlarında benzer bir aşamadan geçenlere yardımcı olur.

Fonla ilgili bazı bağlamlar:

Yatırım stratejisi

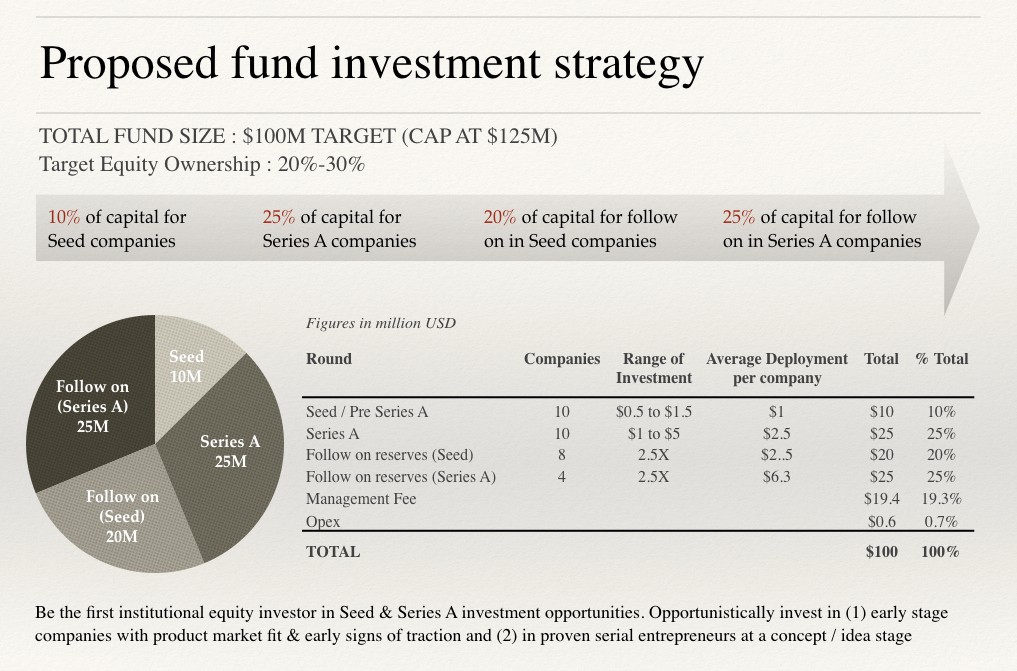

Fon Büyüklüğü: Fon için hedef artış, 25 Milyon Dolarlık bir provizyon ile 100 Milyon Dolar olarak belirlendi. greenshoe seçeneğinin altında.

Fon Stratejisi: %20-30 hedef sahipliği karşılığında 18–20 Tohum, Ön Seri A ve A Serisi tüketici teknolojisine, teknoloji etkin ve doğrudan tüketici markası girişimlerine yatırım yapmak.

Bilet Boyutu: Tohum yatırımları için bilet boyutu 500.000$ ile 1.5Mn$ arasındaydı. ortalama 1 Milyon Dolarlık bir dağıtım ile ve A Serisi yatırımlar için 1 Milyon Dolar arasındaydı. ve 5Mn. ortalama 2.5 milyon dolarlık bir dağıtım ile.

Devam Rezervleri : Portföyde kazananlara 2.5X sağlıklı bir takip rezerv oranı tahsis edilmiştir. Son on yılda Hindistan'da faaliyet gösteren VC firmaları için en büyük öğrenmelerden biri, Hindistan'daki tüketici işletmelerinin, hatta ölçeklenebilir teknoloji işletmelerinin bile, daha uzun çıkış döngülerine sahip olmaları ve küresel emsallerinden çok daha fazla sermaye yoğun olmaları olmuştur.

Bu nedenle, sadece bir fırsatı erken tespit etmek değil, aynı zamanda kazananları ikiye katlamak ve üçe katlamak için önemli miktarda kuru barut (yedek sermaye) bulundurmak da önemlidir. Son zamanlarda çıkış döngüleri önemli ölçüde azalırken, modellemede 7 yıllık mütevazı bir ortalama tasfiye dönemi varsaydım.

Yatırım Tezi

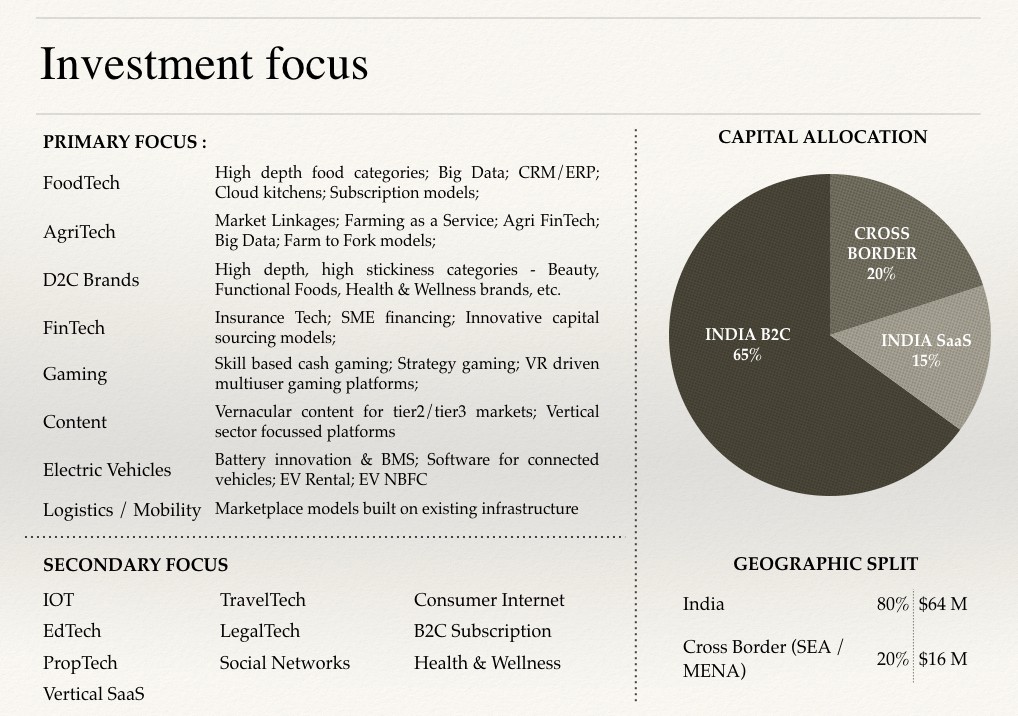

Yöneticinin birkaç on yıllık alan uzmanlığı olmadığı sürece, gelişmekte olan yöneticiler için Alana özgü bir tez yerine Genelci bir tez seçmenin güçlü bir savunucusuyum. Bu nedenle, yatırım tezim, geniş Tüketici teması altında oldukça çeşitliydi. Kısaca, burada tezin sadece giriş slaydını paylaştım. Odak sektörlerinin her birinin, ilişkili bir anlaşma hattına sahip bir temel tezi vardı. Daha sonra aynı konuya ışık tutmak için ayrı bir blog yazabilirim.

Sizin için tavsiye edilen:

Portföy Oluşturma ve VC Modelleme

Tüm modelin basitleştirilmiş bir versiyonunu burada yayınladım. Daha sonra okuyucuların kullanması için bundan bir şablon yapacak. Ayrıca, gönderinin sonunda birkaç model ekran görüntüsü paylaştı.

Önerilen Fon Koşulları

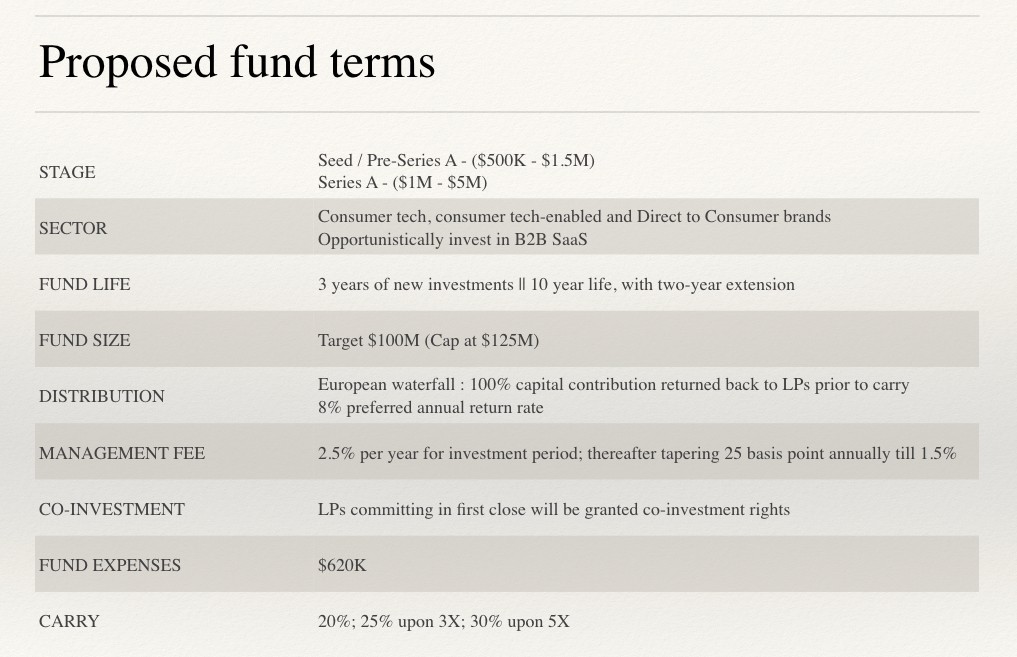

Herhangi bir ilk yönetici gibi, ben de fon şartlarıyla toplantılara girerken esnektim. Bir teklif olarak, sunum sunumuma aşağıdaki slaydı dahil etmiştim:

Bilinmeyen bazı terimlerin açıklaması ve teklifin arkasındaki mantığım:

- Fon Ömrü : Yatırım dönemi ile tasfiye döneminin toplamıdır. Modelime Hindistan pazarını göz önünde bulundurarak yatırımlar için üç yıllık yeni yatırımlar ve yedi yıllık ortalama tasfiye sürecini dahil etmiştim. Doğal olarak, LP'ler daha kısa tasfiye sürelerini tercih eder.

- Dağıtım : %8 engel oranına sahip bir şelale dağılımı önerdi. Bu nedenle, herhangi bir GP'nin taşınan faizi alabilmesi için önce, sermayenin tamamının ve sermaye çağrılarında yıllık olarak bileşik %8'lik ek bir faizin iade edilmesi gerekir. Engel yükümlülüklerini yerine getirdikten sonra, teklife göre bölünecek faizi taşıdı.

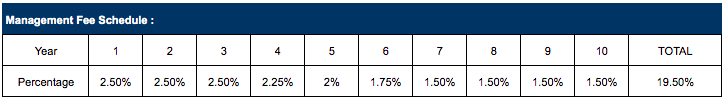

- Yönetim ücreti : Bu, fon tarafından LP sermaye taahhütleri üzerinden alınan yıllık ücrettir. Bunun büyük bir kısmı maaşlara ve fon operasyonlarına gidiyor. Tipik olarak, fon büyüklüğüne ve vintaj sayısına bağlı olarak %2-%3 arasındadır. Büyük fonlar tipik olarak %2 ücret alırken, Mikro/Nano fonlar, küçük fon büyüklüğü göz önüne alındığında %3'lük bir ücreti haklı çıkarabilir. Yerleşik getiri mirasına sahip üst düzey fonlar, fonun ne kadar büyük olduğuna bakılmaksızın %3 ücret alabilir. Modelime 3 yıllık yatırım dönemi için %2,5 yönetim ücreti dahil etmiştim. Sonraki her yıl için ücret, fon ömrünün 7. yılında %1.5'e ulaşana kadar 25 baz puan azaltılacaktır.

- Fon Giderleri : Fon Yönetimi, Fon kuruluş müşaviri, Bankacılık, Denetim/Vergi, Sigorta ve benzeri hizmetlere tahsis edilen giderlerdir. masraflar. Fon giderleri, tüm fon döngüsü için bu giderlere yönelik tek seferlik bir tahsistir. Tipik olarak fonlar, kullandıkları hizmet sağlayıcılara bağlı olarak 500.000 ile 1 milyon arasında herhangi bir yere ihtiyaç duyabilir.

Deneyimden Temel Öğrenimler

LP havuzunu anlama — doğru LP setini hedefleme

Küresel Sınırlı Ortaklar (LP) havuzu, büyük kurumsal fonlardan, aile ofislerinden ve (U)HNI'lerden oluşur. Vakıf fonları, Emeklilik fonları, Devlet Varlık Fonları, Serbest Fonlar ve Fonlar Fonu toplu olarak Kurumsal LP setini oluşturmaktadır. İlk birkaç ayda, Hindistan'a / yükselen yöneticilere bakış açılarını anlamak ve VC fon toplama süreci hakkında not alışverişinde bulunmak için keşif sohbetleri için birkaç kurumsal LP'ye ulaştım.

Size bir bağlam vermek gerekirse, Accel'deki rolüm LP ilişkilerini yönetmekten sorumlu olmasa da, kişisel titizliğim ve erişimim yoluyla kurumsal LP'lerle (Accel ekosisteminin dışında) bazı sıcak ilişkiler kurdum. Bu nedenle, kendi başıma girişimde bulunmaya karar verdiğimde bu adamlar benim ilk bağlantı noktamdı. Bu konuşmalar sayesinde şunları öğrendim:

- Bu tür kurumsal LP'lerin çoğu için minimum bilet boyutu 25 milyon $'dır ve bir fonda %10'dan fazla risk aranmaz. Bunu %20'ye çıkarabilecek birkaç kişi var ama bu çok nadir. Bu nedenle, yalnızca fon büyüklüğü >250 milyon ABD Doları olan yöneticiler. bu tür LP'lere ulaşmalıdır.

- Küresel kurumsal sermaye trilyonlarca dolar olmasına rağmen, India Venture Asset sınıfına yapılan tahsis çok küçük bir kısımdır. Anekdot olarak konuşursak, dünyada 100 kurumsal LP varsa. Ve bunlardan 20'si girişim varlık sınıfına yatırım yaparsa, belki 5'i yükselen yöneticilere yatırım yapar ve en iyi ihtimalle 2'si hedef coğrafya olarak Hindistan'a bakar. Gelişmekte olan yöneticiler ve Hindistan tahsisinin örtüşmesi bu nedenle çok küçük bir LP havuzudur.

- Son olarak, Hindistan odaklı fonlara yatırım yapan kurumsal LP'lerin çoğu, on yıllar boyunca kurulan ilişkilere dayalı olarak ülkede faaliyet gösteren 2-3 üst düzey fona sermaye taahhüt etmiştir. Bu nedenle, bu LP'lerin halihazırda ülkeden anlaşma hattının %80'ine erişimi var. LP'nin taahhütte bulunmasını sağlamak için ortaya çıkan yönetici ile LP arasında olağanüstü bir 'mevcut' ilişki gerekir. Gördüğüm gibi, Hindistan'dan yükselen VC yöneticilerine yatırım yapabilecek kurumsal fonlardan bazıları, diğerleri arasında Adam Street Partners, ADIA, KAUST, LGT, ADIC, HillHouse.

- Aile ofisleri, UHNI'ler ve HNI'ler — Yükselen bir yönetici için ilk İnananlar: Yükselen yöneticilerin sermayesinin %70'inden fazlası aile ofislerinden, UHNI'lerden ve HNI'lardan gelir. Bu yüzden ilk aylarda hayal kırıklığı yaşadıktan sonra stratejimi yeniden değerlendirdim ve böyle bir yatırımcı havuzuna ulaşmaya başladım. Bu LP grubundaki ağım, MENA ve HK'deki birkaç aile ofisi ile sınırlıydı. Bu LP setinden öğrenilen en önemli şeylerden biri, yükselen yöneticinin toplam sermaye taahhütlerinin önemli bir yüzdesini kendi iç pazarlarına tahsis etmesini beklemeleriydi. Bu, özellikle çoğu aile ofisinin katılımlarını artırmak ve bölgenin gelişen teknoloji ortamında bir miras yaratmak istediği MENA'da geçerliydi.

2. Hindistan'dan yükselen bir yönetici için çok iddialı bir hedef

Küresel meslektaşlarımın ilk kez bu büyüklükte bir fonu başarıyla yükselttiğine tanık olurken, Hindistan pazarının manzarası ve sınırlı yatırım deneyimim göz önüne alındığında, benim için biraz zor bir satış olduğu ortaya çıktı. 100 milyon dolarlık bir fon hedefi belirlediğimde, bunu portföy kazananlarında müteakip turlar için önemli sermaye rezervlerine izin veren bir yatırım stratejisinin arkasında yaptım.

Hindistan'da başarılı bir VC franchise oluşturmak istiyorsanız, belirli şirketlerde anlamlı çekler yazmak için en az 100 milyon dolarlık bir derlemin olması gerektiğine inanmaya devam ediyorum. Aksi takdirde, portföy kazananlarından elde ettiğiniz potansiyel büyük getirileri sınırlayan bir besleme fonu haline geleceksiniz. Tipik sprey ve dua stratejisi Hindistan'da çalışmıyor.

3. Yalnız gitmek

Başladığımda, solo GP'ler yerine Ortaklıkları seçme konusunda LP'nin yakınlığının farkındaydım. Ancak, bilinçli bir kararla ilk kapanışta tek başıma ve ardından ortak bir GP'ye katıldım. Girişim Sermayesi'ndeki ortaklıklar çok zor olabilir. Doğru eş-GP'yi seçmek, doğru yaşam partnerini seçmek kadar önemli bir karardır.

Benzer değer sistemlerine, DNA'da bir uyum ve biraz mücadele görülen kişisel-profesyonel bir yolculuğa sahip bir eş-GP istedim. Tamamlayıcı becerilere sahip biri, belki de bir süredir birlikte çalıştığım, operasyon geçmişine sahip biri. Diğer yatırımcılarla sahip olduğumuz kısa yatırım kariyeri çakışmaları göz önüne alındığında, gelişmekte olan genç yöneticilerin çoğunun bu zorlukla ilgili olacağından eminim.

Potansiyel bir eş-GP'yi, on yıldan fazla işletme deneyimi olan deneyimli bir girişimciyi belirlememe rağmen, ikimiz de böyle bir taahhütte bulunmadan önce birlikte yatırım yapmak için biraz zaman harcamak istedik. Kaynak yaratma umutlarını hızlandırmak için yalnızca LP optikleri için ortak olmak istemedik. Geriye dönüp baktığımda, yalnız gitmek kötü bir fikirdi. Eş-GP'nizin, sıfırıncı günde LP'leri karşılarken yanınızda olması gerekir. Dönem!

4. Birden fazla kapanışa sahip olmamak

Gelişmekte olan yöneticilere tavsiyem, ilk fonları için daha fazla olmasa da en az 3 kapanış tutmaları olacaktır. 40 milyon dolarlık bir ilk kapanışı ve 100 milyon dolarlık bir son kapanışı hedefliyordum ki, o zamanlar LP evrenine dair çok az anlayışım (& erişimim) göz önüne alındığında çok akıllıca bir karar değildi. Küçük bir ilk kapanışa sahip olmak, ivme oluşturmaya yardımcı olur ve LP ekosistemine olumlu sinyaller gönderir. Ayrıca, gerçekten de para toplamaktan daha fazla neşe getiren girişimlere yatırım yapmaya başlamanıza izin verir.

5. GP Katkısı

GP katkısı, bir GP'nin kapanış anında fona taahhüt ettiği sermaye miktarıdır. LP'lerin GP'lerden beklediği minimum miktar, fonun %1-2'sidir. Elbette, sayı için bir üst sınır yoktur, ancak çoğu yükselen yönetici %1 taahhüt eder.

Çok mütevazi başlangıçlardan geldiğim ve çok az kişisel birikimim olduğu için, bir fonu çevirmeyi ilk düşünmeye başladığımda en büyük endişem GP katkısıydı. Modelime %1'lik bir GP katkısını dahil etmiş olsam da, aynısını ödemeye yönelik teklifim oldukça sıra dışı/yenilikçiydi (sponsor, kullandıkça öde ve maaş geri ödemelerinin bir kombinasyonu).

Tüm bağış toplama yolculuğu inanılmaz derecede zorlu ve alçakgönüllüydü, ancak öğrenme eğrime önemli ölçüde katkıda bulundu. Genç bir yatırımcı olarak, kendi fonumu toplamak gibi zorlu bir göreve giden genç bir yatırımcı olarak, daha iyi yapabileceğim birçok şey olduğuna eminim, ancak hayat uzun ve eminim ki bu deneyim yıllar içinde işe yarayacaktır. gelmek.

Birçok yakın ve sevgili kişiyle bağlantımı kaybettiğim için bağış toplama da büyük bir kişisel kayıp oldu. Ama neyse ki, yol boyunca bana yardım eden, ancak bir gün geri ödemeyi umabileceğim eşit derecede harika insanlarla tanıştığım için şanslıydım. Son birkaç yıldır bana destek olan herkese minnettarım. Umarım deneyimlerim kendi fonlarını kurmak isteyen yeni yatırımcılara ilham verir ve umarım öğrendiklerimden bazıları kendi fonlarını toplamalarına yardımcı olur.

Benim için sırada ne var, seçenekleri keşfetmek, yatırım ve girişimcilik dünyasında devam eden bazı konuşmaları sürdürmek için biraz zaman ayırıyorum. Profesyonel hayatımın bir sonraki bölümünü yazarken çok heyecanlı (ve aynı derecede korkmuş). Ve elbette deneyimlerimden faydalanabilecek herkese (ister girişimci isterse yatırım tarafında olsun) yardımcı olmaktan mutluluk duyarım.

{Makale ilk olarak LinkedIn'de yayınlanmıştır ve izin alınarak yeniden yayınlanmıştır.}