Yeni Başlayanlar İçin Girişim Borç Finansmanını Artırmanın En İyi Rehberi

Yayınlanan: 2018-01-29Girişim Borcuna Ne Tür Startuplar Bakmalı?

Şimdiye kadar ele aldığımız gibi, girişim borcu, sulandırmadan kaçınırken ve yeni başlayanlar için öz sermaye getirilerini en üst düzeye çıkarırken büyüme sermayesini artırmak için mükemmel bir araçtır. Ayrıca, bir halka arz, stratejik ortaklık veya bir birleşme ve satın alma olasılığından önce satın almaları finanse etmek veya bilançoyu desteklemek için çok zamanında bir araçtır.

VC'ler konsept bahisleri almak konusunda rahat olsa da, risk kredisi sağlayıcıları şirketin yürütme yeteneğine yatırım yapar. ABD ve Avrupa gibi gelişmiş pazarlarda, İnovasyon Ekonomisi 35 yılı aşkın bir süredir borca girdi. Ancak, girişim borcunu doğru durumlarda ve doğru türde girişimler için kullanmak önemlidir.

Bu nedenle anahtar sorular şunlardır:

- Ne tür girişimler girişim borcunu artırmalı?

- Ne kadar borç artırmalılar?

- Bu girişimlerin borç finansmanını artırması için doğru zaman ne zaman? ve

- Borçlanma konusunda nasıl bir yol izlemeliler?

Girişim borcuna ne tür girişimler bakmalı?

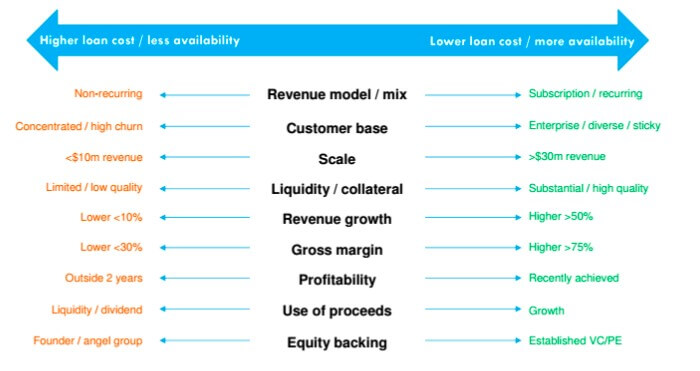

Venture Debt, gelir tahminleri konusunda yüksek derecede görünürlüğe ve kanıtlanmış bir ürün-pazar uyumuna sahip olan yeni başlayanlar için daha uygundur . Bu tür şirketler genellikle pozitif birim ekonomisine ve başa baş için net bir yola sahiptir. Yinelenen veya aboneliğe dayalı gelir modeline (ör. SaaS şirketleri) ve yaşam boyu değeri yüksek Kurumsal tüketici tabanına sahip girişimler, borç verenler için daha caziptir.

Öte yandan, Girişim Borcu, belirli pazarlar gibi yüksek oranda değişken gelir akışına veya yüksek müşteri tabanına sahip tüketici tabanına sahip yeni başlayanlar için ideal değildir . Nakit dengesi düşük şirketler tarafından veya son çare finansman olarak kullanılmamalıdır. Temel bir kural olarak, girişimler, VC'nin soyağacına göre değil, kendi pazar fırsatlarına ve kredi itibarına göre Girişim Borcunu almalıdır.

Bir girişim ne kadar borç artırmalı?

Çok az para toplamak, ek konuşmalar yapmanın ve başka bir yatırımcı ilişkisini dengelemenin maliyetine değmeyebilir. Çok fazla yükseltmek, bir şirketin aşırı kaldıraçlı olmasına neden olabilir. Bu nedenle yeni başlayanlar, iş planlarıyla gerekli borç miktarını dengelemelidir. Tipik olarak, şirketler son öz sermaye turunun %20 ila %30'unu Girişim Borcu olarak artırır. Genel bir kural olarak, aylık borç ödemeleri, bir şirketin toplam işletme giderlerinin %25'ini geçmemelidir.

Ayrıca, Borç miktarı şirketin Kurumsal Değerinin %10'undan az olmalıdır. Bu sınırların aşılması, bir girişimin aşırı kaldıraç kullanmasına neden olabilir ve bu da gelecekteki hisse senedi yatırımcılarını caydırır.

Sizin için tavsiye edilen:

Borç finansmanını artırmak için doğru zaman ne zaman?

Girişim borcunu artırmak için en iyi zaman, en erişilebilir olduğunda, tüm özen malzemelerinin taze olduğu ve işin ivme kazandığı bir özkaynak turuyla birlikte veya sadece onu takip etmektir. Girişim borç vereninin, işlem süresini azaltan öz sermaye yatırımcısı tarafından yapılan durum tespitinden yararlanmasını sağlar.

Girişimler, ayrı bir borç toplamak için birkaç ay beklemek yerine, sermaye turunun bir parçası olarak Girişim Borçlarını giderek artırıyor. Finansman turunun %20-30'unu borç olarak artırarak, kurucular öz sermayeyi koruyabilir ve işlerini kurarken daha fazla esnekliğe sahip olabilirler.

Örneğin, A Serisinde 10 Milyon Dolar yükselten bir şirket, toplam 13 Milyon Dolarlık bir artış için 3 Milyon Dolarlık ek Borç yükseltebilir. Başlangıç, daha sonra pazarlamasını ve işe alımını artırmak için bu daha büyük turun PR değerinden yararlanabilir. Gerçekten ihtiyaç duyduğunuzda kredi çekmek önemlidir. Borçları çok erken çekmek, girişimin o paraya en çok ihtiyaç duyduğu bir zamanda borç geri ödemesi yaptığı bir duruma yol açabilir.

Öte yandan, parayı çekmek için çok uzun süre beklemek, işte önemli bir olumsuz olay meydana gelirse, Venture Borç verenin krediyi geri çekmesi riskini taşır.

Bir girişim borcunu nasıl artırmalı?

Girişim Borç verenleri, VC'lerle yakın çalışır. Çoğu zaman şirketin VC sponsoru, kurucuyu bir Venture Borç sağlayıcısıyla tanıştırır. Diğer durumlarda, avukatlar ve bankacılar gibi aracılar tanıtım yapmaya yardımcı olabilir. Startup'lar ayrıca doğrudan Borç verenlere de ulaşabilir.

Bir Venture Borç verenin dikkatini çekmenin harika bir yolu, borç verenin portföy şirketlerinden birinden referans kullanmaktır. Borç verenlerin yatırım yaptıkları girişimlerle yakın bir ilişkisi olduğundan, bir portföy şirketinden referans almak, konuşmaya başlamak için mükemmel bir yoldur.

Startup'lar yaşam döngüleri boyunca birkaç kez borca ihtiyaç duyarlar. Bir şirketin ilk kredisi büyüme sermayesi için olabilirken, aynı şirket birkaç yıl sonra bir satın alma için borca ihtiyaç duyabilir. Venture Debt borç verenler, geçmiş performansları ve zamanında ödemeleriyle onları etkileyen tekrar eden müşterilerle çalışmayı sever.

Borç verenler şirketin işini anladığından ve şirketin kurucularıyla mevcut bir ilişkiye sahip olduklarından, aynı şirkete sonraki Girişim Borç turları için daha büyük çekler yazmakta daha rahatlar. Bu nedenle, yaşam döngüsünün başlarında borcu artırmak ve birbirini izleyen daha büyük turları artırmayı kolaylaştıran ilişkiler kurmak mantıklıdır.

Son olarak, girişimler, Girişim Borç verenlerini yalnızca Sermaye sağlayıcıları olarak değil, stratejik ortaklar olarak da düşünmeli ve işlerini büyütmek için kullanmalıdır.

Sonuç olarak, Girişim Borcu, uygun fiyatlı sermayeyi artırmak, işlerini kurmak için daha fazla zaman kazanmak ve sermaye yapılarını dengelemek için yeni başlayanlar için harika bir alternatiftir. Ancak, son çare finansmanı olarak değil, doğru koşullar altında kullanılmalıdır. Yeni başlayanlar, borçlarını doğru zamanda artırarak, herhangi bir ticari zorluğun üstesinden gelmek için zırhlarında ekstra bir nakit rezervine sahip olabilirler.

[Bu makale, Girişim borç finansmanı hakkındaki 4 makale serisinin bir parçasıdır. Daha fazla makaleyi buradan okuyabilirsiniz.]