Covid-19 对印度移动初创企业价值链的影响

已发表: 2020-05-31上游汽车价值链是一个复杂的系统,由许多及时移动的部件组成

大多数 1 级汽车零部件企业没有面临任何重大的劳动力挑战

电动化、网联化和智能汽车将继续影响上游价值链

印度非常迅速和积极地采取措施来应对 Covid-19 威胁,该威胁始于 3 月的为期三周的封锁,现在已经多次延长。 鉴于该国的封锁时间延长,与大多数其他行业一样,整个汽车价值链的运营受到了很大程度的影响。

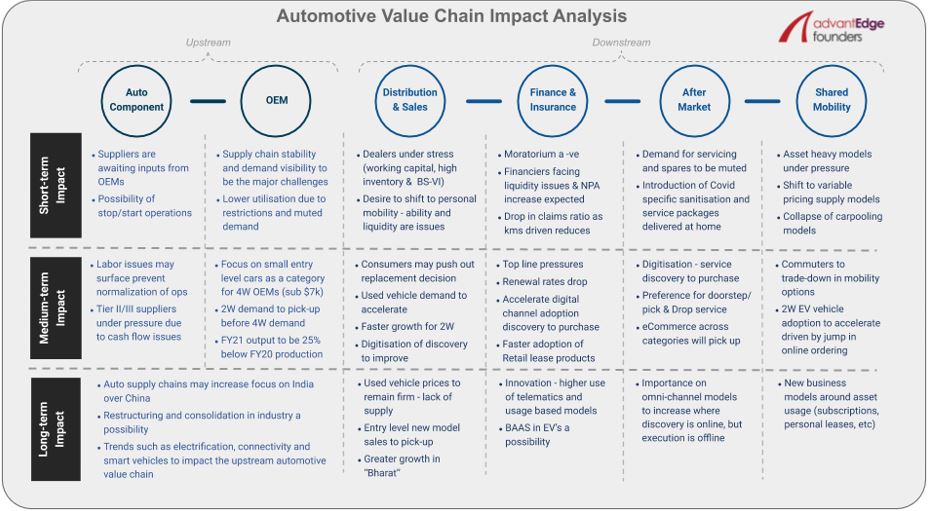

在本文中,我们重点介绍了危机的直接短期(3-4 个月)影响,以及从中(最长 12 个月)到长期(超过 12 个月)可能带来的变化和机遇) 适用于上游和下游的汽车和移动生态系统。

上游汽车价值链是一个复杂的系统,由许多及时移动的部件组成。 对于只生产一辆汽车的 OEM,他们需要数千个单独的零件按时到达他们的工厂。 由于封锁而陷入停顿的整个系统已经开始开放,许多大型原始设备制造商及其一级汽车零部件供应商开始在他们的工厂生产。 印度最大的原始设备制造商 Maruti 于 2020 年 5 月 12 日在其 Manesar 工厂开始生产,但只运行单班制,鉴于协议/限制到位,这也从通常的 8 小时减少到 6.5 小时。

“原始设备制造商及其供应商的生产水平都大大降低,因为汽车零部件厂商正在等待原始设备制造商的投入,而原始设备制造商又在等待其经销商网络发出关于最终消费者需求的明确信号。”

在短期内,汽车供应链的稳定性将存在不确定性,因为该国根据某些与 Covid 相关的指标被划分为区域,并且区域的颜色随时可能发生变化,导致运营停止。 需求可见性在短期内也可能是 OEM 面临的主要挑战。

根据 Maruti Suzuki 董事长 RC Bhargava 的说法,他们开设的一些经销店的询价水平相当可观(到目前为止,Maruti 已经开设了 3000 家经销店中的近 2000 家)。 但是,将这些早期查询用作短期需求的基准可能会产生误导,因为由于 2 个月的封锁,可能存在被压抑的需求。

目前,大多数一级汽车零部件企业并未面临任何重大的劳动力挑战,因为它们的产能利用率仅为 20-30%。 随着中期内这种利用率的提高,鉴于目前印度正在发生大规模的劳动力迁移,劳动力问题可能会出现。 由于对合同工的更大依赖,2/3 级公司可能更容易受到劳动力短缺的影响。

此外,与大多数 MSME 一样,由于现金流问题,预计较小的 2/3 级供应商将面临巨大压力。 从长远来看,预计这将导致行业重组和整合,因为 OEM 推动更强大的一级供应商吸收价值链中较弱的参与者。

在经济低迷时期,家庭预算面临巨大压力,个人减少可自由支配的支出,并且倾向于降低必需品以降低成本。

“流动性不是一项可自由支配的支出,即使考虑到在家工作或灵活工作等加速趋势,日常通勤也是大多数印度人谋生的必要条件。”

再加上中短期内将偏好个人出行这一事实,我们看到两轮车 (2W) 的需求在四轮车 (4W) 和 4W OEM 专注于小型入门级之前回升汽车细分市场(低于 7,000 美元的类别)。 但是,预计 21 财年的产量仍将比 20 财年的产量低 20-25%。

为你推荐:

从长远来看,电气化、互联互通和智能汽车等主要汽车行业趋势将继续影响上游价值链。 如果有的话,例如电气化可能会加速,因为商业用例中许多 EV 外形的总拥有成本已经降低。

任何加速都将在印度的上游价值链中开辟更多机会,因为目前大多数关键的电动汽车零部件如电机、电池等都是进口的,甚至政府也热衷于本地化。

同样,在整个价值链的下游,短期影响是极其负面的。 由于营运资金压力、高库存水平和 BS-VI 问题,经销商承受着巨大的压力。 如上所述,我们确实预计个人希望在短期内转向个人流动性,但他们这样做的能力和流动性可用性仍然是一个问题。

因此,我们预计对二手车的需求将显着增加,两家最大的二手车公司 Mahindra First Choice 和 Maruti True Value 已经报告了这一点。 对于新车,2Ws 和农村地区的需求将增长更快(假设目前预测的季风正常)。 考虑到收入和工作的不确定性,客户也可能会推迟车辆更换决定,而不是在中期做出购买决定。

从长远来看,由于需求增加和供应不足,我们预计二手车价格将保持坚挺。 但由于价格差异缩小、多年来被压抑的需求以及消费者信心恢复,这种较高的二手车定价可能会促使潜在客户购买新车而不是二手车。

汽车价值链的金融和保险以及售后市场部分在短期内都面临重大不利因素。 暂停延期给金融家带来了进一步的流动性压力,预计 NPA 会增加。 对于汽车保险参与者来说,有一线希望,因为由于完全/部分封锁和个人希望保持社交距离而导致公里数下降,预计汽车保险索赔将会下降。

然而,由于理赔率徘徊在 160% 左右,IRDA 推迟增加第三方保险费率(每年修订)以及预计续保率将下降,这可能是一个小积极因素。

“从中长期来看,在金融和保险垂直领域,由于客户偏好的变化、市场动态和可能的监管转变,我们确实看到了新商业模式出现的机会。”

其中一些机会可能包括更快地采用零售租赁产品,围绕远程信息处理和基于使用的产品的使用进行创新,以及电池即服务 (BAAS) 模型的出现补充了电动汽车的采用。”

由于行驶公里数预计在短期内会减弱,因此对维修和备件的需求也将减少。 为了推动需求,我们预计玩家将推出 Covid 特定的消毒和服务包。 此外,鉴于当前对社交距离的重视,从中期来看,客户的偏好可能会转向上门服务和接送车辆。

“对于整个下游汽车价值链,发现的数字化应该加速,在某些情况下,甚至决策和购买都将在线完成。”

鉴于围绕数字化加速的趋势,从长远来看,对于垂直售后市场,我们认为全渠道模型的重要性将随着在线发现和离线执行(如电池或轮胎)而增加。

在印度封锁期间,个人出行受到限制,所有共享出行模式(与许多其他非出行业务一样)的收入暴跌超过 80%。 重资产的商业模式在短期内仍将承受更大的压力,轻资产模式的复苏将因形式因素和用例而异。

例如,拼车模式不会很快恢复,但低价点轻资产模式应该会更快恢复。 封锁为一些共享出行参与者提供了一个非常宝贵的机会,可以将供应从最低保障模式转移到收入分成模式。 因此,即使需求恢复需要稍长的时间,实现疫情前利润率的能力也会更快。

“从中期来看,我们看到通勤者为了节省成本而降价,因此像 Rapido 这样的 2W 拼车平台应该会从自动人力车甚至短距离的 4W 拼车中获得市场份额。”

我们还预计供应方 2W 电动汽车的采用将加速,这主要受在线订单增长的推动。 尽管存在短期和中期的问题,共享出行仍将继续存在,但我们也应该看到围绕资产使用的新商业模式出现,以及针对对当前危机高度敏感的细分市场。