沃尔玛的印度 (Flipkart) 策略:增长重生还是代价高昂的整容?

已发表: 2018-05-29沃尔玛最近以 160 亿美元收购了 Flipkart 77% 的股份

2018 年 5 月 9 日,沃尔玛正式证实了传闻数周的消息,并宣布将斥资 160 亿美元收购印度在线零售公司 Flipkart 77% 的股份,换算成估值超过 210 亿美元的公司成立于十多年前,资本约为 1 万美元。

投资者正在就这笔交易的内容、原因和下一步进行辩论,他们的反应体现在沃尔玛市值约 80 亿美元的下跌中。

对于印度科技初创公司来说,这笔交易看起来像是他们中的许多人渴望达到的涅槃,这无疑将肯定他们的希望,即如果他们在印度建立业务,将会有财力雄厚的大公司将他们收购。

玩家们

在评估合并或收购时,首先要在交易前查看所涉及的公司,包括收购公司和目标公司。 它不仅为任何收益评估提供了基线,而且可以提供动机线索。

- Flipkart,亚马逊 Wannabe?

在这笔交易的两个参与者中,我们对 Flipkart 的了解比对沃尔玛的了解要少得多,因为它不是公开交易的,而且它只提供有关自身的信息片段。 也就是说,我们可以使用该信息得出有关该公司的一些结论:

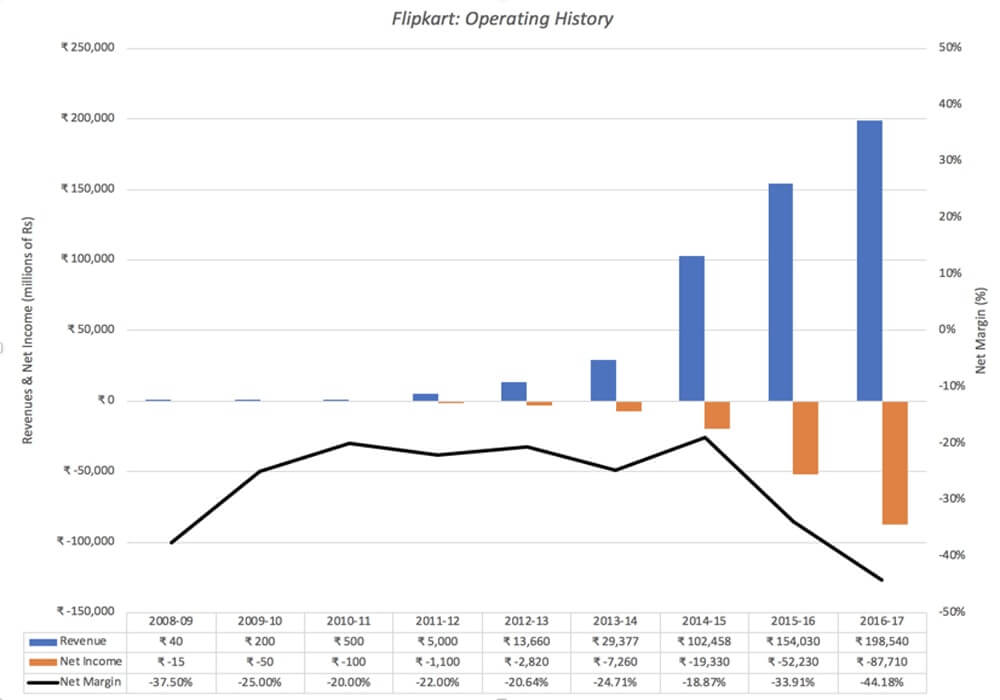

- 它发展迅速: Flipkart 由 Sachin 和 Binny Bansal 于 2007 年 10 月创立,他们都是亚马逊的前员工,彼此无关,拥有约 6000 美元的种子资本。 该公司的收入从 2008-09 年的不到 100 万美元增加到 2011-12 年的 7500 万美元,并且在进行多次收购的过程中加速增长,在 2016-2017 年达到 30 亿美元。 2016-17 年的收入增长率为 29%,低于上一财年 50% 的收入增长率。 下图显示了 Flipkart 的收入(以印度卢比计):

- 在亏损大量资金和烧钱的同时:正如上图所示,Flipkart 早年亏损并不奇怪,因为增长是其首要任务。 然而,更令人不安的是,该公司不仅继续亏损,而且其亏损随着收入的增长而扩大。 例如,在 2016-17 财年,该公司报告营业亏损 6 亿美元,营业利润率为负 40%。 持续亏损导致该公司烧光了其在其一生中从投资者那里筹集的 70 亿美元资金中的大部分。

- 借钱弥补现金流赤字:创始人可能不愿意通过进一步寻求股权资本来稀释他们的所有权,因此借入了大量资金。 在 2016-17 财年,为这笔债务融资的成本跃升至 6.71 亿美元,将整体损失推高至 13 亿美元。 财务成本不仅每年增加损失和现金消耗,而且使公司作为一家独立公司的生存面临风险。

- 它在治理和透明度方面一直存在问题: Flipkart 拥有复杂的控股结构,在新加坡拥有一家母公司和多个分支机构,其中一些旨在绕过印度对外国投资和零售业的拜占庭式限制,而另一些则反映了他们多次涉足筹集的资金风险投资。

虽然将为公司提供的辩护是它还很年轻,但损失的规模和对借钱的依赖表明,作为一家独立的企业,你很难找到理由对公司来说价值很高,并且会对生存产生严重的担忧。

b) 沃尔玛,老龄化巨头?

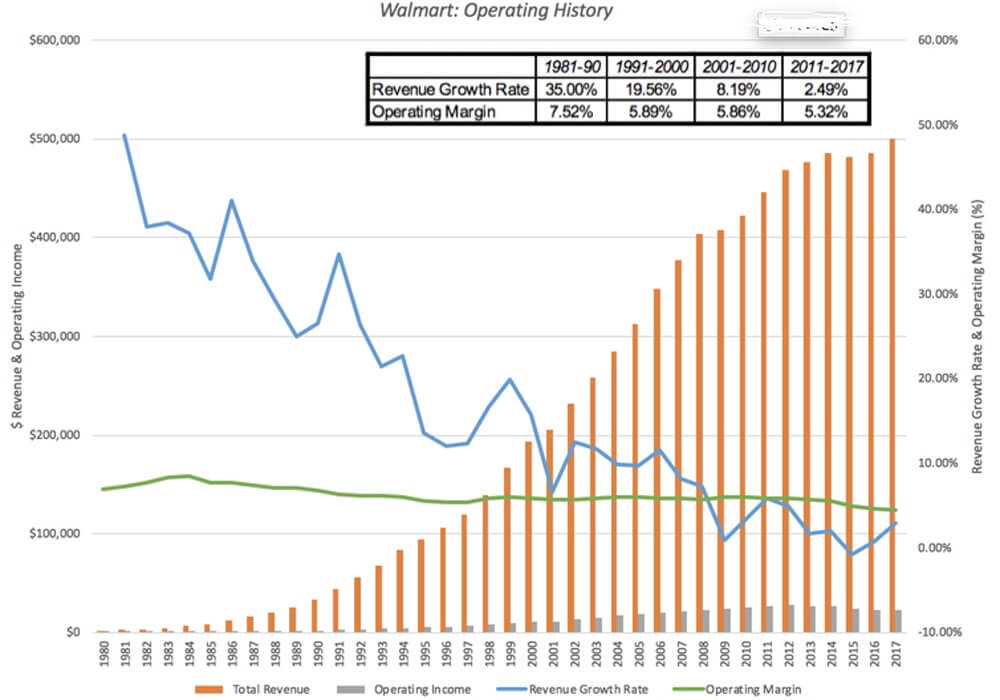

沃尔玛已经公开交易了几十年,可以更详细地看到它的经营业绩。 它在 1980 年代和 1990 年代从阿肯色州的一家大卖场到美国的主要零售商的增长如下:

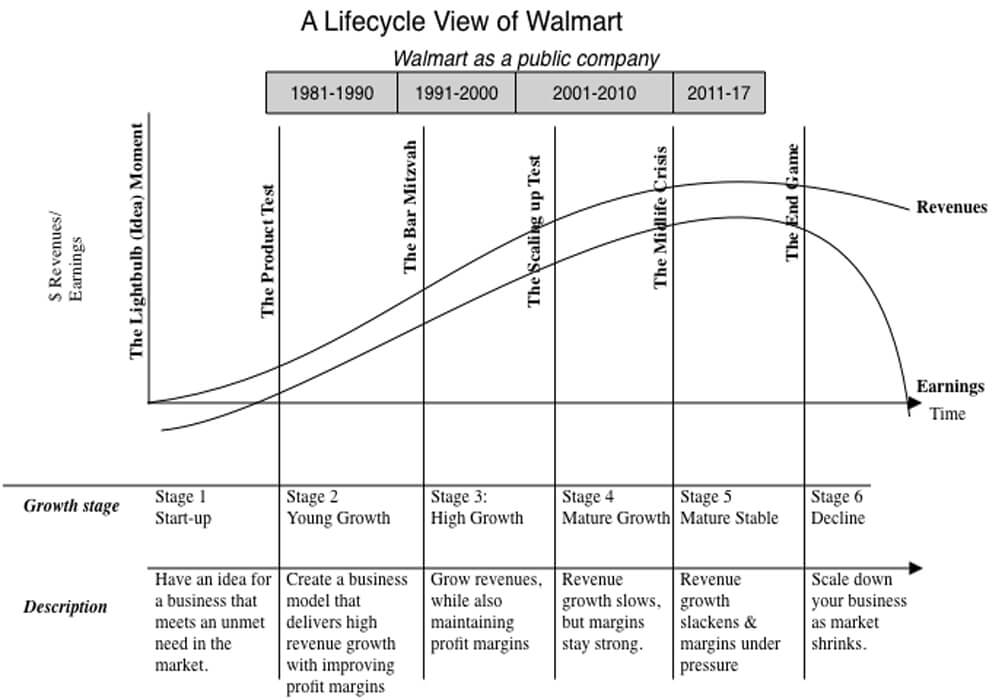

这段经营历史包括 20 世纪末的 20 年辉煌增长,沃尔玛重塑了美国的零售业务,以及此后的几年,增长放缓,利润率面临压力。 正如沃尔玛现在的立场,我们看到的是:

- 增长已经放缓至涓涓细流:沃尔玛的增长引擎在十多年前就开始停滞不前,部分原因是其收入基础非常庞大(2017 年为 5000 亿美元),部分原因是其主要市场(即美国)已经饱和。

- 而且更多的是被收购:随着同店销售增长趋于平稳,沃尔玛一直在尝试收购其他公司,Flipkart 只是最近(也是最昂贵)的例子。

- 但它的基础业务仍然是大卖场零售:虽然收购 Jet.com 等在线零售商和 Bonobos 等高档品牌代表了其最初使命的改变,但该公司仍围绕其原有的低价/大批量和盒子店模式建立。 随着时间的推移,该业务的利润一直在缩小,尽管是逐渐缩小的。

- 而且它的全球足迹并不大:在过去几年的大部分时间里,沃尔玛 20% 以上的收入来自美国以外,但这个数字在过去几年中并没有增加,而且很大一部分来自国外销售来自墨西哥和加拿大。

从数据来看,除了沃尔玛不仅是一家成熟的公司,而且可能处于衰落边缘,很难得出任何结论。

从数据来看,除了沃尔玛不仅是一家成熟的公司,而且可能处于衰落边缘,很难得出任何结论。

很少有公司能优雅地老去,许多公司通过拼命重塑自己、进入新市场和业务并试图获得增长来对抗衰落。 有些人确实成功了,并找到了新的生活。 如果您是沃尔玛的股东,那么您在未来十年对公司的回报将在很大程度上取决于它在老化过程中的运作方式,而收购 Flipkart 是该公司不打算走向衰落的最强烈信号之一,不战而胜。 这可能是一个很好的电影主题,但对股东来说可能非常昂贵。

为你推荐:

共同的敌人

看看 Flipkart 和沃尔玛,很明显它们是截然不同的公司,处于生命周期的两端。 Flipkart 是一家年轻的公司,仍在为其基本业务模式苦苦挣扎,事实证明,该公司成功地实现了收入增长,但没有实现利润。 沃尔玛是一个老龄化的巨头,仍然盈利,但增长乏力,利润率面临压力。 他们有一个共同点,那就是他们都面临着可能是世界上最令人恐惧的公司亚马逊。

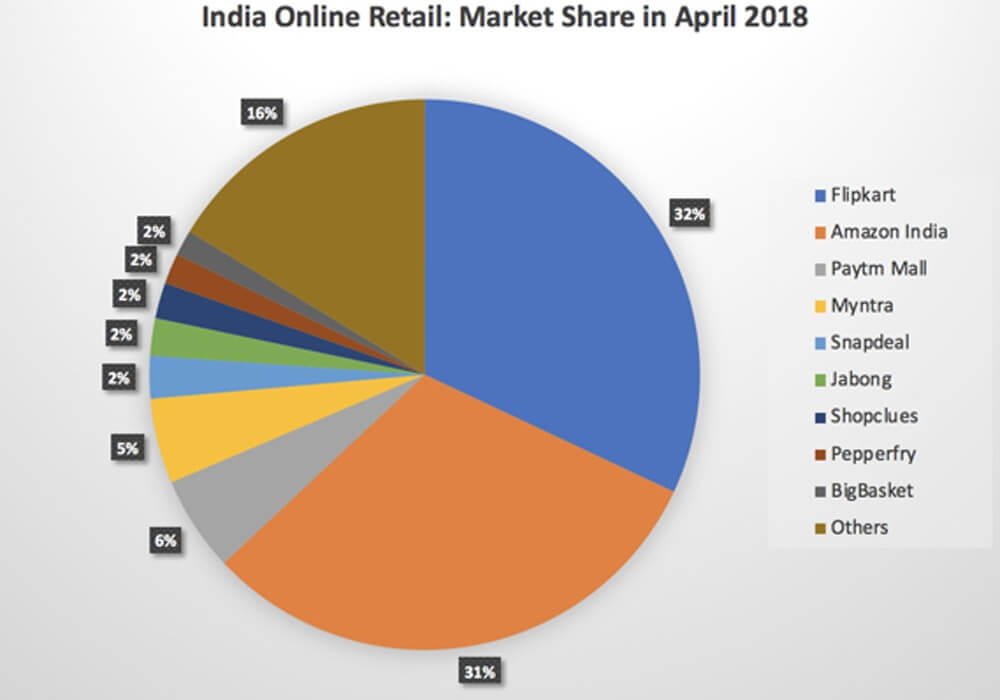

一个。 亚马逊与 Flipkart:过去几年,亚马逊在印度积极寻求增长,对 Flipkart 几乎没有让步,并表现出将收入(和市场份额)置于利润之上的意愿:

b) 亚马逊与沃尔玛:如果世界上有一家公司应该知道亚马逊的运作方式,那一定是沃尔玛。 在过去的 20 年里,亚马逊对美国的实体零售业务造成了破坏,虽然最初的受害者可能是百货公司和专业零售商,但很明显亚马逊将目光投向了沃尔玛和Target,尤其是在收购 Whole Foods 之后。虽然 Flipkart 仍然是较大的公司,但亚马逊印度公司继续获得市场份额,几乎到 2018 年 4 月赶上,更关键的是,它因愿意赔钱而导致 Flipkart 的亏损本身。 在之前的一篇文章中,我称亚马逊是一家“梦想领域”公司,并认为如果 Flipkart 和亚马逊印度公司正面交锋的话,耐心已经融入了它的 DNA 和最终游戏。 Flipkart 将因现金和资本耗尽而倒闭。

这可能看起来有些夸张,但可以提出一个强有力的论点,即虽然 Flipkart 和沃尔玛的一些问题可以追溯到管理决策、规模问题和客户品味,但正是对亚马逊的恐惧充斥着他们清醒的时刻并推动了他们的决策.

Flipkart 的定价

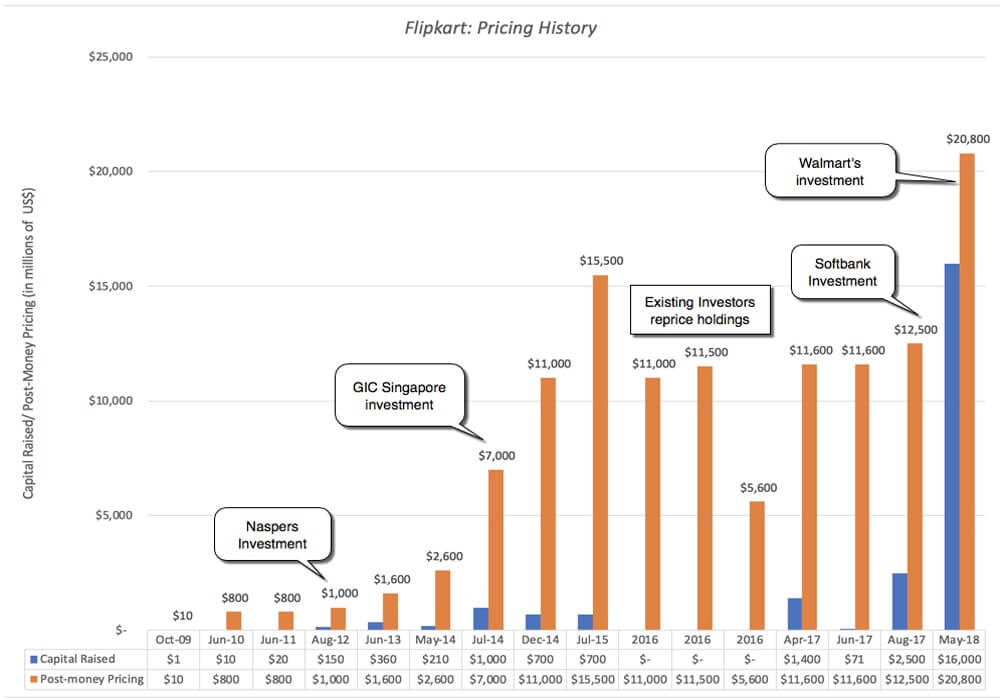

沃尔玛只是 Flipkart 多年来吸引的一系列知名投资者中的最新一位。 从 2013 年开始,Tiger Global 对该公司进行了多次投资,其他国际投资者也参与了后续投资。 下图记录了历史:

除非在 2015 年 7 月至 2016 年末期间,该公司被现有投资者降价,但随着每次新的融资,定价都在上涨。 2017 年 4 月,该公司从微软、腾讯和 EBay 筹集了 14 亿美元,在一轮投资中,公司定价为 110 亿美元,2017 年 8 月,软银向该公司投资 25 亿美元,定价接近 125 亿美元。 不过,沃尔玛的投资代表了去年价格的大幅上涨。

除非在 2015 年 7 月至 2016 年末期间,该公司被现有投资者降价,但随着每次新的融资,定价都在上涨。 2017 年 4 月,该公司从微软、腾讯和 EBay 筹集了 14 亿美元,在一轮投资中,公司定价为 110 亿美元,2017 年 8 月,软银向该公司投资 25 亿美元,定价接近 125 亿美元。 不过,沃尔玛的投资代表了去年价格的大幅上涨。

请注意,在整个部分中,我使用“定价”而不是“估值”这个词来描述这些风险投资和私人投资,如果你想知道为什么,请阅读我关于价格和价值,以及为什么 VC 玩定价游戏。 为什么这些风险投资家(其中许多是游戏老手)会推高一家不仅证明无法赚钱而且在隧道尽头没有光明的公司的定价? 答案简单而愤世嫉俗。 定价游戏中唯一需要的理由是预期有人会在未来支付更高的价格,这种预期在风险投资定价模型中使用退出倍数时得到体现。

为什么?

那么,沃尔玛为什么要花 160 亿美元收购 Flipkart 70% 的股份呢? 它会为公司带来回报吗? 沃尔玛的举动有四种可能的解释,每种解释都令人不安。

- 定价游戏:无论人们如何看待 Flipkart 的商业模式和估值,至少在沃尔玛收购之后,该游戏确实为早期进入者带来了回报。 通过付出代价,沃尔玛让每一个在 Flipkart 之前进入定价链的投资者都获得了“成功”,至少对他们来说,这证明了定价游戏是正确的。 如果这个游戏的本质是你以低价买入并以更高的价格卖出,那么通过查看软银在九个月前进行的投资,最容易看出玩定价游戏的回报,它的定价几乎翻了一番,很大程度上是沃尔玛交易的结果。 事实上,许多早些年成为投资者的私募股权和风险投资公司将把他们的股份出售给沃尔玛,从而获得巨额资本收益并继续前进。 沃尔玛有没有可能也在玩定价游戏,打算以更高的价格将 Flipkart 卖给其他人?

我的评估:由于公司的股权是压倒性的,并且有经营动机,很难看出沃尔玛是如何玩定价游戏的,或者至少是为了赢而玩它。 有一些关于投资者迫使沃尔玛在几年内将 Flipkart 上市的说法,如果沃尔玛能够支持 Flipkart 并使其成功,这个退出坡道可能会打开,但对我来说似乎是一厢情愿的想法。

- 大市场主菜(实物期权):印度零售市场是一个很大的市场,但几十年来,对于几十年来试图进入该市场的公司来说,它也被证明是一个令人沮丧的市场。 沃尔玛投资的一种可能解释是,他们正在购买一个(非常昂贵的)期权以进入一个潜在的巨大市场。 期权论点意味着沃尔玛可以为 Flipkart 支付超过评估价值的溢价,而该溢价反映了印度零售市场的不确定性和规模。

我的评估:印度零售市场的规模、潜在增长和增长的不确定性创造了选择性,但鉴于沃尔玛主要仍然是一家实体店,并且可以采取多种途径进入该市场,它尚不清楚购买 Flipkart 是否是一个有价值的选择。 - 协同效应:与每一次合并一样,我相信协同效应这个词会被抛来抛去,通常是疯狂的放弃,而且通常没有任何支持。 如果协同效应的本质是合并将允许合并后的实体采取个别实体无法自行采取的行动(增加增长、降低成本等),那么您需要考虑收购 Flipkart 将如何让沃尔玛为了在其印度零售店创造更多收入,相反,如何让自己被沃尔玛收购将使 Flipkart 增长更快并更快实现盈利。

我的评估:沃尔玛在印度的影响力还不够大,还不能从收购 Flipkart 中获益匪浅,虽然沃尔玛确实宣布将在印度开设 50 家新店,但在 Flipkart 交易之后,我不明白拥有 Flipkart将大幅增加其实体店的客流量。 与此同时,沃尔玛几乎没有什么可以为 Flipkart 提供使其与亚马逊相比更具竞争力的东西,除了维持其运转的资金。 总而言之,如果有协同作用,你必须努力才能看到它,而且它不够大或不够快,不足以证明为 Flipkart 付出的代价是合理的。 - 防御策略:早些时候,我注意到 Flipkart 和沃尔玛都有一个共同的对手,亚马逊,一个擅长打长期比赛的竞争对手。 我认为,随着资本枯竭和现有投资者寻求退出,Flipkart 单打独斗几乎没有机会在这场战斗中幸存下来,而且随着亚马逊继续崛起,沃尔玛陷入全球零售业下滑似乎是不可避免的。 鉴于中国零售市场将难以渗透,印度零售市场可能是沃尔玛立足的地方。 换句话说,沃尔玛投资 Flipkart 的理由不是他们期望从 160 亿美元的投资中产生合理的回报,而是如果他们不进行这次收购,亚马逊将不受控制,他们的衰落将更加急剧。

我的评估:在我看来,在这四个原因中,这是最能解释这笔交易的一个原因。 然而,防御性合并是软弱的表现,而不是实力的表现,并表明商业模式处于压力之下。 如果你是沃尔玛的股东,这是一个负面信号,沃尔玛股价随后下跌并不令我感到惊讶。 继续用生命周期的类比,沃尔玛是一位衰老的、曾经美丽的女演员,花了 160 亿美元购买了一次非常昂贵的整容手术,并且像所有整容手术一样,重力再次发挥作用只是时间问题。

总而言之,考虑到它为 Flipkart 支付的费用,我认为沃尔玛在这笔交易中的胜算不大。 如果有关亚马逊有意以近 220 亿美元收购 Flipkart 的传言属实,我认为让亚马逊赢得这场战斗并与当地反垄断执法者作斗争,同时发挥其在实体店中的优势,沃尔玛会得到更好的服务。零售。 我暗中怀疑亚马逊无意收购 Flipkart,并且它成功地促使沃尔玛支付了超出其应有的价格进入印度在线零售领域,预计在可预见的未来它可能会亏损。 有时,您会因失去竞标而赢得竞标!

接下来是什么?

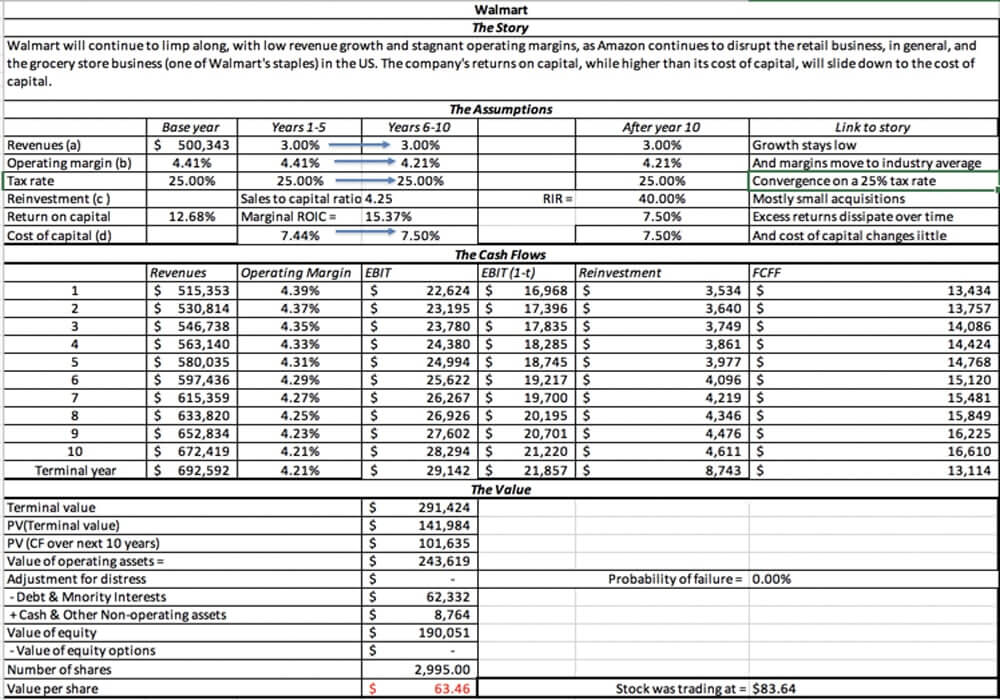

从长远来看,这笔交易可能会减缓沃尔玛的下滑,但价格如此之高,以至于我看不出沃尔玛的股东如何从中受益。 我附上了我对沃尔玛的估值,以及我对公司持续缓慢增长和利润率停滞的故事,我为该公司获得的价值约为 63 美元,比其 2018 年 5 月 18 日的股价 83.64 美元低约 25%。

在短期内,我预计此次收购将加速印度零售市场本已激烈的竞争,现在由沃尔玛现金支持的 Flipkart 和亚马逊印度公司将继续降价并提供补充服务。 这将意味着两家公司的损失更大,而规模较小的在线零售商将被淘汰。 然而,获胜者将是印度零售客户,用教父的话来说,他们将获得他们无法拒绝的报价!

不过,对于印度各地的初创企业来说,我担心这笔奖励 Flipkart 的创始人及其风险投资人建造亏损、烧钱机器的交易会助长不良行为。 年轻的公司会追求增长,甚至更多的增长,很少关注盈利途径或建立可行的业务,希望成为Flipkarted 。

风险资本家将玩更多的定价游戏,为这些没有基本面的亏损者付出代价,但通过辩称他们将成为沃尔玛来为他们辩护。 同时,如果你是一个注重价值的投资者,我建议你买一些爆米花,享受娱乐。 它会很有趣,而它会持续下去!

[Aswath Damodaran 的这篇文章首先出现在他的博客上,并经许可转载。]