不確定性週期:印度會停止購買黃金嗎?

已發表: 2020-09-06超低利率和寬鬆的流動性現已成為常態,每一次加息或收緊的嘗試都引發了自己的危機

印度人是世界上最大的黃金買家,根本不買

全球實物黃金購買量下降了三分之二

21世紀似乎讓我們所有人都處於不確定性的延長時期。 從 9/11 襲擊開始,隨後是對世界各地平民的一系列襲擊——倫敦、伊拉克、孟買,我們仍然在全球範圍內受到加強安全檢查的後果。 從那時起,我們似乎陷入了一個接一個的不確定循環。

對絕大多數人類來說,重要的是這些事件使我們走上了比我們想像的更大、更持久的經濟不確定性之路。 我們今天仍然面臨著連鎖反應。 超低利率起源於美聯儲主席艾倫格林斯潘在 9/11 襲擊美國後的行動。

超低利率和寬鬆的流動性現在已成為常態,每一次加息或收緊的嘗試都引發了一場危機:2008 年的破壞性金融危機和 2013 年的逐漸減少的恐慌。在可預見的未來拉平全球收益率曲線。

超低利率引發了它們自身的不確定性:我們如何正確評估風險,以及如何看待世界正在積累的不斷攀升的債務? 我們在之前的一篇文章中考慮了不斷上升的全球債務,那是在幾乎每個政府隨後宣布的大規模刺激計劃之前。

此外,與往年相比,4 月至 6 月季度的公司債券發行量激增。 如果利率開始上升,世界是否容易受到債務衝擊? 在全球負收益率債務存量超過 17 萬億美元之際,有很多脆弱的投資者。 有人可能會爭辯說,中央銀行現在故意這樣做是為了推動投資者降低債務等級和風險更高的股票世界。

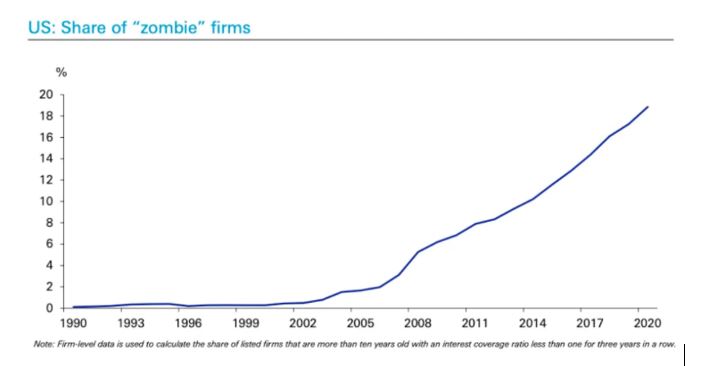

這種全球市場的寬鬆貨幣政策對企業債務來說是天賜之物,因為投資者正在拼命尋找收益。 與此同時,違約率受到抑制,越來越多的美國和歐洲公司的償債成本超過了淨利潤。 但這是長期低利率和流動性寬鬆的長期趨勢。 圖 1 說明了美國的情況,其中使用“殭屍公司”一詞來突出這一現象。

關鍵是投資者在正確評估風險方面產生的不確定性。 追求最高收益是一回事; 選擇合適的樂器是另一回事。

為你推薦:

除了債務上升的水平之外,甚至評估其是否重要的科學也面臨著不確定性:現代貨幣理論 (MMT) 的發展表明,在法定貨幣世界中,至少政府債務真的與你無關可以根據需要打印。 反對這種信念的是經濟學家,他們稱之為魔法金錢樹理論。 如今,黃金投資者堅定地屬於後一類。

對投資者而言,這一袋不確定性是目前最大的一個:冠狀病毒大流行軌蹟的不確定性。 持續封鎖的有效性已經產生了喜憂參半的結果,北半球冬季可能出現第二波浪潮。 它會打破許多經濟體的脊梁嗎? 經過數十年的長期收益,它會重新擺脫貧困嗎?

如果我們把這兩個問題混為一談,我們甚至可以窺見資本主義危機本身產生的問題。 不斷上升的債務和較低的增長正威脅著許多新興經濟體的財務狀況,可能使它們陷入長期債務陷阱。 在微觀層面,個人債務也在增加,而億萬富翁和億萬富翁的數量也在同時增加。

對於從學生貸款、抵押貸款、信用卡債務開始陷入債務漩渦並且無法在一個被剝奪勞動保護並充斥著零小時合同的系統中取得進展的個人來說,沒有神奇的金錢樹,零工經濟和在全球範圍內轉移資本、生產和就業的幾乎流動的能力。

我們最近看到了一個新近咄咄逼人的中國引發的不斷上升的不確定性,這繼續火上澆油。 在不久的將來似乎也沒有任何放鬆的希望。 而在政治上,今年 11 月的美國大選可能會引發所有選舉中最大的不確定性——特朗普政府的權力交接可能會變得混亂,而特朗普政府的行動越來越無法無天和專制。 鑑於現任政府的臨時性質,即使是特朗普繼續擔任總統,似乎也可能在全球舞台上造成巨大困難。

所有這些都沒有現成的答案。 我們目前只能觀察結果:比如黃金價格的上漲。 這幾乎完全是由於風險厭惡而不是純粹的投機,也就是說,由於不確定性的增加。 封鎖的延長為這次反彈提供了額外的支撐,如果大流行已經結束或得到更好的管理,就不會出現這種情況。

正是這種長期的中斷為購買黃金提供了生命線。 著名投資者馬克·莫比烏斯(Mark Mobius)現在正在購買,因為負債券收益率為本身不提供任何回報的貴金屬提供了零機會成本。 出於同樣的原因,美國銀行難以置信地看漲:債券收益率處於“永久壓制”狀態,他們建議 18 個月內的價格目標為 3,000 美元。

鑑於美元印刷現在處於興奮狀態,而世界其他地區已經隱含地將其價值與美元掛鉤以評估公允價值,投機者是否下意識地將黃金視為價值的事實上的支持? 這當然不是零售購買,因為軼事證據表明印度人——世界上最大的黃金買家,根本沒有購買。

在全球範圍內,實物黃金的購買量下降了三分之二。 這次黃金反彈的問題實際上在於推出一種現成的、經過驗證的疫苗的速度。 隨著刺激計劃的解除,金價可能會從那時起見頂和下跌。

當前的許多不確定性都有長期根源。 我們只是被迫一次面對他們。 正如沃倫巴菲特所說:只有當潮水退去時,你才能看到誰在裸泳。 冠狀病毒大流行一直是退潮。