神秘的印度電子商務消費者

已發表: 2017-09-19表徵成功和可持續互聯網業務的最重要指標

2014-15:奇蹟歲月

2014 年至 2015 年間,數以百萬計的印度購物者對在互聯網上購買產品產生了新的興趣。 例如,據報導,行業領導者 Flipkart 在此期間實現了 300-400% 的增長。 總而言之,印度在線零售商在 2015 年售出了價值超過 80 億美元(商品總價值)的產品。

隨著投資者向這些電子零售商投入數十億美元的資金,情況看起來不錯,預計 2016 年的銷售額將超過 160 億美元,到 2020 年市場規模將超過 80-1000 億美元。考慮到即使是 1000 億美元,這似乎也是可以實現的。到 2020 年,互聯網零售市場規模將小於印度總消費量超過 1.2 萬億美元的 10%。除了增長空間外,別無其他。

2016:幻影威脅

一切都不是很好。 到 2015 年底,市場出現了一種奇怪的萎靡不振。儘管印度電子商務是一個相對較小且滲透率較低的互聯網零售市場,但到 2015 年最後一個季度,印度電子商務開始迅速放緩。到 2016 年上半年,這已成為隨著銷售陷入完全停滯,一場全面的危機爆發了。 增長預期匆忙開始被重新設定。

故事幾乎在一夜之間發生了變化,上一年的興奮情緒急劇轉變為肆無忌憚的悲觀主義和對印度任何形式的互聯網零售可持續性的嚴重質疑。 到年中,很明顯,新的電子商務用戶增長基本停滯,購物頻率和平均門票規模增長不夠快,尤其是考慮到基數較小且市場常說的巨大潛力.

突然放緩的原因太多太複雜,無法在一篇文章中全面涵蓋——監管不明確、消費者對電子商務不熟悉、同行業投資過多導致競爭過度,最終導致貧困所有玩家的單位經濟等等。

2017:新希望

雖然這一年還沒有結束——發生了兩件事!! Reliance Jio 和軟銀在排燈節(印度的購物高峰期)之前對 Flipkart 的巨額資金。

雖然我們相信世界各地的電子商務市場和互聯網業務會根據當地情況和消費者需求而獨特地發展,但實際上有一些基本線索將它們聯繫在一起。 本文研究了一些表徵成功和可持續互聯網業務的最重要指標。

本文研究了一些表徵成功和可持續互聯網業務的最重要指標。

讓我們撥回~10年!

大約 2008 年:我們以前看過這部電影。

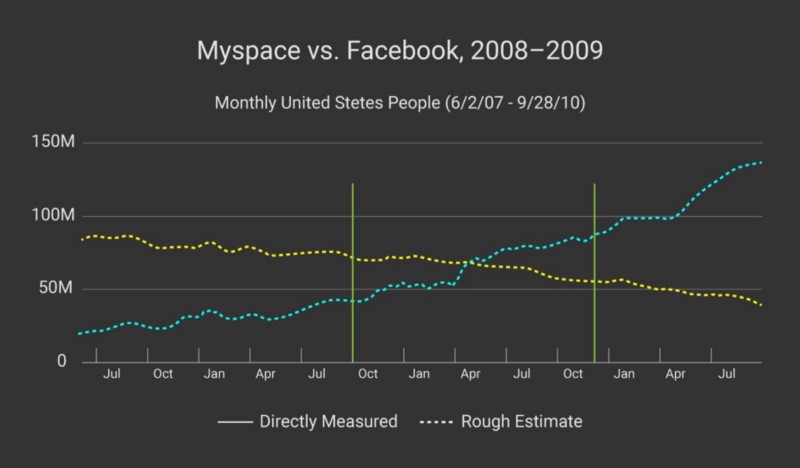

我們從 2008 年開始我們的分析。早在它成為今天的龐然大物之前, Facebook 就曾與 Myspace 爭奪美國社交媒體市場的主導地位。 Myspace 是 2008 年第三季度市場份額約為 66% 的領導者,在 Facebook 上佔據上風,以約 30% 的市場份額位居第二。 MySpace 大部分時間都在吹噓其龐大且不斷增長的用戶群。 相比之下,Facebook(當時)在媒體上的知名度要低得多。 當它說話時,它只提到其每月活躍用戶 (MAU),完全避開了已安裝的用戶群指標。

在接下來的 12 個月裡,發生了奇怪的命運轉折。 到 2009 年夏末,Facebook 和 MySpace 的市場份額與 2008 年幾乎完全相反(見圖 1)。

規模:這都是關於保留,愚蠢的!

互聯網時代的托爾斯泰可能會說,所有成功的互聯網企業都是相似的; 每一個不成功的互聯網企業都以自己的方式不成功。 毫不奇怪,互聯網企業,無論是銷售產品、服務還是廣告,都基於與傳統實體企業相同的因素而取得成功。

- 您的產品是否解決了一個獨特的問題? (產品市場契合度)

- 你知道你的目標市場是誰嗎? (產品市場契合度)

- 你能有效地接觸到他們嗎? (客戶獲取)

- 您的用戶是否定期返回您的業務/產品/服務? (客戶保留)

讓我們回到 Facebook 和 Myspace 的比較。

兩家公司都展示了明確的產品市場契合度。 用戶對社交網絡有著明確的需求,他們可以在其中發現朋友,與他們分享和消費內容,並相互更新他們生活的細節。

MySpace 通過專注於其安裝用戶群(即其平台上的註冊用戶數量)似乎清楚地了解其目標市場,並且正如數字所暗示的那樣,幾乎沒有困難地接觸到這些市場。

另一方面,Facebook 通過重點關注每月(或每日)活躍用戶(分別為 MAU 和 DAU),專注於弄清楚如何讓用戶定期返回平台。

這些差異聽起來可能微不足道,但對公司思考其長期增長的方式產生了深遠的影響。 Facebook 的 MAU/DAU 重點是長期客戶保留。 Facebook 正在研究如何讓他們的產品足夠有用,讓用戶在沒有外部推動的情況下定期和自願地回來。

另一方面,MySpace 安裝用戶群的重點是獲取客戶。 將此作為核心指標的關注使該公司能夠在早期實現大規模增長,因為它不斷尋找方法來首次為 MySpace 帶來新用戶。 儘管隨著時間的推移,同樣的指標很快變成了“虛榮”指標,但未能告訴 MySpace 管理團隊有關其產品對用戶的粘性或有用性的任何有用信息。 客戶獲取已成為一種適得其反且明顯危險的指標,會導致破壞性行為。 為什麼?

例如,考慮一家移動應用產品公司,其增長等同於移動安裝。 營銷部門在來自公司投資者的巨大壓力和日益激烈的競爭下,通過以折扣、禮品和現金獎勵的形式激勵潛在客戶安裝應用程序,找到阻力最小的路徑。 公司內的任何人都不會考慮所獲得客戶的質量、他們在沒有折扣的情況下使用或支付產品的能力或意願,以及最終產品本身的潛在質量!

在這種情況下,有一些細微差別對於理解很重要。 首先,互聯網業務客戶的轉換成本,尤其是在電子商務領域,通常非常低,因為瀏覽基本上是免費的。 其次,雖然快速的客戶獲取(以安裝用戶群等指標為代表)在互聯網企業的早期階段對於證明產品與市場的契合度很重要,但一旦企業獲得規模,它可能會成為削弱指標。 每個指標都有時間和背景:企業不僅需要在進入不同增長階段時發展戰略,還需要高度關注他們在衡量自己時將使用的指標。

保留:在兔子洞裡

保留率衡量在任何給定日期有多少公司的客戶將在接下來的 30/60/90/365 天內重新使用其產品/網站/平台/服務,依此類推。

讓我們考慮一家假設的電子商務公司 - Deals Everyday and All Day,或者正如它的用戶所熟知的那樣,奉承媒體和大型養老基金投資者,dead.com(納斯達克股票代碼:DEAD)。

為你推薦:

為簡單起見,我們假設 2016 年 1 月 1 日有 10,000 名客戶在 dead.com 上購買了產品。

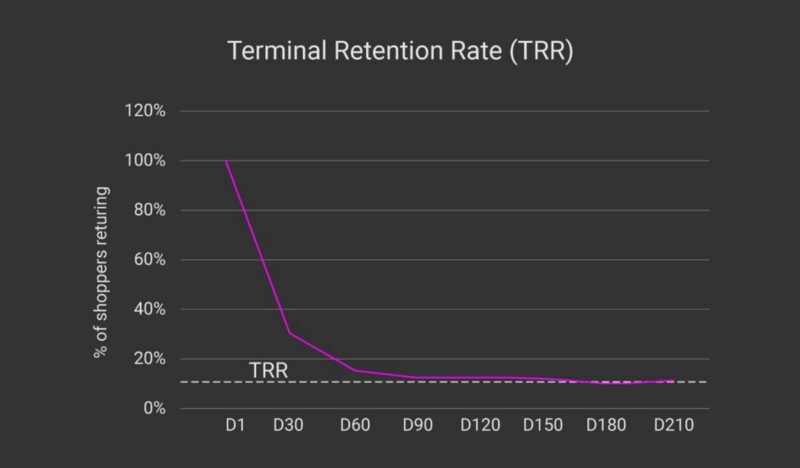

在下面的圖 2 中,D1(“第 1 天”或 2016 年 1 月 1 日)的數字為 100%,代表當天購物的 10,000 名用戶組成“群組”或一群人。 我們隨後測量了 1 月 1 日人群中 10,000 人在前 30 天(1 月 2 日至 31 日)、60 天(2 月 1 日至 3 月 1 日)、90 天(3 月 2 日至 31 日)和等等,以了解用戶對公司的參與度。

在上圖中,我們看到約 30% 的初始用戶群在 30 天內返回平台。 大約 18% 在 60 天內退貨,依此類推。 保留曲線與 X 軸平行的點稱為終端保留率 (TRR)。

終端留存率是用戶對產品的穩定參與度的一個指標。 在這種情況下,我們看到 dead.com 的終端保留率約為 16%。 這意味著從長遠來看,預計在給定日期獲得的 16% 的用戶會在給定的 30 天內購物。

從這個分析中也可以看出,TRR越大,互聯網業務成功的可能性就越高。 TRR 非常低的企業在留住他們獲得的客戶方面存在問題,需要他們不斷地(通常)以高昂的成本不斷地重新獲得客戶。

因此,漏桶!

錯誤的權利

那麼去年印度電商市場到底發生了什麼? 為了更好地理解這一點,我們回到假設的世界。

再次考慮兩家假設的電子商務公司:

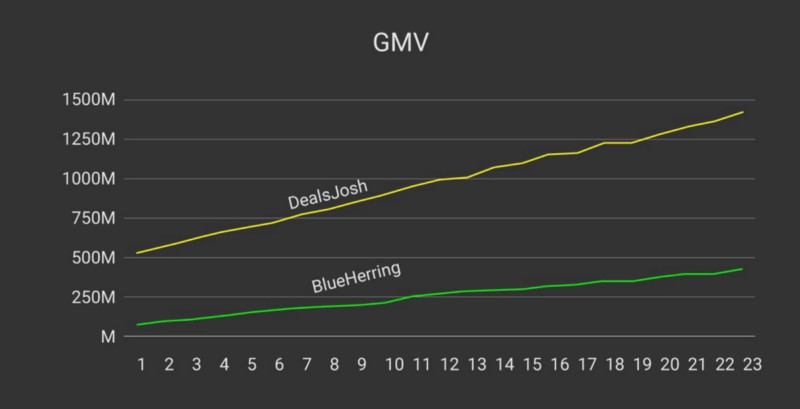

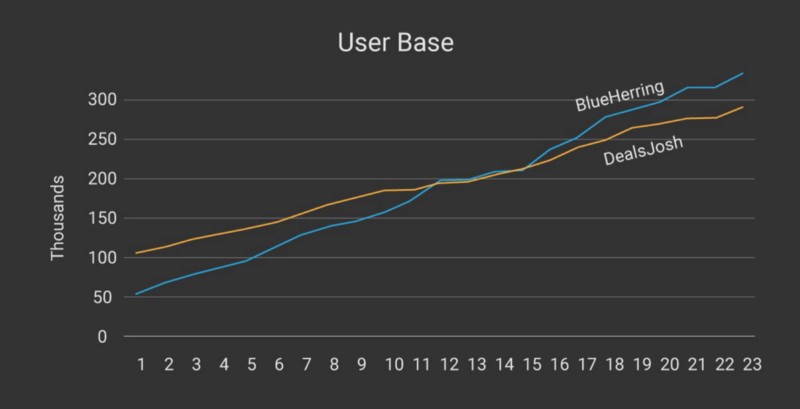

- DealsJosh 是一個大型的多類別在線市場,主要銷售標準、大批量的產品類別,如消費電子產品和書籍。 憑藉誘人的折扣和促銷活動,DealsJosh 擁有 100,000 名用戶,月銷售額 (GMV) 為 5.25 億盧比(5.25 億)。

- BlueHerring 是該行業中較小的參與者之一,專注於僅銷售服裝和配飾。 在模擬場景中,BlueHerring 擁有 50,000 名用戶,月銷售額為 7000 萬盧比(7 千萬)

由於 BlueHerring 的產品類別僅限於時尚,其平台上的平均交易規模較低,約為 1,400 盧比,但其用戶往往購買更頻繁——平均大約每三個月一次。 相比之下,DealsJosh 的平均交易額約為 5,000 盧比,因為它銷售的所有手機,但大多數人一年只買一次,有些人甚至不那麼頻繁。

這一年是 2013 年,DealsJosh 的規模是 BlueHerring 的 7 倍多,並且銷售額比去年增長了 150% 以上。 投資者正在排隊,增長似乎永無止境。 人們似乎根本無法在平台上購物。

PlotDevice 的團隊正忙著為自己兩年的 GMV 增長而努力。 在內部,向其團隊傳達的信息也很明確——在銷售方面引領市場並保持市場份額的增長。 但正如我們在本文前面討論的那樣,GMV 是一個危險的指標。

讓我們看看用戶群的增長數字。 回想一下,一開始,PlotDevice 的用戶數量是 RedHerring 的兩倍。 然而,由於更大比例的 RedHerring 用戶定期購買服裝,因此它的用戶群在較長時間內增長得更快。 在這個模擬中,接近第二年年底,RedHerring 的用戶比 PlotDevice 多 14%。

請注意這個非常簡化的假設場景與 2008 年 Myspace 與 Facebook 之戰的驚人相似之處。

[注意圖表。 主要區別在於 PlotDevice 的 TRR 為 8.3%,這對於價格較高、以移動設備為主導的類別來說是典型的,而 RedHerring 的 TRR 是 25%,對於價格較低的消費時尚和服裝類別來說是典型的。 TRR 的較小差異會產生相同的效果,但需要更長的時間。 小凸起是添加的隨機噪聲,使線條看起來更逼真]

讓我們再次指出,這是對極其複雜的市場的極大簡化視圖。 我們假設 PlotDevice 在其僅銷售大批量、標準產品的策略上是靜態的。 實際上,每個“橫向”(用於代替多品類)互聯網零售商都會迅速尋求擴大品類,甚至進入世界紅鯡魚的空間,以獲取用戶保留。 不過,它確實表明,一心一意地關注收購指標——在這種情況下是 GMV——會導致奇怪的結果。

如果市場只獎勵一線業績,未能充分檢查次要和(在我們看來)更重要的指標(如留存率),激勵措施可能會使團隊通過折扣、現金返還計劃和特別優惠等方式實現增長提高 GMV,但對真正的消費者忠誠度無能為力。 在這種情況下提供的唯一理由,特別是當其他競爭對手的存在進一步複雜化時,是“最後一人”的理由; 幾個玩家中只有一個有能力繼續在這種昂貴的收購和重新收購狂潮上無休止地花費現金,直到最終成為城裡唯一的遊戲。

鑑於 2013 年電子商務相對缺乏深度,PlotDevice 遵循收購策略是有道理的。 通過銷售具有明確質量指南的易於比較、價格透明的產品,PlotDevice 能夠擴大印度首次購買者市場的規模。 但是,面對日益激烈的競爭,在增長和籌集更多資金以資助更多支出以推動更大增長的壓力的推動下,通過繼續專注於銷售和 GMV,我們示例中的 PD 很快就會發現自己無法擺脫其麵包-和黃油類別。 虧損的領導者會拖延他們的歡迎。

在這個關鍵時刻值得問的問題是:這一切是如何在短時間內出現如此錯誤的? 鑑於 GMV 不是衡量成功的權利標準(現在已被所有印度電子商務公司廣泛承認),追求它實現了什麼? 數十億美元的客戶獲取成本如何影響印度消費者的行為? 現在怎麼辦?

TRR 經濟學

下表演示了一個有 100 個客戶的公司的簡單場景。 在此示例中,客戶獲取成本 (CAC) 是為獲取一個客戶而花費的資金,通常是一種激勵措施,例如折扣、購買時的免費附加產品、註冊現金(消費者錢包)、第一次“免費”乘車(優步) ETC。

年度生命週期價值 (A-LTV) 是公司從一位客戶那裡獲得的年度利潤。

該表清楚地表明,即使擁有高比例的忠誠客戶,盈利也不容易實現。 然而,沒有龐大的忠誠客戶群肯定會讓創建盈利或可持續的業務變得幾乎不可能。

不幸的是,在一個產品選擇大多沒有差異化、甚至定價相對標準化的多玩家市場中,玩家們陷入了無休止且昂貴的消耗戰,以不斷重新獲得這群消費者。

留存真的很重要嗎?

要回答這個問題,請參見圖 4,其中顯示了選定企業/品牌的估計 TRR。 為了展示精心設計的保留計劃可以為企業做些什麼,讓我們看一下 Amazon Prime 的案例。 Amazon Prime 是 Amazon.com 提供的一項付費訂閱服務,用戶可以通過該服務獲得免費的一日送達服務、流媒體視頻/音樂和其他收費服務。 由於用戶已經為訂閱付費,他們往往比亞馬遜的普通客戶更頻繁地回來。 Amazon Prime 的 TRR 估計是 Amazon.com 用戶的兩倍

Prime 的 TRR 改進後如何幫助亞馬遜發展業務?

- Prime 會員在亞馬遜上的花費比非 Prime 會員多。 Prime 會員平均每年花費 1,300 美元,而非 Prime 會員則為 700 美元。

- Prime 會員在 2017 年第一季度同比增長 38%,亞馬遜 60% 的美國客戶現在擁有 Prime 會員資格

- Prime 的增長幫助推動了亞馬遜近年來的快速成功,使其成為美國電子商務領域的主導力量,擁有 43% 的市場份額

所以,簡而言之,保留確實很重要!

電子商務:Quo Vadis?

從 2016 年開始,我們開始觀察到幾乎所有印度領先的電子商務公司都越來越關注客戶體驗和客戶保留。 隨著 NPS 和客戶滿意度得分成為頭條新聞,GMV 已經失去了作為首選指標的光芒。 我們還目睹了以支出為導向的收購放緩,折扣變得不那麼頻繁和不那麼重要。

這些值得付出的努力清楚地表明了印度所有主要互聯網零售商對長期客戶滿意度和保留率的新關注。 雖然這一步肯定是朝著正確的方向,但讓整個組織、全國媒體和飢餓的投資者遠離 GMV 藥物說起來容易做起來難。 然而,這些正是成長和成熟的痛苦。 前進的道路將充滿挑戰。

- 要在基於 TRR 的營銷和規劃方面取得成功,企業必須在了解客戶的產品偏好、購買習慣和服務期望(以及許多其他方面)方面進行非常深入的投資,以確保他們反復回來並增加盈利能力。

- 激勵和推動擁有數万人的大型組織採用以客戶為中心的新指標,重新制定內部流程以及報告和重新調整對員工、客戶和商家的激勵措施以保持長期滿意度,這仍然是一項艱鉅的任務

總而言之,不專注於正確的增長戰略,不管理快速客戶獲取和持久客戶保留之間的良好平衡可能是致命的。 我們在文章前面的 2008 年的 MySpace/Facebook 示例中看到了這一點,並通過多個示例(Dead.com、PlotDevice 和 RedHerring)說明了這一點。

組織是活生生的實體,其中設置了人員、結構、流程和激勵措施,以引導巨輪朝著特定方向前進。 在組織內外建立習慣和行為之後改變方向是困難的。 必要時不這樣做,雖然是一種生存威脅。

我們相信,印度電子商務生態系統很幸運能夠在其發展的相對早期階段吸取這一教訓。 挑戰與其說是一種激進的手術,不如說是一種快速進化的挑戰。 無論如何,很明顯“客戶為王”是行業的新口號。 無論是由每家公司單獨實現,還是通過合併、剝離不必要的資產或核心戰略的根本變化(甚至死亡)來實現,都是另一回事。

關於作者

Santanu Bhattacharya 是一名前火箭科學家,對所有數據都非常著迷,創業創始人,在 Facebook 經營產品,未來定居在火星或塔圖因。 在 Medium 上關注他。