從籌集風險投資基金的失敗嘗試中吸取的教訓

已發表: 2020-04-232018年,我開始探索發行專注於印度的早期基金的可能性

該基金的募集目標定為 1 億美元

我對新興基金經理的建議是,他們的第一隻基金至少持有 3 次收盤,如果不是更多的話

我希望你們在這些奇怪的時期都保持安全和健康。 在過去的幾個月裡,我們有很多需要自省的地方。 如果說 Covid19 大流行告訴我們沒有任何國家、機構或個人能夠免於失敗的話。 但我們可以一起以煥然一新的精神和深厚的力量度過難關。

就我而言,這次封鎖讓我有時間寫下我一直想分享的失敗。 我在風險投資領域的職業生涯始於 2012 年,當時我在 Startup Leadership Program 短暫任職,在那裡我領導了其中四個章節的營銷和招生工作。 這是我第一次接觸創業生態系統——在那之前我還不知道投資宣傳套牌是什麼樣子的。

一次偶然的機會讓他加入了 Ronnie Screwvaala 家族辦公室的私募股權投資部門 Unilazer Ventures。 在公司工作期間,我有幸參與了 Lenskart、Zivame、Maroosh、Dogspot 等投資。 雖然我沒有領導這些投資,但我確實學到了很多關於投資和風險建設的知識,這讓我為我的下一個角色——為 Accel 投資——做好了準備。

在 Accel 的三年期間,我共同領導了該基金對 Swiggy、Agrostar、HolidayME 和 Bicycle.AI(AppSmith 的前身)等的投資。 我還獲得了與該基金更廣泛的投資組合公司合作的機會。

多年來,我有幸結識並與生態系統中一些最聰明、最聰明的企業家一起工作——Sriharsha、Nandan、Rishabh、Vijay、Abhishek、Karan、Geet、Shardul、Sitanshu、Anjana、Adarssh、Vaibhav ——除此之外。 我在生態系統中的時間也幫助我與一些最親切的共同投資者建立了有意義的關係。 為此,我感到無比的感激。

離開 Accel 後,我有一種強烈的衝動,想要建立一些全新的東西。 這超出了我的舒適區,但我想與這麼多出色的企業家合作會對你產生這種影響。

所以在 2018 年,作為一名投資經驗不足五年的年輕投資專業人士,我開始探索發行專注於印度的早期基金的可能性。 這是我籌款之旅的總結以及在此過程中獲得的知識。 我希望它可以幫助那些在職業生涯中經歷類似階段的人。

關於基金的一些背景:

投資策略

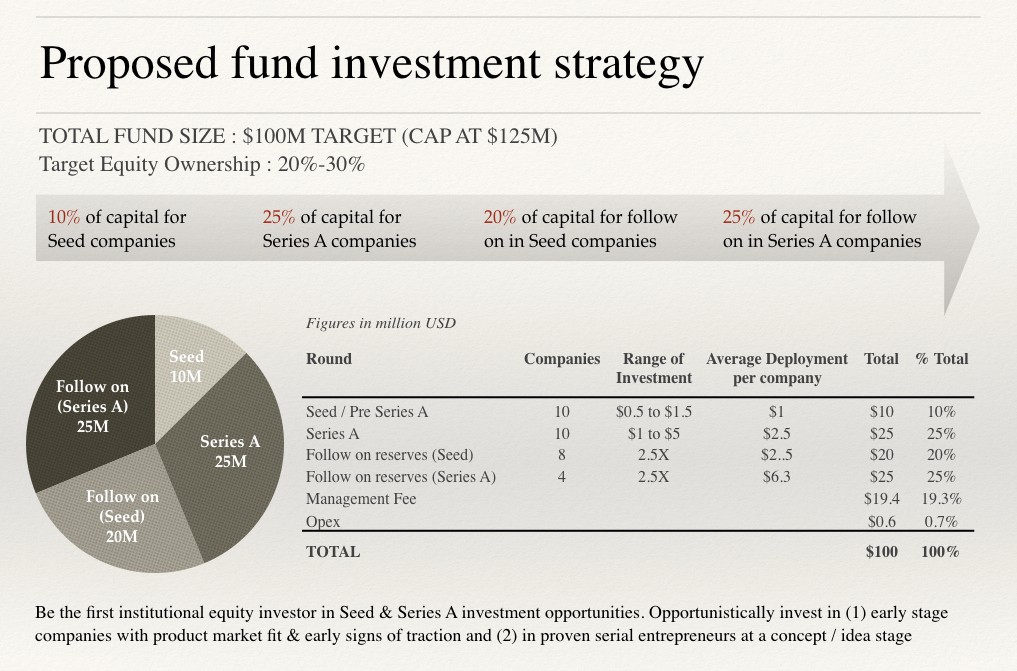

基金規模:該基金的目標募集資金定為 1 億美元,另外撥備 2500 萬美元。 在綠鞋選項下。

基金策略:投資 18-20 種子、Pre-A 輪和 A 輪消費技術、技術支持和直接面向消費品牌的初創公司,以換取 20%-30% 的目標所有權。

門票規模:種子投資的門票規模在 50 萬美元到 150 萬美元之間。 平均部署 100 萬美元,A 系列投資在 100 萬美元之間。 和 500 萬美元。 平均部署 250 萬美元。

後續準備金:為投資組合中的獲勝者分配了 2.5 倍的健康後續準備金比率。 過去十年在印度運營的風險投資公司最大的收穫之一是,印度的消費業務,即使是可擴展的技術業務,退出週期更長,資本密集度也遠高於全球同行。

因此,重要的是不僅要及早發現機會,而且要擁有大量的干粉(儲備資金),以使獲勝者翻倍和三倍。 雖然最近退出週期顯著減少,但我在模型中假設平均清算期為 7 年。

投資論文

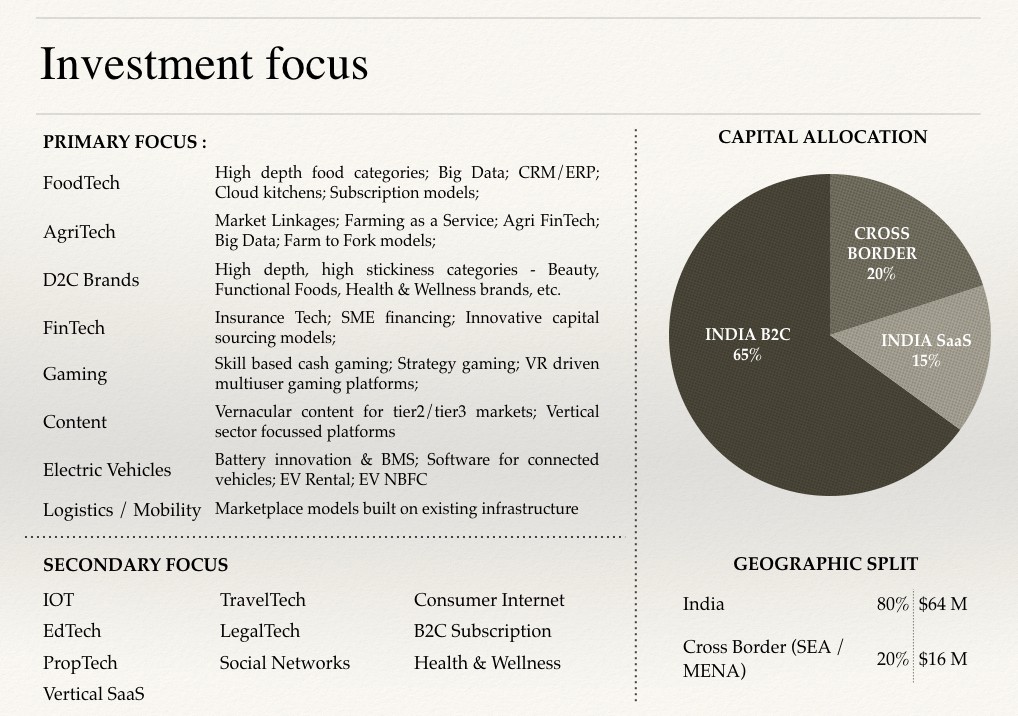

我強烈主張為新興經理選擇通才論文而不是特定領域論文,除非該經理擁有數十年的領域專業知識。 因此,在廣泛的消費者主題下,我的投資論文相當多樣化。 為簡潔起見,我在這裡只分享了論文的介紹性幻燈片。 每個重點行業都有一個相關的交易管道的基本論點。 稍後我可能會寫一個單獨的博客來闡明這一點。

為你推薦:

投資組合構建和風險投資建模

我在這裡發布了整個模型的簡化版本。 稍後將以此為模板供讀者使用。 此外,在帖子末尾分享了一些模型截圖。

擬議的基金條款

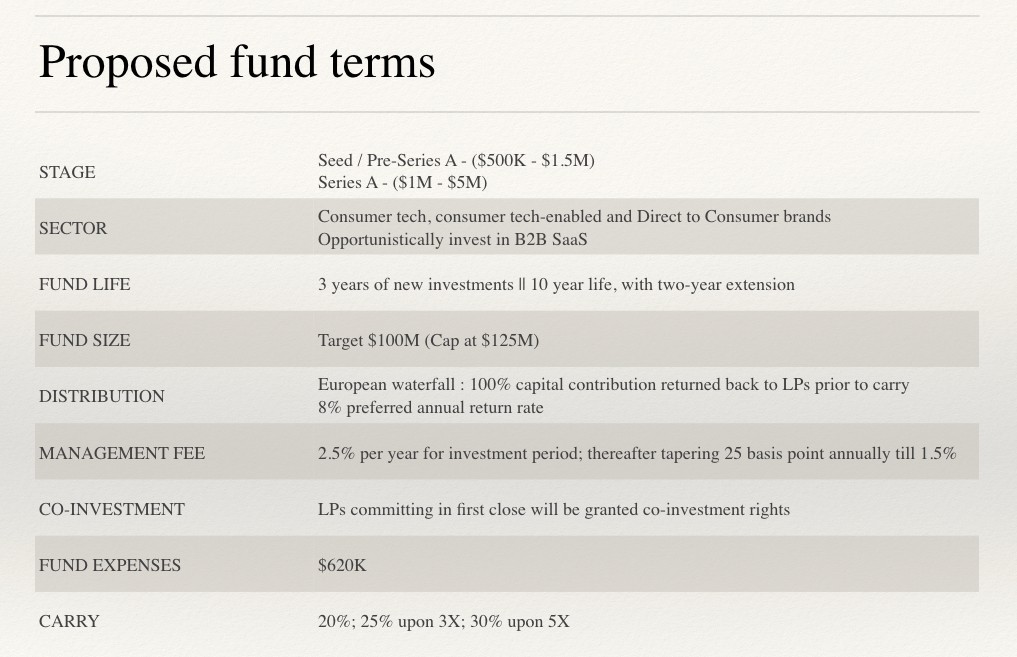

像任何第一次擔任經理一樣,我在與基金條款的會議上很靈活。 作為一項提議,我在我的宣傳片中加入了以下幻燈片:

對一些不熟悉的術語的解釋和我提議背後的理由:

- 基金壽命:投資期和清算期之和。 在我的模型中,考慮到印度市場,我已經包括了三年的新投資和七年的平均清算期。 自然,有限合夥人更喜歡較短的清算期。

- 分佈:提出了一個 8% 門檻率的瀑布分佈。 因此,在任何普通合夥人可以提取任何附帶權益之前,需要返還全部資本以及每年額外 8% 的資本調用複利利息。 在滿足障礙義務後,根據提案進行權益分割。

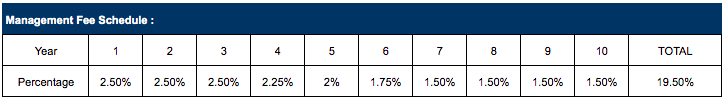

- 管理費:這是基金對 LP 資本承諾收取的年費。 其中大部分用於工資和基金運營。 通常,它在 2%-3% 之間,具體取決於基金規模和年份數量。 大型基金通常收取 2% 的費用,而鑑於基金規模較小,微型/納米基金能夠證明收取 3% 的費用是合理的。 無論基金規模有多大,具有既定回報率的頂級基金都可以收取 3% 的費用。 我在我的模型中包含了 3 年投資期的 2.5% 管理費。 隨後的每一年,費用將遞減 25 個基點,直到在基金壽命的第 7 年達到 1.5%。

- 基金費用:這些費用分配給基金管理、基金組建顧問、銀行、審計/稅務、保險和其他雜項等服務。 花費。 基金費用是對這些費用的整個基金周期的一次性分配。 通常,根據他們使用的服務提供商,資金可能需要 500K 到 1M 之間的任何地方。

從經驗中學到的主要知識

了解 LP 池——針對正確的 LP 集

全球有限合夥人 (LP) 池包括大型機構基金、家族辦公室和 (U)HNI。 捐贈基金、養老基金、主權財富基金、對沖基金和基金中的基金共同構成了機構有限合夥人集。 在最初的幾個月裡,我與一些機構有限合夥人進行了探索性聊天,以了解他們對印度/新興經理人的看法,並就 VC 籌款過程交換了意見。

為您提供一些背景信息,儘管我在 Accel 的角色不負責管理 LP 關係,但我最終通過我個人的嚴謹和外展與機構 LP(Accel 生態系統之外)建立了一些溫暖的關係。 因此,當我決定獨自冒險時,這些人是我的第一個停靠港。 通過這些對話,我了解到以下內容:

- 大多數此類機構有限合夥人的最小票面規模為 2500 萬美元,並且他們在一隻基金中尋求不超過 10% 的風險敞口。 有少數人可能會將這一比例提高到 20%,但這種情況非常罕見。 因此,只有基金規模 > 2.5 億美元的基金經理。 應該聯繫這樣的有限合夥人。

- 儘管全球機構資本達數万億美元,但對印度風險資產類別的分配只是很小的一部分。 順便說一句,如果世界上有 100 個機構 LP。 其中,如果有 20 家投資於風險資產類別,那麼可能有 5 家會投資於新興管理公司,而至多有 2 家將印度視為目標地區。 因此,新興管理者和印度配置的重疊是一個非常小的有限合夥人池。

- 最後,大多數投資於印度重點基金的機構有限合夥人已經根據數十年來建立的關係,向在該國運營的 2-3 家頂級基金投入資金。 因此,這些 LP 已經獲得了該國 80% 的交易渠道。 要讓 LP 做出承諾,需要新經理和 LP 之間存在非凡的“現有”關係。 在我看來,可能投資於印度新興風險投資經理的一些機構基金是 Adam Street Partners、ADIA、KAUST、LGT、ADIC、HillHouse 等。

- 家族辦公室、超高淨值人士和高淨值人士——新興經理人的首要信徒:新興經理人超過 70% 的資本來自家族辦公室、超高淨值人士和高淨值人士。 因此,在最初幾個月的失望之後,我重新評估了我的策略並開始接觸這樣的投資者群體。 我在這組 LP 中的網絡僅限於中東和北非和香港的幾個家族辦公室。 從這組 LP 中學到的關鍵知識之一是——他們期望新興經理將總資本承諾的很大一部分分配給他們的國內市場。 在中東和北非地區尤其如此,大多數家族辦公室都希望增加他們的參與度,並在該地區新興的科技領域創造遺產。

2. 對來自印度的新興經理人的目標過於雄心勃勃

雖然我目睹了我的全球同行首次成功籌集到如此規模的基金,但鑑於印度市場環境和我有限的投資經驗,這對我來說有點難以接受。 當我設定 1 億美元的基金目標時,我是在一項投資策略的支持下這樣做的,該策略允許為投資組合贏家的後續回合提供大量資本儲備。

我仍然相信,如果你想在印度建立一個成功的 VC 特許經營權,你需要至少擁有 1 億美元的語料庫才能在選定的公司中開出有意義的支票。 否則,您最終將成為支線基金,限制投資組合贏家的潛在超額回報。 典型的噴霧和祈禱策略在印度行不通。

3. 單打獨鬥

當我開始時,我意識到 LP 傾向於選擇合作夥伴而不是個人 GP。 然而,我有意識地決定在第一次關閉時獨自一人,然後加入一名合作GP。 風險投資中的合作夥伴關係可能非常棘手。 選擇正確的共同全科醫生與選擇正確的生活伴侶一樣重要。

我想要一個具有相似價值體系、DNA 一致以及經歷了一些困難的個人職業旅程的聯合全科醫生。 具有互補技能的人,也許是與我共事過一段時間的具有運營背景的人。 鑑於我們與其他投資者的短暫投資職業重疊,我確信大多數年輕的新興經理人都會應對這一挑戰。

雖然我確實確定了一位潛在的聯合 GP,一位擁有十多年運營經驗的經驗豐富的企業家,但我們都希望在簽署這樣的承諾之前花一些時間一起投資。 我們不想僅僅為 LP optics 合作以加速籌款前景。 事後看來,單打獨鬥是個壞主意。 您的共同 GP 需要在第 0 天在您身邊與 LP 會面。 時期!

4.沒有多次關閉

我對新興基金經理的建議是,他們的第一隻基金至少持有 3 次收盤,如果不是更多的話。 我的目標是首次收盤價為 4000 萬美元,最終收盤價為 1 億美元,考慮到當時我對 LP 領域的了解(和接觸)知之甚少,事後看來這不是一個非常明智的決定。 首次收盤小幅收盤有助於建立勢頭並向 LP 生態系統發出積極信號。 此外,它允許人們開始投資初創公司,這確實比籌款帶來更多的樂趣。

5. GP貢獻

GP 出資是 GP 在關閉時向基金承諾的資本金額。 LP 期望從 GP 獲得的最低金額是基金的 1%–2%。 當然,這個數字沒有上限,但大多數新興經理人承諾 1%。

由於我出身卑微,個人儲蓄很少,當我第一次開始考慮浮動基金時,我最大的擔憂是 GP 的貢獻。 雖然我在我的模型中包含了 1% 的 GP 貢獻,但我的支付相同的提議是相當不尋常/創新的(結合了贊助商、現收現付和工資回扣)。

整個籌款過程非常具有挑戰性和令人謙卑,但大大增加了我的學習曲線。 我敢肯定,作為一個年輕的投資者,要承擔艱鉅的任務來籌集自己的資金,有很多事情我本可以做得更好,但生命很長,我相信這些經驗會在幾年後派上用場來。

由於我與許多親近的人失去了聯繫,籌款活動也給我帶來了很大的個人損失。 但值得慶幸的是,我很幸運在此過程中遇到了一些同樣偉大的人,他們以我希望有一天能夠回報的方式提供了幫助。 我感謝過去幾年一直支持我的每一個人。 我希望我的經歷能激發一批想要建立自己的基金的新投資者,並希望我的一些經驗能夠幫助他們籌集自己的資金。

至於我接下來要做什麼,我正在花一些時間來探索選擇,繼續一些在投資和創業界一直在進行的對話。 當我寫下我職業生涯的下一章時,超級興奮(同樣害怕)。 當然,我很樂意幫助任何可能從我的經驗中受益的人(無論是企業家還是投資方)。

{這篇文章首次出現在LinkedIn上,經許可轉載。}