不斷變化的貸款格局:NBFC 讓銀行為他們的資金奔波

已發表: 2018-06-26NBFC 和金融科技公司正在利用集成的技術方法和出色的客戶服務來為貸款市場的角落銀行提供服務

直到 10 年前,貸款都是一個繁瑣的過程。 借款人別無選擇,只能向銀行尋求貸款,陷入耗時的文書工作並試圖證明自己的信譽。 主要依靠人為判斷的信用承銷需要時間,可能需要數週甚至數月才能批准和處理貸款。 大多數銀行只向其自己的 CASA(活期儲蓄賬戶)持有人提供貸款,一些銀行只向在銀行持有工資賬戶的申請人提供貸款。 貸方直接向商家付款並以 EMI 形式償還的消費貸款幾乎聞所未聞。

正如印度信貸市場的任何觀察者所知,Bajaj Finance 以及其他靈活的貸方,如 Tata Capital 和 Capital First,顛覆了這種消費貸款模式,並在一場讓銀行永遠追趕的競賽中處於領先地位。 Bajaj Finance 成立於 1987 年,銷售額超過 7350 萬美元(500 印度盧比,2000 年的年度支出)。 在接下來的六年裡,該公司將其翻了一番,達到 1.47 億美元(1,000 盧比)。 到 2014 年,該公司聲稱其管理的資產已超過 29.5 億美元(20,000 印度盧比)大關。

這些非銀行金融公司 (NBFC) 組建了積極高效的員工團隊,並為消費者貸款創建了菜單驅動的流程,將申請和信貸決策之間的延遲從數週縮短到數天甚至數小時。 幾乎在一夜之間,消費貸款 NBFC 誕生了,消費金融革命來到了印度。 然而,貸款過程仍然是人力密集型的——一群訓練有素的銷售人員和信貸員磨練了手動流程,直到他們從流程創新中擠出了所有的生產力收益。

今天,在印度的消費貸款領域,以數字為主導的更引人注目的事情正在發生。 消費者和中小企業金融的第二次革命就在這裡。 對於業內人士來說,新的流行語是 eKYC、eSign、eNACH、India Stack、API 和包羅萬象的“金融科技” 。 就像第一次革命將藉款人從銀行貸款的桎梏中解放出來一樣,通過讓 CIBIL 得分高的人更容易以相對快速和輕鬆的方式獲得貸款,第二次革命正在為人們帶來快速且負擔得起的信貸那些傳統上發現金融之門對他們關閉的人——一類是新信貸(NTC)的借款人。

正如第一次革命讓 Bajaj Finance 等公司家喻戶曉,這次革命也有自己的一套冠軍——利用創新和技術來改變消費者藉貸體驗的公司。 一些這樣的公司是金融科技初創公司,如 Moneyview 和 IndiaLends ,它們專注於通過為新借款人提供方便直觀的網絡和基於應用程序的界面,將他們帶入生態系統。

其他是新時代的 NBFC,例如DMI Finance、Capital Float 和 LendingKart,以及RBL 等精選銀行,它們採用技術優先或僅技術的方式進行承銷,並提供資產負債表支持對金融科技公司。 在許多情況下,信用承銷的延遲時間已被縮短到幾秒鐘,借款人在幾小時和幾分鐘內就可以看到他們的銀行賬戶中的錢或向他們的商家賣家付款,而不是幾周和幾天。

消費貸款:銀行追趕 NBFC-Fintech 團隊

再一次,大型銀行正在追趕一個規模較小但更靈活、更具創新性的競爭對手。 這一次,它是金融科技玩家和新技術驅動的 NBFC 的標籤團隊。

例如,總部位於德里的 NBFC 的 DMI Finance 與 40 多家金融科技公司合作,作為各種消費和個人貸款產品的記錄貸款人。 其合作夥伴積極匯總印度各地不同類別借款人的貸款需求。 DMI 的一些金融科技合作夥伴,例如班加羅爾的 Slicepay,與學生合作,而 ZestMoney 等其他合作夥伴則與 Flipkart 和亞馬遜等電子商務公司合作。 其他一些 DMI 合作夥伴與旅遊門戶網站或直接與中小企業合作。 他們為客戶體驗帶來了一種純技術的精神,而他們中的大多數,作為技術公司,需要一個資產負債表合作夥伴。 DMI 等 NBFC 會說他們的語言,結果是為藉款人提供無縫體驗。

“ 400 毫米智能手機加上精通技術的千禧一代,正在以前所未有的速度將大量迄今未得到服務或服務不足的人帶入金融和構建分銷渠道的主流。 對於銀行和傳統 NBFC 來說,這確實是一個顛覆性的時刻,因為這些新借款人需要與老一代借款人完全不同的參與和履行體驗範式,” DMI Group 聯合創始人 Shivashish Chatterjee 說。

文書工作、貸款制裁的不確定性以及製裁後的漫長等待期。 這些金融科技初創公司和 NBFC 正在利用機器學習技術和數據分析來評估借款人的信譽,並利用 API 的力量近乎實時地提供這些結果。 他們承諾即時信貸決策、很少或根本沒有文書工作、產品透明度以及出色的客戶服務——這是對早期體驗的重大升級——他們中的一些人實際上正在兌現這一承諾。 例如,據報導,DMI 在 5 月份由一個由 24 名專業人員組成的小型專門團隊處理了超過 100,000 筆貸款,其中 90% 以上的貸款在不到一分鐘的時間內就收到了信貸決定。

銀行在貸款市場的份額有所下降,而 NBFC 與上一年相比增長了 28%。 根據 BCG 報告,2014 年至 2017 年期間,NBFC 在總貸款中的份額估計從 21% 增加到 44%,而對於公共部門銀行,這一比例從 49% 下降到 28%。

根據普華永道《2017 年印度金融科技趨勢報告》,“另類貸款是印度金融科技領域資金第二多、增長最快的領域之一。” 截至 2017 年,印度成立了超過 225 家替代貸款公司。替代貸款是指滿足不同借貸需求的數字借貸平台,包括消費者、中小微企業、學生貸款和抵押貸款。

另類貸款:為所有人提供技術支持的信貸解決方案

技術和創新——數據和數字技術支持的流暢流程、機器學習和人工智能驅動的信用評級算法、具有智能用戶體驗的移動應用程序貸款——正在重新定義貸款解決方案。 這些技術還有助於整合貸款解決方案——從貸款流程自動化到向客戶擴展個性化和實時服務。 銀行過去需要 35 到 90 天才能處理的貸款現在只需幾分鐘即可完成,而且只需輕按智能手機即可。

大部分創新都建立在 India Stack 的軌道上,這是 UPA 和 NDA 政府支持的數字印度骨幹網。 Aadhaar 驅動的 eKYC 使新的生態系統能夠在幾秒鐘而不是幾天內驗證潛在藉款人。 Aadhaar 驅動的電子簽名為許多申請人提供了一條完全無紙化流程的途徑。

與此同時,印度國家支付公司 (NPCI) 的 eNACH 計劃使貸方能夠從實物支票和人工存款轉移到與 Aadhaar 相關的銀行賬戶以電子方式轉移 EMI 付款。 由於這種技術進步,新的印度消費信貸生態系統是當今世界上最先進的生態系統之一。

然而,能夠釋放數字借貸真正潛力的技術是區塊鏈。 現有的評估、貸款和信貸支付系統既沒有使貸款透明,也沒有優化其效率。 將整個流程轉移到區塊鏈將消除“信任”因素,從而提高貸款透明度並反映借款人的可信度。

中小企業和 NTC:NBFC 在銀行不敢涉足的地方提供貸款

長期以來,印度銀行體系的做法停滯不前,並且在不向中小企業和其他借款人提供信貸便利方面僵化。 如果他們確實提供信貸,則條款和條件非常嚴格。 在此過程中,他們失去了很大一部分借款人。 “該行業增長的主要驅動力是 MSME 對貸款的大量未滿足需求,信貸供應缺口約為(2000 億美元),以及大量銀行存款不足和新入行的人口,”金融科技趨勢報告已添加。

曾幾何時,擁有強大資產負債表的銀行能夠更好地管理貸款業務,但擁有更優質資本、強大資產負債表和綜合技術方法的 NBFC 已成功滲透到中小企業貸款領域,減輕了後者的風險。降低結構性流動性,填補對 NTC 消費者和中小企業信貸供應不足的缺口。

ASSOCHAM 總裁 Sunil Kanoria 在普華永道的一份報告中表示:“NBFC 對客戶概況和信用需求的基本了解使他們具有優勢,他們根據客戶需求創新和定制產品的能力也是如此。 . 這使它們成為向 MSME 提供信貸的完美渠道。”

為你推薦:

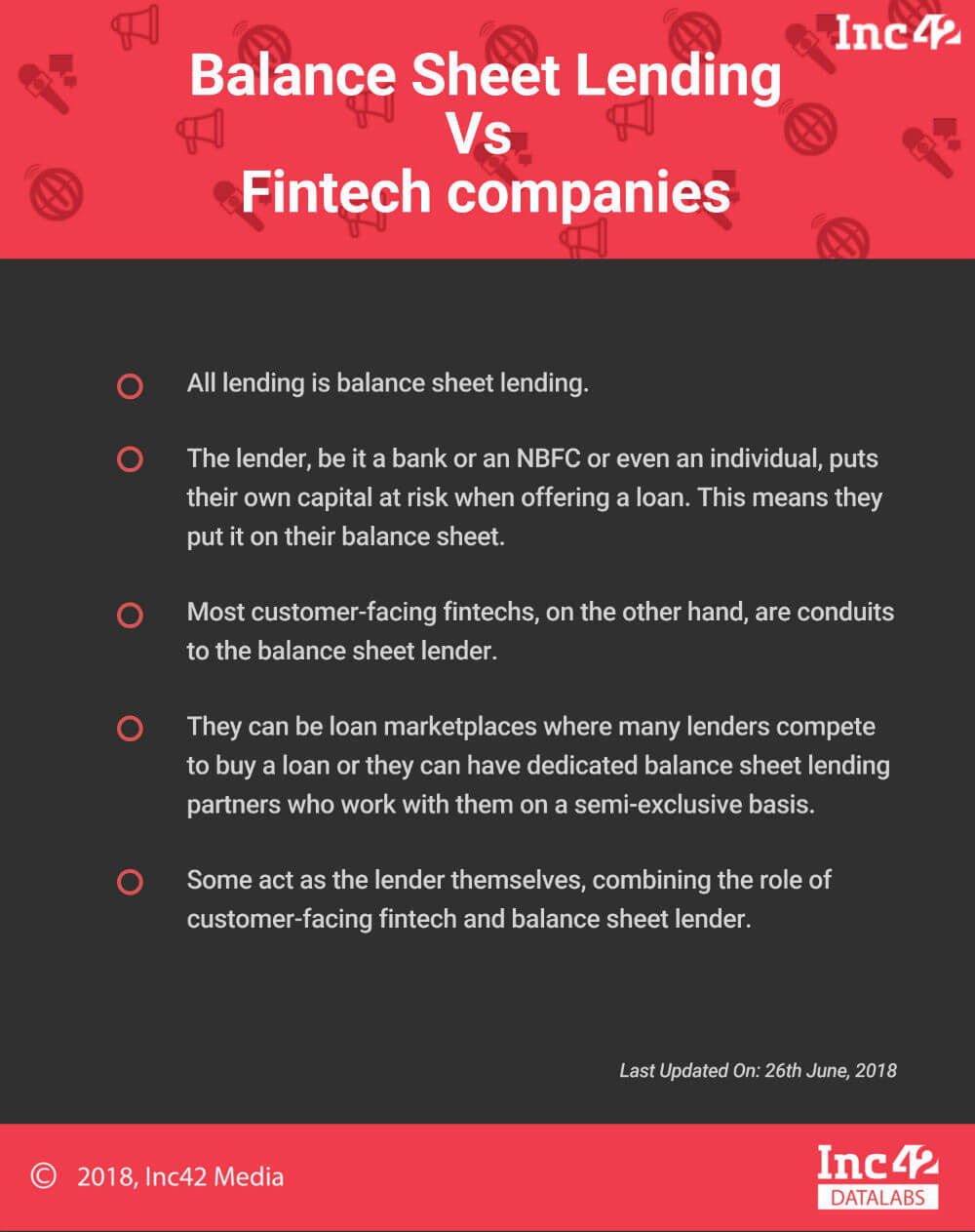

所有貸款都是資產負債表貸款。 貸方,無論是銀行、NBFC 還是個人,在提供貸款時都會將自己的資本置於風險之中。 這意味著他們將其放在資產負債表上。 另一方面,大多數面向客戶的金融科技公司都是通往資產負債表貸方的渠道。 它們可以是許多貸方競相購買貸款的貸款市場,也可以有專門的資產負債表貸款合作夥伴,以半排他的方式與他們合作。 有些人自己充當貸方,結合了面向客戶的金融科技和資產負債表貸方的角色。

憑藉技術驅動的解決方案和 Aadhaar 工具,NBFC 已輕鬆填補了銀行害怕涉足的空白,並正在重塑對小額信貸有高需求的中小企業和 NTC 的消費貸款。 他們還提供較低的利率。

由於 NBFC 願意嘗試替代數據,小額信貸出現爆炸式增長。 傳統的承保依賴於“厚文件”信用記錄,但在印度 13 億人口中,只有不到 1 億人有資格獲得這種信用記錄。 因此,為了迎合數以億計的“薄文件”或“信貸新手”,貸方需要大踏步前進,採用不同的方式來評估其信用度。

Tala、RedCarpet 和 Slicepay 等金融科技公司正在建立自己的信用記錄,從小額貸款開始,慢慢地讓借款人獲得更大的信用額度。 電子商務和錢包公司正在挖掘他們的交易數據,以確定哪些買家有資格獲得後付款信用。 即使是傳統的徵信機構——CIBIL 和 Experian——也在努力在這場信用評估革命中保持領先。 只有時間才能證明這些替代方法中的任何一種是否有任何真正的優點,或者當塵埃落定時,傳統的貸方是否會成為笑柄。

“我們正在試驗信貸。 傳統的承保模型需要許多輸入,而這些輸入在當今的實時決策框架中是不可用的。 我們正在評估替代數據源的有效性。 隨著數據量的增長,我們正在開發統計和機器學習模型,這些模型需要比傳統模型更多的輸入數據,因此需要時間才能有效地使用它們,” DMI Consumer Finance 首席執行官 Arindam Das 說。

NBFC 的優勢:靈活的利率和更大的貸款

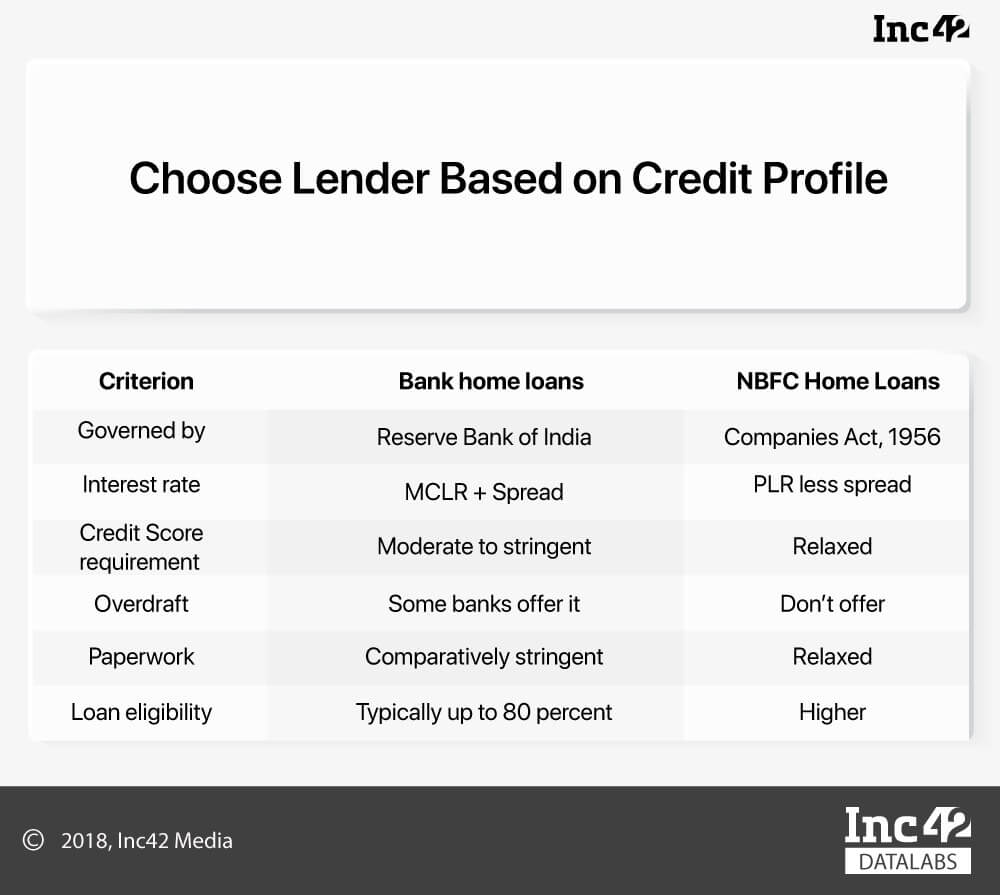

從 NBFC 獲得貸款的一大優勢是它們可以改變利率,而由於印度儲備銀行的規範,銀行不能這樣做。 當銀行提供浮動利率的新貸款時,它們與貸款利率的邊際成本(MCLR)相關聯,其中提到了利率自動變化的時間間隔。 但是,由於 NBFC 與基本貸款利率 (PLR) 掛鉤,這超出了印度儲備銀行的範圍,因此它們可以提供不同的利率。

BankBazaar 首席執行官 Adhil Shetty 表示:“雖然銀行不能以低於 MCLR 的利率放貸,但與 PLR 掛鉤的貸款沒有此類限制。 NBFC 和 HFC(住房金融公司)可以自由設置其 PLR。 這使 NBFC 有更大的自由度,可以根據其銷售要求提高或降低其貸款利率。 這適合客戶並為他們提供更多選擇,尤其是當他們不符合銀行的貸款資格標準時。”

此外,與銀行相比,NBFC 可以針對相同的抵押品提供更多的貸款。 這是因為雖然 NBFC 和銀行都不允許為印花稅和註冊成本提供資金,但 NBFC 可以將這些成本作為房產市場估值的一部分。

有執照與無執照的貸方

儘管消費貸款變得更快、更容易獲得,但藉款人在選擇貸款合作夥伴時仍需謹慎。 消費者需要檢查的第一件事是貸款合作夥伴是否有許可證。

根據 IndiaFilings,如果一家公司的金融資產佔其總資產的 50% 以上,其金融資產收入佔其總收入的 50% 以上,則必須擁有 NBFC 牌照。 然而,現實情況是,許多私人貸方在沒有執照或執照過期的情況下經營業務,收取過高的利率,並迫使需要貸款的人簽署空白表格或文件。 如果您的貸方既不是 NBFC 也不是銀行,請務必小心!

此外,雖然市場針對不同需求提供了不同的解決方案,但建議借款人與提供綜合技術解決方案、強大管理團隊、深厚經驗和知識基礎並專注於客戶服務的貸款合作夥伴合作。 在選擇合適的合作夥伴時,優惠條款、個人貸款風格和資產負債表清晰是必須檢查的其他一些事項。

借款人還應了解其貸方的身份。 在這個金融科技公司和 NBFC 聯手提供產品的綜合生態系統中,借款人通常會接觸到前端的金融科技,而不是貸款人。

市場上無牌貸款公司的存在損害了有執照的 NBFC 的信譽,少數不良經歷可能會損害整個行業,同時嚴重阻礙正確監管框架的發展。

另一面:技術也促進了在線信用尋求

正如從 NBFC 和金融科技公司提供的服務的角度來看,技術已經改變了消費者貸款,它也影響了借貸。 在印度政府的支持無現金政策和舉措(例如去貨幣化和 UPI 實施)的推動下,消費者在尋求信貸時轉向網上轉移的動力很大。 此外,數字營銷渠道正在根據消費者日益增長的需求進行優化,以使越來越多的借款人上網。

此外,隨著eKYC和網上銀行的興起,借款人可以在線上傳所有所需的貸款申請文件,貸款的發放時間也縮短了。 這有助於加快人們開展業務或購買新房的方式。

隨著貸款支付分攤多年,小時需求是一種無縫技術,使借款人能夠以電子方式付款。 UPI 2.0 的引入是朝著這個方向邁出的重要一步,將提高貸款收集的效率以及全面的付款時間表合規性。 反過來,這將增強借款人對信貸系統的信任,並增加他們可用的選擇。

隨著對基於價值的貸款的日益重視以及基於人工智能和機器學習的集成技術解決方案的興起,貸款解決方案的效率已經提高,客戶可以獲得最有利的貸款選擇。

NBFC 引領借貸遊戲?

即使印度銀行正在努力應對不良資產 (NPA),NBFC 在過去三年中也積極佔領了這一領域,利用其深厚的區域影響力、基於最新創新技術的解決方案、與客戶的更緊密關係以及替代信貸評價系統。

近年來,NBFC 在數量和服務產品數量方面都出現了巨大的指數增長。 這些金融機構通過為基礎設施項目提供信貸,也有助於國家建設。 相比之下,(截至 2013 年 3 月),NBFC 已將其總資產的三分之一或 35.8% 以上借給了基礎設施部門,而銀行僅借出 7.6%。

NBFC 沒有公平的競爭環境

NBFC 在遊戲中處於領先地位的事實是,直到 2016 財年,銀行系統滿足了印度企業 50% 或更多的貸款要求,但在 2017 財年,銀行在新信貸中的份額下降至 35%,而非- 銀行來源滿足了 65% 的融資要求。 非銀行來源向企業提供了高達 1360 億美元(92.5 億盧比)的貸款,使 730 億美元(50.2 億盧比)的銀行信貸流量相形見絀。

但是,NBFC 在某些監管限制下運作,這使它們相對於銀行處於不利地位。 “雖然在資產方面,銀行和 NBFC 之間存在監管趨同,但在負債方面,NBFC 仍然沒有享受到公平的競爭環境。 需要解決這個問題,以幫助 NBFC 充分發揮其潛力,從而以更高的效率履行職責,”Kanoria 解釋道。

此外,由於銀行系統在擴大貸款活動方面明顯受到限制,NBFC 的作用現在變得更加重要,尤其是在政府高度重視促進企業家精神的情況下,印度可以成為一個創造就業機會的國家,而不是一個求職者。

因此,與銀行不同的是,NBFC 目前面臨缺乏公平競爭的環境,更重要的是,來自無牌私人借貸參與者的激烈競爭。 政府必須解決這些問題,以幫助正在快速增長的行業。

儘管存在這些限制,但從長遠來看,NBFC 似乎有望超過銀行。 據報導,近年來,非銀行機構的貸款賬簿以每年 27% 的速度增長,而公共部門的銀行幾乎沒有擴張。 其原因在於他們的集成技術方法、更大的監管自由度以及對客戶服務的關注。

“與銀行不同,新時代的 NBFC 和金融科技公司專注於解決特定的細分市場或問題。 這使他們能夠以非常本地化的方式改善客戶體驗和磨練信用承保。 未來,我們可以期待看到更多高度專業化的貸款機構和金融科技公司,與典型的基礎廣泛的貸款機構有所不同,”DMI Group 聯合創始人 Yuvraja Singh 說。

問題是銀行能否在 NBFC 現在開始佔據主導地位的消費貸款領域生存下來?