那張安全紙條是如何把你搞砸的

已發表: 2017-08-09解碼東南亞使用的可轉換票據中的隱藏術語

如果您聽過我公開演講或者關注此博客,您可能熟悉我對可轉換票據的仇恨。 不過最近,我遇到了一些創始人與知名加速器簽署的筆記,這進一步強化了我的信念,即筆記是邪惡的,尤其是現代版的 SAFE 筆記。 我決定不像該地區的大多數投資者那樣忽視這些問題,而是公開談論這些問題。 在帖子中,我將避免公開姓名。

正如我在之前的博客文章中提到的那樣,在 GREE,我們更喜歡在股權而不是票據上簽名,原因有很多。 我們過去已經簽署了票據,並且將來會在創始人堅持這樣做的情況下繼續這樣做,但肯定會鼓勵我們投資的每家公司考慮在票據上簽名的缺點。

創始人最大的缺點是,一張封頂票據實際上將一個完整的反稀釋條款交給了投資者。 對投資者來說,最大的缺點是我們永遠不知道我們在公司擁有多少股份,這讓我們的日子不好過,尤其是在公司發行多層票據的情況下。

但這篇文章不是關於通用筆記。 我想討論一下該地區兩個知名加速器目前正在發布的“安全”說明。 其中一張以著名的YC SAFE 筆記為藍本,被扭曲形成了一個錯綜複雜且對創始人極為不友好的協議。 更糟糕的是,這些說明被視為“對創始人友好”的協議,一些不幸的企業家正在落入陷阱。

YC 安全注意事項

YCombinator 發布的著名筆記我就不贅述了,網上有足夠的資料讓你了解這些。 可以說,YC 在發行這些票據時有很好的意圖。 他們創建的筆記幫助創始人避免在公司過早地談判複雜的控制和定價條款,同時保護他們免受可能潛伏在惡意投資者提供的文件中的任何隱藏條款的影響。 然而,美國的投資者也開始表達他們對 YC SAFE 票據如何弊大於利的看法。 雖然 YC 的意圖可能是好的,但有理由證明這些票據至少對幾家公司造成了傷害。

無論 YC SAFE 從長遠來看是否支持/反對創始人,大多數創始人(甚至投資者)沒有意識到的一件事是 YC 先獲得公司的股權,然後再發行票據。

我們知道這一點,因為我們投資了 Saleswhale(一家 YC 公司),並且可以直接訪問那裡的所有文件。 以下是 YC 的流程(至少根據我對投資一家 YC 支持的公司的了解)。

- 以 6.06% 的股權發行 2 萬美元。

- 以 1000 萬美元的價格在 YC SAFE 票據上發行 10 萬美元

(在這張特殊的外管局票據中,1000 萬美元的上限是轉換價格,即使未來的股權輪次發生的估值低於 1000 萬美元,該票據仍將轉換為 1000 萬美元。因此,這是一張可轉換票據,其中無論下一輪估值如何,價格都恰好是 1000 萬美元。)

雖然其他所有加速器、天使投資人和創始人都在籌集/投資類似於他們所說的 YC 使用的 SAFE 票據,但他們沒有意識到 YC 本身實際上正在獲取股權,並且使用該票據只是為了保護其利益下一輪。 為我想出一個。

Accelerator X 的安全說明

Accelerator X 出具的“SAFE Note”

來到這篇文章的重點。 在對一家最近從該地區知名加速器畢業的公司進行 DD 時,我設法看到了創始人幾個月前與加速器簽署的說明。

這太令人震驚了。

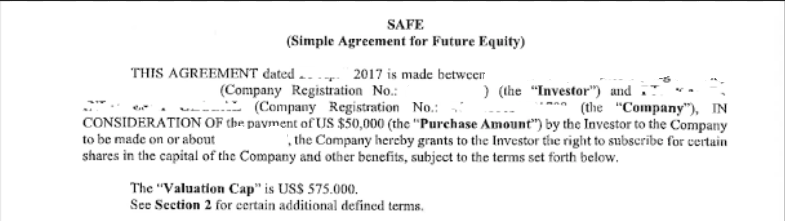

這家加速器採用了乾淨的 YC SAFE 說明,並毫不掩飾地修改了關鍵條款,發布了一份可怕的文件,任何專業投資者都不會向創始人推銷,尤其是在公司的第一輪融資中。 註釋的開頭與典型的 SAFE 註釋非常相似。 模板,字體,一切都是一樣的。 但隨後開始出現問題。

50,000 美元的投資,估值上限為 575,000 美元:從較小的問題開始。 我已經說過很多次了,我再說一遍,封頂筆記對於創始人來說是愚蠢的。 您正在為您的價格設定一個上限,而沒有下限。 所以你有一個最小稀釋度(在這種情況下為 8%)並且沒有最大稀釋度(取決於下一輪加註)。 如果您設法將下一輪提高到上限以上,則加速器會獲勝,因為音符會以較低的上限轉換。 如果你設法只在上限以下加註,加速者會通過獲得更多的勝率再次獲勝。

為你推薦:

在下一次股權融資期間將所有權增加到 8% 的權利:好像上限還不夠,這裡有一個條款讓加速器可以選擇在您的股權融資時將其所有權增加到 8%。 假設您以 300 萬美元的前期資金籌集了 100 萬美元的種子股權融資。 你的新投資者想要 25%。 您的 SAFE 票據投資者將在轉換後獲得 6.5%。 SAFE 投資者進一步有權通過購買更多您的公司將所有權增加到 8%。 因此,對於您的新投資者而言,上限表可能看起來像 25%,對於您的 SAFE 票據投資者而言是 8%。 這是 33% 的稀釋,您甚至還沒有超過產品市場適應階段。 祝你好運找到具有該上限表的 A 輪和 B 輪投資者。

4 倍清算優先權:是的,甚至不是在開玩笑。 當然,加速器可以爭辯說投資金額很小,但你認為你的下一個投資者看到這個後會如何反應? 您認為您能夠與下一位投資者協商擺脫 1x 參與條款嗎? 而且我們都知道創始人會如何選擇多次清算。

股權融資(下一輪)至少為 100 萬美元,YC SAFE 票據為 25 萬美元:你會問,為什麼要更改這個條款? 只要設定價格,當他們的筆記轉換時,它對加速器有什麼影響? 這很重要,因為這樣他們將獲得與至少 100 萬美元融資相關的權利。 這些權利(按比例,清算優先權)通常比 20 萬至 50 萬美元的股權融資輪所要求的要嚴格得多。 加速器現在可以享受更大投資者的權利,並記住上限和 8% 按比例分配的權利將始終保護加速器的股權。 搞砸了。

按比例分配的權利不僅適用於這一輪,而且適用於所有輪次,可轉讓給任何合作夥伴:基本上,加速器從今以後鎖定了貴公司 8% 的股份,並且可以讓他們選擇的任何人在未來的輪次中佔據這 8% 的股份。 許多處於後期階段的早期投資者無法享受按比例分配的權利。 尤其是如果你放棄它一次,你永遠不會收回它。 但在這種情況下,加速器及其附屬公司將永遠享受這 8% 的比例。 此外,附屬條款非常寬鬆,甚至可以說即使是導師(包括我)也可以獲得參與 8% 所有權的權利,如果投資者對此表示滿意的話。

有權阻止以低於 200 萬美元的估值出售公司:哇。 因此,如果你賣得太早,你不僅會給加速器 4 倍的錢,如果數字太低,你的銷售可能會被阻止。 因此,假設您的公司沒有成功(很可能在加速器階段),除非加速器允許,否則您甚至不能採取收購路線。

YC SAFE 說明的全部目的是讓創始人更容易在不協商除估值以外的任何條款的情況下完成融資。 基於上述扭曲的條款,我懷疑修改後的 SAFE 說明是否正在實現議程。 如果您好奇,考慮到他們簽署了這份說明,這是否是該公司生命的終結? 沒有。幸運的是,下一輪的投資者正在推動重新談判這些文件的條款。 加速器是否讓步,還有待觀察。

加速器 Y 的安全說明

然後我遇到了另一個宣傳創始人友好的加速器。 該加速器還投資於 SAFE 票據。 不幸的是,我還沒有看到確切的註釋術語,但我設法遇到了高級術語。

以 50% 的折扣在無上限的 SAFE 可轉換票據上投資 75,000 美元:暫停。 吞嚥。 再讀一遍。 50% 折扣。 我從來沒有在任何紙條上看到過 50% 的折扣。 通常這個數字在 0 到 20% 之間徘徊。 為什麼在加速器投資幾個月後帶著種子支票而來的投資者會因為加速器以一半的價格離開而沒問題? 我不知道有多少投資者會對此感到滿意,除非加速器幫助公司在與公司一起度過的幾個月裡表現得異常出色,我還沒有看到在世界這個地區發生這種情況。

兩年期到期:如果公司無法在兩年內籌集資金,則該票據將在 100 萬美元的後期轉換。 YC SAFE 沒有到期期限,所以我已經開始懷疑這是另一個扭曲的 SAFE 票據。

在至少 200 萬美元的後期融資中以 20 萬美元的合格融資轉換同類股票:現在,我對這個條款非常懷疑。 它說該票據轉換為同一類別的股票,如果是這種情況,那麼創始人實際上將 2 倍的清算優先權移交給了加速器。

“同一類股票”如何對應多重清算優先權? 你可以在這裡閱讀 Mark Suster 的精彩解釋,但我會為你總結一下。 假設票據轉換是因為 100 萬美元的種子輪融資,估值為 400 萬美元。 因此,該票據需要以 200 萬美元的估值轉換,以尊重 50% 的折扣。 現在,上限表的結構方式是,如果加速器投資於 400 萬美元的估值回合,它所獲得的股票數量將是它的兩倍。 由於股票類別與種子股權輪次相同,假設每個股票具有非參與式 1 倍清算優先權,加速器獲得清算優先權是其原始投資 15 萬美元的兩倍(由於 7.5 萬美元的投資)。 驚訝嗎? 你應該。

幫助! 我們應該做什麼?

我希望現在你已經意識到我們的創業世界不是仙境。 我的目的不是嚇唬你遠離加速器,而是提醒你簽署一份你不完全理解的文件的後果。 我知道很多創始人不理解這些錯綜複雜的術語,即使我在創辦公司時也不理解所有這些。 我一路艱難地學會了它,但我建議,如果你正在輸入一個向你推送安全提示的加速器,請在簽署虛線之前遵循以下一些基本建議。

- 了解你的東西。 閱讀風險交易。 閱讀 AVC、Feld Thoughts、BothSidesOfTheTable。 請注意您要註冊的內容。

- 將任何宣布的 SAFE 說明與 YC SAFE 說明逐字比較,如果您不了解即使是很小的措辭更改的後果,也不要簽名。

- 聘請一位好律師。 它並沒有你想像的那麼貴。 我知道新加坡的許多律師事務所都試圖儘早與企業家接觸,並願意降低他們的費用,以便與創始人建立長期關係。 我覺得有幾家公司在生態系統方面做得很好:Gunderson Dettmer、Simmonds Stewart、Linklaters 和 Dentons。 有些人向我證實,他們幫助處理早期文檔的費用低至 1,000 美元,相信我,美元是您在啟動時會花的最好的美元。

對於加速器

至於加速器,我不知道該說什麼。 我們公司長期以來一直與其中一些加速器相關聯,而這些條款並不是我們希望在交易中看到的。 當我這樣說時,我代表整個投資者社區發言。 這些擔憂已經在投資者中表達出來,加速器正冒著聲譽受損的風險,投資者很有可能脫離他們的計劃。

你還想做筆記嗎? 然後做無上限、零貼現票據,並準備好在股權輪次發生時進行轉換。 但我認為這對加速器來說沒有任何意義,因為他們希望比投資者更早地進入公司以使經濟發揮作用。 那麼加速器應該如何投資一家公司呢? 最乾淨的方法是什麼? 在我看來,即使是加速器也應該直接獲得股權。 向迄今為止最好的加速器 YCombinator 學習。

我建議你對每家投資組合公司的估值為 100 萬美元(除非他們已經籌集了資金,在這種情況下你需要更深入地進行談判)。 你投資了 5 萬美元,從中獲得 5% 的收益。 保持條款完全簡單,沒有清算優先權,沒有反稀釋。 100 萬美元的估值對於追隨你、開 10 萬至 30 萬美元支票的種子前投資者來說是非常可口的。 5% 的額外稀釋不足以作為種子或 A 系列投資者的關閉。

而 5% 的所有權足以讓加速器模型發揮作用。 假設一批有 10 家公司,加速器最終通過總共花費 50 萬美元擁有每家公司 5% 的股份。 假設加速器在未來的一輪中甚至不支持其贏家,在多輪之後,一家表現良好的公司的稀釋所有權將約為 2%(假設在最壞的情況下再進行三輪 30% 的稀釋)。 即使這家公司以 5000 萬美元的估值退出,加速器仍然從銷售中賺取 100 萬美元,並返還 2 倍的錢。

如果同一家公司的稀釋度較低,加速器可以輕鬆地從一家公司獲得 3 倍。 3x 是大多數早期投資者的目標。 我們真的是說加速器批次投資的 10 家公司中甚至沒有一家可以以 5000 萬美元的價格退出嗎? 為什麼要運行該程序,並提供了哪些“附加值”?

是時候結束這種稱為可轉換票據的瘋狂了。 經過數十年的教育,當創始人終於開始理解股權術語時,該行業已經設法提出了另一種以 SAFE 票據形式出現的混淆機制。 這不符合任何人的利益,無論是公司、投資者還是創始人的利益!

[Nikhil Kapur 的這篇文章首次出現在 Medium 上,經許可轉載。]